Usługi zagraniczne w deklaracjach VAT

2016-03-11 12:59

Przeczytaj także: Faktura z VAT przy imporcie usług

Sposób rozliczenia na gruncie VAT-u współpracy polskiego usługodawcy z unijnymi kontrahentami jest uzależniony od prawidłowego ustalenia miejsca świadczenia usług. Analiza przepisów ustawy o podatku od towarów i usług pozwala wyodrębnić dwie grupy usług:- przy których miejscem świadczenia (opodatkowania) jest kraj członkowski, gdzie znajduje się usługobiorca (nabywca) oraz

- dla których ustawodawca przewiduje szczególne zasady wyboru miejsca świadczenia (m.in. usługi na nieruchomościach).

Zgodnie z art. 28b ust. 1 ustawy o VAT ogólnie miejscem świadczenia usług na rzecz innego unijnego VAT-owca jest kraj, w którym usługobiorca ma:

- siedzibę,

- stałe miejsce prowadzenia działalności, jeśli takie znajduje się w innym kraju niż siedziba,

- stałe miejsce zamieszkania lub zwykłe miejsce pobytu, jeżeli usługobiorca nie posiada ani siedziby firmy ani stałego miejsca prowadzenia biznesu

Rejestracja VAT UE nawet zwolnionych

Nawiązanie współpracy z kontrahentem unijnym jest równoznaczne z obowiązkiem zarejestrowania się jako podatnik VAT UE. Obowiązek rejestracji powstaje, gdy łącznie spełnione są poniższe warunki:

- miejscem świadczenia usługi jest kraj, gdzie znajduje się unijny usługobiorca (zgodnie z art. 28b ustawy o VAT),

- usługobiorca jest podatnikiem podatku od wartości dodanej lub osobą prawną niebędącą takim podatnikiem, ale zidentyfikowaną na potrzeby podatku od wartości dodanej,

- to usługobiorca musi zapłacić/rozliczyć VAT,

- usługa nie jest zwolniona od podatku od wartości dodanej i nie jest też objęta 0-proc. stawką.

Dokumentacja

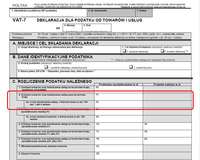

Jeśli nasz usługobiorca np. z Włoch występuje w transakcji jako zobowiązany do rozliczenia VAT-u u siebie, faktura wystawiana włoskiemu kontrahentowi oprócz obowiązkowych, typowych dla faktur danych, musi zawierać również wyrazy „odwrotne obciążenie” oraz co do zasady numery VAT UE swoje i unijnego kontrahenta (art. 106e ust. 1 pkt 18 i 24 przepisów VAT-owskich). Mimo wszystko, polski usługodawca wykazuje sprzedaż usługi podlegającej opodatkowaniu w kraju unijnego usługobiorcy w deklaracji VAT-7 w poz. 11 „dostawa towarów oraz świadczenie usług poza terytorium kraju” oraz niekiedy też w poz. 12.

fot. mat. prasowe

Usługi zagraniczne w podatku VAT

W deklaracji VAT-7 należy wykazać nie tylko czynności, które podlegają opodatkowaniu w kraju, ale m.in. także usługi, które podlegają opodatkowaniu za granicą.

Przydatne formularze

Deklaracje VAT

Katarzyna Miazek,

![Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em [© Andrey Popov - Fotolia.com] Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em](https://s3.egospodarka.pl/grafika2/import-uslug/Zwolnienie-z-VAT-rozliczenie-importu-uslug-a-faktura-z-VAT-em-213539-150x100crop.jpg) Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em

Zwolnienie z VAT: rozliczenie importu usług a faktura z VAT-em

oprac. : eGospodarka.pl

Przeczytaj także

-

![Import usług od zagranicznego podatnika zwolnionego z opodatkowania [© ogichobanov - Fotolia.com] Import usług od zagranicznego podatnika zwolnionego z opodatkowania]()

Import usług od zagranicznego podatnika zwolnionego z opodatkowania

-

![Ogłaszanie pokoi na wynajem z importem usług w VAT? [© wbtky - Fotolia] Ogłaszanie pokoi na wynajem z importem usług w VAT?]()

Ogłaszanie pokoi na wynajem z importem usług w VAT?

-

![Rozliczenie usług elektronicznych w podatku dochodowym i VAT [© apops - Fotolia.com] Rozliczenie usług elektronicznych w podatku dochodowym i VAT]()

Rozliczenie usług elektronicznych w podatku dochodowym i VAT

-

![Usługi transportowe w deklaracji VAT (UE) [© Dudarev Mikhail - Fotolia.com] Usługi transportowe w deklaracji VAT (UE)]()

Usługi transportowe w deklaracji VAT (UE)

-

![Import usług: rozliczenie VAT gdy podatnik zwolniony [© anna - Fotolia.com] Import usług: rozliczenie VAT gdy podatnik zwolniony]()

Import usług: rozliczenie VAT gdy podatnik zwolniony

-

![Zwolnienie podmiotowe a import usług w VAT [© anna - Fotolia.com] Zwolnienie podmiotowe a import usług w VAT]()

Zwolnienie podmiotowe a import usług w VAT

-

![Usługi opodatkowane za granicą: odliczenie VAT od zakupów [© fotodrobik - Fotolia.com] Usługi opodatkowane za granicą: odliczenie VAT od zakupów]()

Usługi opodatkowane za granicą: odliczenie VAT od zakupów

-

![Podatek VAT: miejsce opodatkowania przy grach on-line [© antiksu - Fotolia.com] Podatek VAT: miejsce opodatkowania przy grach on-line]()

Podatek VAT: miejsce opodatkowania przy grach on-line

-

![Kiedy powrót do zwolnienia podmiotowego z VAT? [© Ruff - Fotolia.com] Kiedy powrót do zwolnienia podmiotowego z VAT?]()

Kiedy powrót do zwolnienia podmiotowego z VAT?

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Usługi zagraniczne w deklaracjach VAT [© adam88xx - Fotolia.com] Usługi zagraniczne w deklaracjach VAT](https://s3.egospodarka.pl/grafika2/import-uslug/Uslugi-zagraniczne-w-deklaracjach-VAT-172522-200x133crop.jpg)

![Import usług od zagranicznego podatnika zwolnionego z opodatkowania [© ogichobanov - Fotolia.com] Import usług od zagranicznego podatnika zwolnionego z opodatkowania](https://s3.egospodarka.pl/grafika2/import-uslug/Import-uslug-od-zagranicznego-podatnika-zwolnionego-z-opodatkowania-202922-150x100crop.jpg)

![Ogłaszanie pokoi na wynajem z importem usług w VAT? [© wbtky - Fotolia] Ogłaszanie pokoi na wynajem z importem usług w VAT?](https://s3.egospodarka.pl/grafika2/import-uslug/Oglaszanie-pokoi-na-wynajem-z-importem-uslug-w-VAT-195324-150x100crop.jpg)

![Rozliczenie usług elektronicznych w podatku dochodowym i VAT [© apops - Fotolia.com] Rozliczenie usług elektronicznych w podatku dochodowym i VAT](https://s3.egospodarka.pl/grafika2/Uslugi-elektroniczne/Rozliczenie-uslug-elektronicznych-w-podatku-dochodowym-i-VAT-136654-150x100crop.jpg)

![Usługi transportowe w deklaracji VAT (UE) [© Dudarev Mikhail - Fotolia.com] Usługi transportowe w deklaracji VAT (UE)](https://s3.egospodarka.pl/grafika2/import-uslug/Uslugi-transportowe-w-deklaracji-VAT-UE-92492-150x100crop.jpg)

![Import usług: rozliczenie VAT gdy podatnik zwolniony [© anna - Fotolia.com] Import usług: rozliczenie VAT gdy podatnik zwolniony](https://s3.egospodarka.pl/grafika/import-uslug/Import-uslug-rozliczenie-VAT-gdy-podatnik-zwolniony-skVsXY.jpg)

![Zwolnienie podmiotowe a import usług w VAT [© anna - Fotolia.com] Zwolnienie podmiotowe a import usług w VAT](https://s3.egospodarka.pl/grafika/import-uslug/Zwolnienie-podmiotowe-a-import-uslug-w-VAT-skVsXY.jpg)

![Usługi opodatkowane za granicą: odliczenie VAT od zakupów [© fotodrobik - Fotolia.com] Usługi opodatkowane za granicą: odliczenie VAT od zakupów](https://s3.egospodarka.pl/grafika2/podatnik-VAT/Uslugi-opodatkowane-za-granica-odliczenie-VAT-od-zakupow-204913-150x100crop.jpg)

![Podatek VAT: miejsce opodatkowania przy grach on-line [© antiksu - Fotolia.com] Podatek VAT: miejsce opodatkowania przy grach on-line](https://s3.egospodarka.pl/grafika2/podatek-VAT/Podatek-VAT-miejsce-opodatkowania-przy-grach-on-line-122245-150x100crop.jpg)

![Kiedy powrót do zwolnienia podmiotowego z VAT? [© Ruff - Fotolia.com] Kiedy powrót do zwolnienia podmiotowego z VAT?](https://s3.egospodarka.pl/grafika2/podatek-VAT/Kiedy-powrot-do-zwolnienia-podmiotowego-z-VAT-122189-150x100crop.jpg)

![Zwrot ulgi na zakup kasy fiskalnej w deklaracji VAT [© Andrey Popov - Fotolia.com] Zwrot ulgi na zakup kasy fiskalnej w deklaracji VAT](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Zwrot-ulgi-na-zakup-kasy-fiskalnej-w-deklaracji-VAT-172445-150x100crop.jpg)

![Przychody z praw majątkowych bez 20% kosztów uzyskania przychodu [© Sergey - Fotolia.com] Przychody z praw majątkowych bez 20% kosztów uzyskania przychodu](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Przychody-z-praw-majatkowych-bez-20-kosztow-uzyskania-przychodu-172603-150x100crop.jpg)

![Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan [© Tim - Fotolia.com] Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan](https://s3.egospodarka.pl/grafika2/CIT/Trzeba-opoznic-raportowanie-JPK-CIT-apeluje-Konfederacja-Lewiatan-259258-150x100crop.jpg)

![Wg Polaków nasz system podatkowy jest skomplikowany, niesprawiedliwy i niezrozumiały [© bramgino - Fotolia.com] Wg Polaków nasz system podatkowy jest skomplikowany, niesprawiedliwy i niezrozumiały](https://s3.egospodarka.pl/grafika2/podatki/Wg-Polakow-nasz-system-podatkowy-jest-skomplikowany-niesprawiedliwy-i-niezrozumialy-259190-150x100crop.jpg)

![Podatek od nieruchomości i wynajem - jakie są wątpliwości? [© Africa Studio - Fotolia.com] Podatek od nieruchomości i wynajem - jakie są wątpliwości?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-nieruchomosci-i-wynajem-jakie-sa-watpliwosci-259183-150x100crop.jpg)

![Blokada rachunku nie upoważnia z automatu do wykreślenia firmy z VAT [© whitelook - Fotolia.com] Blokada rachunku nie upoważnia z automatu do wykreślenia firmy z VAT](https://s3.egospodarka.pl/grafika2/wykreslenie-z-rejestru-VAT/Blokada-rachunku-nie-upowaznia-z-automatu-do-wykreslenia-firmy-z-VAT-259086-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Brand phishing w I kw. 2024. Cyberprzestępcy podszywają się pod Airbnb [© weerapat1003 - Fotolia.com] Brand phishing w I kw. 2024. Cyberprzestępcy podszywają się pod Airbnb](https://s3.egospodarka.pl/grafika2/ataki-hakerow/Brand-phishing-w-I-kw-2024-Cyberprzestepcy-podszywaja-sie-pod-Airbnb-259253-150x100crop.jpg)

![Majówka 2024. Co planują Polacy? [© ????♡????♡???? Julita ????♡????♡???? z Pixabay] Majówka 2024. Co planują Polacy?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-Co-planuja-Polacy-259252-150x100crop.jpg)

![UOKiK wziął pod lupę rynek odpadów medycznych [© alexroma z Pixabay] UOKiK wziął pod lupę rynek odpadów medycznych](https://s3.egospodarka.pl/grafika2/odpady-medyczne/UOKiK-wzial-pod-lupe-rynek-odpadow-medycznych-259251-150x100crop.jpg)

![Jakie nastroje konsumentów w kwietniu 2024? [© Stepan Popov - Fotolia.com] Jakie nastroje konsumentów w kwietniu 2024?](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Jakie-nastroje-konsumentow-w-kwietniu-2024-259250-150x100crop.jpg)

![Ceny OC i AC w I kwartale 2024 roku [© Sychugina Elena - Fotolia.com] Ceny OC i AC w I kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/OC/Ceny-OC-i-AC-w-I-kwartale-2024-roku-259249-150x100crop.jpg)