Amortyzacja samochodu osobowego: optymalizacja podatkowa

2008-05-13 13:02

Przeczytaj także: Samochody osobowe ponownie solą w oku fiskusa

Ustawa o podatku dochodowym od osób fizycznych (dalej ustawa o PIT) w art. 23 ust. 1 pkt 4 oraz ustawa o podatku dochodowym od osób prawnych (dalej ustawa o CIT) w art. 16 ust. 1 pkt 4 wskazują, że nie są kosztem podatkowym odpisy amortyzacyjne w części ustalonej od wartości samochodu przewyższającej równowartość 20 000 EURO przeliczonej na złote według kursu średniego EURO ogłaszanego przez Narodowy Bank Polski z dnia przekazania samochodu do używania. Tym samym podatnicy, którzy noszą się z zamiarem kupna drogiego samochodu osobowego muszą liczyć się z tym, że nie zostanie on w pełni zaliczony do kosztów uzyskania przychodu. Na sumę odpisów amortyzacyjnych składają się zarówno te odpisy, które zostały zaliczone do kosztów podatkowych, jak i te, które kosztami w myśl ustaw o podatku dochodowym nie są (art. 22h ust. 1 pkt 1 ustawy o PIT oraz art. 16h ust. 1 pkt 1 ustawy o CIT)O ile odpisy amortyzacyjne w wysokości przekraczającej 20 000 EURO nie stanowią kosztów uzyskania przychodu, to jednak są brane pod uwagę przy sprzedaży takiego środka trwałego. Zgodnie bowiem z art. 23 ust. 1 pkt 1 lit. b) ustawy o PIT oraz art. 16 ust. 1 pkt 1 lit. b) ustawy o CIT przy sprzedaży środka trwałego kosztem jest różnica pomiędzy wartością początkową tego środka trwałego a sumą dokonanych odpisów amortyzacyjnych (bez względu na to, czy stanowiły one koszty podatkowe). Tym samym, w momencie sprzedaży samochodu osobowego (oczywiście o wartości początkowej wyższej niż 20 000 EURO) jego niezamortyzowana część w całości stanowi koszty uzyskania przychodu.

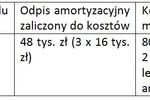

Uwzględniając te przepisy, podatnicy zamierzający kupić taki środek trwały np. na okres pięciu, sześciu lat (lub nawet dłużej albo też i krócej), mogą łagodzić skutki tej „niekorzystnej” amortyzacji. W jaki sposób? Poprzez ustalenie stawki amortyzacyjnej na dosyć niskim poziomie. Ustawy podatkowe wskazują bowiem górne granice stawek amortyzacyjnych. Zostały one określone co do zasady w Wykazie stawek amortyzacyjnych, który jest dołączony do ustaw. Dla samochodów osobowych roczna stawka amortyzacji wynosi np. 20 %. Tym samym samochód taki jest amortyzowany przez okres pięciu lat. Podatnicy mogą jednak stawkę tę obniżyć i samochód amortyzować przez okres dłuższy. Paradoksalnie takie działanie może umożliwić podatnikowi uznanie za koszt podatkowy większej części wartości środka trwałego. Przedstawmy to na przykładzie.

![Firmowy samochód osobowy czy skuter: rozliczanie kosztów podatkowych [© jaroslavkettner - Fotolia] Firmowy samochód osobowy czy skuter: rozliczanie kosztów podatkowych](https://s3.egospodarka.pl/grafika2/motocykl/Firmowy-samochod-osobowy-czy-skuter-rozliczanie-kosztow-podatkowych-208684-150x100crop.jpg) Firmowy samochód osobowy czy skuter: rozliczanie kosztów podatkowych

Firmowy samochód osobowy czy skuter: rozliczanie kosztów podatkowych

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

-

![Rezygnacja z prowadzenia ewidencji przebiegu pojazdu dla VAT a PIT [© thanksforbuying - Fotolia.com] Rezygnacja z prowadzenia ewidencji przebiegu pojazdu dla VAT a PIT]()

Rezygnacja z prowadzenia ewidencji przebiegu pojazdu dla VAT a PIT

-

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa]()

Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa

-

![Amortyzacja samochodu wykorzystywanego w działalności gospodarczej [© Pixelot - Fotolia.com] Amortyzacja samochodu wykorzystywanego w działalności gospodarczej]()

Amortyzacja samochodu wykorzystywanego w działalności gospodarczej

-

![Samochód osobowy w firmie: nie każdy wydatek to koszt podatkowy? [© pekkic - Fotolia.com] Samochód osobowy w firmie: nie każdy wydatek to koszt podatkowy?]()

Samochód osobowy w firmie: nie każdy wydatek to koszt podatkowy?

-

![Samochód osobowy: 50% VAT i pełne koszty w podatku dochodowym [© shashamaru - Fotolia.com] Samochód osobowy: 50% VAT i pełne koszty w podatku dochodowym]()

Samochód osobowy: 50% VAT i pełne koszty w podatku dochodowym

-

![Amortyzacja samochodu osobowego gdy ograniczone odliczenie VAT 2014 [© Kautz15 - Fotolia.com] Amortyzacja samochodu osobowego gdy ograniczone odliczenie VAT 2014]()

Amortyzacja samochodu osobowego gdy ograniczone odliczenie VAT 2014

-

![Przyspieszona amortyzacja samochodu osobowego? [© matthias21 - Fotolia.com] Przyspieszona amortyzacja samochodu osobowego?]()

Przyspieszona amortyzacja samochodu osobowego?

-

![Samochód osobowy i ciężarowy: metody amortyzacji [© anna - Fotolia.com] Samochód osobowy i ciężarowy: metody amortyzacji]()

Samochód osobowy i ciężarowy: metody amortyzacji

-

![Drogi samochód osobowy: optymalizacja podatkowa Drogi samochód osobowy: optymalizacja podatkowa]()

Drogi samochód osobowy: optymalizacja podatkowa

![Rezygnacja z prowadzenia ewidencji przebiegu pojazdu dla VAT a PIT [© thanksforbuying - Fotolia.com] Rezygnacja z prowadzenia ewidencji przebiegu pojazdu dla VAT a PIT](https://s3.egospodarka.pl/grafika2/Amortyzacja/Rezygnacja-z-prowadzenia-ewidencji-przebiegu-pojazdu-dla-VAT-a-PIT-172182-150x100crop.jpg)

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Ministerstwo-Finansow-potwierdza-pelna-amortyzacja-samochodu-mozliwa-146771-150x100crop.jpg)

![Amortyzacja samochodu wykorzystywanego w działalności gospodarczej [© Pixelot - Fotolia.com] Amortyzacja samochodu wykorzystywanego w działalności gospodarczej](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-samochodu-wykorzystywanego-w-dzialalnosci-gospodarczej-146069-150x100crop.jpg)

![Samochód osobowy w firmie: nie każdy wydatek to koszt podatkowy? [© pekkic - Fotolia.com] Samochód osobowy w firmie: nie każdy wydatek to koszt podatkowy?](https://s3.egospodarka.pl/grafika2/Amortyzacja/Samochod-osobowy-w-firmie-nie-kazdy-wydatek-to-koszt-podatkowy-145144-150x100crop.jpg)

![Samochód osobowy: 50% VAT i pełne koszty w podatku dochodowym [© shashamaru - Fotolia.com] Samochód osobowy: 50% VAT i pełne koszty w podatku dochodowym](https://s3.egospodarka.pl/grafika2/Amortyzacja/Samochod-osobowy-50-VAT-i-pelne-koszty-w-podatku-dochodowym-144356-150x100crop.jpg)

![Amortyzacja samochodu osobowego gdy ograniczone odliczenie VAT 2014 [© Kautz15 - Fotolia.com] Amortyzacja samochodu osobowego gdy ograniczone odliczenie VAT 2014](https://s3.egospodarka.pl/grafika2/Amortyzacja/Amortyzacja-samochodu-osobowego-gdy-ograniczone-odliczenie-VAT-2014-143475-150x100crop.jpg)

![Przyspieszona amortyzacja samochodu osobowego? [© matthias21 - Fotolia.com] Przyspieszona amortyzacja samochodu osobowego?](https://s3.egospodarka.pl/grafika2/Amortyzacja/Przyspieszona-amortyzacja-samochodu-osobowego-137169-150x100crop.jpg)

![Samochód osobowy i ciężarowy: metody amortyzacji [© anna - Fotolia.com] Samochód osobowy i ciężarowy: metody amortyzacji](https://s3.egospodarka.pl/grafika/Amortyzacja/Samochod-osobowy-i-ciezarowy-metody-amortyzacji-skVsXY.jpg)

![Kursy językowe jako koszt uzyskania przychodu [© anna - Fotolia.com] Kursy językowe jako koszt uzyskania przychodu](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Kursy-jezykowe-jako-koszt-uzyskania-przychodu-skVsXY.jpg)

![Kiedy skarga do WSA na interpretacje podatkowe? [© anna - Fotolia.com] Kiedy skarga do WSA na interpretacje podatkowe?](https://s3.egospodarka.pl/grafika/interpretacje-podatkowe/Kiedy-skarga-do-WSA-na-interpretacje-podatkowe-skVsXY.jpg)

![Twój e-PIT nie dla wszystkich - przedsiębiorcy powinni uważać [© Petr Kurgan - Fotolia.com] Twój e-PIT nie dla wszystkich - przedsiębiorcy powinni uważać](https://s3.egospodarka.pl/grafika2/Twoj-e-PIT/Twoj-e-PIT-nie-dla-wszystkich-przedsiebiorcy-powinni-uwazac-259264-150x100crop.jpg)

![Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan [© Tim - Fotolia.com] Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan](https://s3.egospodarka.pl/grafika2/CIT/Trzeba-opoznic-raportowanie-JPK-CIT-apeluje-Konfederacja-Lewiatan-259258-150x100crop.jpg)

![Wg Polaków nasz system podatkowy jest skomplikowany, niesprawiedliwy i niezrozumiały [© bramgino - Fotolia.com] Wg Polaków nasz system podatkowy jest skomplikowany, niesprawiedliwy i niezrozumiały](https://s3.egospodarka.pl/grafika2/podatki/Wg-Polakow-nasz-system-podatkowy-jest-skomplikowany-niesprawiedliwy-i-niezrozumialy-259190-150x100crop.jpg)

![Podatek od nieruchomości i wynajem - jakie są wątpliwości? [© Africa Studio - Fotolia.com] Podatek od nieruchomości i wynajem - jakie są wątpliwości?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-nieruchomosci-i-wynajem-jakie-sa-watpliwosci-259183-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2024 [© pixabay.com] Dni wolne od pracy i kalendarz świąt 2024](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2024-256340-150x100crop.jpg)

![Nowe mieszkania pod miastem są tańsze, a jaka jest oferta? [© bnorbert3 - Fotolia.com] Nowe mieszkania pod miastem są tańsze, a jaka jest oferta? [© bnorbert3 - Fotolia.com]](https://s3.egospodarka.pl/grafika2/oferta-deweloperow/Nowe-mieszkania-pod-miastem-sa-tansze-a-jaka-jest-oferta-258910-50x33crop.jpg) Nowe mieszkania pod miastem są tańsze, a jaka jest oferta?

Nowe mieszkania pod miastem są tańsze, a jaka jest oferta?

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay] Majówka 2024 może być tańsza](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-moze-byc-tansza-259282-150x100crop.jpg)

![O wynikach II tury wyborów współdecydują media społecznościowe [© MrJayW z Pixabay] O wynikach II tury wyborów współdecydują media społecznościowe](https://s3.egospodarka.pl/grafika2/wybory-samorzadowe/O-wynikach-II-tury-wyborow-wspoldecyduja-media-spolecznosciowe-259272-150x100crop.jpg)

![Nowe stawki celne w Wielkiej Brytanii szansą dla eksporterów z Polski? [© Elias z Pixabay] Nowe stawki celne w Wielkiej Brytanii szansą dla eksporterów z Polski?](https://s3.egospodarka.pl/grafika2/Wielka-Brytania/Nowe-stawki-celne-w-Wielkiej-Brytanii-szansa-dla-eksporterow-z-Polski-259271-150x100crop.jpg)