Podatki w wynajmie mieszkań

2019-12-10 13:55

![Podatki w wynajmie mieszkań [© designsoliman - Fotolia.com.jpg] Podatki w wynajmie mieszkań](https://s3.egospodarka.pl/grafika2/najem-lokalu/Podatki-w-wynajmie-mieszkan-225363-200x133crop.jpg)

Jakie podatki od (wynajmu) nieruchomości? © designsoliman - Fotolia.com.jpg

Przeczytaj także: Najem prywatny czy firmowy? Nie decyduje podatnik a okoliczności

Którą formę opodatkowania wybrać?

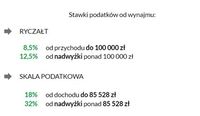

Istnieją dwa sposoby opodatkowania najmu - najem prywatny oraz w ramach działalności gospodarczej. Jeśli posiadamy jedno mieszkanie np. odziedziczone w spadku, które czeka, aż dzieci dorosną i dlatego ktoś je wynajmuje, to możemy to traktować jako najem prywatny. Jeśli jednak mieszkań jest więcej i dokonujemy kolejnych transakcji kupna i wynajmu mieszkań to mogą zajść przesłanki działalności gospodarczej. Według orzecznictwa łączna liczba nieruchomości wynajmowanych na ryczałcie nie powinna przekraczać 5 lokali. Wysokość kosztów wynajmowanego mieszkania wpływa na to, która forma opodatkowania będzie bardziej opłacalna dla właściciela. Jeśli koszty są duże (np. mieszkanie było remontowane, spłacamy kredyt - odsetki są kosztem podatkowym), to warto rozważyć opodatkowanie na zasadach ogólnych. Natomiast jeśli koszty są niskie ( np. czynsz administracyjny płaci najemca, nie mamy kredytu, mieszkanie jest nowe i nie wymaga remontu) to wybierzmy ryczałt. Poniżej stawki podatku od wynajmu według form opodatkowania.

fot. mat. prasowe

Stawki podatku od wynajmu według form opodatkowania

W zależności od wybranej formy opodatkowania tzw. najmu prywatnego, stosowane są różne stawki podatku. Ryczałt na ogół wynosi tutaj 8,5%, a przy zasadach ogólnych trzeba liczyć się z 18 (a od 2020 r. 17)% PIT.

*dane na 2019 rok

Wybór formy opodatkowania należy zgłosić do Urzędu Skarbowego do 20 dnia następnego miesiąca po miesiącu, w którym uzyskaliśmy pierwszy przychód z najmu. Regulowanie podatku także różni się w zależności od formy. Ryczałt rozliczany jest w terminie do dnia 31 stycznia następnego roku w postaci złożenia deklaracji PIT-28 oraz PIT-28A. Przy tej formie opodatkowania należy także wpłacać co miesiąc (lub kwartalnie) należny ryczałt (PPE).

W przypadku rozliczeń na zasadach ogólnych dochód należy wykazać w deklaracji PIT-36 w osobnej rubryce - nie łączymy go z dochodami np. z umów o pracę. Wymaganą deklarację musimy złożyć we właściwym Urzędzie Skarbowym w terminie do dnia 30 kwietnia. Tutaj także trzeba wpłacać co miesiąc (lub kwartał) zaliczki na podatek.

fot. designsoliman - Fotolia.com.jpg

Jakie podatki od (wynajmu) nieruchomości?

Wynajmujesz mieszkanie? Pamiętaj, że z tego tytułu należy zapłacić podatek dochodowy. Jego wysokość będzie różna w zależności od wybranej formy opodatkowania oraz występujących kosztów. Nadto wykorzystywanie mieszkania na cele inne niż mieszkalne to wyższy podatek od nieruchomości.

Jaki podatek musimy zapłacić wynajmując mieszkanie?

Wybór formy opodatkowania dotyczy podatku dochodowego od osób fizycznych. Poza podatkiem dochodowym właściciel wynajmowanego lokalu powinien odprowadzać podatek od nieruchomości.

- grunty;

- budynki lub ich części;

- budowle lub ich części związane z prowadzeniem działalności gospodarczej.

Opodatkowaniu podatkiem od nieruchomości nie podlegają:

- użytki rolne

- lasy, z wyjątkiem zajętych na prowadzenie działalności gospodarczej

- pod warunkiem wzajemności – nieruchomości będące własnością państw obcych lub organizacji międzynarodowych albo przekazane im w użytkowanie wieczyste, przeznaczone na siedziby przedstawicielstw dyplomatycznych, urzędów konsularnych i innych misji korzystających z przywilejów i immunitetów na mocy ustaw, umów lub zwyczajów międzynarodowych;

-

grunty pod wodami powierzchniowymi płynącymi, z wyjątkiem gruntów pod wodami jezior lub zbiorników sztucznych;

- grunty pod morskimi wodami wewnętrznymi;

- nieruchomości lub ich części zajęte na potrzeby organów jednostek samorządu terytorialnego, w tym urzędów gmin, starostw powiatowych, urzędów związków metropolitalnych i urzędów marszałkowskich;

- grunty zajęte pod pasy drogowe dróg publicznych w rozumieniu przepisów o drogach publicznych oraz zlokalizowane w nich budowle – z wyjątkiem związanych z prowadzeniem działalności gospodarczej innej niż utrzymanie dróg publicznych lub eksploatacja autostrad płatnych;

- nieruchomości stanowiące własność Skarbu Państwa, które wchodzą w skład Zasobu Nieruchomości.

Wysokość podatku ustala gmina w drodze uchwały, a maksymalne stawki są podawane przez Ministra Finansów co rok. W zależności od przeznaczenia nieruchomości, wysokość podatku jest różna. Dlatego też jeśli np. otwieramy firmę w mieszkaniu to musimy liczyć się z wyższym podatkiem od nieruchomości. Podstawę opodatkowania stanowi albo powierzchnia całkowita - w przypadku gruntów lub powierzchnia użytkowa - w przypadku budynków. Aby prawidłowo obliczyć powierzchnię użytkową należy wziąć pod uwagę warunki dotyczące wysokości pomieszczeń. Jeśli występują tam np. skosy lub jest to garaż z sufitem w wysokości 2m to powierzchnia użytkowa będzie mniejsza.

Kto i kiedy płaci podatek od nieruchomości?

Podatnikami podatku od nieruchomości są osoby fizyczne, osoby prawne, jednostki organizacyjne, w tym spółki nieposiadające osobowości prawnej, będące:

- właścicielami nieruchomości lub obiektów budowlanych;

- posiadaczami samoistnymi nieruchomości lub obiektów budowlanych;

- użytkownikami wieczystymi gruntów;

-

posiadaczami nieruchomości lub ich części albo obiektów budowlanych lub ich części, stanowiących własność Skarbu Państwa lub jednostki samorządu terytorialnego, jeżeli posiadanie:

- wynika z umowy zawartej z właścicielem, Krajowym Ośrodkiem Wsparcia Rolnictwa lub z innego tytułu prawnego, z wyjątkiem posiadania przez osoby fizyczne lokali mieszkalnych niestanowiących odrębnych nieruchomości,

- jest bez tytułu prawnego.

Wyliczoną przez gminę kwotę podatku osoby fizyczne powinny opłacić w 4 ratach proporcjonalnych do czasu trwania obowiązku podatkowego – do 15 marca, 15 maja, 15 września i 15 listopada bieżącego roku podatkowego. W przypadku osób prawnych płatność następuje w okresach miesięcznych do 15. dnia każdego miesiąca, a za styczeń do 31 stycznia bieżącego roku podatkowego. Jeżeli kwota podatku nie przekroczy kwoty 100 PLN należy zapłacić ją jednorazowo, w terminie płatności pierwszej raty. Płatności można dokonywać przelewem na rachunek właściwego organu podatkowego lub w gotówce w siedzibie urzędu.

Podstawa prawna:

- Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz.U.2019.1387)

- Ustawa z dnia 12 stycznia 1991 r. o podatkach i opłatach lokalnych (Dz.U.2019.1170)

- Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 15 lipca 2019 r. w sprawie wskaźnika cen towarów i usług konsumpcyjnych w I półroczu 2019 r. (M.P.2019.689 z dnia 17 lipca 2019)

- Obwieszczenie Ministra Finansów z dnia 24 lipca 2019 r. w sprawie górnych granic stawek kwotowych podatków i opłat lokalnych na rok 2020 - (M.P.2019.738 z dnia 06 sierpnia 2019)

![Polski Ład czyli jak ustawodawca chce zarobić na rynku wynajmu mieszkań [© Andrey Popov - Fotolia.com] Polski Ład czyli jak ustawodawca chce zarobić na rynku wynajmu mieszkań](https://s3.egospodarka.pl/grafika2/najem-lokalu/Polski-Lad-czyli-jak-ustawodawca-chce-zarobic-na-rynku-wynajmu-mieszkan-240512-150x100crop.jpg) Polski Ład czyli jak ustawodawca chce zarobić na rynku wynajmu mieszkań

Polski Ład czyli jak ustawodawca chce zarobić na rynku wynajmu mieszkań

oprac. : Nowodworski Estates

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

Najnowsze w dziale Podatki

-

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm]()

Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm

-

![Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity [© wygenerowane przez AI] Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity]()

Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity

-

![Kontrola podatkowa 5 lat wstecz. Podatnik wygrał sprawę o 84 tys. zł, bo urzędnicy nie dotrzymali terminów [© wygenerowane przez AI] Kontrola podatkowa 5 lat wstecz. Podatnik wygrał sprawę o 84 tys. zł, bo urzędnicy nie dotrzymali terminów]()

Kontrola podatkowa 5 lat wstecz. Podatnik wygrał sprawę o 84 tys. zł, bo urzędnicy nie dotrzymali terminów

-

![Kontrola podatkowa. Co każdy przedsiębiorca powinien wiedzieć? [© wygenerowane przez AI] Kontrola podatkowa. Co każdy przedsiębiorca powinien wiedzieć?]()

Kontrola podatkowa. Co każdy przedsiębiorca powinien wiedzieć?

![Polski Ład: przychody z najmu opodatkowane tylko ryczałtem ewidencjonowanym [© Africa Studio - Fotolia.com] Polski Ład: przychody z najmu opodatkowane tylko ryczałtem ewidencjonowanym](https://s3.egospodarka.pl/grafika2/najem-lokalu/Polski-Lad-przychody-z-najmu-opodatkowane-tylko-ryczaltem-ewidencjonowanym-240244-150x100crop.jpg)

![Wynajem wielu nieruchomości poza działalnością gospodarczą? [© Andrey Popov - Fotolia.com] Wynajem wielu nieruchomości poza działalnością gospodarczą?](https://s3.egospodarka.pl/grafika2/najem-lokalu/Wynajem-wielu-nieruchomosci-poza-dzialalnoscia-gospodarcza-238354-150x100crop.jpg)

![Najem prywatny czy w ramach działalności gospodarczej? [© BillionPhotos.com - Fotolia.com] Najem prywatny czy w ramach działalności gospodarczej?](https://s3.egospodarka.pl/grafika2/najem-lokalu/Najem-prywatny-czy-w-ramach-dzialalnosci-gospodarczej-227272-150x100crop.jpg)

![Najem prywatny i w ramach prowadzonej firmy [© thodonal - Fotolia.com] Najem prywatny i w ramach prowadzonej firmy](https://s3.egospodarka.pl/grafika2/najem-lokalu/Najem-prywatny-i-w-ramach-prowadzonej-firmy-226710-150x100crop.jpg)

![Forma opodatkowania najmu prywatnego i działalności gospodarczej [© Sergej Razvodovskij - Fotolia.com] Forma opodatkowania najmu prywatnego i działalności gospodarczej](https://s3.egospodarka.pl/grafika2/najem-lokalu/Forma-opodatkowania-najmu-prywatnego-i-dzialalnosci-gospodarczej-225556-150x100crop.jpg)

![Zakup mieszkań na wynajem a ryczałt ewidencjonowany [© eunikas - Fotolia.com] Zakup mieszkań na wynajem a ryczałt ewidencjonowany](https://s3.egospodarka.pl/grafika2/najem-lokalu/Zakup-mieszkan-na-wynajem-a-ryczalt-ewidencjonowany-225080-150x100crop.jpg)

![Najem 5 mieszkań może być opodatkowany ryczałtem ewidencjonowanym [© gosphotodesign - Fotolia.com] Najem 5 mieszkań może być opodatkowany ryczałtem ewidencjonowanym](https://s3.egospodarka.pl/grafika2/najem-lokalu/Najem-5-mieszkan-moze-byc-opodatkowany-ryczaltem-ewidencjonowanym-224235-150x100crop.jpg)

![Wynajem nieruchomości obok działalności gospodarczej? [© Laurent Hamels - Fotolia.com] Wynajem nieruchomości obok działalności gospodarczej?](https://s3.egospodarka.pl/grafika2/najem-lokalu/Wynajem-nieruchomosci-obok-dzialalnosci-gospodarczej-222706-150x100crop.jpg)

![Najem nieruchomości w firmie bez ryczałtu ewidencjonowanego [© openlens - Fotolia.com] Najem nieruchomości w firmie bez ryczałtu ewidencjonowanego](https://s3.egospodarka.pl/grafika2/najem-lokalu/Najem-nieruchomosci-w-firmie-bez-ryczaltu-ewidencjonowanego-221799-150x100crop.jpg)

![Import towarów: fiskus klasyfikuje usługi na niekorzyść podatnika [© Igor Mojzes - Fotolia.com] Import towarów: fiskus klasyfikuje usługi na niekorzyść podatnika](https://s3.egospodarka.pl/grafika2/import-towarow/Import-towarow-fiskus-klasyfikuje-uslugi-na-niekorzysc-podatnika-225322-150x100crop.jpg)

![Sukcesja podatkowa przedsiębiorstwa w spadku [© Piotr Adamowicz - Fotolia.com] Sukcesja podatkowa przedsiębiorstwa w spadku](https://s3.egospodarka.pl/grafika2/sukcesja/Sukcesja-podatkowa-przedsiebiorstwa-w-spadku-225412-150x100crop.jpg)

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Jak-obnizyc-skladki-ZUS-Przewodnik-po-ulgach-ZUS-dla-malych-firm-267753-150x100crop.png)

![Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity [© wygenerowane przez AI] Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity](https://s3.egospodarka.pl/grafika2/prezenty/Kiedy-prezent-slubny-trzeba-zglosic-do-skarbowki-Przepisy-i-limity-267472-150x100crop.png)

![Kontrola podatkowa 5 lat wstecz. Podatnik wygrał sprawę o 84 tys. zł, bo urzędnicy nie dotrzymali terminów [© wygenerowane przez AI] Kontrola podatkowa 5 lat wstecz. Podatnik wygrał sprawę o 84 tys. zł, bo urzędnicy nie dotrzymali terminów](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Kontrola-podatkowa-5-lat-wstecz-Podatnik-wygral-sprawe-o-84-tys-zl-bo-urzednicy-nie-dotrzymali-terminow-267406-150x100crop.png)

![Kontrola podatkowa. Co każdy przedsiębiorca powinien wiedzieć? [© wygenerowane przez AI] Kontrola podatkowa. Co każdy przedsiębiorca powinien wiedzieć?](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Kontrola-podatkowa-Co-kazdy-przedsiebiorca-powinien-wiedziec-267403-150x100crop.png)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Ważne limity dla prowadzących działalność gospodarczą w 2024 roku [© Andrey Popov - Fotolia.com] Ważne limity dla prowadzących działalność gospodarczą w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wazne-limity-dla-prowadzacych-dzialalnosc-gospodarcza-w-2024-roku-263860-150x100crop.jpg)

![Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści? [© Freepik] Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści? [© Freepik]](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Od-dzisiaj-ceny-mieszkan-musza-byc-jawne-Mamy-oczekiwac-samych-korzysci-267695-50x33crop.jpg) Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści?

Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści?

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Czy nadmierne korzystanie z ekranów wywołuje autyzm cyfrowy u dzieci? Eksperci ostrzegają rodziców [© wygenerowane przez AI] Czy nadmierne korzystanie z ekranów wywołuje autyzm cyfrowy u dzieci? Eksperci ostrzegają rodziców](https://s3.egospodarka.pl/grafika2/autyzm/Czy-nadmierne-korzystanie-z-ekranow-wywoluje-autyzm-cyfrowy-u-dzieci-Eksperci-ostrzegaja-rodzicow-267752-150x100crop.png)

![Ryanair inwestuje 400 mln dolarów w lotnisko Modlin: 25 nowych tras i setki miejsc pracy [© wygenerowane przez AI] Ryanair inwestuje 400 mln dolarów w lotnisko Modlin: 25 nowych tras i setki miejsc pracy](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-inwestuje-400-mln-dolarow-w-lotnisko-Modlin-25-nowych-tras-i-setki-miejsc-pracy-267751-150x100crop.png)

![Test Ford Mustang Convertible V8: Najtańszy kabriolet z silnikiem V8 w Europie [© Wojciech Krzemiński] Test Ford Mustang Convertible V8: Najtańszy kabriolet z silnikiem V8 w Europie](https://s3.egospodarka.pl/grafika2/Ford-Mustang-Convertible-V8/Test-Ford-Mustang-Convertible-V8-Najtanszy-kabriolet-z-silnikiem-V8-w-Europie-267732-150x100crop.jpg)

![Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive? [© Freepik] Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive?](https://s3.egospodarka.pl/grafika2/wakacje/Wakacje-za-14-tysiecy-Co-zrobic-gdy-budzet-domowy-nie-wytrzymuje-all-inclusive-267727-150x100crop.jpg)

![Lotniska luzują limity na płyny w bagażu podręcznym – koniec ze 100 ml? [© Freepik] Lotniska luzują limity na płyny w bagażu podręcznym – koniec ze 100 ml?](https://s3.egospodarka.pl/grafika2/podroz-samolotem/Lotniska-luzuja-limity-na-plyny-w-bagazu-podrecznym-koniec-ze-100-ml-267726-150x100crop.jpg)