Rozliczenie w deklaracji odwróconego VAT na usługi budowlane

2017-10-25 13:14

![Rozliczenie w deklaracji odwróconego VAT na usługi budowlane [© nd3000 - Fotolia.com] Rozliczenie w deklaracji odwróconego VAT na usługi budowlane](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Rozliczenie-w-deklaracji-odwroconego-VAT-na-uslugi-budowlane-198421-200x133crop.jpg)

Odwrócony VAT na usługi budowlane w deklaracji podatkowej © nd3000 - Fotolia.com

Przeczytaj także: Kto i kiedy składa informację VAT-27 z odwrotnym obciążeniem?

Obowiązki usługodawcy

Usługi budowlane rozliczane w ramach odwrotnego obciążenia, podobnie jak inne czynności opodatkowane VAT, są dokumentowane fakturami.

Faktury dokumentujące takie usługi różnią się jednak od „zwykłych” faktur VAT. Nie wykazuje się bowiem na nich stawki podatku, sumy sprzedaży netto jak i wyliczonej od niej kwoty podatku. Dodatkowo faktura taka musi zawierać adnotację „odwrotne obciążenie” (art. 106e ust. 1 pkt 18 i ust. 4 pkt 1 ustawy o VAT).

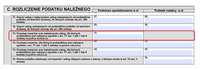

Usługodawca nie rozlicza tutaj zatem podatku należnego - jako że usługi takie nie są u niego opodatkowane, a u nabywcy. Mimo to ma on obowiązek ich ujęcia w deklaracji VAT. Wartość (netto) takich usług wykazuje w części C poz. 31 deklaracji VAT-7 czy VAT-7K. W deklaracji tej nie wykazuje natomiast podatku należnego od tych usług

fot. mat. prasowe

Usługi budowlane z odwróconym VAT w deklaracji u sprzedawcy

Usługodawca w składanej deklaracji VAT wykazuje jedynie wartość netto wykonanych usług budowlanych rozliczanych w ramach odwrotnego obciążenia.

Dodatkowo usługodawca musi złożyć także informację podsumowującą w obrocie krajowym (VAT-27) w terminie do 25. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy od wykonanych usług. Wartość usług budowlanych wykazuje się tutaj w części D tej informacji. Warto też dodać, iż informacja VAT-27 obowiązkowo musi być składana za pomocą środków komunikacji elektronicznej. Także tutaj należy podać wartość netto wykonanych usług. Jednocześnie pociąga ona obowiązek złożenia także elektronicznej deklaracji VAT-7 czy VAT-7K.

fot. mat. prasowe

Usługi budowlane w informacji VAT-27

Usługodawca ma obowiązek składania informacji VAT-27, w której wskazuje, na czyją rzecz świadczył usługi budowlane rozliczane w ramach odwrotnego obciążenia.

W informacji podsumowującej są wykazywane wszystkie dostawy towarów oraz świadczenie usług, które są objęte mechanizmem odwrotnego obciążenia w obrocie krajowym (a nie tylko usługi budowlane).

Obowiązki usługobiorcy

Podatek VAT z tytułu takich usług budowlanych jest obowiązany rozliczyć nabywca. Mówiąc innymi słowy, wykazuje on od nich podatek należny (zamiast sprzedawcy). Powyższe ma swoje odzwierciedlenie w deklaracji VAT-7 i VAT-7K w części C, poz. 34 (podstawa opodatkowania) oraz poz. 35 (wartość podatku należnego).

fot. mat. prasowe

Podatek należny w deklaracji VAT od usług budowlanych

Nabywca usług budowlanych rozliczanych w ramach odwrotnego obciążenia w deklaracji VAT wykazuje ich wartość (netto oraz podatek VAT) w odrębnych rubrykach.

Zakupy takich usług budowanych nie rozlicza się też w ramach importu usług, dla którego przewidziano pola 27-30 deklaracji VAT.

fot. nd3000 - Fotolia.com

Odwrócony VAT na usługi budowlane w deklaracji podatkowej

Usługi budowlane obecnie są bardzo często rozliczane w ramach odwrotnego obciążenia, które oznacza tyle, że VAT należny od ich wykonania wykazuje nie usługodawca a usługobiorca. Nowe zasady rozliczeń nałożyły przy tym nowe obowiązki na usługodawcę i usługobiorcę przy tego typu transakcjach.

Wykazany od tak nabytych usług VAT należny przekształca się przy tym na ogół u nabywcy w VAT naliczony podlegający odliczeniu (gdy zakup jest związany z wykonywaniem czynności opodatkowanych), który to jest ujmowany na drugiej stronie deklaracji VAT, w części D poz. 45 (wartość netto) oraz poz. 46 (podatek naliczony).

fot. mat. prasowe

Odliczenie VAT od usług budowlanych z odwrotnym obciążeniem

Wykazany VAT należny od nabytych usług budowlanych rozliczanych w ramach odwrotnego obciążenia przekształca się z reguły w podatek naliczony podlegający odliczeniu. Dzięki temu nabywca takich usług nie odczuwa ciężaru podatku.

Z reguły VAT należny i naliczony usługobiorca tutaj wykazuje w tej samej deklaracji VAT. Jest tak jednakże jedynie wówczas, gdy rozliczenia podatku od zakupów objętych odwrotnym obciążeniem dokona się w terminie. Opóźnienie natomiast często skutkuje obowiązkiem wstecznego rozliczenia podatku należnego i prawem do bieżącego rozliczenia podatku naliczonego.

![Sprzedaż betonu nie jest usługą budowlaną z odwróconym VAT [© wsf-f - Fotolia.com] Sprzedaż betonu nie jest usługą budowlaną z odwróconym VAT](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Sprzedaz-betonu-nie-jest-usluga-budowlana-z-odwroconym-VAT-205397-150x100crop.jpg) Sprzedaż betonu nie jest usługą budowlaną z odwróconym VAT

Sprzedaż betonu nie jest usługą budowlaną z odwróconym VAT

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

Najnowsze w dziale Podatki

-

![Polacy przestają inwestować w termomodernizację swoich domów? [© wygenerowane przez AI] Polacy przestają inwestować w termomodernizację swoich domów?]()

Polacy przestają inwestować w termomodernizację swoich domów?

-

![Czy wygrane w zagranicznych kasynach online trzeba zgłaszać do urzędu skarbowego i płacić podatek w Polsce? [© wygenerowane przez AI] Czy wygrane w zagranicznych kasynach online trzeba zgłaszać do urzędu skarbowego i płacić podatek w Polsce?]()

Czy wygrane w zagranicznych kasynach online trzeba zgłaszać do urzędu skarbowego i płacić podatek w Polsce?

-

![Pół roku po zmianach w podatku od nieruchomości: chaos, ryzyko, ale i szansa na oszczędności [© wygenerowane przez AI] Pół roku po zmianach w podatku od nieruchomości: chaos, ryzyko, ale i szansa na oszczędności]()

Pół roku po zmianach w podatku od nieruchomości: chaos, ryzyko, ale i szansa na oszczędności

-

![Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze? [© wygenerowane przez AI] Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?]()

Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?

![Sprzedaż i wylanie betonu to nie usługa budowlana [© schankz - Fotolia] Sprzedaż i wylanie betonu to nie usługa budowlana](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Sprzedaz-i-wylanie-betonu-to-nie-usluga-budowlana-199633-150x100crop.jpg)

![Odwrotne obciążenie na transport maszyn budowlanych [© Kadmy - Fotolia.com] Odwrotne obciążenie na transport maszyn budowlanych](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Odwrotne-obciazenie-na-transport-maszyn-budowlanych-196635-150x100crop.jpg)

![Czy wylanie betonu to usługa budowlana z odwróconym VAT? [© Countrypixel - Fotolia] Czy wylanie betonu to usługa budowlana z odwróconym VAT?](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Czy-wylanie-betonu-to-usluga-budowlana-z-odwroconym-VAT-195471-150x100crop.jpg)

![Odwrotne obciążenie: wynajem personelu to nie usługi budowlane [© Kzenon - Fotolia.com] Odwrotne obciążenie: wynajem personelu to nie usługi budowlane](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Odwrotne-obciazenie-wynajem-personelu-to-nie-uslugi-budowlane-194934-150x100crop.jpg)

![Często pytamy fiskusa o odwrócony VAT w usługach budowlanych [© Halfpoint - Fotolia.com] Często pytamy fiskusa o odwrócony VAT w usługach budowlanych](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Czesto-pytamy-fiskusa-o-odwrocony-VAT-w-uslugach-budowlanych-194435-150x100crop.jpg)

![Usługi około budowlane ze zwykłym VAT a nie odwrotnym obciążeniem [© smuki - Fotolia.com] Usługi około budowlane ze zwykłym VAT a nie odwrotnym obciążeniem](https://s3.egospodarka.pl/grafika2/podatek-VAT/Uslugi-okolo-budowlane-ze-zwyklym-VAT-a-nie-odwrotnym-obciazeniem-194002-150x100crop.jpg)

![Reverse charge w usługach budowlanych wykończy firmy? [© BillionPhotos.com - Fotolia.com] Reverse charge w usługach budowlanych wykończy firmy?](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Reverse-charge-w-uslugach-budowlanych-wykonczy-firmy-192927-150x100crop.jpg)

![Towary czy usługi budowlane z odwrotnym obciążeniem a zwrot VAT [© shake_pl - Fotolia.com] Towary czy usługi budowlane z odwrotnym obciążeniem a zwrot VAT](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Towary-czy-uslugi-budowlane-z-odwrotnym-obciazeniem-a-zwrot-VAT-192667-150x100crop.jpg)

![Usługi stolarskie z odwrotnym obciążeniem w VAT? [© Photographee.eu - Fotolia.com] Usługi stolarskie z odwrotnym obciążeniem w VAT?](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Uslugi-stolarskie-z-odwrotnym-obciazeniem-w-VAT-192566-150x100crop.jpg)

![Informacje SCAC: przewlekłe kontrole i postępowania podatkowe w VAT [© elen31 - Fotolia.com] Informacje SCAC: przewlekłe kontrole i postępowania podatkowe w VAT](https://s3.egospodarka.pl/grafika2/zwrot-VAT/Informacje-SCAC-przewlekle-kontrole-i-postepowania-podatkowe-w-VAT-198289-150x100crop.jpg)

![Opodatkowany wynajem samochodu pozbawia odliczenia VAT? [© sodawhiskey - Fotolia.com] Opodatkowany wynajem samochodu pozbawia odliczenia VAT?](https://s3.egospodarka.pl/grafika2/odliczenia-podatku-VAT/Opodatkowany-wynajem-samochodu-pozbawia-odliczenia-VAT-198505-150x100crop.jpg)

![Polacy przestają inwestować w termomodernizację swoich domów? [© wygenerowane przez AI] Polacy przestają inwestować w termomodernizację swoich domów?](https://s3.egospodarka.pl/grafika2/ulga-termomodernizacyjna/Polacy-przestaja-inwestowac-w-termomodernizacje-swoich-domow-268000-150x100crop.png)

![Czy wygrane w zagranicznych kasynach online trzeba zgłaszać do urzędu skarbowego i płacić podatek w Polsce? [© wygenerowane przez AI] Czy wygrane w zagranicznych kasynach online trzeba zgłaszać do urzędu skarbowego i płacić podatek w Polsce?](https://s3.egospodarka.pl/grafika2/kasyna/Czy-wygrane-w-zagranicznych-kasynach-online-trzeba-zglaszac-do-urzedu-skarbowego-i-placic-podatek-w-Polsce-267991-150x100crop.png)

![Pół roku po zmianach w podatku od nieruchomości: chaos, ryzyko, ale i szansa na oszczędności [© wygenerowane przez AI] Pół roku po zmianach w podatku od nieruchomości: chaos, ryzyko, ale i szansa na oszczędności](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Pol-roku-po-zmianach-w-podatku-od-nieruchomosci-chaos-ryzyko-ale-i-szansa-na-oszczednosci-267899-150x100crop.png)

![Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze? [© wygenerowane przez AI] Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Dzialka-w-spadku-lub-darowiznie-czy-sprzedaz-dzialki-i-przekazanie-pieniedzy-Jakie-obowiazuja-podatki-i-co-jest-korzystniejsze-267890-150x100crop.png)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Certyfikat rezydencji podatkowej dla spółki [© Igor Mojzes - Fotolia.com] Certyfikat rezydencji podatkowej dla spółki](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Certyfikat-rezydencji-podatkowej-dla-spolki-226501-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Nowe zasady korzystania z balkonów i tarasów z punktu widzenia zarządcy nieruchomości [© wygenerowane przez AI] Nowe zasady korzystania z balkonów i tarasów z punktu widzenia zarządcy nieruchomości](https://s3.egospodarka.pl/grafika2/taras/Nowe-zasady-korzystania-z-balkonow-i-tarasow-z-punktu-widzenia-zarzadcy-nieruchomosci-268031-150x100crop.png)

![Ukraińscy przedsiębiorcy w Polsce – już 30 tysięcy firm z ukraińskim kapitałem [© Freepik] Ukraińscy przedsiębiorcy w Polsce – już 30 tysięcy firm z ukraińskim kapitałem](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Ukrainscy-przedsiebiorcy-w-Polsce-juz-30-tysiecy-firm-z-ukrainskim-kapitalem-268030-150x100crop.jpg)

![Upadłość konsumencka alternatywą dla firm? [© Freepik] Upadłość konsumencka alternatywą dla firm?](https://s3.egospodarka.pl/grafika2/upadlosc-firmy/Upadlosc-konsumencka-alternatywa-dla-firm-268028-150x100crop.jpg)

![Koniec z tajemnicą płac w firmach. Co przejrzystość wynagrodzeń oznacza w praktyce? [© wygenerowane przez AI] Koniec z tajemnicą płac w firmach. Co przejrzystość wynagrodzeń oznacza w praktyce?](https://s3.egospodarka.pl/grafika2/jawnosc-zarobkow/Koniec-z-tajemnica-plac-w-firmach-Co-przejrzystosc-wynagrodzen-oznacza-w-praktyce-268032-150x100crop.png)

![Najpopularniejsze kierunki wakacyjne Polaków: Turcja i Grecja na czele, ale zyskuje też egzotyka [© wygenerowane przez AI] Najpopularniejsze kierunki wakacyjne Polaków: Turcja i Grecja na czele, ale zyskuje też egzotyka](https://s3.egospodarka.pl/grafika2/podroze/Najpopularniejsze-kierunki-wakacyjne-Polakow-Turcja-i-Grecja-na-czele-ale-zyskuje-tez-egzotyka-268027-150x100crop.png)

![Odpowiedzialność pracodawcy i zarządcy budynku podczas nawałnic. Co grozi za zaniedbania? [© wygenerowane przez AI] Odpowiedzialność pracodawcy i zarządcy budynku podczas nawałnic. Co grozi za zaniedbania?](https://s3.egospodarka.pl/grafika2/zarzadca-nieruchomosci/Odpowiedzialnosc-pracodawcy-i-zarzadcy-budynku-podczas-nawalnic-Co-grozi-za-zaniedbania-268026-150x100crop.png)