-

![Refaktury a podatek zryczałtowany od najmu [© FikMik - Fotolia.com] Refaktury a podatek zryczałtowany od najmu]()

Refaktury a podatek zryczałtowany od najmu

... innych umów o podobnym charakterze, jeżeli umowy te nie są zawierane w ramach prowadzonej działalności gospodarczej, mogą opłacać ryczałt od przychodów ewidencjonowanych. Stosownie do zapisu art. 6 ... otrzymana kwota czynszu wynikająca z umowy najmu, tj. 5.000 zł bez podatku VAT. Natomiast należności z tytułu opłat uiszczane przez najemcę ...

-

![Ulga prorodzinna na dziecko uzyskujące dochody [© anna - Fotolia.com] Ulga prorodzinna na dziecko uzyskujące dochody]()

Ulga prorodzinna na dziecko uzyskujące dochody

... 6 ust. 4 updof obejmuje zatem również dochody uzyskane za granicą, i to bez względu na to, jaka metoda unikania podwójnego opodatkowania miała do nich zastosowanie. W ... więc uczy się i nie ukończyło 25 lat, ale uzyskuje dochody: z najmu opodatkowane ryczałtem, z działalności gospodarczej opodatkowane zgodnie z art. 30c updof lub ryczałtem od ...

-

![Tajemnica handlowa a koszty podatkowe firmy [© anna - Fotolia.com] Tajemnica handlowa a koszty podatkowe firmy]()

Tajemnica handlowa a koszty podatkowe firmy

... Należy jednak pamiętać, że zaliczenie wydatków do kosztów podatkowych nie będzie możliwe bez prawidłowego udokumentowania faktu ich poniesienia. W zakresie dokumentowania kosztów, spotkać się ... wydatek udokumentowany tą fakturą w istocie dotyczył reklamy spółki, a nie tylko działalności marketingowej. Poza omawianymi wydatkami (reklama) ma to nawet ...

-

![Samochód z kratką: amortyzacja jednorazowa? [© FikMik - Fotolia.com] Samochód z kratką: amortyzacja jednorazowa?]()

Samochód z kratką: amortyzacja jednorazowa?

... . 10 ust. 1 pkt 8 lit. d), oraz gdy odpłatne zbycie rzeczy i praw jest przedmiotem działalności gospodarczej, a także w przypadku odpłatnego zbycia składników majątku związanych z działalnością gospodarczą, o których mowa w art. 14 ust. 2 pkt 1, bez względu na czas ich poniesienia. Kosztem uzyskania przychodów mogą być natomiast, zgodnie ...

-

![Ryczałt od najmu: refaktura a przychód [© FikMik - Fotolia.com] Ryczałt od najmu: refaktura a przychód]()

Ryczałt od najmu: refaktura a przychód

... o podobnym charakterze, jeżeli umowy te nie są zawierane w ramach prowadzonej działalności gospodarczej, mogą opłacać ryczałt od przychodów ewidencjonowanych. Stosownie do zapisu art ... wystawienie tzw. refaktur. Refakturowanie polega na odsprzedaży usług bez doliczania jakiejkolwiek marży. Celem refakturowania jest przeniesienie poniesionych kosztów ...

-

![Samochód w spadku: sprzedaż a podatek [© FikMik - Fotolia.com] Samochód w spadku: sprzedaż a podatek]()

Samochód w spadku: sprzedaż a podatek

... wartość wyrażona w cenie określonej w umowie, pomniejszona o koszty odpłatnego zbycia. Jeżeli jednak cena, bez uzasadnionej przyczyny, znacznie odbiega od wartości rynkowej ... . 1 pkt 8 lit. d), jeżeli przychód z odpłatnego zbycia nie stanowi przychodu z działalności gospodarczej, jest różnica pomiędzy przychodem uzyskanym z odpłatnego zbycia rzeczy ...

-

![Kradzież pracownika a koszty podatkowe firmy [© whitelook - Fotolia.com] Kradzież pracownika a koszty podatkowe firmy]()

Kradzież pracownika a koszty podatkowe firmy

... stratami. Nie ulega również wątpliwości, że straty te są efektem prowadzonej działalności gospodarczej, a więc są z nią pośrednio związane. W tym duchu wypowiedział się również ... ponieważ w praktyce można spotkać się ze stanowiskiem władz podatkowych, które bez głębszej refleksji stwierdzają winę podatnika, odmawiając tym samym prawa do zaliczenia ...

-

![Ciągnik siodłowy a amortyzacja jednorazowa [© FikMik - Fotolia.com] Ciągnik siodłowy a amortyzacja jednorazowa]()

Ciągnik siodłowy a amortyzacja jednorazowa

... . 10 ust. 1 pkt 8 lit. d), oraz gdy odpłatne zbycie rzeczy i praw jest przedmiotem działalności gospodarczej, a także w przypadku odpłatnego zbycia składników majątku związanych z działalnością gospodarczą, o których mowa w art. 14 ust. 2 pkt 1, bez względu na czas ich poniesienia. Kosztem uzyskania przychodów mogą być natomiast, zgodnie ...

-

![Ulga internetowa: rachunek zamiast faktury VAT? [© FikMik - Fotolia.com] Ulga internetowa: rachunek zamiast faktury VAT?]()

Ulga internetowa: rachunek zamiast faktury VAT?

... w szczególności dokonanie sprzedaży, datę dokonania sprzedaży, cenę jednostkową bez podatku, podstawę opodatkowania, stawkę i kwotę podatku, kwotę należności oraz dane dotyczące ... nie mają obowiązku wystawiania faktur, o których mowa w ust. 1 i 2, osobom fizycznym nieprowadzącym działalności gospodarczej. Jednakże na żądanie tych osób podatnicy są ...

-

![Sprzedaż rolnej nieruchomości a podatek [© FikMik - Fotolia.com] Sprzedaż rolnej nieruchomości a podatek]()

Sprzedaż rolnej nieruchomości a podatek

... wieczystego użytkowania gruntów * jeżeli odpłatne zbycie nie następuje w wykonywaniu działalności gospodarczej i zostało dokonane przed upływem pięciu lat, licząc od ... ich wartość wyrażona w cenie określonej w umowie, pomniejszona o koszty odpłatnego zbycia. Jeżeli jednak cena, bez uzasadnionej przyczyny, znacznie odbiega od wartości rynkowej tych ...

-

![Najem mieszkania jako koszty firmy? [© FikMik - Fotolia.com] Najem mieszkania jako koszty firmy?]()

Najem mieszkania jako koszty firmy?

... ustawy o podatku dochodowym od osób fizycznych, będą mogły w okresie świadczenia tych usług stanowić koszty uzyskania przychodów prowadzonej pozarolniczej działalności gospodarczej. Bez wątpienia bowiem, w złożonym wniosku Wnioskodawca wykazał związek przyczynowo-skutkowy pomiędzy ww. wydatkami a uzyskiwaniem przychodów z ww. źródła przychodów oraz ...

-

![Najistotniejsze zmiany w VAT w 2011 r. [© whitelook - Fotolia.com] Najistotniejsze zmiany w VAT w 2011 r.]()

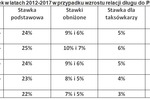

Najistotniejsze zmiany w VAT w 2011 r.

... Podatnicy rozpoczynający w 2010 r. działalność gospodarczą u których łączna wartość sprzedaży, w proporcji do okresu prowadzonej działalności gospodarczej, przekroczyła 100.000 zł i nie przekroczyła 150. ... Stawkę podatku VAT obniża się do wysokości 7% do dostawy mieszkań i domów bez względu na wielkość ich powierzchni użytkowej. Od dnia 1 stycznia ...

-

![Zamiana i sprzedaż działek a dochód w PIT [© FikMik - Fotolia.com] Zamiana i sprzedaż działek a dochód w PIT]()

Zamiana i sprzedaż działek a dochód w PIT

... oraz udziału w nieruchomości, jeżeli odpłatne zbycie nie następuje w wykonaniu działalności gospodarczej i zostało dokonane przed upływem pięciu lat, licząc od końca ... ich wartość wyrażona w cenie określonej w umowie, pomniejszona o koszty odpłatnego zbycia. Jeżeli jednak cena, bez uzasadnionej przyczyny, znacznie odbiega od wartości rynkowej tych ...

-

![Darowizna i sprzedaż mieszkania a podatek [© FikMik - Fotolia.com] Darowizna i sprzedaż mieszkania a podatek]()

Darowizna i sprzedaż mieszkania a podatek

... końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie i nie następuje w wykonaniu działalności gospodarczej. Jednocześnie wskazać należy, że dla zastosowania zasad opodatkowania ... ustala się w formie ryczałtu w wysokości 10% uzyskanego przychodu. Podatek ten jest płatny bez wezwania w terminie 14 dni od dnia dokonania odpłatnego zbycia ...

-

![Wartość (rynkowa) początkowa nieruchomości [© FikMik - Fotolia.com] Wartość (rynkowa) początkowa nieruchomości]()

Wartość (rynkowa) początkowa nieruchomości

... 485.000 zł. Następnie 16.11.2010 r. przekazała na potrzeby prowadzonej działalności gospodarczej budynek mieszkalny. Ustalenie w tym przypadku wartości początkowej środka trwałego - ... stanu i stopnia zużycia oraz czasu i miejsca odpłatnego zbycia. Jeżeli jednak wartość ta, bez uzasadnionej przyczyny, znacznie odbiega od wartości rynkowej tych rzeczy ...

-

![Ubrania firmowe jako koszty uzyskania przychodu [© anna - Fotolia.com] Ubrania firmowe jako koszty uzyskania przychodu]()

Ubrania firmowe jako koszty uzyskania przychodu

... podatkowego. Ponoszenie wydatków w związku z nabyciem strojów służbowych jest dość częstą praktyką w działalności gospodarczej. Nie zawsze jednak wydatki z tego tytułu będą stanowić koszt ... , garsonka dla sekretarki prezesa, które z założenia nie tracą charakteru odzieży osobistej. Bez znaczenia pozostaje także fakt, czy są one opatrzone logo firmy ...

-

![Podatek VAT w rolnictwie Podatek VAT w rolnictwie]()

Podatek VAT w rolnictwie

... i roślinne towary wytworzone przez rolnika ryczałtowego z produktów pochodzących z jego własnej działalności rolniczej. Pełen wykaz produktów rolnych znajdziesz w załączniku nr 2 do ... i rybactwem, w wyjątkiem rybołówstwa morskiego usługi dzierżawy lub najmu maszyn i urządzeń rolnych, bez obsługi. Kiedy rolnik chce być podatnikiem VAT... Rolnik ...

-

![Opłaty za media a przychody z najmu [© FikMik - Fotolia.com] Opłaty za media a przychody z najmu]()

Opłaty za media a przychody z najmu

... 6 ustawy o podatku dochodowym od osób fizycznych, a więc najmu niestanowiącego pozarolniczej działalności gospodarczej, należy dokonywać w oparciu o postanowienia ww. art. 11 ustawy. Zgodnie z art. ... tzw. refaktur. Refakturowanie polega na odsprzedaży usług bez doliczania jakiejkolwiek marży. Celem refakturowania jest przeniesienie poniesionych ...

-

![Aport przedsiębiorstwa: roczna korekta VAT [© FikMik - Fotolia.com] Aport przedsiębiorstwa: roczna korekta VAT]()

Aport przedsiębiorstwa: roczna korekta VAT

... towarów i usług innych niż wymienione w ust. 7a, wykorzystywanych przez podatnika do działalności gospodarczej, korekty, o której mowa w ust. 7, dokonuje się na zasadach określonych w ust. 1, ust. ... , o którym mowa w art. 6 pkt 1, pozostaje dla sprzedającego bez wpływu na wcześniejsze odliczenia podatku naliczonego dokonane na podstawie art. ...

-

![Know-how a podatek dochodowy i VAT [© whitelook - Fotolia.com] Know-how a podatek dochodowy i VAT]()

Know-how a podatek dochodowy i VAT

... , zaletą umów o przekazanie know-how jest ich elastyczność oraz możliwość uzyskania i praktycznego wykorzystania innowacyjnej techniki, wiedzy w zakresie danego rodzaju działalności bez konieczności prowadzenia postępowania patentowego. Wadą jest to, że w praktyce przedsiębiorcy mogą mieć problem z dostrzeżeniem różnic między umowami o przekazanie ...

-

![Zagospodarowanie terenu wokół firmy a podatki [© anna - Fotolia.com] Zagospodarowanie terenu wokół firmy a podatki]()

Zagospodarowanie terenu wokół firmy a podatki

... skierowanymi na kreowanie wizerunku firmy poprzez okazałość i wystawność - mimo że bez wątpienia na wizerunek ten wpływają - lecz przede wszystkim mają na celu ... terenów zielonych należących do Jednostki stanowią koszty uzyskania przychodów bieżącej działalności Spółki, a ponieważ ich związek z uzyskanym przychodem ma charakter pośredni - ...

-

![Księgi rachunkowe: remanent a zaliczka na podatek [© whitelook - Fotolia.com] Księgi rachunkowe: remanent a zaliczka na podatek]()

Księgi rachunkowe: remanent a zaliczka na podatek

... zgodnie z obowiązującymi ich zasadami rachunkowości sporządzają sprawozdanie finansowe, za dochód z działalności gospodarczej uważa się dochód wykazany na podstawie prawidłowo prowadzonych ksiąg, ... chwilą zakupu wartość każdych (bezpośrednich i pośrednich) składników majątku bez obawy o skutki podatkowe w razie ewentualnej kontroli. Wydawnictwo ...

-

![Uciążliwe nowelizacje ustawy o VAT [© whitelook - Fotolia.com] Uciążliwe nowelizacje ustawy o VAT]()

Uciążliwe nowelizacje ustawy o VAT

... – Prawo o miarach. Zgodnie z nowelizacją opodatkowane zostały wszelkie nieodpłatne przekazania towarów, bez względu na fakt, czy są one powiązane z działalnością gospodarczą ... podatkowego są niezmiernie szkodliwe dla przedsiębiorców i prowadzonej przez nich działalności. Obecne prawo nie należy do najlepszych, jednak ciągłe nowelizowanie ustawy ...

-

![Najem nieruchomości: koszty i przychody podatkowe [© anna - Fotolia.com] Najem nieruchomości: koszty i przychody podatkowe]()

Najem nieruchomości: koszty i przychody podatkowe

... updof). Tymczasem należy pamiętać, że powyższe odnosi się jedynie do przychodów z działalności gospodarczej, a tzw. najem prywatny jest odrębnym źródłem przychodów. Tutaj przychód powstaje w momencie faktycznej zapłaty czynszu przez najemcę (bez względu na to, czy wynajmujący wcześniej wystawił rachunek za najem), tudzież postawienia ...

-

![Kabina dla palaczy a koszty firmy [© FikMik - Fotolia.com] Kabina dla palaczy a koszty firmy]()

Kabina dla palaczy a koszty firmy

... elementy konstrukcyjne niezbędne do prawidłowego funkcjonowania zgodnie z ich przeznaczeniem, bez narażenia życia lub zdrowia osób z nich korzystających. Tym samym, ... zł z przewidywanym okresem używania dłuższym niż rok, wykorzystywanym na potrzeby działalności gospodarczej podatnika. W uzasadnieniu swojego stanowiska Spółka podnosi, iż zakup ...

-

![Umowa zlecenie a o pracę: podatkowe skutki błędów [© anna - Fotolia.com] Umowa zlecenie a o pracę: podatkowe skutki błędów]()

Umowa zlecenie a o pracę: podatkowe skutki błędów

... oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a w szczególności: wynagrodzenia zasadnicze, ... częściowo odpłatnych (art. 12 ust. 1 updof). Z kolei w ramach źródła przychodów z działalności wykonywanej osobiście znalazły się m.in. przychody z tytułu wykonywania usług ...

-

![Gdy faktura VAT-marża to brak odliczenia VAT [© whitelook - Fotolia.com] Gdy faktura VAT-marża to brak odliczenia VAT]()

Gdy faktura VAT-marża to brak odliczenia VAT

... się wiele uproszczeń, ale także wiele niedogodności. Podatnicy, którzy w ramach swojej działalności gospodarczej świadczą usługi, a także dokonują dostaw towarów używanych, antyków, ... podaje się kwotę należności ogółem w formie zarówno liczbowej, jak i słownej bez wykazywania kwoty podatku. Bardzo istotne jest, aby dokument został oznaczony jako ...

-

![Szambo a podatek od nieruchomości [© whitelook - Fotolia.com] Szambo a podatek od nieruchomości]()

Szambo a podatek od nieruchomości

... zwolnień o charakterze przedmiotowym, na mocy których określone budowle, bez względu na to kto jest ich właścicielem, nie są opodatkowane podatkiem od nieruchomości. Przepis wymienia m.in. budowle wchodzące w skład infrastruktury kolejowej i portowej, służące działalności leśnej i rybackiej czy też budynki, budowle na obszarze części ...

-

![Ceny transferowe: będą nowe regulacje? [© whitelook - Fotolia.com] Ceny transferowe: będą nowe regulacje?]()

Ceny transferowe: będą nowe regulacje?

... 50 mln HUF w roku podatkowym) może mieć ograniczoną formę i zakres (bez analiz porównawczych), nie podlegają dokumentacji podatkowej transakcje zawierane z podmiotami ... nie jest obowiązkowa dla transakcji zawieranych z osobami fizycznymi nieprowadzącymi działalności gospodarczej, dokumentacji nie podlegają również transakcje zawierane na giełdzie ...

-

![Amortyzacja jednorazowa: de minimis od 2012 r. [© anna - Fotolia.com] Amortyzacja jednorazowa: de minimis od 2012 r.]()

Amortyzacja jednorazowa: de minimis od 2012 r.

... 2007). Jednorazowo odpisów amortyzacyjnych mogą dokonywać podatnicy, którzy w roku podatkowym rozpoczęli prowadzenie działalności gospodarczej, oraz mali podatnicy. Limit w 2012 r. Odpisów ... w formie jednorazowej amortyzacji (o skorzystaniu z tej formy pomocy decyduje sam podatnik, bez wymogu wydawania decyzji przez właściwy urząd skarbowy) podatnik ...

-

![Podatki 2012: zapłacimy więcej? [© whitelook - Fotolia.com] Podatki 2012: zapłacimy więcej?]()

Podatki 2012: zapłacimy więcej?

... w górę poszły także stawki podatku od środków transportowych. Podatek dochodowy bez zmian? W zakresie podatku dochodowego w 2012 r. nowe będą wysokości limitów dla ... że poczynając od przyszłego roku zaliczka na podatek z tytułu prowadzonej działalności gospodarczej za grudzień/IV kwartał płatna będzie w styczniu roku następnego w wysokości faktycznie ...

-

![Wyższa stawka VAT na odzież dziecięcą Wyższa stawka VAT na odzież dziecięcą]()

Wyższa stawka VAT na odzież dziecięcą

... . Ze zwolnienia podmiotowego mogą korzystać podatnicy, u których wartość sprzedaży bez podatku nie przekroczyła 150000 zł rocznie. Jeśli przedsiębiorca rozpoczyna prowadzenie działalności gospodarczej w trakcie roku, kwotę tę ustala się proporcjonalnie do okresu prowadzonej działalności. Trzeba pamiętać, że i w tych miejscach artykuły te zdrożeją ...

-

![Kurs maturalny pracownika jako koszty firmy? [© whitelook - Fotolia.com] Kurs maturalny pracownika jako koszty firmy?]()

Kurs maturalny pracownika jako koszty firmy?

... które pozwolą podatnikowi nabyć uprawnienia, umiejętności i wiedzę niezbędną w prowadzeniu działalności gospodarczej.” Konieczny związek Biorąc pod uwagę powyższe należy wskazać, ... , co tenże przedsiębiorca potrafi udowodnić. Kurs przygotowujący do matury bez wątpienia ma za zadanie podniesienie kwalifikacji pracownika, jednakże wiedza zdobyta ...

-

![Świąteczne "prezenty" w kosztach podatkowych firmy [© whitelook - Fotolia.com] Świąteczne "prezenty" w kosztach podatkowych firmy]()

Świąteczne "prezenty" w kosztach podatkowych firmy

... znajduje się m.in. przygotowywanie upominków dla kontrahentów. Takie działania bez wątpienia mają charakter promocyjny. Podstawowy problem w kwalifikowaniu ... spotkanie załogi pracodawca nie prowadzi jednak takiej działalności, gdyż idea przyświecająca tego typu spotkaniom daleka jest od istoty działalności socjalnej. Gdy bowiem pracodawca przyznaje ...

-

![Wymiana stolarki budowlanej to remont budynku? [© FikMik - Fotolia.com] Wymiana stolarki budowlanej to remont budynku?]()

Wymiana stolarki budowlanej to remont budynku?

... tego celu w 2002 r. i ujęty w ewidencji środków trwałych. Wieloletnie używanie go w działalności wymaga m.in. wymiany zniszczonego stalowego zestawu okno-drzwi. Obecnie zestaw ten jest ... środka (remont) - uprawnia do zaliczenia ich w całości do kosztów uzyskania przychodów, bez względu na wielkość tych wydatków. Przy ocenie wydatków - czy są to ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Refaktury a podatek zryczałtowany od najmu [© FikMik - Fotolia.com] Refaktury a podatek zryczałtowany od najmu](https://s3.egospodarka.pl/grafika/najem-lokalu/Refaktury-a-podatek-zryczaltowany-od-najmu-ZKDwv5.jpg)

![Ulga prorodzinna na dziecko uzyskujące dochody [© anna - Fotolia.com] Ulga prorodzinna na dziecko uzyskujące dochody](https://s3.egospodarka.pl/grafika/PIT-y/Ulga-prorodzinna-na-dziecko-uzyskujace-dochody-skVsXY.jpg)

![Tajemnica handlowa a koszty podatkowe firmy [© anna - Fotolia.com] Tajemnica handlowa a koszty podatkowe firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Tajemnica-handlowa-a-koszty-podatkowe-firmy-skVsXY.jpg)

![Samochód z kratką: amortyzacja jednorazowa? [© FikMik - Fotolia.com] Samochód z kratką: amortyzacja jednorazowa?](https://s3.egospodarka.pl/grafika/srodki-trwale/Samochod-z-kratka-amortyzacja-jednorazowa-ZKDwv5.jpg)

![Ryczałt od najmu: refaktura a przychód [© FikMik - Fotolia.com] Ryczałt od najmu: refaktura a przychód](https://s3.egospodarka.pl/grafika/najem-lokalu/Ryczalt-od-najmu-refaktura-a-przychod-ZKDwv5.jpg)

![Samochód w spadku: sprzedaż a podatek [© FikMik - Fotolia.com] Samochód w spadku: sprzedaż a podatek](https://s3.egospodarka.pl/grafika/sprzedaz-samochodow/Samochod-w-spadku-sprzedaz-a-podatek-ZKDwv5.jpg)

![Kradzież pracownika a koszty podatkowe firmy [© whitelook - Fotolia.com] Kradzież pracownika a koszty podatkowe firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Kradziez-pracownika-a-koszty-podatkowe-firmy-JbjmWj.jpg)

![Ciągnik siodłowy a amortyzacja jednorazowa [© FikMik - Fotolia.com] Ciągnik siodłowy a amortyzacja jednorazowa](https://s3.egospodarka.pl/grafika/srodki-trwale/Ciagnik-siodlowy-a-amortyzacja-jednorazowa-ZKDwv5.jpg)

![Ulga internetowa: rachunek zamiast faktury VAT? [© FikMik - Fotolia.com] Ulga internetowa: rachunek zamiast faktury VAT?](https://s3.egospodarka.pl/grafika/ulga-na-internet/Ulga-internetowa-rachunek-zamiast-faktury-VAT-ZKDwv5.jpg)

![Sprzedaż rolnej nieruchomości a podatek [© FikMik - Fotolia.com] Sprzedaż rolnej nieruchomości a podatek](https://s3.egospodarka.pl/grafika/sprzedaz-gruntu/Sprzedaz-rolnej-nieruchomosci-a-podatek-ZKDwv5.jpg)

![Najem mieszkania jako koszty firmy? [© FikMik - Fotolia.com] Najem mieszkania jako koszty firmy?](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Najem-mieszkania-jako-koszty-firmy-ZKDwv5.jpg)

![Najistotniejsze zmiany w VAT w 2011 r. [© whitelook - Fotolia.com] Najistotniejsze zmiany w VAT w 2011 r.](https://s3.egospodarka.pl/grafika/zmiany-w-VAT/Najistotniejsze-zmiany-w-VAT-w-2011-r-JbjmWj.jpg)

![Zamiana i sprzedaż działek a dochód w PIT [© FikMik - Fotolia.com] Zamiana i sprzedaż działek a dochód w PIT](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Zamiana-i-sprzedaz-dzialek-a-dochod-w-PIT-ZKDwv5.jpg)

![Darowizna i sprzedaż mieszkania a podatek [© FikMik - Fotolia.com] Darowizna i sprzedaż mieszkania a podatek](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Darowizna-i-sprzedaz-mieszkania-a-podatek-ZKDwv5.jpg)

![Wartość (rynkowa) początkowa nieruchomości [© FikMik - Fotolia.com] Wartość (rynkowa) początkowa nieruchomości](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Wartosc-rynkowa-poczatkowa-nieruchomosci-ZKDwv5.jpg)

![Ubrania firmowe jako koszty uzyskania przychodu [© anna - Fotolia.com] Ubrania firmowe jako koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/odziez-dla-pracownikow/Ubrania-firmowe-jako-koszty-uzyskania-przychodu-skVsXY.jpg)

![Opłaty za media a przychody z najmu [© FikMik - Fotolia.com] Opłaty za media a przychody z najmu](https://s3.egospodarka.pl/grafika/najem-lokalu/Oplaty-za-media-a-przychody-z-najmu-ZKDwv5.jpg)

![Aport przedsiębiorstwa: roczna korekta VAT [© FikMik - Fotolia.com] Aport przedsiębiorstwa: roczna korekta VAT](https://s3.egospodarka.pl/grafika/aport/Aport-przedsiebiorstwa-roczna-korekta-VAT-ZKDwv5.jpg)

![Know-how a podatek dochodowy i VAT [© whitelook - Fotolia.com] Know-how a podatek dochodowy i VAT](https://s3.egospodarka.pl/grafika/know-how/Know-how-a-podatek-dochodowy-i-VAT-JbjmWj.jpg)

![Zagospodarowanie terenu wokół firmy a podatki [© anna - Fotolia.com] Zagospodarowanie terenu wokół firmy a podatki](https://s3.egospodarka.pl/grafika/zagospodarowanie-terenu/Zagospodarowanie-terenu-wokol-firmy-a-podatki-skVsXY.jpg)

![Księgi rachunkowe: remanent a zaliczka na podatek [© whitelook - Fotolia.com] Księgi rachunkowe: remanent a zaliczka na podatek](https://s3.egospodarka.pl/grafika/zaliczka-na-podatek-dochodowy/Ksiegi-rachunkowe-remanent-a-zaliczka-na-podatek-JbjmWj.jpg)

![Uciążliwe nowelizacje ustawy o VAT [© whitelook - Fotolia.com] Uciążliwe nowelizacje ustawy o VAT](https://s3.egospodarka.pl/grafika/zmiany-w-VAT/Uciazliwe-nowelizacje-ustawy-o-VAT-JbjmWj.jpg)

![Najem nieruchomości: koszty i przychody podatkowe [© anna - Fotolia.com] Najem nieruchomości: koszty i przychody podatkowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Najem-nieruchomosci-koszty-i-przychody-podatkowe-skVsXY.jpg)

![Kabina dla palaczy a koszty firmy [© FikMik - Fotolia.com] Kabina dla palaczy a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Kabina-dla-palaczy-a-koszty-firmy-ZKDwv5.jpg)

![Umowa zlecenie a o pracę: podatkowe skutki błędów [© anna - Fotolia.com] Umowa zlecenie a o pracę: podatkowe skutki błędów](https://s3.egospodarka.pl/grafika/podatek-z-tytulu-umowy-zlecenie/Umowa-zlecenie-a-o-prace-podatkowe-skutki-bledow-skVsXY.jpg)

![Gdy faktura VAT-marża to brak odliczenia VAT [© whitelook - Fotolia.com] Gdy faktura VAT-marża to brak odliczenia VAT](https://s3.egospodarka.pl/grafika/procedura-marzy/Gdy-faktura-VAT-marza-to-brak-odliczenia-VAT-JbjmWj.jpg)

![Szambo a podatek od nieruchomości [© whitelook - Fotolia.com] Szambo a podatek od nieruchomości](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Szambo-a-podatek-od-nieruchomosci-JbjmWj.jpg)

![Ceny transferowe: będą nowe regulacje? [© whitelook - Fotolia.com] Ceny transferowe: będą nowe regulacje?](https://s3.egospodarka.pl/grafika/podmioty-powiazane/Ceny-transferowe-beda-nowe-regulacje-JbjmWj.jpg)

![Amortyzacja jednorazowa: de minimis od 2012 r. [© anna - Fotolia.com] Amortyzacja jednorazowa: de minimis od 2012 r.](https://s3.egospodarka.pl/grafika/srodki-trwale/Amortyzacja-jednorazowa-de-minimis-od-2012-r-skVsXY.jpg)

![Podatki 2012: zapłacimy więcej? [© whitelook - Fotolia.com] Podatki 2012: zapłacimy więcej?](https://s3.egospodarka.pl/grafika/podatek-VAT/Podatki-2012-zaplacimy-wiecej-JbjmWj.jpg)

![Kurs maturalny pracownika jako koszty firmy? [© whitelook - Fotolia.com] Kurs maturalny pracownika jako koszty firmy?](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Kurs-maturalny-pracownika-jako-koszty-firmy-JbjmWj.jpg)

![Świąteczne "prezenty" w kosztach podatkowych firmy [© whitelook - Fotolia.com] Świąteczne "prezenty" w kosztach podatkowych firmy](https://s3.egospodarka.pl/grafika/przekazanie-towarow/Swiateczne-prezenty-w-kosztach-podatkowych-firmy-JbjmWj.jpg)

![Wymiana stolarki budowlanej to remont budynku? [© FikMik - Fotolia.com] Wymiana stolarki budowlanej to remont budynku?](https://s3.egospodarka.pl/grafika/remont-srodkow-trwalych/Wymiana-stolarki-budowlanej-to-remont-budynku-ZKDwv5.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025 [© Freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-sierpniu-2025-268073-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Droższe paliwo, transport i kredyty. Jak konflikt na Bliskim Wschodzie może odbić się na polskich firmach? [© wygenerowane przez AI] Droższe paliwo, transport i kredyty. Jak konflikt na Bliskim Wschodzie może odbić się na polskich firmach?](https://s3.egospodarka.pl/grafika2/Bliski-Wschod/Drozsze-paliwo-transport-i-kredyty-Jak-konflikt-na-Bliskim-Wschodzie-moze-odbic-sie-na-polskich-firmach-271069-150x100crop.jpg)

![4 na 10 firm planuje rekrutacje w II kwartale 2026. Które branże i regiony będą liderami? [© wygenerowane przez AI] 4 na 10 firm planuje rekrutacje w II kwartale 2026. Które branże i regiony będą liderami?](https://s3.egospodarka.pl/grafika2/tendencje-na-rynku-pracy/4-na-10-firm-planuje-rekrutacje-w-II-kwartale-2026-Ktore-branze-i-regiony-beda-liderami-271068-150x100crop.jpg)

![SENT obejmie odzież i obuwie. Nowe obowiązki dla branży retail i e-commerce [© pexels] SENT obejmie odzież i obuwie. Nowe obowiązki dla branży retail i e-commerce](https://s3.egospodarka.pl/grafika2/SENT/SENT-obejmie-odziez-i-obuwie-Nowe-obowiazki-dla-branzy-retail-i-e-commerce-271059-150x100crop.jpg)

![Czy mężczyźni naprawdę rzadziej chorują na depresję? Eksperci mają wątpliwości [© pexels] Czy mężczyźni naprawdę rzadziej chorują na depresję? Eksperci mają wątpliwości](https://s3.egospodarka.pl/grafika2/dobrostan-psychiczny/Czy-mezczyzni-naprawde-rzadziej-choruja-na-depresje-Eksperci-maja-watpliwosci-271060-150x100crop.jpg)

![11,3 mld euro na rynku nieruchomości CEE. Polska wśród kluczowych rynków [© pexels] 11,3 mld euro na rynku nieruchomości CEE. Polska wśród kluczowych rynków](https://s3.egospodarka.pl/grafika2/nieruchomosci-komercyjne/11-3-mld-euro-na-rynku-nieruchomosci-CEE-Polska-wsrod-kluczowych-rynkow-271061-150x100crop.jpg)

![Epidemia krótkowzroczności. Dlaczego Europa traci miliardy i jak temu zapobiec? [© wygenerowane przez AI] Epidemia krótkowzroczności. Dlaczego Europa traci miliardy i jak temu zapobiec?](https://s3.egospodarka.pl/grafika2/wzrok/Epidemia-krotkowzrocznosci-Dlaczego-Europa-traci-miliardy-i-jak-temu-zapobiec-271053-150x100crop.jpg)