Imprezy integracyjne a przychody podatkowe pracowników

2008-10-07 07:22

Przeczytaj także: Podatek dochodowy: imprezy integracyjne przed TK

Jakie wątpliwości wyjaśnił organ podatkowy?W zapytaniu wnioskodawca wskazał, że organizuje dla swoich pracowników spotkania integracyjne i okolicznościowe, które odbywają się zarówno na jego terenie jak i na zewnątrz. Ponosi on koszty usług cateringowych/gastronomicznych oraz ewentualnej dzierżawy terenu, które opłaca z bieżących środków obrotowych. Spotkania te mają na celu utrzymanie dobrej atmosfery w pracy i przyczyniają się do integracji pracowników, co ma związek z efektywności pracy. Zadał pytanie, czy powinien naliczyć, pobrać i odprowadzić zaliczki na podatek dochodowy od osób fizycznych od wydatków związanych z organizacją tych spotkań? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko:

„(…) Zgodnie z zasadą powszechnego opodatkowania wyrażoną w art. 9 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t. j. Dz. U z 2000 r. Nr 14, poz. 176 ze zm.) opodatkowaniu podatkiem dochodowym podlegają wszelkiego rodzaju dochody, z wyjątkiem dochodów wymienionych w art. 21, 52 i 52a i 52c oraz dochodów, od których na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku.

W myśl art. 10 ust. 1 pkt 1 ww. ustawy źródłem przychodów jest stosunek służbowy, stosunek pracy, w tym spółdzielczy stosunek pracy, członkostwo w rolniczej spółdzielni produkcyjnej lub innej spółdzielni zajmującej się produkcją rolną, praca nakładcza, emerytura lub renta.

Stosownie do treści art. 11 ust. 1 ustawy o podatku dochodowym od osób fizycznych przychodami, z zastrzeżeniem art. 14-16, art. 17 ust. 1 pkt 6 i 9, art. 19 i art. 20 ust. 3, są otrzymane lub postawione do dyspozycji podatnika w roku kalendarzowym pieniądze i wartości pieniężne oraz wartości otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń.

Przepis art. 11 ust. 2a ww. ustawy stanowi, że wartość pieniężną innych nieodpłatnych świadczeń ustala się:

1. jeżeli przedmiotem świadczenia są usługi wchodzące w zakres działalności gospodarczej dokonującego świadczenia - według cen stosowanych wobec innych odbiorców,

2. jeżeli przedmiotem świadczeń są usługi zakupione - według cen zakupu,

3. jeżeli przedmiotem świadczeń jest udostępnienie lokalu lub budynku - według równowartości czynszu, jaki przysługiwałby w razie zawarcia umowy najmu tego lokalu lub budynku,

4. w pozostałych przypadkach - na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia.

Natomiast zgodnie z art. 12 ust. 1 cytowanej ustawy, za przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy uważa się wszelkiego rodzaju wypłaty pieniężne oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a w szczególności: wynagrodzenia zasadnicze, wynagrodzenia za godziny nadliczbowe, różnego rodzaju dodatki, nagrody, ekwiwalenty za niewykorzystany urlop i wszelkie inne kwoty niezależnie od tego, czy ich wysokość została z góry ustalona, a ponadto świadczenia pieniężne ponoszone za pracownika, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych.

Z powyższej definicji przychodów pracownika wynika, iż ustawodawca zaliczył do nich nie tylko otrzymane pieniądze, ale i świadczenia, które przybrały postać rzeczy, wykonywania usługi, bądź udostępnienia rzeczy lub prawa. Tak szerokie zdefiniowanie pojęcia przychodu pracownika wskazuje, iż w każdym przypadku, w którym uzyska on jakąś realną korzyść, będzie to rodzić obowiązek zwiększenia jego przychodu z wyjątkiem świadczeń określonych w katalogu zwolnień, zawartym w art. 21 ustawy o podatku dochodowym od osób fizycznych.

Do nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych na rzecz pracownika związanych ze stosunkiem pracy zalicza się wartość świadczeń udostępnionych pracownikowi w trakcie imprez integracyjnych czy okolicznościowych. Wartość tych świadczeń stanowi dla pracowników przychód w rozumieniu art. 10 ust. 1 pkt 1 w związku z art. 12 ust. 1 ustawy o podatku dochodowym od osób fizycznych. Ponieważ przychód ten nie mieści się w katalogu zwolnień wymienionych w art. 21 ustawy o podatku dochodowym od osób fizycznych podlega on opodatkowaniu.

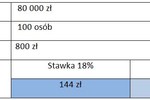

Wartość świadczeń opłaconych za pracownika, Wnioskodawca ma obowiązek doliczać do wynagrodzenia wypłaconego w danym miesiącu i od łącznej wartości obliczyć, pobrać i odprowadzić zaliczkę na podatek dochodowy według zasad przewidzianych dla opodatkowania przychodów ze stosunku pracy, zgodnie z art. 31, 32 i 38 ustawy o podatku dochodowym od osób fizycznych. (…)”

Pełną treść interpretacji można przeczytać na stronie Ministerstwa Finansów

![Kolacja wigilijna z pracownikami bez podatku PIT? [© foto360 - Fotolia.com] Kolacja wigilijna z pracownikami bez podatku PIT?](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Kolacja-wigilijna-z-pracownikami-bez-podatku-PIT-129570-150x100crop.jpg) Kolacja wigilijna z pracownikami bez podatku PIT?

Kolacja wigilijna z pracownikami bez podatku PIT?

oprac. : Ministerstwo Finansów

Przeczytaj także

Najnowsze w dziale Podatki

-

![Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze? [© wygenerowane przez AI] Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?]()

Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?

-

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?]()

Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?

-

![Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania [© wygenerowane przez AI] Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania]()

Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania

-

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur]()

KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur

![Zorganizowanie zawodów sportowych w podatku dochodowym [© Sergey Nivens - Fotolia.com] Zorganizowanie zawodów sportowych w podatku dochodowym](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Zorganizowanie-zawodow-sportowych-w-podatku-dochodowym-117832-150x100crop.jpg)

![Impreza integracyjna bez podatku dochodowego? [© CandyBox Images - Fotolia.com] Impreza integracyjna bez podatku dochodowego?](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Impreza-integracyjna-bez-podatku-dochodowego-107382-150x100crop.jpg)

![Impreza integracyjna: sprzeczne stanowiska [© Scott Griessel - Fotolia.com] Impreza integracyjna: sprzeczne stanowiska](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Impreza-integracyjna-sprzeczne-stanowiska-97823-150x100crop.jpg)

![NSA: impreza integracyjna to przychód pracownika [© whitelook - Fotolia.com] NSA: impreza integracyjna to przychód pracownika](https://s3.egospodarka.pl/grafika/przychody-podatkowe/NSA-impreza-integracyjna-to-przychod-pracownika-JbjmWj.jpg)

![Kłopotliwe nieodpłatne świadczenia pracownicze [© anna - Fotolia.com] Kłopotliwe nieodpłatne świadczenia pracownicze](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Klopotliwe-nieodplatne-swiadczenia-pracownicze-skVsXY.jpg)

![Przychody podatkowe: imprezy integracyjne [© anna - Fotolia.com] Przychody podatkowe: imprezy integracyjne](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Przychody-podatkowe-imprezy-integracyjne-skVsXY.jpg)

![Impreza integracyjna a koszty i przychody podatkowe [© JackF - Fotolia.com] Impreza integracyjna a koszty i przychody podatkowe](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Impreza-integracyjna-a-koszty-i-przychody-podatkowe-212633-150x100crop.jpg)

![Impreza integracyjna: umowa zlecenie i o dzieło na cenzurowanym [© Leo Lintang - Fotolia.com] Impreza integracyjna: umowa zlecenie i o dzieło na cenzurowanym](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Impreza-integracyjna-umowa-zlecenie-i-o-dzielo-na-cenzurowanym-204429-150x100crop.jpg)

![Imprezy integracyjne dla pracowników a koszty podatkowe [© FikMik - Fotolia.com] Imprezy integracyjne dla pracowników a koszty podatkowe](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Imprezy-integracyjne-dla-pracownikow-a-koszty-podatkowe-ZKDwv5.jpg)

![Kara umowna to nie rabat [© FikMik - Fotolia.com] Kara umowna to nie rabat](https://s3.egospodarka.pl/grafika/kary-umowne/Kara-umowna-to-nie-rabat-ZKDwv5.jpg)

![Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze? [© wygenerowane przez AI] Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Dzialka-w-spadku-lub-darowiznie-czy-sprzedaz-dzialki-i-przekazanie-pieniedzy-Jakie-obowiazuja-podatki-i-co-jest-korzystniejsze-267890-150x100crop.png)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania [© wygenerowane przez AI] Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania](https://s3.egospodarka.pl/grafika2/beneficjent-rzeczywisty/Rzeczywisty-wlasciciel-w-podatku-u-zrodla-kluczowe-objasnienia-MF-po-latach-oczekiwania-267819-150x100crop.png)

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-2-0-firmy-beda-mialy-tylko-4-miesiace-na-testy-nowego-systemu-e-Faktur-267785-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

![Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym? [© wygenerowane przez AI] Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym? [© wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-Polsce-rosna-a-sprzedaz-spada-co-dalej-z-rynkiem-mieszkaniowym-267477-50x33crop.png) Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym?

Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym?

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Certyfikat rezydencji podatkowej dla spółki [© Igor Mojzes - Fotolia.com] Certyfikat rezydencji podatkowej dla spółki](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Certyfikat-rezydencji-podatkowej-dla-spolki-226501-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Bezpieczne wakacje dziecka: co każdy rodzic musi wiedzieć przed kolonią lub obozem letnim [© wygenerowane przez AI] Bezpieczne wakacje dziecka: co każdy rodzic musi wiedzieć przed kolonią lub obozem letnim](https://s3.egospodarka.pl/grafika2/bezpieczne-wakacje/Bezpieczne-wakacje-dziecka-co-kazdy-rodzic-musi-wiedziec-przed-kolonia-lub-obozem-letnim-267900-150x100crop.png)

![Ukryte koszty i rabaty w Orange i T-Mobile - UOKiK reaguje [© Freepik] Ukryte koszty i rabaty w Orange i T-Mobile - UOKiK reaguje](https://s3.egospodarka.pl/grafika2/firmy-telekomunikacyjne/Ukryte-koszty-i-rabaty-w-Orange-i-T-Mobile-UOKiK-reaguje-267934-150x100crop.jpg)

![Przedsiębiorcy z sektora MŚP: sprytni pracusie czy kombinatorzy? [© Freepik] Przedsiębiorcy z sektora MŚP: sprytni pracusie czy kombinatorzy?](https://s3.egospodarka.pl/grafika2/sektor-MSP/Przedsiebiorcy-z-sektora-MSP-sprytni-pracusie-czy-kombinatorzy-267901-150x100crop.jpg)

![Pracownik luksusem - koszt zatrudnienia przekroczył 10 tys. zł miesięcznie [© wygenerowane przez AI] Pracownik luksusem - koszt zatrudnienia przekroczył 10 tys. zł miesięcznie](https://s3.egospodarka.pl/grafika2/koszty-zatrudnienia/Pracownik-luksusem-koszt-zatrudnienia-przekroczyl-10-tys-zl-miesiecznie-267898-150x100crop.png)

![Paszport tymczasowy - jak szybko wyrobić paszport przed wyjazdem za granicę [© pikisuperstar na Freepik] Paszport tymczasowy - jak szybko wyrobić paszport przed wyjazdem za granicę](https://s3.egospodarka.pl/grafika2/paszport-tymczasowy/Paszport-tymczasowy-jak-szybko-wyrobic-paszport-przed-wyjazdem-za-granice-267897-150x100crop.jpg)