-

![Leasing operacyjny: skrócenie okresu a sprzedaż [© FikMik - Fotolia.com] Leasing operacyjny: skrócenie okresu a sprzedaż]()

Leasing operacyjny: skrócenie okresu a sprzedaż

... amortyzacji). Powoduje to, że umowa zawarta na czas nieoznaczony nie może być kwalifikowana jako podatkowa umowa leasingu, podobnie jak w przypadku umowy zawartej wprawdzie na czas ...

-

![Rata leasingowa samochodu nie jest kosztem uzyskania przychodu? [© putilov_denis - Fotolia.com] Rata leasingowa samochodu nie jest kosztem uzyskania przychodu?]()

Rata leasingowa samochodu nie jest kosztem uzyskania przychodu?

... Ustawa o podatku dochodowym wskazuje, że z leasingiem operacyjnym mamy do czynienia w przypadku, gdy: umowa została zawarta na czas oznaczony, który stanowi co najmniej 40% normatywnego czasu amortyzacji, jeżeli przedmiotem umowy leasingu są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została ...

-

![Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym [© thodonal - Fotolia.com] Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym]()

Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym

... ) mogą stanowić podatkowe koszty uzyskania przychodu bez ograniczeń, gdy spełniają następujące warunki: umowa leasingu została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli przedmiotem umowy leasingu są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została ...

-

![Samochód osobowy: leasing czy kredyt Samochód osobowy: leasing czy kredyt]()

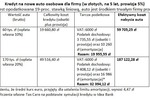

Samochód osobowy: leasing czy kredyt

... jakim dochodem zamyka rok podatkowy. A ci przedsiębiorcy, dla których koniec roku to gorący czas w prowadzonym biznesie, mogą mieć też dodatkowy powód do inwestycji właśnie wtedy – ... nie jest kosztem podatkowym. Do kosztów firma zaliczy natomiast kwoty wynikające z amortyzacji auta oraz zapłacone odsetki. Ale uwaga! Odsetki, które zostaną naliczone ...

-

![Roczna korekta VAT a podatek dochodowy Roczna korekta VAT a podatek dochodowy]()

Roczna korekta VAT a podatek dochodowy

... o pdop). W myśl tych przepisów kwota podatku od towarów i usług: a) nieuwzględniona w wartości początkowej środków trwałych oraz wartości niematerialnych i prawnych, podlegających amortyzacji, lub b) dotycząca innych rzeczy lub praw niebędących środkami trwałymi lub wartościami niematerialnymi i prawnymi, o których mowa w pkt a), w tej części ...

-

![Podatek dochodowy: umowa leasingu musi spełniać warunki [© Sondem - Fotolia.com] Podatek dochodowy: umowa leasingu musi spełniać warunki]()

Podatek dochodowy: umowa leasingu musi spełniać warunki

... . Zgodnie z nimi: umowa musi zostać zawarta na czas oznaczony stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli przedmiotem umowy leasingu są podlegające odpisom ... nieprowadząca działalności gospodarczej, umowa taka musi zostać zawarta na czas oznaczony; suma ustalonych opłat w umowie, pomniejszona o należny podatek od towarów ...

-

![Przejechane prywatnie paliwo w koszty uzyskania przychodu? [© blackday - Fotolia.com] Przejechane prywatnie paliwo w koszty uzyskania przychodu?]()

Przejechane prywatnie paliwo w koszty uzyskania przychodu?

... zastrzeżeniem ust. 2 i 3, jeżeli: 1. umowa leasingu, w przypadku gdy korzystającym nie jest osoba wymieniona w pkt 2, została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli przedmiotem umowy leasingu są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została ...

Tematy: samochód firmowy, samochód w firmie, samochód osobowy w podatkach, podatek dochodowy, podatek CIT, podatek dochodowy od osób prawnych, amortyzacja, amortyzacja środków trwałych, koszty podatkowe, koszty uzyskania przychodu, koszty uzyskania przychodów, świadczenia pracownicze, świadczenia na rzecz pracownika -

![Obowiązki informacyjne (PIT) przy likwidacji działalności gospodarczej [© apops - Fotolia.com] Obowiązki informacyjne (PIT) przy likwidacji działalności gospodarczej]()

Obowiązki informacyjne (PIT) przy likwidacji działalności gospodarczej

... majątku zaliczoną do kosztów uzyskania przychodów, wartość początkową, metodę amortyzacji, sumę odpisów amortyzacyjnych oraz wysokość wypłaconych środków pieniężnych należnych wspólnikom z ... nie wymaga wcześniejszego złożenia PIT-a. Nadal mamy na to czas do końca kwietnia następnego roku podatkowego. Liniowcy rozliczenia dokonują na PIT-36L ...

-

![Klauzula przeciw unikaniu opodatkowania sposobem na wyższe podatki [© Mark Carrel - Fotolia.com ] Klauzula przeciw unikaniu opodatkowania sposobem na wyższe podatki]()

Klauzula przeciw unikaniu opodatkowania sposobem na wyższe podatki

... –zf Ordynacji podatkowej). Czasochłonna (6 miesięcy) i kosztowna (20 tys. zł) procedura jak dotąd nie cieszy się popularnością wśród podatników, którzy cały czas wierzą, że to, jak dane zdarzenie zakwalifikować podatkowo, powinno wynikać wprost z przepisów. Teoretycznie przepisy dotyczące klauzuli unikania opodatkowania nie mogą ...

-

![Opłaty za leasing zorganizowanej części przedsiębiorstwa (w tym z tytułu goodwill) bez podatku [© Elenathewise - Fotolia.com] Opłaty za leasing zorganizowanej części przedsiębiorstwa (w tym z tytułu goodwill) bez podatku]()

Opłaty za leasing zorganizowanej części przedsiębiorstwa (w tym z tytułu goodwill) bez podatku

... jej nabycia, może ją ująć w ewidencji wartości niematerialnych i prawnych i poddać amortyzacji. Zgodnie z zasadami rachunkowości, okres dokonywania odpisów amortyzacyjnych nie może być krótszy niż ... przedmiotowa umowa leasingu spełnia wszystkie ww. przesłanki. Została zawarta na czas oznaczony, a powstałą w wyniku jej zawarcia wartość firmy (goodwill) ...

-

![Jak obniżyć podatek PIT za 2024 rok? Jak obniżyć podatek PIT za 2024 rok?]()

Jak obniżyć podatek PIT za 2024 rok?

... artystycznej (ale niebędącej imprezą masową!). Inwestycje w rozwój przynoszą podwójne korzyści Koniec roku to dobry czas na inwestycje we własny rozwój, a przede wszystkim w podniesienie kwalifikacji. Wydatki na edukację, takie ... ten limit, mogą zostać uznane za środek trwały i tym samym podlegać amortyzacji. Na przydatne zakupy jest czas ...

-

![15 sposobów na legalne obniżenie podatku PIT za 2025 r., z których można skorzystać do końca grudnia [© wygenerowane przez AI] 15 sposobów na legalne obniżenie podatku PIT za 2025 r., z których można skorzystać do końca grudnia]()

15 sposobów na legalne obniżenie podatku PIT za 2025 r., z których można skorzystać do końca grudnia

... pakiet 15 sposobów dotyczy przedsiębiorców. Końcówka roku to dla nich czas na inwentaryzację i strategiczne zakupy. Jednym z ciekawszych rozwiązań jest ulga sponsoringowa ... wrzucić w koszty” jednorazowo, bez konieczności rozkładania ich na lata w formie amortyzacji. Pamiętajmy – w podatkach liczy się terminowość. Większość z wymienionych 15 sposobów ...

Tematy: rozliczenia roczne, ulgi podatkowe, odliczenia podatkowe, kwota wolna od podatku, wspólne rozliczenia podatkowe małżonków, ulga prorodzinna, ulga termomodernizacyjna, ulga rehabilitacyjna, koszty uzyskania przychodu, wpłaty na IKZE, ulga na krew, ulga sponsoringowa, zatrudnienie w firmie członka rodziny -

![Leasing samochodu a koszty uzyskania przychodu [© anna - Fotolia.com] Leasing samochodu a koszty uzyskania przychodu]()

Leasing samochodu a koszty uzyskania przychodu

... finansującego i odpowiednio koszt uzyskania przychodów korzystającego , jeżeli umowa ta spełnia następujące warunki: została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została zawarta ...

-

![Koszt to cena zakupu wnoszonej nieruchomości [© FikMik - Fotolia.com] Koszt to cena zakupu wnoszonej nieruchomości]()

Koszt to cena zakupu wnoszonej nieruchomości

... uzyskania przychodów, gdy odpłatne zbycie rzeczy i praw jest przedmiotem działalności gospodarczej, bez względu na czas ich poniesienia. Należy także zaznaczyć, iż zgodnie z art. 22c pkt 1 powołanej wyżej ustawy amortyzacji nie podlegają grunty i prawa wieczystego użytkowania gruntów. Ponadto w myśl § 17 ust. 1 rozporządzenia Ministra ...

-

![Korekta deklaracji a termin zwrotu podatku VAT [© anna - Fotolia.com] Korekta deklaracji a termin zwrotu podatku VAT]()

Korekta deklaracji a termin zwrotu podatku VAT

... związanego z nabyciem towarów i usług zaliczanych u podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji oraz gruntów i praw wieczystego użytkowania gruntów, jeżeli zostały zaliczone do środków trwałych nabywcy, ... warunkiem, że podatek do tego czasu nie został zwrócony). Urząd skarbowy musi mieć bowiem czas ...

-

![Leasing: opłata wstępna a koszty podatkowe [© FikMik - Fotolia.com] Leasing: opłata wstępna a koszty podatkowe]()

Leasing: opłata wstępna a koszty podatkowe

... i odpowiednio koszt uzyskania przychodów korzystającego, z zastrzeżeniem ust.2, jeżeli umowa ta spełnia warunki: została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została zawarta na ...

-

![Leasing operacyjny: kradzież a koszty firmy [© anna - Fotolia.com] Leasing operacyjny: kradzież a koszty firmy]()

Leasing operacyjny: kradzież a koszty firmy

... przychód finansującego i odpowiednio koszt uzyskania przychodów korzystającego, jeżeli umowa ta spełnia następujące warunki: została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została ...

-

![Opłata wstępna leasingu a koszty w PKPiR [© FikMik - Fotolia.com] Opłata wstępna leasingu a koszty w PKPiR]()

Opłata wstępna leasingu a koszty w PKPiR

... i odpowiednio koszt uzyskania przychodu korzystającego, z zastrzeżeniem ust. 2, jeżeli umowa spełnia następujące warunki: 1. została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została ...

-

![Leasing: opłata wstępna a koszty w PKPiR [© anna - Fotolia.com] Leasing: opłata wstępna a koszty w PKPiR]()

Leasing: opłata wstępna a koszty w PKPiR

... do zasady dwa warunki, jakie muszą tutaj zostać spełnione, tj. umowa taka musi zostać sporządzona na czas oznaczony, który stanowi co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została zawarta ...

-

![Remont i modernizacja obcych środków trwałych [© FikMik - Fotolia.com] Remont i modernizacja obcych środków trwałych]()

Remont i modernizacja obcych środków trwałych

... budynki swojej mamy użytkowane na podstawie umowy użyczenia na czas nieokreślony. W nieruchomości tej planuje szeroko zakrojony remont i modernizację, tj. ... . Przepis art. 22a ust. 2 ustawy o podatku dochodowym od osób fizycznych stanowi, iż amortyzacji podlegają, z zastrzeżeniem art. 22c, niezależnie od przewidywanego okresu używania: 1. przyjęte do ...

-

![Podatek dochodowy i VAT a samochód osobowy i ciężarowy [© anna - Fotolia.com] Podatek dochodowy i VAT a samochód osobowy i ciężarowy]()

Podatek dochodowy i VAT a samochód osobowy i ciężarowy

... od paliwa służącego do napędu samochodów niespełniających nowych warunków. Przez ten czas bez zmian pozostawała natomiast definicja zawarta w ustawie o podatku dochodowym od osób ... w stosunku do samochodów ciężarowych. I tak samochód osobowy nie podlega tzw. jednorazowej amortyzacji. Ustawa ta ogranicza także prawo do zaliczania do kosztów uzyskania ...

-

![Leasing samochodów: podatek od środków transportowych [© FikMik - Fotolia.com] Leasing samochodów: podatek od środków transportowych]()

Leasing samochodów: podatek od środków transportowych

... koszt uzyskania przychodów korzystającego, z zastrzeżeniem ust. 2, jeżeli umowa ta spełnia następujące warunki: 1. została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została zawarta na ...

-

![Leasing finansowy: podatek od środków transportowych [© FikMik - Fotolia.com] Leasing finansowy: podatek od środków transportowych]()

Leasing finansowy: podatek od środków transportowych

... na warunkach określonych w ustawie drugiej stronie, zwanej dalej "korzystającym", podlegające amortyzacji środki trwałe lub wartości niematerialne i prawne, a także grunty. Stosownie ... spełnione łącznie następujące warunki: 1. umowa leasingu została zawarta na czas oznaczony, 2. suma ustalonych w umowie leasingu opłat, pomniejszona o należny podatek ...

-

![Prywatny kredyt: odsetki a koszty firmy [© FikMik - Fotolia.com] Prywatny kredyt: odsetki a koszty firmy]()

Prywatny kredyt: odsetki a koszty firmy

... majątku związanych z działalnością gospodarczą, o których mowa w art. 14 ust. 2 pkt 1, bez względu na czas ich poniesienia. Stosownie natomiast do treści art. 23 ust. 1 pkt 33 ww ... , w myśl art. 22c pkt 1 ustawy o podatku dochodowym od osób fizycznych, nie podlegają amortyzacji. Natomiast w myśl art. 23 ust. 1 pkt 8 lit. a) tej ustawy nie uważa ...

-

![Wkład niepieniężny: wartość początkowa [© FikMik - Fotolia.com] Wkład niepieniężny: wartość początkowa]()

Wkład niepieniężny: wartość początkowa

... Zgodnie z brzmieniem art. 22c pkt 1 ustawy o podatku dochodowym od osób fizycznych – amortyzacji nie podlegają grunty i prawa wieczystego użytkowania gruntów. Stosownie do art. 23 ust. ... działalnością gospodarczą, o których mowa w art. 14 ust. 2 pkt 1, bez względu na czas ich poniesienia. Mając więc na względzie wykładnię funkcjonalną art. 23 ust. 1 ...

-

![Leasing operacyjny a umowa najmu, dzierżawy [© anna - Fotolia.com] Leasing operacyjny a umowa najmu, dzierżawy]()

Leasing operacyjny a umowa najmu, dzierżawy

... odpisów amortyzacyjnych od wartości przedmiotu takiej umowy musi dokonywać finansujący. Dodatkowo 1) umowa taka musi być zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została zawarta ...

-

![Ryczałt ewidencjonowany: środki trwałe [© anna - Fotolia.com] Ryczałt ewidencjonowany: środki trwałe]()

Ryczałt ewidencjonowany: środki trwałe

... majątku, w tym m.in. środki trwałe, które należy ujmować w wykazie środków trwałych. Ten będzie podstawą do ustalenia wysokości oraz czasu ewentualnej amortyzacji tychże składników majątku w przypadku zmiany formy opodatkowania. Wybór formy opodatkowania jest co do zasady wiążący dla podatnika na jeden rok ...

-

![Sprzedaż nieruchomości: jakie źródło przychodu? [© FikMik - Fotolia.com] Sprzedaż nieruchomości: jakie źródło przychodu?]()

Sprzedaż nieruchomości: jakie źródło przychodu?

... z działalnością gospodarczą, o których mowa w art. 14 ust. 2 pkt 2, bez względu na czas ich poniesienia. Z powyższego wynika zatem, że niezamortyzowana wartość środków ... działalności gospodarczej, zgodnie z art. 22c pkt 1 ww. ustawy, amortyzacji nie podlegają grunty i prawa wieczystego użytkowania gruntów, zwane odpowiednio środkami trwałymi lub ...

-

![Samochód osobowy w leasingu: wcześniejszy wykup [© whitelook - Fotolia.com] Samochód osobowy w leasingu: wcześniejszy wykup]()

Samochód osobowy w leasingu: wcześniejszy wykup

... koszt uzyskania przychodu po stronie korzystającego jeżeli zawarta umowa leasingowa spełnia następujące warunki: została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome; suma ustalonych w niej opłat, pomniejszona o należny podatek ...

-

![Wsparcie finansowe z UE: koszty i przychody podatkowe [© FikMik - Fotolia.com] Wsparcie finansowe z UE: koszty i przychody podatkowe]()

Wsparcie finansowe z UE: koszty i przychody podatkowe

... z działalnością gospodarczą, o których mowa w art. 14 ust. 2 pkt 1, bez względu na czas ich poniesienia. Stosownie do art. 23 ust. 1 pkt 56 cytowanej ... art. 22a ust. 1 ustawy o podatku dochodowym od osób fizycznych, zgodnie z którym amortyzacji podlegają, z zastrzeżeniem art. 22c, stanowiące własność lub współwłasność podatnika, nabyte lub ...

-

![Zwolnienie podmiotowe z VAT: uwaga na pułapki [© anna - Fotolia.com] Zwolnienie podmiotowe z VAT: uwaga na pułapki]()

Zwolnienie podmiotowe z VAT: uwaga na pułapki

... są zaliczane przez przedsiębiorcę do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji. Limitu tego trzeba więc pilnować. Służy do tego ewidencja sprzedaży. Prowadzi ... na VAT czynnego) i niestety zapłacić zaległy podatek wraz z odsetkami (chyba, że czas przekroczenia jest jeszcze na tyle krótki, że zmieścimy się w ...

-

![Prywatny samochód osobowy żony w firmie męża? [© Robert Wilson - Fotolia.com] Prywatny samochód osobowy żony w firmie męża?]()

Prywatny samochód osobowy żony w firmie męża?

... ten nastąpił po zawarciu związku małżeńskiego, a między małżonkami istnieje cały czas wspólność majątkowa. Ponadto żona wnioskodawcy nigdy nie prowadziła ani ... . 22a-22o, z uwzględnieniem art. 23. Zgodnie z art. 22a ust. 1 powołanej ustawy, amortyzacji podlegają, z zastrzeżeniem art. 22c, stanowiące własność lub współwłasność podatnika, nabyte lub ...

-

![Prywatny majątek w firmie: wartość początkowa [© JohanKalen - Fotolia.com] Prywatny majątek w firmie: wartość początkowa]()

Prywatny majątek w firmie: wartość początkowa

... został nabyty po zawarciu związku małżeńskiego a między małżonkami cały czas istnieje wspólność majątkowa) i komputer. Wskazane zakupy zostały udokumentowane fakturami ... . 23. Zgodnie z art. 22a ust. 1 ustawy o podatku dochodowym od osób fizycznych, amortyzacji podlegają, z zastrzeżeniem art. 22c, stanowiące własność lub współwłasność podatnika, ...

-

![Dotacja na leasing operacyjny a podatek dochodowy [© Petr Kurgan - Fotolia.com] Dotacja na leasing operacyjny a podatek dochodowy]()

Dotacja na leasing operacyjny a podatek dochodowy

... koszt uzyskania przychodów korzystającego, z zastrzeżeniem ust. 2, jeżeli umowa ta spełnia następujące warunki: 1. została zawarta na czas oznaczony, stanowiący co najmniej 40% normatywnego okresu amortyzacji, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym rzeczy ruchome lub wartości niematerialne i prawne, albo została zawarta na ...

-

![Cesja umowy leasingu: podatek dochodowy 2013 [© Kautz15 - Fotolia.com] Cesja umowy leasingu: podatek dochodowy 2013]()

Cesja umowy leasingu: podatek dochodowy 2013

... 2012 r. ustawy o podatkach dochodowych definiowały jedynie podstawowy okres umowy leasingu jako czas oznaczony, na jaki została zawarta taka umowa, z wyłączeniem czasu na ... po dokonaniu cesji, powinna być nie krótsza niż 40% normatywnego okresu amortyzacji przewidzianego dla rzeczy ruchomych lub wartości niematerialnych i prawnych albo nie krótsza ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Leasing operacyjny: skrócenie okresu a sprzedaż [© FikMik - Fotolia.com] Leasing operacyjny: skrócenie okresu a sprzedaż](https://s3.egospodarka.pl/grafika/leasing/Leasing-operacyjny-skrocenie-okresu-a-sprzedaz-ZKDwv5.jpg)

![Rata leasingowa samochodu nie jest kosztem uzyskania przychodu? [© putilov_denis - Fotolia.com] Rata leasingowa samochodu nie jest kosztem uzyskania przychodu?](https://s3.egospodarka.pl/grafika2/leasing-finansowy/Rata-leasingowa-samochodu-nie-jest-kosztem-uzyskania-przychodu-159301-150x100crop.jpg)

![Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym [© thodonal - Fotolia.com] Cesja (przejęcie) umowy leasingu operacyjnego w podatku dochodowym](https://s3.egospodarka.pl/grafika2/leasing/Cesja-przejecie-umowy-leasingu-operacyjnego-w-podatku-dochodowym-190319-150x100crop.jpg)

![Podatek dochodowy: umowa leasingu musi spełniać warunki [© Sondem - Fotolia.com] Podatek dochodowy: umowa leasingu musi spełniać warunki](https://s3.egospodarka.pl/grafika2/leasing/Podatek-dochodowy-umowa-leasingu-musi-spelniac-warunki-167013-150x100crop.jpg)

![Przejechane prywatnie paliwo w koszty uzyskania przychodu? [© blackday - Fotolia.com] Przejechane prywatnie paliwo w koszty uzyskania przychodu?](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Przejechane-prywatnie-paliwo-w-koszty-uzyskania-przychodu-175993-150x100crop.jpg)

![Obowiązki informacyjne (PIT) przy likwidacji działalności gospodarczej [© apops - Fotolia.com] Obowiązki informacyjne (PIT) przy likwidacji działalności gospodarczej](https://s3.egospodarka.pl/grafika2/likwidacja-dzialalnosci/Obowiazki-informacyjne-PIT-przy-likwidacji-dzialalnosci-gospodarczej-187980-150x100crop.jpg)

![Klauzula przeciw unikaniu opodatkowania sposobem na wyższe podatki [© Mark Carrel - Fotolia.com ] Klauzula przeciw unikaniu opodatkowania sposobem na wyższe podatki](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Klauzula-przeciw-unikaniu-opodatkowania-sposobem-na-wyzsze-podatki-206551-150x100crop.jpg)

![Opłaty za leasing zorganizowanej części przedsiębiorstwa (w tym z tytułu goodwill) bez podatku [© Elenathewise - Fotolia.com] Opłaty za leasing zorganizowanej części przedsiębiorstwa (w tym z tytułu goodwill) bez podatku](https://s3.egospodarka.pl/grafika2/goodwill/Oplaty-za-leasing-zorganizowanej-czesci-przedsiebiorstwa-w-tym-z-tytulu-goodwill-bez-podatku-251356-150x100crop.jpg)

![15 sposobów na legalne obniżenie podatku PIT za 2025 r., z których można skorzystać do końca grudnia [© wygenerowane przez AI] 15 sposobów na legalne obniżenie podatku PIT za 2025 r., z których można skorzystać do końca grudnia](https://s3.egospodarka.pl/grafika2/rozliczenia-roczne/15-sposobow-na-legalne-obnizenie-podatku-PIT-za-2025-r-z-ktorych-mozna-skorzystac-do-konca-grudnia-270017-150x100crop.jpg)

![Leasing samochodu a koszty uzyskania przychodu [© anna - Fotolia.com] Leasing samochodu a koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/samochod-w-leasingu/Leasing-samochodu-a-koszty-uzyskania-przychodu-skVsXY.jpg)

![Koszt to cena zakupu wnoszonej nieruchomości [© FikMik - Fotolia.com] Koszt to cena zakupu wnoszonej nieruchomości](https://s3.egospodarka.pl/grafika/podatek-dochodowy-od-osob-fizycznych/Koszt-to-cena-zakupu-wnoszonej-nieruchomosci-ZKDwv5.jpg)

![Korekta deklaracji a termin zwrotu podatku VAT [© anna - Fotolia.com] Korekta deklaracji a termin zwrotu podatku VAT](https://s3.egospodarka.pl/grafika/zwrot-VAT/Korekta-deklaracji-a-termin-zwrotu-podatku-VAT-skVsXY.jpg)

![Leasing: opłata wstępna a koszty podatkowe [© FikMik - Fotolia.com] Leasing: opłata wstępna a koszty podatkowe](https://s3.egospodarka.pl/grafika/samochod-w-leasingu/Leasing-oplata-wstepna-a-koszty-podatkowe-ZKDwv5.jpg)

![Leasing operacyjny: kradzież a koszty firmy [© anna - Fotolia.com] Leasing operacyjny: kradzież a koszty firmy](https://s3.egospodarka.pl/grafika/kradziez-przedmiotu-leasingu/Leasing-operacyjny-kradziez-a-koszty-firmy-skVsXY.jpg)

![Opłata wstępna leasingu a koszty w PKPiR [© FikMik - Fotolia.com] Opłata wstępna leasingu a koszty w PKPiR](https://s3.egospodarka.pl/grafika/PKPiR/Oplata-wstepna-leasingu-a-koszty-w-PKPiR-ZKDwv5.jpg)

![Leasing: opłata wstępna a koszty w PKPiR [© anna - Fotolia.com] Leasing: opłata wstępna a koszty w PKPiR](https://s3.egospodarka.pl/grafika/PKPiR/Leasing-oplata-wstepna-a-koszty-w-PKPiR-skVsXY.jpg)

![Remont i modernizacja obcych środków trwałych [© FikMik - Fotolia.com] Remont i modernizacja obcych środków trwałych](https://s3.egospodarka.pl/grafika/inwestycja-w-obcych-srodkach-trwalych/Remont-i-modernizacja-obcych-srodkow-trwalych-ZKDwv5.jpg)

![Podatek dochodowy i VAT a samochód osobowy i ciężarowy [© anna - Fotolia.com] Podatek dochodowy i VAT a samochód osobowy i ciężarowy](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Podatek-dochodowy-i-VAT-a-samochod-osobowy-i-ciezarowy-skVsXY.jpg)

![Leasing samochodów: podatek od środków transportowych [© FikMik - Fotolia.com] Leasing samochodów: podatek od środków transportowych](https://s3.egospodarka.pl/grafika/leasing/Leasing-samochodow-podatek-od-srodkow-transportowych-ZKDwv5.jpg)

![Leasing finansowy: podatek od środków transportowych [© FikMik - Fotolia.com] Leasing finansowy: podatek od środków transportowych](https://s3.egospodarka.pl/grafika/leasing/Leasing-finansowy-podatek-od-srodkow-transportowych-ZKDwv5.jpg)

![Prywatny kredyt: odsetki a koszty firmy [© FikMik - Fotolia.com] Prywatny kredyt: odsetki a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Prywatny-kredyt-odsetki-a-koszty-firmy-ZKDwv5.jpg)

![Wkład niepieniężny: wartość początkowa [© FikMik - Fotolia.com] Wkład niepieniężny: wartość początkowa](https://s3.egospodarka.pl/grafika/srodki-trwale/Wklad-niepieniezny-wartosc-poczatkowa-ZKDwv5.jpg)

![Leasing operacyjny a umowa najmu, dzierżawy [© anna - Fotolia.com] Leasing operacyjny a umowa najmu, dzierżawy](https://s3.egospodarka.pl/grafika/leasing-samochodow/Leasing-operacyjny-a-umowa-najmu-dzierzawy-skVsXY.jpg)

![Ryczałt ewidencjonowany: środki trwałe [© anna - Fotolia.com] Ryczałt ewidencjonowany: środki trwałe](https://s3.egospodarka.pl/grafika/ryczalt-od-przychodow-ewidencjonowanych/Ryczalt-ewidencjonowany-srodki-trwale-skVsXY.jpg)

![Sprzedaż nieruchomości: jakie źródło przychodu? [© FikMik - Fotolia.com] Sprzedaż nieruchomości: jakie źródło przychodu?](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-mieszkania-lub-domu/Sprzedaz-nieruchomosci-jakie-zrodlo-przychodu-ZKDwv5.jpg)

![Samochód osobowy w leasingu: wcześniejszy wykup [© whitelook - Fotolia.com] Samochód osobowy w leasingu: wcześniejszy wykup](https://s3.egospodarka.pl/grafika/srodki-trwale/Samochod-osobowy-w-leasingu-wczesniejszy-wykup-JbjmWj.jpg)

![Wsparcie finansowe z UE: koszty i przychody podatkowe [© FikMik - Fotolia.com] Wsparcie finansowe z UE: koszty i przychody podatkowe](https://s3.egospodarka.pl/grafika/dofinansowanie-ze-srodkow-Unii-Europejskiej/Wsparcie-finansowe-z-UE-koszty-i-przychody-podatkowe-ZKDwv5.jpg)

![Zwolnienie podmiotowe z VAT: uwaga na pułapki [© anna - Fotolia.com] Zwolnienie podmiotowe z VAT: uwaga na pułapki](https://s3.egospodarka.pl/grafika/rejestracja-VAT/Zwolnienie-podmiotowe-z-VAT-uwaga-na-pulapki-skVsXY.jpg)

![Prywatny samochód osobowy żony w firmie męża? [© Robert Wilson - Fotolia.com] Prywatny samochód osobowy żony w firmie męża?](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Prywatny-samochod-osobowy-zony-w-firmie-meza-92344-150x100crop.jpg)

![Prywatny majątek w firmie: wartość początkowa [© JohanKalen - Fotolia.com] Prywatny majątek w firmie: wartość początkowa](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Prywatny-majatek-w-firmie-wartosc-poczatkowa-92490-150x100crop.jpg)

![Dotacja na leasing operacyjny a podatek dochodowy [© Petr Kurgan - Fotolia.com] Dotacja na leasing operacyjny a podatek dochodowy](https://s3.egospodarka.pl/grafika2/leasing/Dotacja-na-leasing-operacyjny-a-podatek-dochodowy-107549-150x100crop.jpg)

![Cesja umowy leasingu: podatek dochodowy 2013 [© Kautz15 - Fotolia.com] Cesja umowy leasingu: podatek dochodowy 2013](https://s3.egospodarka.pl/grafika2/leasing/Cesja-umowy-leasingu-podatek-dochodowy-2013-111053-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone [© virtua73 - Fotolia.com] Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone](https://s3.egospodarka.pl/grafika2/kodeks-pracy/Dodatkowy-urlop-opiekunczy-i-nowe-umowy-na-okres-probny-Zmiany-w-Kodeksie-pracy-uchwalone-250696-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Czy można zamienić się miejscami w samolocie? Sprawdź, co warto wiedzieć [© wygenerowane przez AI] Czy można zamienić się miejscami w samolocie? Sprawdź, co warto wiedzieć](https://s3.egospodarka.pl/grafika2/podroz-samolotem/Czy-mozna-zamienic-sie-miejscami-w-samolocie-Sprawdz-co-warto-wiedziec-271043-150x100crop.jpg)

!["Męskie" zawody coraz częściej dla kobiet. Polki pracują w przemyśle, IT i budownictwie [© pexels] "Męskie" zawody coraz częściej dla kobiet. Polki pracują w przemyśle, IT i budownictwie](https://s3.egospodarka.pl/grafika2/zawody/Meskie-zawody-coraz-czesciej-dla-kobiet-Polki-pracuja-w-przemysle-IT-i-budownictwie-271047-150x100crop.jpg)

![Co zrobić po wykryciu cyberataku na firmę? Te 5 kroków musisz bezzwłocznie podjąć [© wygenerowane przez AI] Co zrobić po wykryciu cyberataku na firmę? Te 5 kroków musisz bezzwłocznie podjąć](https://s3.egospodarka.pl/grafika2/cyberatak/Co-zrobic-po-wykryciu-cyberataku-na-firme-Te-5-krokow-musisz-bezzwlocznie-podjac-271042-150x100crop.jpg)

![Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi? [© wygenerowane przez AI] Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi?](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Kiedy-sukces-przestaje-smakowac-Wypalenie-przedsiebiorcy-w-czasach-wzrostu-firmy-Jak-je-rozpoznac-i-czym-grozi-271016-150x100crop.jpg)

![Badania internetu Gemius/PBI II 2026 [© pexels] Badania internetu Gemius/PBI II 2026](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-II-2026-271031-150x100crop.jpg)

![Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce? [© pexels] Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Ceny-ropy-rosna-firmy-licza-koszty-Czy-konflikt-na-Bliskim-Wschodzie-uderzy-w-rynek-pracy-w-Polsce-271032-150x100crop.jpg)