-

![Faktury VAT: wystawianie a drukowanie [© whitelook - Fotolia.com] Faktury VAT: wystawianie a drukowanie]()

Faktury VAT: wystawianie a drukowanie

... sprzedaży, datę dokonania sprzedaży, cenę jednostkową bez podatku, podstawę opodatkowania, stawkę i kwotę podatku, kwotę należności oraz dane dotyczące podatnika i ... i faktura doręczona osobiście (w formie papierowej) nie różni się, bowiem niczym od faktury otrzymanej drogą mailową, a następnie osobiście wydrukowanej przez podatnika. Musisz jednak ...

-

![Zeznania roczne: nowe wzory formularzy [© whitelook - Fotolia.com] Zeznania roczne: nowe wzory formularzy]()

Zeznania roczne: nowe wzory formularzy

... 2011 r. obowiązuje rozporządzenie Ministra Finansów z 7 grudnia 2010 r. zmieniające rozporządzenie w sprawie określenia wzorów rocznego obliczenia podatku oraz zeznań podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych. Na podstawie wspomnianego rozporządzenia (opublikowanego w Dzienniku Ustaw z 2010 r. nr 234 poz. 1534 ...

-

![Odliczenia 2010: darowizny na cele kultu religijnego [© anna - Fotolia.com] Odliczenia 2010: darowizny na cele kultu religijnego]()

Odliczenia 2010: darowizny na cele kultu religijnego

... że jeżeli przedmiotem darowizny są towary opodatkowane podatkiem od towarów i usług, za kwotę darowizny uważa się wartość towaru wraz z podatkiem od towarów i usług, w części przekraczającej kwotę podatku naliczonego, którą podatnik ma prawo odliczyć zgodnie z przepisami o podatku od towarów i usług z tytułu dokonania tej darowizny. Przy ustalaniu ...

-

![Darowizna: długi a podatek PCC [© FikMik - Fotolia.com] Darowizna: długi a podatek PCC]()

Darowizna: długi a podatek PCC

... przez inną osobę zostanie następnie skompensowane wartościami pochodzącymi z majątku darczyńcy. Zgodnie z art. 1 ust. 1 pkt 1 lit. d) ustawy o podatku od czynności cywilnoprawnych podatkowi od czynności cywilnoprawnych podlegają również umowy darowizny – w części dotyczącej przejęcia przez obdarowanego długów i ciężarów albo zobowiązań darczyńcy ...

-

![Ulga prorodzinna a ślub dzieci [© anna - Fotolia.com] Ulga prorodzinna a ślub dzieci]()

Ulga prorodzinna a ślub dzieci

... dziecko nie wstąpi w związek małżeński. Przepisy w zakresie ulgi prorodzinnej ustawodawca zawarł w dwóch miejscach ustawy o podatku dochodowym od osób fizycznych: art. 27f oraz art. 6. Zgodnie z nimi, od podatku dochodowego obliczonego wg skali podatkowej, pomniejszonego o kwotę składki na ubezpieczenie zdrowotne podlegającej odliczeniu, podatnik ...

-

![Odszkodowanie dla firmy a przychody podatkowe [© FikMik - Fotolia.com] Odszkodowanie dla firmy a przychody podatkowe]()

Odszkodowanie dla firmy a przychody podatkowe

... stanowisko: „(…) Zgodnie z art. 14 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t. j. Dz. U. z 2010 r. Nr 51, poz. 307 ze zm.), za przychód z ... w art. 21 ust. 1 ustawy o podatku dochodowym od osób fizycznych, zawierającym katalog dochodów zwolnionych od podatku dochodowego. Zatem, przychód z tytułu zasądzonej na ...

-

![MZK: przewóz pracowników a opodatkowanie VAT [© FikMik - Fotolia.com] MZK: przewóz pracowników a opodatkowanie VAT]()

MZK: przewóz pracowników a opodatkowanie VAT

... 1 pkt 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. ... podatku należnego o kwotę podatku naliczonego przy nabyciu towarów i usług związanych z tymi usługami. Niedopełnienie któregokolwiek z warunków określonych w art. 8 ust. 2 ustawy, jest podstawą do traktowania nieodpłatnej usługi jako niepodlegającej opodatkowaniu podatkiem od ...

-

![Przychody podatkowe: imprezy integracyjne [© anna - Fotolia.com] Przychody podatkowe: imprezy integracyjne]()

Przychody podatkowe: imprezy integracyjne

... ) omawiane świadczenie może korzystać ze zwolnienia od podatku dochodowego na podstawie art. 21 ust. 1 pkt 38 ustawy o PDOF (w brzmieniu obowiązującym od 1 stycznia 2011 r.), do wysokości nieprzekraczającej w roku podatkowym kwoty 2.280 zł. Sposób opodatkowania omawianych nieodpłatnych świadczeń zależy od źródła i rodzaju przychodów, do których ...

-

![Sprzedaż złomu: nowe zasady rozliczania VAT [© whitelook - Fotolia.com] Sprzedaż złomu: nowe zasady rozliczania VAT]()

Sprzedaż złomu: nowe zasady rozliczania VAT

... w terminie 7 dni, licząc od momentu dostawy złomu, na fakturze nie wykazuje się danych dotyczących stawki i kwoty podatku, w wystawionej fakturze zamieszczana jest ... faktura przez sprzedawcę, nie później jednak niż 7 dnia, licząc od momentu dostawy, VAT naliczony w wysokości podatku należnego może być rozliczony w tej samej deklaracji VAT, w ...

-

![Opłaty za media a przychody z najmu [© FikMik - Fotolia.com] Opłaty za media a przychody z najmu]()

Opłaty za media a przychody z najmu

... świadczeń w naturze i innych nieodpłatnych świadczeń z tytułu tych umów, stosuje się art. 11 ust. 2-2b ustawy o podatku dochodowym od osób fizycznych. Przychodem w myśl art. 11 ust. 1 ustawy o podatku dochodowym od osób fizycznych, z zastrzeżeniem art. 14-15, art. 17 ust. 1 pkt 6, 9 i 10 w zakresie realizacji praw wynikających z pochodnych ...

-

![Refakturowanie mediów: zmiany w VAT [© whitelook - Fotolia.com] Refakturowanie mediów: zmiany w VAT]()

Refakturowanie mediów: zmiany w VAT

... lutego 2011 r. o zmianie ustawy o podatku od towarów i usług. W wyniku wskazanej zmiany przepisów obrotem z tytułu dokonanej sprzedaży (w tym m. in. świadczenia usług) jest kwota należna z tytułu sprzedaży, pomniejszona o kwotę należnego podatku. Jednocześnie kwota należna obejmuje całość świadczenia należnego od nabywcy lub osoby trzeciej. Zgodnie ...

-

![Zeznania roczne PIT do kontroli? [© whitelook - Fotolia.com] Zeznania roczne PIT do kontroli?]()

Zeznania roczne PIT do kontroli?

... poprawek fiskusa, a czekamy na przykład na zwrot podatku, otrzymamy nadpłatę dopiero w ciągu trzech miesięcy od dnia upływu terminu do wniesienia sprzeciwu. Pod lupą ... zwrot podatku. Urzędy skarbowe sprawdzą, czy rzeczywiście mieliśmy do niej prawo i czy wyliczyliśmy ją prawidłowo. Jeśli korzystaliśmy z ulg podatkowych, fiskus może zażądać od nas ...

-

![Likwidacja firmy: sprzedaż samochodu i strata podatkowa [© anna - Fotolia.com] Likwidacja firmy: sprzedaż samochodu i strata podatkowa]()

Likwidacja firmy: sprzedaż samochodu i strata podatkowa

... może nastąpić w późniejszym okresie i wtedy przychód od tej czynności niekiedy trzeba zaliczyć do źródła, jakim jest pozarolnicza działalność gospodarcza. A czy przy ustalaniu podatku od takiej sprzedaży możliwe jest uwzględnienie straty poniesionej na działalności? Rozpatrzmy następującą sytuację: Od kilku lat podatnik prowadzi firmę na imię ...

-

![Ryczałt ewidencjonowany: odliczenia gdy różne stawki [© anna - Fotolia.com] Ryczałt ewidencjonowany: odliczenia gdy różne stawki]()

Ryczałt ewidencjonowany: odliczenia gdy różne stawki

... w art. 26 ust. 1 ustawy o podatku dochodowym, jeżeli nie zostały odliczone od dochodu lub nie zostały zaliczone do kosztów uzyskania przychodów na podstawie przepisów ustawy o podatku dochodowym. W przypadku dokonywania powyższych odliczeń od przychodów, stosuje się odpowiednio przepisy ustawy o podatku dochodowym od osób fizycznych. Należy tutaj ...

-

![Nowe możliwości wyboru formy opodatkowania [© whitelook - Fotolia.com] Nowe możliwości wyboru formy opodatkowania]()

Nowe możliwości wyboru formy opodatkowania

... albo wniosku o zastosowanie opodatkowania w formie karty podatkowej. Konsekwencją tego uregulowania będzie zmiana ustawy o pdof i ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne w zakresie wyboru formy opodatkowania przez podatników rozpoczynających działalność gospodarczą. W obecnym stanie ...

-

![Amortyzacja mieszkania: cena za metr to 988 zł? Amortyzacja mieszkania: cena za metr to 988 zł?]()

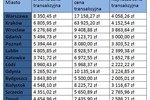

Amortyzacja mieszkania: cena za metr to 988 zł?

... wniosku można dojść czytając ustawę o podatku dochodowym od osób fizycznych. Wynika z niej, że stosując uproszczoną metodę ustalania wartości początkowej ... jego zdolność kredytową. Stały mnożnik od wielu lat Jedna z metod ustalania wartości mieszkania, które ma być amortyzowane, przewidziana w ustawie o podatku dochodowym od osób fizycznych, zakłada ...

-

![Usługa kompleksowa a nieodpłatne przekazania towarów [© anna - Fotolia.com] Usługa kompleksowa a nieodpłatne przekazania towarów]()

Usługa kompleksowa a nieodpłatne przekazania towarów

... wartości lub drukowanym materiałem reklamowym bądź informacyjnym przekazywane towary były własnością podatnika, podatnikowi przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego od tych czynności, w całości lub w części. Powyższe przesłanki mają charakter bezwzględny i muszą być spełnione łącznie, aby możliwe było ...

-

![Zagraniczna podróż służbowa: przychód pracownika [© anna - Fotolia.com] Zagraniczna podróż służbowa: przychód pracownika]()

Zagraniczna podróż służbowa: przychód pracownika

... hotelu. Z punktu widzenia podatku dochodowego powyższe należności stanowią dla pracownika przychód ze stosunku pracy. w art. 21 ust. 1 pkt 16 lit. a) ustawy o podatku dochodowym od osób fizycznych ustawodawca zwolnił jednak z tego podatku diety i inne ... ponad obowiązujący limit, zwrot ten w całości będzie korzystał także ze zwolnienia z podatku ...

-

![Mieszkanie na kredyt a koszty firmy [© FikMik - Fotolia.com] Mieszkanie na kredyt a koszty firmy]()

Mieszkanie na kredyt a koszty firmy

... treści art. 23 ust. 1 pkt 33 ustawy o podatku dochodowym od osób fizycznych, nie uważa się za koszty uzyskania przychodów odsetek, prowizji i różnic kursowych od pożyczek (kredytów) zwiększających koszty inwestycji w okresie realizacji tych inwestycji. Przepisy ustawy o podatku dochodowym od osób fizycznych nie uzależniają możliwości zaliczenia do ...

-

![Wczasy dla dzieci a przychód pracownika [© whitelook - Fotolia.com] Wczasy dla dzieci a przychód pracownika]()

Wczasy dla dzieci a przychód pracownika

... . Wszystko zależy od kwoty dopłaty i źródła jej finansowania. Dopłaty do wypoczynku letniego mogą być finansowane z różnych źródeł. W zależności od tego jakie to jest źródło inne będą obowiązki w zakresie składek na ubezpieczenie społeczne oraz podatku dochodowego. Dopłaty z funduszu socjalnego bez ZUS i podatku Najkorzystniejsze dla pracownika ...

-

![Krajowa podróż służbowa: nocleg a przychód pracownika [© anna - Fotolia.com] Krajowa podróż służbowa: nocleg a przychód pracownika]()

Krajowa podróż służbowa: nocleg a przychód pracownika

... podatku dochodowym od osób fizycznych (dalej updof). Powyższe nie oznacza jednak, że od przychodu tego należy obliczyć podatek. W art. 21 ust. 1 pkt 16 lit. a) updof ustawodawca wskazał bowiem, że wolne od tego podatku ... tego tytułu przychód przez pracownika będzie korzystał ze zwolnienia w podatku dochodowym. Gdyby jednak pracodawca okazał się ...

-

![Karta podatkowa: zawieszenie i przerwa w działalności [© whitelook - Fotolia.com] Karta podatkowa: zawieszenie i przerwa w działalności]()

Karta podatkowa: zawieszenie i przerwa w działalności

... w prowadzeniu działalności gospodarczej ustawodawca uregulował natomiast w ustawie z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne. Jak już wskazano we wstępie, formy te różnią się od siebie i to nie tylko aktem prawnym, w którym zostały określone. Pierwszą różnicą jest ...

-

![Zmiany w VAT: kasy fiskalne [© whitelook - Fotolia.com] Zmiany w VAT: kasy fiskalne]()

Zmiany w VAT: kasy fiskalne

... podatku należnego, pod warunkiem że zapewniają prawidłowość rozliczeń podatnika. Zgodnie z ogólnymi zasadami zawartymi w ustawie o podatku od ...

-

![Emerytura polska i zagraniczna: zaliczka na podatek [© FikMik - Fotolia.com] Emerytura polska i zagraniczna: zaliczka na podatek]()

Emerytura polska i zagraniczna: zaliczka na podatek

... przedziale obowiązującej skali podatkowe (…). W przypadku zaliczki pobieranej przez organ rentowy następuje automatyczne pomniejszenie tych zaliczek o 1/12 kwoty wolnej od podatku, bez konieczności składania przez podatnika stosownego oświadczenia. Z przedstawionego we wniosku stanu faktycznego wynika, iż dochody Wnioskodawcy nie przekraczają ...

-

![Zaliczki na WDT: podatek dochodowy [© anna - Fotolia.com] Zaliczki na WDT: podatek dochodowy]()

Zaliczki na WDT: podatek dochodowy

... może wpływać na jego wysokość. Art. 14 ust. 3 ptk 1 ustawy o podatku dochodowym od osób fizycznych (dalej updof) mówi, że do przychodów z pozarolniczej działalności ... kursowa (szczegóły w tym zakresie reguluje art. 24c updof). Z przepisów ustawy o podatku dochodowym od osób fizycznych zdaje się wynikać jednoznacznie, że w pierwszej kolejności należy ...

-

![Zniknie jedna ulga mieszkaniowa w 2012 roku? [© whitelook - Fotolia.com] Zniknie jedna ulga mieszkaniowa w 2012 roku?]()

Zniknie jedna ulga mieszkaniowa w 2012 roku?

... w przypadku tych, które zostały nabyte/wybudowane do końca 2006 r., inne w latach 2007-2008 oraz inne od początku 2009 r. do chwili obecnej. Zgodnie bowiem z przepisami podatkowymi, w zakresie określania podatku od sprzedaży/zamiany nieruchomości należy stosować zasady, które obowiązywały w chwili ich nabycia/wybudowania, a te zmieniały się na ...

-

![Obowiązek podatkowy: istotne zasady szczególne w VAT [© anna - Fotolia.com] Obowiązek podatkowy: istotne zasady szczególne w VAT]()

Obowiązek podatkowy: istotne zasady szczególne w VAT

... podatkowej następnym rozliczeniu podatku VAT, jednakże jest bezpieczniejsze od zbyt późnego wykazania tego obowiązku. Wcześniejsze wykazanie obowiązku podatkowego winno bowiem zostać skorygowane, jednakże nie skutkuje obowiązkiem zapłaty odsetek od zaległości podatkowej powstałej w związku z niewłaściwym wykazaniem podatku należnego. W takiej ...

-

![Otwarcie firmy a rejestracja VAT [© anna - Fotolia.com] Otwarcie firmy a rejestracja VAT]()

Otwarcie firmy a rejestracja VAT

... , tj. zwolnionych od podatku z uwagi na nieprzekroczenie limitu obrotów w kwocie 150.000 zł oraz podatników zwolnionych przedmiotowo z VAT, tj. wykonujących wyłącznie czynności zwolnione z VAT. W przypadku podatników rozpoczynających działalność w trakcie roku, kwota limitu uprawniająca do zwolnienia jest mniejsza od 150.000 zł i zależy od okresu ...

-

![Leasing finansowy: wykup a wartość początkowa [© anna - Fotolia.com] Leasing finansowy: wykup a wartość początkowa]()

Leasing finansowy: wykup a wartość początkowa

... prowizji, oraz pomniejszoną o podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług. Warto przy ...

-

![Ubezpieczenia grupowe pracowników a podatek VAT [© whitelook - Fotolia.com] Ubezpieczenia grupowe pracowników a podatek VAT]()

Ubezpieczenia grupowe pracowników a podatek VAT

... zakup ubezpieczenia na życie dla pracowników należy jednocześnie pamiętać o art. 43 ust. 1 pkt 37 VATU, w myśl którego zwalnia się od podatku usługi ubezpieczeniowe, usługi reasekuracyjne i usługi pośrednictwa w świadczeniu usług ubezpieczeniowych i reasekuracyjnych, a także usługi świadczone przez ubezpieczającego w zakresie zawieranych przez ...

-

![Korzyść majątkowa jako przychód podatkowy [© anna - Fotolia.com] Korzyść majątkowa jako przychód podatkowy]()

Korzyść majątkowa jako przychód podatkowy

... podatku dochodowego od osób prawnych zostały określone w art. 12 ustawy o podatku dochodowym od osób prawnych (dalej: UPDOP). Jednakże przepisy ustawy o podatku dochodowego od ...

-

![Amortyzacja mieszkania zmniejsza podatek dochodowy [© anna - Fotolia.com] Amortyzacja mieszkania zmniejsza podatek dochodowy]()

Amortyzacja mieszkania zmniejsza podatek dochodowy

... podatku. Natomiast w przypadku wydatków remontowych czy modernizacyjnych związanych z częścią mieszkania przeznaczoną na cele prywatne, przedsiębiorca ma prawo wystąpić do urzędu skarbowego z wnioskiem o częściowy zwrot VAT (zwrot ten wynosi około 15 proc. kwoty netto od ...

-

![Praca na etacie i własna firma: optymalizacja podatkowa [© whitelook - Fotolia.com] Praca na etacie i własna firma: optymalizacja podatkowa]()

Praca na etacie i własna firma: optymalizacja podatkowa

... przychód kosztami uzyskania przychodu. Ma prawo odliczyć także od dochodu składki na ubezpieczenia społeczne, a od podatku – większą część składek na ubezpieczenia zdrowotne. Opodatkowany liniowo dochód z firmy pozbawia ulg Niestety, wybierając jednolitą stawkę podatku, prowadzący działalność traci możliwość wspólnego rozliczenia z małżonkiem, nie ...

-

![Nabywca także wystawia faktury VAT [© anna - Fotolia.com] Nabywca także wystawia faktury VAT]()

Nabywca także wystawia faktury VAT

... przez nabywców faktur VAT, zostały przedstawione w Rozporządzeniu Ministra Finansów w sprawie zwrotu podatku niektórym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług. Nabywcy mogą wystawiać dokumenty oznaczone jako FAKTURA VAT, pod ...

-

![Faktura VAT a ewidencja na kasie fiskalnej [© anna - Fotolia.com] Faktura VAT a ewidencja na kasie fiskalnej]()

Faktura VAT a ewidencja na kasie fiskalnej

... podatku od towarów i usług z jednej strony nakazują wystawiać podatnikom VAT faktury z tytułu dokonanej ... w rejestrze sprzedaży doprowadziłoby do podwójnego odprowadzenia podatku należnego od jednej transakcji. To jednak, czy podatnik będzie postępował w powyższy sposób, czy też inny, zależy tylko i wyłącznie od niego. Istotne jest jedynie, aby ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Faktury VAT: wystawianie a drukowanie [© whitelook - Fotolia.com] Faktury VAT: wystawianie a drukowanie](https://s3.egospodarka.pl/grafika/faktura-przekazywana-elektronicznie/Faktury-VAT-wystawianie-a-drukowanie-JbjmWj.jpg)

![Zeznania roczne: nowe wzory formularzy [© whitelook - Fotolia.com] Zeznania roczne: nowe wzory formularzy](https://s3.egospodarka.pl/grafika/zeznania-roczne/Zeznania-roczne-nowe-wzory-formularzy-JbjmWj.jpg)

![Odliczenia 2010: darowizny na cele kultu religijnego [© anna - Fotolia.com] Odliczenia 2010: darowizny na cele kultu religijnego](https://s3.egospodarka.pl/grafika/PIT-y/Odliczenia-2010-darowizny-na-cele-kultu-religijnego-skVsXY.jpg)

![Darowizna: długi a podatek PCC [© FikMik - Fotolia.com] Darowizna: długi a podatek PCC](https://s3.egospodarka.pl/grafika/podatek-PCC/Darowizna-dlugi-a-podatek-PCC-ZKDwv5.jpg)

![Ulga prorodzinna a ślub dzieci [© anna - Fotolia.com] Ulga prorodzinna a ślub dzieci](https://s3.egospodarka.pl/grafika/PIT-y/Ulga-prorodzinna-a-slub-dzieci-skVsXY.jpg)

![Odszkodowanie dla firmy a przychody podatkowe [© FikMik - Fotolia.com] Odszkodowanie dla firmy a przychody podatkowe](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Odszkodowanie-dla-firmy-a-przychody-podatkowe-ZKDwv5.jpg)

![MZK: przewóz pracowników a opodatkowanie VAT [© FikMik - Fotolia.com] MZK: przewóz pracowników a opodatkowanie VAT](https://s3.egospodarka.pl/grafika/opodatkowanie-VAT/MZK-przewoz-pracownikow-a-opodatkowanie-VAT-ZKDwv5.jpg)

![Przychody podatkowe: imprezy integracyjne [© anna - Fotolia.com] Przychody podatkowe: imprezy integracyjne](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Przychody-podatkowe-imprezy-integracyjne-skVsXY.jpg)

![Sprzedaż złomu: nowe zasady rozliczania VAT [© whitelook - Fotolia.com] Sprzedaż złomu: nowe zasady rozliczania VAT](https://s3.egospodarka.pl/grafika/sprzedaz-zlomu/Sprzedaz-zlomu-nowe-zasady-rozliczania-VAT-JbjmWj.jpg)

![Opłaty za media a przychody z najmu [© FikMik - Fotolia.com] Opłaty za media a przychody z najmu](https://s3.egospodarka.pl/grafika/najem-lokalu/Oplaty-za-media-a-przychody-z-najmu-ZKDwv5.jpg)

![Refakturowanie mediów: zmiany w VAT [© whitelook - Fotolia.com] Refakturowanie mediów: zmiany w VAT](https://s3.egospodarka.pl/grafika/faktura-VAT/Refakturowanie-mediow-zmiany-w-VAT-JbjmWj.jpg)

![Zeznania roczne PIT do kontroli? [© whitelook - Fotolia.com] Zeznania roczne PIT do kontroli?](https://s3.egospodarka.pl/grafika/PIT-y/Zeznania-roczne-PIT-do-kontroli-JbjmWj.jpg)

![Likwidacja firmy: sprzedaż samochodu i strata podatkowa [© anna - Fotolia.com] Likwidacja firmy: sprzedaż samochodu i strata podatkowa](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Likwidacja-firmy-sprzedaz-samochodu-i-strata-podatkowa-skVsXY.jpg)

![Ryczałt ewidencjonowany: odliczenia gdy różne stawki [© anna - Fotolia.com] Ryczałt ewidencjonowany: odliczenia gdy różne stawki](https://s3.egospodarka.pl/grafika/ryczalt-od-przychodow-ewidencjonowanych/Ryczalt-ewidencjonowany-odliczenia-gdy-rozne-stawki-skVsXY.jpg)

![Nowe możliwości wyboru formy opodatkowania [© whitelook - Fotolia.com] Nowe możliwości wyboru formy opodatkowania](https://s3.egospodarka.pl/grafika/podatek-liniowy/Nowe-mozliwosci-wyboru-formy-opodatkowania-JbjmWj.jpg)

![Usługa kompleksowa a nieodpłatne przekazania towarów [© anna - Fotolia.com] Usługa kompleksowa a nieodpłatne przekazania towarów](https://s3.egospodarka.pl/grafika/przekazanie-towarow/Usluga-kompleksowa-a-nieodplatne-przekazania-towarow-skVsXY.jpg)

![Zagraniczna podróż służbowa: przychód pracownika [© anna - Fotolia.com] Zagraniczna podróż służbowa: przychód pracownika](https://s3.egospodarka.pl/grafika/zagraniczna-podroz-sluzbowa/Zagraniczna-podroz-sluzbowa-przychod-pracownika-skVsXY.jpg)

![Mieszkanie na kredyt a koszty firmy [© FikMik - Fotolia.com] Mieszkanie na kredyt a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Mieszkanie-na-kredyt-a-koszty-firmy-ZKDwv5.jpg)

![Wczasy dla dzieci a przychód pracownika [© whitelook - Fotolia.com] Wczasy dla dzieci a przychód pracownika](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Wczasy-dla-dzieci-a-przychod-pracownika-JbjmWj.jpg)

![Krajowa podróż służbowa: nocleg a przychód pracownika [© anna - Fotolia.com] Krajowa podróż służbowa: nocleg a przychód pracownika](https://s3.egospodarka.pl/grafika/przychod-pracownika/Krajowa-podroz-sluzbowa-nocleg-a-przychod-pracownika-skVsXY.jpg)

![Karta podatkowa: zawieszenie i przerwa w działalności [© whitelook - Fotolia.com] Karta podatkowa: zawieszenie i przerwa w działalności](https://s3.egospodarka.pl/grafika/karta-podatkowa/Karta-podatkowa-zawieszenie-i-przerwa-w-dzialalnosci-JbjmWj.jpg)

![Zmiany w VAT: kasy fiskalne [© whitelook - Fotolia.com] Zmiany w VAT: kasy fiskalne](https://s3.egospodarka.pl/grafika/kasa-fiskalna/Zmiany-w-VAT-kasy-fiskalne-JbjmWj.jpg)

![Emerytura polska i zagraniczna: zaliczka na podatek [© FikMik - Fotolia.com] Emerytura polska i zagraniczna: zaliczka na podatek](https://s3.egospodarka.pl/grafika/umowy-o-unikaniu-podwojnego-opodatkowania/Emerytura-polska-i-zagraniczna-zaliczka-na-podatek-ZKDwv5.jpg)

![Zaliczki na WDT: podatek dochodowy [© anna - Fotolia.com] Zaliczki na WDT: podatek dochodowy](https://s3.egospodarka.pl/grafika/zaliczka/Zaliczki-na-WDT-podatek-dochodowy-skVsXY.jpg)

![Zniknie jedna ulga mieszkaniowa w 2012 roku? [© whitelook - Fotolia.com] Zniknie jedna ulga mieszkaniowa w 2012 roku?](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Zniknie-jedna-ulga-mieszkaniowa-w-2012-roku-JbjmWj.jpg)

![Obowiązek podatkowy: istotne zasady szczególne w VAT [© anna - Fotolia.com] Obowiązek podatkowy: istotne zasady szczególne w VAT](https://s3.egospodarka.pl/grafika/obowiazek-podatkowy-VAT/Obowiazek-podatkowy-istotne-zasady-szczegolne-w-VAT-skVsXY.jpg)

![Otwarcie firmy a rejestracja VAT [© anna - Fotolia.com] Otwarcie firmy a rejestracja VAT](https://s3.egospodarka.pl/grafika/dzialalnosc-gospodarcza/Otwarcie-firmy-a-rejestracja-VAT-skVsXY.jpg)

![Leasing finansowy: wykup a wartość początkowa [© anna - Fotolia.com] Leasing finansowy: wykup a wartość początkowa](https://s3.egospodarka.pl/grafika/leasing-finansowy/Leasing-finansowy-wykup-a-wartosc-poczatkowa-skVsXY.jpg)

![Ubezpieczenia grupowe pracowników a podatek VAT [© whitelook - Fotolia.com] Ubezpieczenia grupowe pracowników a podatek VAT](https://s3.egospodarka.pl/grafika/podatek-VAT/Ubezpieczenia-grupowe-pracownikow-a-podatek-VAT-JbjmWj.jpg)

![Korzyść majątkowa jako przychód podatkowy [© anna - Fotolia.com] Korzyść majątkowa jako przychód podatkowy](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Korzysc-majatkowa-jako-przychod-podatkowy-skVsXY.jpg)

![Amortyzacja mieszkania zmniejsza podatek dochodowy [© anna - Fotolia.com] Amortyzacja mieszkania zmniejsza podatek dochodowy](https://s3.egospodarka.pl/grafika/srodki-trwale/Amortyzacja-mieszkania-zmniejsza-podatek-dochodowy-skVsXY.jpg)

![Praca na etacie i własna firma: optymalizacja podatkowa [© whitelook - Fotolia.com] Praca na etacie i własna firma: optymalizacja podatkowa](https://s3.egospodarka.pl/grafika/PIT-y/Praca-na-etacie-i-wlasna-firma-optymalizacja-podatkowa-JbjmWj.jpg)

![Nabywca także wystawia faktury VAT [© anna - Fotolia.com] Nabywca także wystawia faktury VAT](https://s3.egospodarka.pl/grafika/faktura/Nabywca-takze-wystawia-faktury-VAT-skVsXY.jpg)

![Faktura VAT a ewidencja na kasie fiskalnej [© anna - Fotolia.com] Faktura VAT a ewidencja na kasie fiskalnej](https://s3.egospodarka.pl/grafika/faktura-VAT/Faktura-VAT-a-ewidencja-na-kasie-fiskalnej-skVsXY.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku. [© zbg2 - Fotolia.com] Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku.](https://s3.egospodarka.pl/grafika2/PIT-37/Dla-kogo-PIT-37-za-2020-r-do-kiedy-zlozyc-i-jak-wypelnic-Wzor-i-instukcja-krok-po-kroku-236660-150x100crop.jpg)

![Lotnisko Warszawa-Radom: nowe połączenia i plan rozwoju na 2026 rok [© pexels] Lotnisko Warszawa-Radom: nowe połączenia i plan rozwoju na 2026 rok](https://s3.egospodarka.pl/grafika2/prawa-pasazera-linii-lotniczych/Lotnisko-Warszawa-Radom-nowe-polaczenia-i-plan-rozwoju-na-2026-rok-270740-150x100crop.jpg)

![Lojalność pracowników pod lupą: dlaczego benefity już nie wystarczą? [© pexels] Lojalność pracowników pod lupą: dlaczego benefity już nie wystarczą?](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Lojalnosc-pracownikow-pod-lupa-dlaczego-benefity-juz-nie-wystarcza-270746-150x100crop.jpg)

![1,5 biliona dolarów na zbrojenia. Kto zarobi na rekordowym budżecie obronnym USA? [© wygenerowane przez AI] 1,5 biliona dolarów na zbrojenia. Kto zarobi na rekordowym budżecie obronnym USA?](https://s3.egospodarka.pl/grafika2/wydatki-na-obronnosc/1-5-biliona-dolarow-na-zbrojenia-Kto-zarobi-na-rekordowym-budzecie-obronnym-USA-270741-150x100crop.jpg)

![1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r. [© wygenerowane przez AI] 1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r.](https://s3.egospodarka.pl/grafika2/scam/1-na-10-reklam-w-social-mediach-to-oszustwo-Platformy-zarobily-na-nich-725-mln-zl-w-Polsce-w-2025-r-270733-150x100crop.jpg)