-

![Informacja podsumowująca: świadczenie usług [© anna - Fotolia.com] Informacja podsumowująca: świadczenie usług]()

Informacja podsumowująca: świadczenie usług

... dodanej jest usługobiorca. Przypomnijmy w tym miejscu, że miejscem świadczenia (opodatkowania) usług zgodnie z art. 28b ustawy o VAT jest miejsce, w którym to podatnik ... tejże reguły ogólnej ustawodawca przewidział bowiem wyjątki. Większość z nich dotyczy co prawda usług świadczonych na rzecz podmiotów niebędących podatnikami, ale nie wszystkie. ...

-

![Usługi transportowe: przedawnione należności [© whitelook - Fotolia.com] Usługi transportowe: przedawnione należności]()

Usługi transportowe: przedawnione należności

... zależy od rodzaju usługi świadczonej przez spółkę (czy jest to transport krajowy czy międzynarodowy) oraz przyczyny niewykonania postanowień umowy transportu. Przedawnionych wierzytelności co do zasady nie można zaliczyć do kosztów uzyskania przychodu. W kwestii VAT, jeśli od daty wystawienia faktur dokumentujących wierzytelności, o których ...

-

![Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D? [© anna - Fotolia.com] Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?]()

Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?

... jest małym podatnikiem a wybrał kwartalne rozliczenie VAT powinien złożyć deklarację VAT-7D. Sposób dokonywania rozliczenia podatkowego na podstawie deklaracji VAT Niezależnie od rodzaju deklaracji VAT przedsiębiorcy muszą pamiętać o terminach ich złożenia. Robią to ... kwartalnie składana jest tylko deklaracja. Płatność trzeba realizować co miesiąc. ...

-

![Samochód osobowy: leasing czy kredyt Samochód osobowy: leasing czy kredyt]()

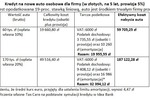

Samochód osobowy: leasing czy kredyt

... odliczenia całego podatku VAT. Przełom roku to ... jest traktowany jako świadczenie usług, VAT rozliczony zostanie co miesiąc z kolejnej faktury za czynsz (aż do ustalonego limitu). Należy jednak pamiętać, że wykup samochodu przy umowie leasingu traktowany jest już nie jako świadczenie usług, tylko jako odpłatna dostawa, opodatkowana VAT. Dlatego VAT ...

-

![Nieodpłatne świadczenia a kasa fiskalna [© hin255 - Fotolia.com] Nieodpłatne świadczenia a kasa fiskalna]()

Nieodpłatne świadczenia a kasa fiskalna

... oraz rolników ryczałtowych co do zasady przepisy w ... jest towar wymieniony w §4 rozporządzenia. Wtedy to jego przekazanie trzeba na kasie zaewidencjonować. I tutaj jednak występuje pewien wyjątek. Trzeba bowiem pamiętać, że nie każde nieodpłatne przekazanie jest zrównane z dostawą opodatkowaną (mieści się w dyspozycji art. 7 ust. 2 ustawy o VAT ...

-

![20 lat VAT-u w Polsce [© Becky Stares - Fotolia] 20 lat VAT-u w Polsce]()

20 lat VAT-u w Polsce

... co nie oznacza, że w całości zgodną z wymogami unijnymi) ustawę o podatku od towarów i usług. Od roku 2004 ustawa o VAT również była wiele razy nowelizowana. Obecnie stawką podstawową w Polsce jest ... i towarów od wielu już lat jest systematycznie ograniczana. Krytycy tego podatku wskazują na to, że najbardziej dotyka on konsumentów, co przy niskiej ...

-

![Międzynarodowy transport towaru jako import usług [© lassedesignen - Fotolia.com] Międzynarodowy transport towaru jako import usług]()

Międzynarodowy transport towaru jako import usług

... to przewiozła towar na Ukrainę, zaś fakturę z tego tytułu wystawiła dla przedsiębiorcy z Polski. Ten następnie usługę tę fakturował na firmę ukraińską. Jak powyższe rozliczyć w podatku VAT? Zgodnie z art. 28b ustawy o VAT, miejscem świadczenia usług w przypadku świadczenia usług na rzecz podatnika jest ...

-

![Zakup płodów rolnych od ludności: dowody księgowe [© Tatty - Fotolia.com] Zakup płodów rolnych od ludności: dowody księgowe]()

Zakup płodów rolnych od ludności: dowody księgowe

... organ podatkowy? Wnioskodawca zajmuje się przetwórstwem mięsnym. Jest czynnym podatnikiem VAT oraz prowadzi księgi rachunkowe. Materiały do produkcji nabywa ... co najmniej: 1. określenie rodzaju dowodu i jego numeru identyfikacyjnego, 2. określenie stron ( nazwy, adresy ) dokonujących operacji gospodarczej, 3. opis operacji oraz jej wartość, jeżeli to ...

-

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa]()

Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa

... to połowa odliczenia VAT Ministerstwo Finansów przytoczyło także pogląd wyrażony przez Naczelny Sąd Administracyjny w wyroku z dnia 29 stycznia 2009 r., sygn. akt FSK 1470/07, z którym się w pełni zgodziło (pełna treść wyroku jest ...

-

![Datio in solutum: przychód w podatku dochodowym 2015 [© carballo - Fotolia.com] Datio in solutum: przychód w podatku dochodowym 2015]()

Datio in solutum: przychód w podatku dochodowym 2015

... stronie dłużnika będzie bowiem wartość rynkowa przenoszonego składnika majątku. Podsumowując, co do zasady dłużnik ustali przychód w kwocie w jakiej zostaje ... przychodu jest to, żeby kwota otrzymana przez podatnika stanowiła definitywne przysporzenie, czyli w sposób stały zwiększała jego aktywa lub zmniejszała pasywa. Natomiast kwota podatku VAT ...

-

![WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego [© industrieblick - Fotolia.com] WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego]()

WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego

... VAT 0% przy WDT, trzeba posiadać dokumenty potwierdzające dostarczenie towaru do nabywcy. Organy podatkowe uważaj, że konieczny jest ... określonymi warunkami korzystać ze stawki VAT 0%. Wymaga to jednakże m.in. tego ... co nastąpiło 1.6.2005 r., zdaje się przesądzać o tym, że uzyskiwanie potwierdzenia przyjęcia (pokwitowania) przez nabywcę obecnie nie jest ...

-

![Nazwa towaru na paragonie z kasy fiskalnej [© Brian Jackson - Fotolia.com] Nazwa towaru na paragonie z kasy fiskalnej]()

Nazwa towaru na paragonie z kasy fiskalnej

... to, aby klient (konsument lub inny podmiot) mógł skontrolować, czy ilość towaru lub rodzaj usługi, cena oraz stawka podatku VAT zostały prawidłowo określone, tzn. czy nie zawyżono ilości towaru lub ceny, czy stawka podatku jest ...

-

![Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych [© karelnoppe - Fotolia.com] Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych]()

Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych

... jest poprawne wystawienie go. Należy w tym celu zadbać o to, aby dane zawarte w duplikacie były identyczne jak w oryginale, m.in. dotyczy to daty wystawienia dokumentu. Poza tym duplikat powinien zawierać nazwę „duplikat” (art. 106l ww. ustawy). Zatem duplikat uchodzi za oryginał faktury, a co za tym idzie VAT ...

-

![Podatek od wartości dodanej w podatku dochodowym [© graja - Fotolia.com] Podatek od wartości dodanej w podatku dochodowym]()

Podatek od wartości dodanej w podatku dochodowym

... jest bowiem ze szkodą dla drugich. Jeszcze kilka lat temu polski fiskus zrównywał polski podatek od towarów i usług z płaconym za granicą podatkiem od wartości dodanej, co ... wartości dodanej pisaliśmy m.in. w artykułach: Podatek od wartości dodanej to nie VAT - jest kosztem podatkowym Zwrot podatku od wartości dodanej w podatku dochodowym Podatek od ...

-

![Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy [© macgyverhh - Fotolia] Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy]()

Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy

... kontrolne otrzymują dostęp do szeregu informacji dotyczących polskich przedsiębiorstw. Wiąże się to z dodatkowymi obowiązkami, jakie są nakładane na właścicieli firm. Jednym z nich jest przesyłanie co miesiąc Jednolitego Pliku Kontrolnego (JPK) ewidencji zakupu i sprzedaży VAT. Duże podmioty wywiązują się z tego obowiązku od lipca 2016 r., małe ...

-

![Polska rajem podatkowym… niestety dla fiskusa [© shake_pl - Fotolia.com] Polska rajem podatkowym… niestety dla fiskusa]()

Polska rajem podatkowym… niestety dla fiskusa

... to obecna rzeczywistość polskiego obrotu gospodarczego. Sam fiskus nazywa to skutecznym uszczelnianiem systemu podatkowego. Systemu, w którym to on jest jedynym suwerenem. W trakcie odbywającego się w styczniu w Davos Światowego Forum Ekonomicznego premier Mateusz Morawiecki powiedział, że uszczelniając lukę w VAT ...

-

![STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego? [© Lennart - Fotolia.com] STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego?]()

STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego?

... dla celów VAT generują sztuczne transakcje zwane transakcjami karuzelowymi, w których to rachunki bankowe służą do wielokrotnych, szybkich transferów tych samych środków pieniężnych pomiędzy uczestnikami procederu. Transfery służą do pozorowania działalności gospodarczej. Faktycznym celem karuzel VAT jest wyłudzenie podatku VAT, co powoduje liczone ...

-

![Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej [© grejak - Fotolia.com] Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej]()

Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej

... dodatkowo zażyczyć? Standardowa wysokość dodatkowego zobowiązania podatkowego to 10% sumy nienależnie wykazanej lub zawyżonej straty podatkowej i niewykazanego ... Co do zasady importując towar spoza UE trzeba do przodu zapłacić z tego tytułu VAT. Wyjątkiem od tej reguły jest procedura uproszczona, która pozwala na rozliczenie podatku w deklaracji VAT ...

-

![Sankcje finansowe za brak split payment [© Jo Panuwat D - Fotolia.com] Sankcje finansowe za brak split payment]()

Sankcje finansowe za brak split payment

... których jest prowadzony rachunek VAT, albo jest rozliczana w inny sposób. To obowiązki nabywcy. A jakie są dostawcy? Otóż ten powinien powiadomić nabywcę, że w taki sposób zapłaty należy dokonać poprzez umieszczenie na fakturze sprzedaży adnotacji „mechanizm podzielonej płatności”. Nadto zapłatę w ten sposób powinien przyjąć. Co grozi za ...

-

![Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa [© apops - Fotolia.com] Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa]()

Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa

... że jeden z podmiotów godzi się na to, aby płatności za usługi nabywane od drugiego ... odbiegające od takich, jakie przyjęłyby podmioty niezależne, co spowoduje wykazanie niższego dochodu lub wyższej spodziewanej ... skarbowy określi podstawę opodatkowania VAT, bazując na tej wartości. Wartością rynkową w rozumieniu przepisów VAT jest kwota, jaką musiałby ...

-

![Program CRM ułatwi dostarczanie faktur korygujących [© MaZvone - Fotolia.com.jpg] Program CRM ułatwi dostarczanie faktur korygujących]()

Program CRM ułatwi dostarczanie faktur korygujących

... jest zatem natychmiastowe rozliczenie i obniżenie podstawy do obliczenia podatku VAT. CRM usprawni pracę wszystkich przedsiębiorców Powyższa interpretacja stanowi bardzo pozytywną informację dla firm korzystających z programów CRM. Chociaż została ona wydana w indywidualnej sprawie, to ... , często w formie papierowej, co wiązało się z dodatkową ...

-

![Pożyczka od spółki zawsze bez podatku PCC [© Piotr Adamowicz - Fotolia.com] Pożyczka od spółki zawsze bez podatku PCC]()

Pożyczka od spółki zawsze bez podatku PCC

... usług finansowych. Spółka jest czynnym podatnikiem VAT. Wnioskodawca zadał pytanie ... – podatkowi temu podlegają umowy pożyczki pieniędzy lub rzeczy oznaczonych tylko co do gatunku. Stosownie do treści art. 3 ust. 1 pkt 1 ustawy ... podstawie przepisów ustawy o podatku od towarów i usług, to w analizowanej sprawie będzie miał zastosowanie art. 2 pkt 4 lit ...

-

![Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców [© RayMediaGroup - pixabay.com] Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców]()

Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców

... w podatku dochodowym od osób prawnych. Warunkiem skorzystania z odpisów jest posiadanie dowodów na udokumentowanie darowizny. Stawka 0% VAT na dostawy pomocowe Rozporządzeniem Ministra Finansów z dnia 3 ... albo co najmniej pomocy tej nie próbowało wesprzeć. Warto pamiętać, że rządowe preferencje to nie tylko zwolnienia czy ulgi podatkowe. To również ...

Tematy: pomoc dla Ukrainy, Ukraina, uchodźcy z Ukrainy, uchodźcy, Ukraińcy, Ukraińcy w Polsce, koszty podatkowe, KUP, koszty uzyskania przychodu, nieodpłatne użyczenie, nieodpłatne świadczenia, korzystanie z nieruchomości, odliczenia podatkowe, odliczenia od dochodu, podatek CIT, podatek PIT, przekazanie darowizny, zerowa stawka vat, preferencyjna stawka vat, pomoc charytatywna, zwolnienia podatkowe -

![Działalność nierejestrowana. W 2024 można zarobić 38 700 zł [© Drazen Zigic na Freepik] Działalność nierejestrowana. W 2024 można zarobić 38 700 zł]()

Działalność nierejestrowana. W 2024 można zarobić 38 700 zł

... to możliwości prowadzenia działalności nieewidencjonowanej przez kolejne 60 miesięcy. Równie istotne jest prawidłowe rozliczanie osiąganych przychodów, także na gruncie opodatkowania VAT (podatnik sam musi rozliczać i również badać, czy z uwagi np. na rodzaj prowadzonej, nawet w niewielkich rozmiarach działalności, nie stał się podatnikiem VAT ...

Tematy: działalność nierejestrowa, działalność gospodarcza, działalność nieewidencjonowana, składki ZUS, składki ZUS dla przedsiębiorców, podatek dochodowy, opodatkowanie podatkiem dochodowym, PIT-36, koszty uzyskania przychodów, ulgi podatkowe, limity podatkowe, prowadzenie działalności gospodarczej, rejestracja działalności gospodarczej, przychody, Prawo przedsiębiorców, ułatwienia dla przedsiębiorców, własny biznes, minimalne wynagrodzenie -

![Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała [© kozini - fotolia.com] Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała]()

Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała

... . Jeśli pracodawca umocowuje swojego pracownika do wystawiania w jego imieniu faktur, to powinien zadbać o odpowiedni system monitorowania prawidłowości tego procesu (sygn. ... i przed sądem. Bo każda sprawa powinna być rozpatrywana indywidualnie, co czym świadczą rozbieżne wyroki sądów. [1] Pracownik oszukał. Za VAT odpowiada on czy firma? Jest ...

Tematy: przestępstwa skarbowe, odpowiedzialność karna skarbowa, odpowiedzialność pracownika, odpowiedzialność pracodawcy, nieuczciwy pracownik, puste faktury, pusta faktura, faktura vat, faktura, podatek vat, vat należny, oszustwa podatkowe, fałszowanie faktur, odpowiedzialność za zobowiązania podatkowe, zapłata vat -

![KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku [© wygenerowane przez AI] KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku]()

KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku

... Konfederacji Lewiatan podkreślają, że jest to jeden z ... VAT Wraz z wejściem w życie KSeF skrócony zostanie podstawowy termin zwrotu VAT z 60 do 40 dni. Dzięki temu podatnicy szybciej otrzymają środki z urzędu skarbowego, co poprawi ich płynność finansową i ułatwi bieżące zarządzanie firmą. Znaczenie zmian dla przedsiębiorców Wprowadzone zmiany to ...

-

![Zwrot części wydatków na materiały budowlane [© anna - Fotolia.com] Zwrot części wydatków na materiały budowlane]()

Zwrot części wydatków na materiały budowlane

... , opodatkowanych po 30 kwietnia 2004 r. 22% stawką podatku VAT (a do tego dnia stawką podatku w wysokości 7%), w związku z ... to z tego, że przepis ust. 6 w art. 3 cytowanej ustawy jest przepisem szczególnym w stosunku do regulacji zawartej w ust. 5 tego artykułu. O powyższym stanowi użyty w treści art. 3 ust. 5 zwrot „z zastrzeżeniem ust. 6”, co ...

-

![Który urząd skarbowy właściwy? [© anna - Fotolia.com] Który urząd skarbowy właściwy?]()

Który urząd skarbowy właściwy?

... Ważne jest aby rozliczeń takich dokonywać we właściwym urzędzie skarbowym, gdyż nie zawsze jest on taki sam w zakresie podatku PIT, CIT i VAT. Co do ... podatnika organem podatkowym jest naczelnik urzędu skarbowego właściwy ze względu na miejsce wykonywania czynności podlegających opodatkowaniu podatkiem od towarów i usług, a nie jak to miało miejsce w ...

-

![Telepraca obcokrajowców a koszty działalności firmy [© FikMik - Fotolia.com] Telepraca obcokrajowców a koszty działalności firmy]()

Telepraca obcokrajowców a koszty działalności firmy

... . Nie jest podatnikiem VAT ze względu na wybór zwolnienia do 10 000 euro. Działalność ta jest prowadzona na ... szeroki wykaz omawianych wydatków. Zauważyć należy, że jest to lista zamknięta. Oznacza to, że wydatki wymienione w art. 23 w/ w ... umowy. Mając na uwadze powyższe stwierdza się co następuje: Podatnicy prowadzący podatkową księgę przychodów i ...

-

![Samochód prywatny w firmie a koszty działalności [© anna - Fotolia.com] Samochód prywatny w firmie a koszty działalności]()

Samochód prywatny w firmie a koszty działalności

... samochód osobowy, powinien co do zasady prowadzić: miesięczne zestawienie zawierające faktycznie poniesione wydatki wynikające z faktur VAT dokumentujących eksploatację ... przekraczać kwoty wynikającej z ewidencji przebiegu pojazdu za ten sam okres, to jest kwoty wynikającej z przemnożenia liczby kilometrów faktycznego przebiegu pojazdu oraz stawki ...

-

![Księga podatkowa musi być rzetelna i niewadliwa [© anna - Fotolia.com] Księga podatkowa musi być rzetelna i niewadliwa]()

Księga podatkowa musi być rzetelna i niewadliwa

... jest również nanoszenie poprawek, gdy stwierdzona zostanie nieprawidłowość zapisów w księdze. Można to zrobić skreślając dotychczasową treść i wpisując nową, z zachowaniem czytelności błędnego zapisu, konieczne jest ...

-

![Dofinansowanie z PUP a przychody firmy [© anna - Fotolia.com] Dofinansowanie z PUP a przychody firmy]()

Dofinansowanie z PUP a przychody firmy

... zatem wynika z powyższego, otrzymane środki są co do zasady przychodem podatkowym. Nie dotyczy to jedynie tej ich części, która jest wydatkowana na środki trwałe i wartości ... takie dofinansowanie jest zwolnione z podatku. Jak więc postąpić z częścią dofinansowania, która przypada na podatek VAT od środka trwałego? Aby odpowiedzieć na to pytanie, ...

-

![Wewnątrzwspólnotowe przemieszczenie towarów a VAT-UE [© FikMik - Fotolia.com] Wewnątrzwspólnotowe przemieszczenie towarów a VAT-UE]()

Wewnątrzwspólnotowe przemieszczenie towarów a VAT-UE

... to, że ma miejsce wewnątrzwspólnotowe przemieszczenie towarów. Taka transakcja zrównana jest z wewnątrzwspólnotowym nabyciem towarów. W ramach takiej transakcji powstaje VAT ...

-

![Sprzedaż nieruchomości: data powstania przychodu [© FikMik - Fotolia.com] Sprzedaż nieruchomości: data powstania przychodu]()

Sprzedaż nieruchomości: data powstania przychodu

... przypadku Spółki, która wybudowała budynek mieszkalny i jej celem jest przeniesienie własności wybudowanych lokali na nabywców oznacza to, że do momentu dokonania prawnie skutecznej sprzedaży ... VAT nie powodują skutku w postaci przeniesienia własności mieszkania. Rezultat ten osiągnięty zostaje dopiero w momencie podpisania umowy notarialnej, co ...

-

![Faktura zaliczkowa i końcowa a 100-proc. zaliczka [© anna - Fotolia.com] Faktura zaliczkowa i końcowa a 100-proc. zaliczka]()

Faktura zaliczkowa i końcowa a 100-proc. zaliczka

... co za tym idzie – moment wykazania z tego tytułu przychodu w podatku dochodowym (w tym podatku bowiem wpłacenie zaliczki nie wpływa na wysokość podatku, a dopiero faktyczne wykonanie usługi/sprzedaż towaru). Czy jest to prawidłowe? Zgodnie z literalnym brzmieniem przepisów, faktura końcowa w takiej sytuacji nie powinna być wystawiana. Potwierdza to ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Informacja podsumowująca: świadczenie usług [© anna - Fotolia.com] Informacja podsumowująca: świadczenie usług](https://s3.egospodarka.pl/grafika/podatnik-VAT/Informacja-podsumowujaca-swiadczenie-uslug-skVsXY.jpg)

![Usługi transportowe: przedawnione należności [© whitelook - Fotolia.com] Usługi transportowe: przedawnione należności](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Uslugi-transportowe-przedawnione-naleznosci-JbjmWj.jpg)

![Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D? [© anna - Fotolia.com] Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?](https://s3.egospodarka.pl/grafika/deklaracje-VAT/Dla-kogo-deklaracja-VAT-7-VAT-7K-i-VAT-7D-skVsXY.jpg)

![Nieodpłatne świadczenia a kasa fiskalna [© hin255 - Fotolia.com] Nieodpłatne świadczenia a kasa fiskalna](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Nieodplatne-swiadczenia-a-kasa-fiskalna-110018-150x100crop.jpg)

![20 lat VAT-u w Polsce [© Becky Stares - Fotolia] 20 lat VAT-u w Polsce](https://s3.egospodarka.pl/grafika2/VAT/20-lat-VAT-u-w-Polsce-111211-150x100crop.jpg)

![Międzynarodowy transport towaru jako import usług [© lassedesignen - Fotolia.com] Międzynarodowy transport towaru jako import usług](https://s3.egospodarka.pl/grafika2/faktura-VAT/Miedzynarodowy-transport-towaru-jako-import-uslug-134193-150x100crop.jpg)

![Zakup płodów rolnych od ludności: dowody księgowe [© Tatty - Fotolia.com] Zakup płodów rolnych od ludności: dowody księgowe](https://s3.egospodarka.pl/grafika2/dowody-ksiegowe/Zakup-plodow-rolnych-od-ludnosci-dowody-ksiegowe-136374-150x100crop.jpg)

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Ministerstwo-Finansow-potwierdza-pelna-amortyzacja-samochodu-mozliwa-146771-150x100crop.jpg)

![Datio in solutum: przychód w podatku dochodowym 2015 [© carballo - Fotolia.com] Datio in solutum: przychód w podatku dochodowym 2015](https://s3.egospodarka.pl/grafika2/opodatkowanie-podatkiem-dochodowym/Datio-in-solutum-przychod-w-podatku-dochodowym-2015-148431-150x100crop.jpg)

![WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego [© industrieblick - Fotolia.com] WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego](https://s3.egospodarka.pl/grafika2/WDT/WDT-i-stawka-0-oswiadczenie-spedytora-zamiast-listu-przewozowego-168592-150x100crop.jpg)

![Nazwa towaru na paragonie z kasy fiskalnej [© Brian Jackson - Fotolia.com] Nazwa towaru na paragonie z kasy fiskalnej](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Nazwa-towaru-na-paragonie-z-kasy-fiskalnej-168813-150x100crop.jpg)

![Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych [© karelnoppe - Fotolia.com] Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych](https://s3.egospodarka.pl/grafika2/faktura-VAT/Odliczenie-VAT-u-z-e-faktury-i-duplikatu-na-zasadach-ogolnych-175613-150x100crop.jpg)

![Podatek od wartości dodanej w podatku dochodowym [© graja - Fotolia.com] Podatek od wartości dodanej w podatku dochodowym](https://s3.egospodarka.pl/grafika2/podatek-od-wartosci-dodanej/Podatek-od-wartosci-dodanej-w-podatku-dochodowym-178527-150x100crop.jpg)

![Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy [© macgyverhh - Fotolia] Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy](https://s3.egospodarka.pl/grafika2/badania-przedsiebiorcow/Uszczelnienie-systemu-podatkowego-utrudnia-prowadzenie-firmy-199603-150x100crop.jpg)

![Polska rajem podatkowym… niestety dla fiskusa [© shake_pl - Fotolia.com] Polska rajem podatkowym… niestety dla fiskusa](https://s3.egospodarka.pl/grafika2/mikrofirmy/Polska-rajem-podatkowym-niestety-dla-fiskusa-204563-150x100crop.jpg)

![STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego? [© Lennart - Fotolia.com] STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego?](https://s3.egospodarka.pl/grafika2/mikrofirmy/STIR-czy-uczciwi-podatnicy-musza-obawiac-sie-blokady-konta-bankowego-206197-150x100crop.jpg)

![Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej [© grejak - Fotolia.com] Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej](https://s3.egospodarka.pl/grafika2/kodeks-karny-skarbowy/Polskie-przepisy-podatkowe-karami-stoja-a-bedzie-ich-coraz-wiecej-213909-150x100crop.jpg)

![Sankcje finansowe za brak split payment [© Jo Panuwat D - Fotolia.com] Sankcje finansowe za brak split payment](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Sankcje-finansowe-za-brak-split-payment-225024-150x100crop.jpg)

![Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa [© apops - Fotolia.com] Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Transakcje-z-podmiotami-powiazanymi-i-podatek-u-zrodla-na-celowniku-fiskusa-230995-150x100crop.jpg)

![Program CRM ułatwi dostarczanie faktur korygujących [© MaZvone - Fotolia.com.jpg] Program CRM ułatwi dostarczanie faktur korygujących](https://s3.egospodarka.pl/grafika2/faktura-VAT/Program-CRM-ulatwi-dostarczanie-faktur-korygujacych-231911-150x100crop.jpg)

![Pożyczka od spółki zawsze bez podatku PCC [© Piotr Adamowicz - Fotolia.com] Pożyczka od spółki zawsze bez podatku PCC](https://s3.egospodarka.pl/grafika2/PCC/Pozyczka-od-spolki-zawsze-bez-podatku-PCC-235653-150x100crop.jpg)

![Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców [© RayMediaGroup - pixabay.com] Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców](https://s3.egospodarka.pl/grafika2/pomoc-dla-Ukrainy/Zmiany-podatkowe-dla-przedsiebiorcow-wspierajacych-Ukraincow-245064-150x100crop.jpg)

![Działalność nierejestrowana. W 2024 można zarobić 38 700 zł [© Drazen Zigic na Freepik] Działalność nierejestrowana. W 2024 można zarobić 38 700 zł](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-W-2024-mozna-zarobic-38-700-zl-262072-150x100crop.jpg)

![Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała [© kozini - fotolia.com] Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała](https://s3.egospodarka.pl/grafika2/przestepstwa-skarbowe/Firma-moze-odpowiadac-za-oszustwa-pracownika-nawet-jesli-nic-o-nich-nie-wiedziala-262257-150x100crop.jpg)

![KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku [© wygenerowane przez AI] KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-po-nowelizacji-Okres-przejsciowy-tryb-offline-i-brak-kar-do-2026-roku-267333-150x100crop.png)

![Zwrot części wydatków na materiały budowlane [© anna - Fotolia.com] Zwrot części wydatków na materiały budowlane](https://s3.egospodarka.pl/grafika/materialy-budowlane/Zwrot-czesci-wydatkow-na-materialy-budowlane-skVsXY.jpg)

![Który urząd skarbowy właściwy? [© anna - Fotolia.com] Który urząd skarbowy właściwy?](https://s3.egospodarka.pl/grafika/urzad-skarbowy/Ktory-urzad-skarbowy-wlasciwy-skVsXY.jpg)

![Telepraca obcokrajowców a koszty działalności firmy [© FikMik - Fotolia.com] Telepraca obcokrajowców a koszty działalności firmy](https://s3.egospodarka.pl/grafika/podatek-dochodowy/Telepraca-obcokrajowcow-a-koszty-dzialalnosci-firmy-ZKDwv5.jpg)

![Samochód prywatny w firmie a koszty działalności [© anna - Fotolia.com] Samochód prywatny w firmie a koszty działalności](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Samochod-prywatny-w-firmie-a-koszty-dzialalnosci-skVsXY.jpg)

![Księga podatkowa musi być rzetelna i niewadliwa [© anna - Fotolia.com] Księga podatkowa musi być rzetelna i niewadliwa](https://s3.egospodarka.pl/grafika/ksiega-przychodow-i-rozchodow/Ksiega-podatkowa-musi-byc-rzetelna-i-niewadliwa-skVsXY.jpg)

![Dofinansowanie z PUP a przychody firmy [© anna - Fotolia.com] Dofinansowanie z PUP a przychody firmy](https://s3.egospodarka.pl/grafika/dofinansowanie-dla-przedsiebiorcow/Dofinansowanie-z-PUP-a-przychody-firmy-skVsXY.jpg)

![Wewnątrzwspólnotowe przemieszczenie towarów a VAT-UE [© FikMik - Fotolia.com] Wewnątrzwspólnotowe przemieszczenie towarów a VAT-UE](https://s3.egospodarka.pl/grafika/transakcje-wewnatrzwspolnotowe/Wewnatrzwspolnotowe-przemieszczenie-towarow-a-VAT-UE-ZKDwv5.jpg)

![Sprzedaż nieruchomości: data powstania przychodu [© FikMik - Fotolia.com] Sprzedaż nieruchomości: data powstania przychodu](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-data-powstania-przychodu-ZKDwv5.jpg)

![Faktura zaliczkowa i końcowa a 100-proc. zaliczka [© anna - Fotolia.com] Faktura zaliczkowa i końcowa a 100-proc. zaliczka](https://s3.egospodarka.pl/grafika/faktura-VAT/Faktura-zaliczkowa-i-koncowa-a-100-proc-zaliczka-skVsXY.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Ryczałt ewidencjonowany i składka zdrowotna 2026. Znamy nowe stawki [© wygenerowane przez AI] Ryczałt ewidencjonowany i składka zdrowotna 2026. Znamy nowe stawki](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Ryczalt-ewidencjonowany-i-skladka-zdrowotna-2026-Znamy-nowe-stawki-270498-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Poradnik PIT-37: Rozliczenie ulgi na dzieci gdy brakuje podatku [© piotr290 - Fotolia.com] Poradnik PIT-37: Rozliczenie ulgi na dzieci gdy brakuje podatku](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Poradnik-PIT-37-Rozliczenie-ulgi-na-dzieci-gdy-brakuje-podatku-172701-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: Jak rozliczyć dochody z pracy we Francji w polskim PIT? [© Piotr Adamowicz - Fotolia.com] Poradnik PIT-36 i PIT/ZG: Jak rozliczyć dochody z pracy we Francji w polskim PIT?](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-Jak-rozliczyc-dochody-z-pracy-we-Francji-w-polskim-PIT-216776-150x100crop.jpg)

![Kompetencje cyfrowe dzieci mniejsze, niż się wydaje? [© pexels] Kompetencje cyfrowe dzieci mniejsze, niż się wydaje?](https://s3.egospodarka.pl/grafika2/dziecko-w-sieci/Kompetencje-cyfrowe-dzieci-mniejsze-niz-sie-wydaje-270936-150x100crop.jpg)

![Praca hybrydowa a wyniki biznesowe. Dlaczego 50% firm traci efektywność i jak temu zapobiec? [© wygenerowane przez AI] Praca hybrydowa a wyniki biznesowe. Dlaczego 50% firm traci efektywność i jak temu zapobiec?](https://s3.egospodarka.pl/grafika2/praca-hybrydowa/Praca-hybrydowa-a-wyniki-biznesowe-Dlaczego-50-firm-traci-efektywnosc-i-jak-temu-zapobiec-270934-150x100crop.jpg)

![Farmy wiatrowe i fotowoltaika - co powinien wiedzieć właściciel gruntu przed podpisaniem umowy OZE? [© wygenerowane przez AI] Farmy wiatrowe i fotowoltaika - co powinien wiedzieć właściciel gruntu przed podpisaniem umowy OZE?](https://s3.egospodarka.pl/grafika2/OZE/Farmy-wiatrowe-i-fotowoltaika-co-powinien-wiedziec-wlasciciel-gruntu-przed-podpisaniem-umowy-OZE-270902-150x100crop.jpg)

![Przemysł obronny przyspiesza. Setki nowych rekrutacji i rekordowe wynagrodzenia [© wygenerowane przez AI] Przemysł obronny przyspiesza. Setki nowych rekrutacji i rekordowe wynagrodzenia](https://s3.egospodarka.pl/grafika2/przemysl-zbrojeniowy/Przemysl-obronny-przyspiesza-Setki-nowych-rekrutacji-i-rekordowe-wynagrodzenia-270907-150x100crop.jpg)

![Wojna w Iranie i wzrost cen ropy mogą zjeść zyski firm transportowych [© wygenerowane przez AI] Wojna w Iranie i wzrost cen ropy mogą zjeść zyski firm transportowych](https://s3.egospodarka.pl/grafika2/Iran/Wojna-w-Iranie-i-wzrost-cen-ropy-moga-zjesc-zyski-firm-transportowych-270933-150x100crop.jpg)