-

![Darowizna nieruchomości firmy a podatek od darowizny [© FikMik - Fotolia.com] Darowizna nieruchomości firmy a podatek od darowizny]()

Darowizna nieruchomości firmy a podatek od darowizny

... podatku VAT wraz z żoną nieruchomość z przeznaczeniem do wykorzystywania w prowadzonej działalności gospodarczej (handel i gastronomia). Przez cały jej okres użytkowania (od 1998 r. do chwili złożenia wniosku o wydanie interpretacji) podatnik ponosił nakłady na rozbudowę i modernizację tej nieruchomości, które dwukrotnie przewyższyły jej wartość ...

-

![Samochód z kratką a amortyzacja degresywna [© FikMik - Fotolia.com] Samochód z kratką a amortyzacja degresywna]()

Samochód z kratką a amortyzacja degresywna

... ust. 17 powiększają wartość środków trwałych, stanowiącą podstawę ... podatku dochodowym od osób fizycznych z dniem 1 stycznia 2007 r. Natomiast powołany w stanowisku wyrok Europejskiego Trybunału Sprawiedliwości z dnia 22 grudnia 2008 r. sygn. C-414/07 zapadł na gruncie ustawy o podatku od towarów i usług i dotyczy możliwości odliczenia podatku VAT ...

-

![PCC od umowy pożyczki zawartej z firmą [© Piotr Adamowicz - Fotolia] PCC od umowy pożyczki zawartej z firmą]()

PCC od umowy pożyczki zawartej z firmą

... podatku VAT. Zadano pytanie, czy w takiej sytuacji pożyczkobiorca był zobowiązany do zapłaty podatku od czynności cywilnoprawnych od zawarcia umów pożyczek? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 1 ust. 1 pkt 1 lit. b) ustawy z dnia 9 września 2000 r. o podatku ...

-

![Sankcje finansowe za brak split payment [© Jo Panuwat D - Fotolia.com] Sankcje finansowe za brak split payment]()

Sankcje finansowe za brak split payment

... - nie tylko w podatku VAT. Zdaniem ... VAT, gdy wartość faktury przekracza limit 15.000 zł (lub równowartość tej kwoty w przypadku transakcji walutowych). Zastosowanie mechanizmu podzielonej płatności polega na tym, że: zapłata kwoty odpowiadającej całości albo części kwoty podatku wynikającej z otrzymanej faktury jest dokonywana na rachunek VAT ...

-

![Ulga termomodernizacyjna - kiedy, dla kogo i jak odliczyć [© MariaGodfrida - pixabay.com] Ulga termomodernizacyjna - kiedy, dla kogo i jak odliczyć]()

Ulga termomodernizacyjna - kiedy, dla kogo i jak odliczyć

... wystawionej przez przedsiębiorstwo. Ważne, by firma ta nie była zwolniona z podatku VAT. Aby móc w tym roku rozliczyć ulgę za rok poprzedni, ... wartość dokonanej inwestycji (36 tys. zł – 30 tys. zł). Wobec tego, po odliczeniu, należna kwota podatku wyniesie 6 tys. zł x 17% = 1020 zł. Co za tym idzie, podatnikowi przysługuje zwrot nadpłaconego podatku ...

Tematy: ulga termomodernizacyjna, termomodernizacja, fotowoltaika, instalacja fotowoltaiczna, wymiana pieca, pompy ciepła, pompa ciepła, docieplenie domu, ocieplenie budynku, wentylacja domu, rekuperator, kolektory słoneczne, wymiana okien, odliczenia podatkowe, prawo do ulgi, ulgi podatkowe, odliczenie ulgi, rozliczenia z urzędem skarbowym, rozliczenia podatkowe -

![Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze? [© wygenerowane przez AI] Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?]()

Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?

... , lecz podejmuje szereg działań, które mają zwiększyć atrakcyjność i wartość terenu. Przykładem może być sytuacja, w której właściciel gruntu dzieli ... podatku PIT lub VAT po pięciu latach, lecz jako przychód z działalności gospodarczej. W konsekwencji może powstać obowiązek zapłaty 23% podatku VAT (w przypadku gruntów), podatku dochodowego według ...

Tematy: podatek od nieruchomości, podatek od sprzedaży nieruchomości, podatek od spadków i darowizn, podatek od darowizny, podatek od spadku, podatek od czynności cywilnoprawnych, podatek od gruntów, ulga mieszkaniowa, nieruchomość w spadku, sprzedaż spadku, darowizna nieruchomości, sprzedaż działki -

![Samochód w jednoosobowej działalności - jakie ulgi i odliczenia są dostępne, jak rozliczać koszty użytkowania [© wygenerowane przez AI] Samochód w jednoosobowej działalności - jakie ulgi i odliczenia są dostępne, jak rozliczać koszty użytkowania]()

Samochód w jednoosobowej działalności - jakie ulgi i odliczenia są dostępne, jak rozliczać koszty użytkowania

... elektrycznego). Jeżeli wartość samochodu wraz z opłatami rejestracyjnymi nie przekracza 10.000 zł, kwota zakupu od razu stanie się kosztem podatkowym. Pojazd nie podlega amortyzacji - zostaje wliczony w koszty uzyskania przychodu jednorazowo. Odliczenie VAT przy zakupie samochodu Przedsiębiorcy mogą odliczyć 50% podatku VAT od faktury zakupu ...

-

![Umorzenie wierzytelności a koszty podatkowe firmy [© FikMik - Fotolia.com] Umorzenie wierzytelności a koszty podatkowe firmy]()

Umorzenie wierzytelności a koszty podatkowe firmy

... wartość umorzonej wierzytelności zaliczonej wcześniej do przychodów? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 22 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku ... i usług. Oznacz to, że przychodem są kwoty bez podatku VAT. Jeżeli w kwocie nieściągalnej wierzytelności zawarty jest podatek od towarów ...

-

![Uwaga na odwrotne obciążenie od wynajmu maszyn budowlanych! [© thomasknospe - Fotolia.com] Uwaga na odwrotne obciążenie od wynajmu maszyn budowlanych!]()

Uwaga na odwrotne obciążenie od wynajmu maszyn budowlanych!

... wartość oraz dane kontrahentów (odbiorców usług) na formularzu VAT-27. Warto tutaj dodać, że od 2017 r. formularz taki trzeba będzie składać co miesiąc (a nie - jak to miało miejsce wcześniej - tak samo jak deklaracje VAT ... obciążenia w podatku VAT Należy także pamiętać, że od 2017 r. podatnicy obowiązani do przekazywania VAT-27, deklaracje VAT ...

-

![9-procentowy CIT w 2019 r.: ustawowe obostrzenia [© Piotr Adamowicz - Fotolia.com] 9-procentowy CIT w 2019 r.: ustawowe obostrzenia]()

9-procentowy CIT w 2019 r.: ustawowe obostrzenia

... podatku będzie jednakże miała zastosowanie jedynie do dochodów innych niż z zysków kapitałowych. W przypadku przychodów kapitałowych obowiązkowe będzie stosowanie stawki 19%. Obniżona stawka CITbędzie nadto obejmować jedynie te podmioty, których przychody osiągnięte w roku podatkowym (nie uwzględnia się tutaj podatku VAT ... stawki podatku, ich wartość ...

-

![Podatki 2007: progi i zmiany [© anna - Fotolia.com] Podatki 2007: progi i zmiany]()

Podatki 2007: progi i zmiany

... poniesione na usługi gastronomiczne, zakup żywności oraz napojów, w tym alkoholowych. Podatnicy rozpoczynający działalność oraz mali podatnicy (wartość przychodu ze sprzedaży wraz z kwotą podatku VAT nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 800.000 €) będą mogli dokonywać jednorazowo ...

-

![Księga podatkowa: przekazanie na cele osobiste [© whitelook - Fotolia.com] Księga podatkowa: przekazanie na cele osobiste]()

Księga podatkowa: przekazanie na cele osobiste

... wartość wyksięgować z księgi podatkowej oraz odpowiednio udokumentować. Dowód, na podstawie którego czynność ta zostanie przeprowadzona, może być różny w zależności od tego, czy przekazanie takie będzie obarczone podatkiem VAT ... niego także podatku VAT (tj. gdy przy zakupie tego towaru podatnikowi przysługiwało prawo do odliczenia podatku naliczonego ...

-

![Zakup kasy fiskalnej = zwrot z urzędu skarbowego? [© cybertrone - Fotolia.com] Zakup kasy fiskalnej = zwrot z urzędu skarbowego?]()

Zakup kasy fiskalnej = zwrot z urzędu skarbowego?

... podatku VAT należnego o wartość poniesioną na zakup kasy w wysokości 90% jej ceny netto, nie może być to jednak więcej niż 700 zł. Może też ubiegać się o zwrot podatku. W przypadku, gdy przedsiębiorca kupuje kilka kas, limit ten dotyczy każdej z nich z osobna. Odliczenia wartości zakupu od podatku ...

-

![Sprzedaż aportu rzeczowego w postaci środka trwałego [© kartos - Fotolia.com] Sprzedaż aportu rzeczowego w postaci środka trwałego]()

Sprzedaż aportu rzeczowego w postaci środka trwałego

... sprzedaży (wartość brutto środka minus dotychczasowe umorzenie) jako Pozostałe koszty operacyjne. Dla celów podatku VAT sprzedaż środka trwałego należy traktować jako sprzedaż zwolnioną (sprzedaż towaru używanego), ponieważ okres jego użytkowania w firmie wyniósł co najmniej pół roku i w chwili wniesienia jako aport nie było podatku VAT do ...

-

![Wynajem nieruchomości: refakturowanie mediów [© anna - Fotolia.com] Wynajem nieruchomości: refakturowanie mediów]()

Wynajem nieruchomości: refakturowanie mediów

... mieszkalnym wyłącznie na cele mieszkaniowe - wówczas cała wartość usługi - łącznie z kosztami mediów - jest zwolniona z VAT). Tak jak jeszcze niedawno można ... ekonomicznie czynszu najmu, a więc nie ma znaczenia dla najemcy stawka podatku VAT przyjmowana w rozliczeniu pomiędzy wynajmującymi a dostawcami wody do obiektu lub odbiorcami nieczystej ...

-

![Paragon, faktura czy rachunek dla konsumenta? [© Stauke - Fotolia.com] Paragon, faktura czy rachunek dla konsumenta?]()

Paragon, faktura czy rachunek dla konsumenta?

... lub faktury. Przedsiębiorca będący czynnym podatnikiem VAT obowiązany jest do dokumentowania prowadzonej przez siebie sprzedaży poprzez faktury, zawierające w swojej treści wartość podatku VAT należnego. Natomiast przedsiębiorcy, którzy nie są VAT-owcami (np. podmiotowo zwolnieni z podatku VAT), muszą potwierdzać swą sprzedaż rachunkami. Rachunek ...

-

![Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie [© EdwardSamuel - Fotolia.com] Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie]()

Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie

... VAT. Termin złożenia informacji podsumowującej zależny jest zatem bezpośrednio od zwykłego rozliczenia podatku VAT (miesiąc/kwartał). Treść deklaracji VAT wskazuje czy za dany okres należy złożyć VAT-27. Na deklaracjach VAT ... nabywającego towary lub usługi, łączną wartość dostaw towarów oraz świadczonych usług, dla których podatnikiem jest nabywca, w ...

-

![Mniej kontroli podatkowych ale większe zaległości firm [© Bits and Splits - Fotolia.com] Mniej kontroli podatkowych ale większe zaległości firm]()

Mniej kontroli podatkowych ale większe zaległości firm

... Ale mniej oznacza skuteczniej, bo wartość ustaleń poczynionych przez urzędników ... podatku VAT również spadła o 33% (10,8 tys. w I połowie 2016 r. w stosunku do 16,2 tys. w I połowie 2015 r.). W podobnym stopniu spadła liczba kontroli w zakresie podatku dochodowego od osób fizycznych (o 33%). Największy spadek widać było w kontrolach w zakresie podatku ...

-

![Podatek dochodowy od nieruchomości czyli zmiany w CIT 2018 [© Piotr Adamowicz - Fotolia.com] Podatek dochodowy od nieruchomości czyli zmiany w CIT 2018]()

Podatek dochodowy od nieruchomości czyli zmiany w CIT 2018

... podatku VAT. Urzędnikom zależy teraz szczególnie na odbudowie dochodów budżetowych z tytułu podatków dochodowych, zwłaszcza podatku CIT. Na uwagę zasługuje pośpiech, w jakim fiskus planuje wprowadzić reformę CIT, której głównym celem – jak samo przyznaje Ministerstwo Finansów – jest zwiększenie ściągalności tego podatku ...

-

![Jak sprawdzić kontrahenta? 3 przydatne triki księgowego [© Wellnhofer Designs - Fotolia.com] Jak sprawdzić kontrahenta? 3 przydatne triki księgowego]()

Jak sprawdzić kontrahenta? 3 przydatne triki księgowego

... tyczy się to podmiotów, których wartość sprzedaży opodatkowanej nie ... VAT w formie zdjęć i pdf wraz z datą wykonania, przydają się również w trakcie ustalania odwrotnego obciążenia w VAT (dla sprzedawców towarów wrażliwych) oraz w trakcie ubiegania się o tzw. "Ulgę na złe długi", czyli dokonanie korekty podstawy opodatkowania i kwoty podatku VAT ...

-

![Strata a koszty uzyskania przychodów [© kartos - Fotolia.com] Strata a koszty uzyskania przychodów]()

Strata a koszty uzyskania przychodów

... VAT? Przedsiębiorcy, gdy znajdą się w podobnej sytuacji potrzebują odpowiedzi m.in. na takie pytania. W podatkowej księdze przychodów i rozchodów koszty zakupu towarów są ujmowane w momencie ich przyjęcia do sklepu. Nie ma zatem możliwości, aby ponownie ująć wartość ... podatku VAT. Podstawa prawna: ustawa z 26 lipca 1991 r. o podatku dochodowym od osób ...

-

![Samochód osobowy: leasing czy kredyt Samochód osobowy: leasing czy kredyt]()

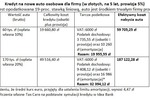

Samochód osobowy: leasing czy kredyt

... całej raty w koszty podatkowe. Rekompensują one ograniczenia w możliwości odliczenia całego podatku VAT. Przełom roku to tradycyjnie czas wyprzedaży w salonach samochodowych. ... które zostaną naliczone do dnia przekazania samochodu do używania, podwyższą jego wartość początkową, która będzie amortyzowana. Późniejsze, czyli zapłacone po dniu ...

-

![Sprzedaż środków trwałych przez osobę fizyczną w okresie amortyzacji [© fox17 - Fotolia.com] Sprzedaż środków trwałych przez osobę fizyczną w okresie amortyzacji]()

Sprzedaż środków trwałych przez osobę fizyczną w okresie amortyzacji

... podatku VAT dotyczyło sprzedaży towarów używanych, pod warunkiem, że w stosunku do tych towarów nie przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. Jednakże od 2014r. zwolnione są jedynie dostawy towarów wykorzystywanych wyłącznie na cele działalności zwolnionej od podatku ... wartość ...

-

![Aport do spółki komandytowej a PCC [© FikMik - Fotolia.com] Aport do spółki komandytowej a PCC]()

Aport do spółki komandytowej a PCC

... do spółki wkładu, którego wartość powoduje zwiększenie majątku spółki albo ... podatku VAT (gdyż nie jest to odpłatna dostawa towarów ani odpłatne świadczenie usług). Z tego względu, fakt zwolnienia z opodatkowania podatkiem od towarów i usług wkładów niepieniężnych wnoszonych do spółki pozostaje bez wpływu na istnienie obowiązku podatkowego w podatku ...

-

![Samochód z kratką: amortyzacja jednorazowa? [© FikMik - Fotolia.com] Samochód z kratką: amortyzacja jednorazowa?]()

Samochód z kratką: amortyzacja jednorazowa?

... podatku VAT, a nie na podstawie art. 5a ustawy o podatku dochodowym. Powstała wątpliwość, czy w stosunku do tego samochodu można zastosować amortyzację jednorazową? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z treścią art. 22 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku ...

-

![Zaliczki na kasie fiskalnej jako przychód firmy: zgłoszenie do 20 stycznia [© Gina Sanders - Fotolia.com] Zaliczki na kasie fiskalnej jako przychód firmy: zgłoszenie do 20 stycznia]()

Zaliczki na kasie fiskalnej jako przychód firmy: zgłoszenie do 20 stycznia

... podatku VAT, nie jest zawsze przychodem w podatku dochodowym. Przykładem są właśnie otrzymywane zaliczki na poczet przyszłych dostaw towarów czy świadczenia usług. W podatku VAT ... czy okresowych) do ewidencji prowadzonych na potrzeby podatku dochodowego. Musiały bowiem one być korygowane m.in. o wartość takich zaliczek (jako że te w myśl przepisów ...

-

![Zasady wystawiania faktur elektronicznych: kontrola biznesowa [© Peter Atkins - Fotolia.com] Zasady wystawiania faktur elektronicznych: kontrola biznesowa]()

Zasady wystawiania faktur elektronicznych: kontrola biznesowa

... (autentyczność pochodzenia), w zakresie tego, że nie zmieniono danych dotyczących podatku VAT (integralność treści) oraz w zakresie czytelności faktury od momentu wystawienia ... do wielkości, działalności i rodzaju podatnika oraz powinny uwzględniać ilość i wartość transakcji, jak również ilość i rodzaj dostawców lub usługodawców oraz nabywców ...

Tematy: zasady wystawiania faktur, faktura vat, faktury vat, vat naliczony, vat należny, obowiązek podatkowy vat, rozliczenie vat, termin wystawienia faktury, samofakturowanie, faktura uproszczona, faktura zaliczkowa, faktura korygująca, nota korygująca, faktura wewnętrzna, e-faktura, rok 2014, rok 2015 -

![Auto w działalności gospodarczej: amortyzacja Auto w działalności gospodarczej: amortyzacja]()

Auto w działalności gospodarczej: amortyzacja

... podatku VAT, nie można zapominać o tym, że i na płaszczyźnie podatków dochodowych (tak podatku dochodowego od osób fizycznych jak i prawnych) ustawodawca podatkowy ... dn. 5.11. 2010 r. wynosił 3,9000 – dzień przekazania ŚT do używania. Oblicz prawidłową wartość amortyzacji, jaką Spółka mogła zaliczyć w koszty podatkowe roku 2010r. Środek trwały ...

-

![Poradnik: podatek od sprzedaży detalicznej (handlu) [© igorbukhlin - Fotolia.com] Poradnik: podatek od sprzedaży detalicznej (handlu)]()

Poradnik: podatek od sprzedaży detalicznej (handlu)

... zwolnień w tym zakresie. Przychód ze sprzedaży detalicznej nie obejmuje podatku VAT - jest to zatem wartość netto sprzedanych towarów. Należy oczywiście pamiętać, aby nie zaliczać tutaj wartości całej sprzedaży. Pod uwagę brana jest bowiem jedynie wartość przychodu z tytułu sprzedaży dokonanej dla konsumentów (patrz definicja podana ...

-

![Likwidacja spółki jawnej: środki pieniężne a podatek dochodowy [© apops - Fotolia.com] Likwidacja spółki jawnej: środki pieniężne a podatek dochodowy]()

Likwidacja spółki jawnej: środki pieniężne a podatek dochodowy

... wcześniej z przekształcenia osoby prawnej, jest neutralne podatkowo. Wartość tak uzyskanych środków pieniężnych nie stanowi przychodu tego wspólnika. ... : podatek dochodowy wspólników - Likwidacja działalności gospodarczej w podatku VAT i dochodowym - Sprzedaż środka trwałego wycofanego z firmy w podatku PIT „(…) W myśl art. 8 ust. 1 ustawy o PIT, ...

-

![Czy otrzymanie odszkodowania wpływa na ulgę na złe długi? [© artbeauty - Fotolia.com] Czy otrzymanie odszkodowania wpływa na ulgę na złe długi?]()

Czy otrzymanie odszkodowania wpływa na ulgę na złe długi?

... na fakturze lub w umowie. Skoro jako sprzedawca będący czynnym podatnikiem VAT zapłaciliśmy VAT od faktury sprzedażowej, a kontrahent przez ponad 5 miesięcy nie ... wartość podatku. Jakie konsekwencje dla obu stron ma uregulowanie długu (lub jego zbycia) przez dłużnika już po fakcie złożenia korekty? Niestety wierzyciel musi ponownie wykazać VAT ...

-

![Gadżety z logo dla klientów a koszty firmy [© FikMik - Fotolia.com] Gadżety z logo dla klientów a koszty firmy]()

Gadżety z logo dla klientów a koszty firmy

... rzeczy także zawierają logo firmy oraz telefony kontaktowe. Razem wartość jednego prezentu wynosi 82,68 zł. W podatku VAT jest on zaliczany do małych prezentów, w stosunku ... wartość jednostkowa jest stosunkowo niska, nie mają charakteru okazałości, a zatem wydatki poniesione na ich nabycie stanowić będą, na podstawie art. 22 ust. 1 ustawy o podatku ...

-

![Księgi rachunkowe czy PKPiR? [© anna - Fotolia.com] Księgi rachunkowe czy PKPiR?]()

Księgi rachunkowe czy PKPiR?

... wartość podatku ustalona jest na podstawie decyzji naczelnika urzędu skarbowego. Można zatem stwierdzić, że potrzeba prowadzenia pełnej księgowości może wynikać z zastosowania opodatkowania na zasadach ogólnych lub też podatku ... , czyli bez uwzględniania podatku VAT, jeśli przedsiębiorca jest jednocześnie podatnikiem tego podatku. Jak już zostało ...

-

![PKPiR: ewidencja przychodów z działalności gospodarczej [© serq - Fotolia.com] PKPiR: ewidencja przychodów z działalności gospodarczej]()

PKPiR: ewidencja przychodów z działalności gospodarczej

... Na tym nie koniec. Jeżeli podatnik prowadzi ewidencję sprzedaży na potrzeby podatku VAT, zapisy w księdze dotyczące przychodów ze sprzedaży towarów i usług mogą ... o wartość towarów i usług niestanowiącą przychodów w rozumieniu ustawy o podatku dochodowym i powiększoną o przychody nieobjęte obowiązkiem ewidencjonowania dla celów podatku od towarów ...

-

![Kasowy PIT dla przedsiębiorców - co oznacza w praktyce [© Sergey Nivens - Fotolia.com] Kasowy PIT dla przedsiębiorców - co oznacza w praktyce]()

Kasowy PIT dla przedsiębiorców - co oznacza w praktyce

... metody kasowej, która rozwiązałaby te problemy. Metoda ta istnieje już w podatku VAT. W pierwotnych założeniach kasowy PIT miał mieć zastosowanie do przedsiębiorców o rocznej ... uwzględniać harmonizację z obowiązującymi przepisami dotyczącymi VAT, aby uniknąć rozbieżności w rozliczeniach podatkowych. Co dalej? Wartość, zalety i wady kasowego PIT dla ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Darowizna nieruchomości firmy a podatek od darowizny [© FikMik - Fotolia.com] Darowizna nieruchomości firmy a podatek od darowizny](https://s3.egospodarka.pl/grafika/darowizna/Darowizna-nieruchomosci-firmy-a-podatek-od-darowizny-ZKDwv5.jpg)

![Samochód z kratką a amortyzacja degresywna [© FikMik - Fotolia.com] Samochód z kratką a amortyzacja degresywna](https://s3.egospodarka.pl/grafika/Amortyzacja/Samochod-z-kratka-a-amortyzacja-degresywna-ZKDwv5.jpg)

![PCC od umowy pożyczki zawartej z firmą [© Piotr Adamowicz - Fotolia] PCC od umowy pożyczki zawartej z firmą](https://s3.egospodarka.pl/grafika2/PCC/PCC-od-umowy-pozyczki-zawartej-z-firma-208685-150x100crop.jpg)

![Sankcje finansowe za brak split payment [© Jo Panuwat D - Fotolia.com] Sankcje finansowe za brak split payment](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Sankcje-finansowe-za-brak-split-payment-225024-150x100crop.jpg)

![Ulga termomodernizacyjna - kiedy, dla kogo i jak odliczyć [© MariaGodfrida - pixabay.com] Ulga termomodernizacyjna - kiedy, dla kogo i jak odliczyć](https://s3.egospodarka.pl/grafika2/ulga-termomodernizacyjna/Ulga-termomodernizacyjna-kiedy-dla-kogo-i-jak-odliczyc-243206-150x100crop.jpg)

![Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze? [© wygenerowane przez AI] Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Dzialka-w-spadku-lub-darowiznie-czy-sprzedaz-dzialki-i-przekazanie-pieniedzy-Jakie-obowiazuja-podatki-i-co-jest-korzystniejsze-267890-150x100crop.png)

![Samochód w jednoosobowej działalności - jakie ulgi i odliczenia są dostępne, jak rozliczać koszty użytkowania [© wygenerowane przez AI] Samochód w jednoosobowej działalności - jakie ulgi i odliczenia są dostępne, jak rozliczać koszty użytkowania](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Samochod-w-jednoosobowej-dzialalnosci-jakie-ulgi-i-odliczenia-sa-dostepne-jak-rozliczac-koszty-uzytkowania-268773-150x100crop.jpg)

![Umorzenie wierzytelności a koszty podatkowe firmy [© FikMik - Fotolia.com] Umorzenie wierzytelności a koszty podatkowe firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Umorzenie-wierzytelnosci-a-koszty-podatkowe-firmy-ZKDwv5.jpg)

![Uwaga na odwrotne obciążenie od wynajmu maszyn budowlanych! [© thomasknospe - Fotolia.com] Uwaga na odwrotne obciążenie od wynajmu maszyn budowlanych!](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Uwaga-na-odwrotne-obciazenie-od-wynajmu-maszyn-budowlanych-186883-150x100crop.jpg)

![9-procentowy CIT w 2019 r.: ustawowe obostrzenia [© Piotr Adamowicz - Fotolia.com] 9-procentowy CIT w 2019 r.: ustawowe obostrzenia](https://s3.egospodarka.pl/grafika2/maly-podatnik/9-procentowy-CIT-w-2019-r-ustawowe-obostrzenia-212915-150x100crop.jpg)

![Podatki 2007: progi i zmiany [© anna - Fotolia.com] Podatki 2007: progi i zmiany](https://s3.egospodarka.pl/grafika/podatki/Podatki-2007-progi-i-zmiany-skVsXY.jpg)

![Księga podatkowa: przekazanie na cele osobiste [© whitelook - Fotolia.com] Księga podatkowa: przekazanie na cele osobiste](https://s3.egospodarka.pl/grafika/pkpir/Ksiega-podatkowa-przekazanie-na-cele-osobiste-JbjmWj.jpg)

![Zakup kasy fiskalnej = zwrot z urzędu skarbowego? [© cybertrone - Fotolia.com] Zakup kasy fiskalnej = zwrot z urzędu skarbowego?](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Zakup-kasy-fiskalnej-zwrot-z-urzedu-skarbowego-114358-150x100crop.jpg)

![Sprzedaż aportu rzeczowego w postaci środka trwałego [© kartos - Fotolia.com] Sprzedaż aportu rzeczowego w postaci środka trwałego](https://s3.egospodarka.pl/grafika/srodki-trwale/Sprzedaz-aportu-rzeczowego-w-postaci-srodka-trwalego-9ABtnB.jpg)

![Wynajem nieruchomości: refakturowanie mediów [© anna - Fotolia.com] Wynajem nieruchomości: refakturowanie mediów](https://s3.egospodarka.pl/grafika/faktura-VAT/Wynajem-nieruchomosci-refakturowanie-mediow-skVsXY.jpg)

![Paragon, faktura czy rachunek dla konsumenta? [© Stauke - Fotolia.com] Paragon, faktura czy rachunek dla konsumenta?](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Paragon-faktura-czy-rachunek-dla-konsumenta-122707-150x100crop.jpg)

![Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie [© EdwardSamuel - Fotolia.com] Miesięczne i kwartalne deklaracje VAT-27 na odwrotne obciążenie](https://s3.egospodarka.pl/grafika2/ustawa-o-podatku-od-towarow-i-uslug/Miesieczne-i-kwartalne-deklaracje-VAT-27-na-odwrotne-obciazenie-164060-150x100crop.jpg)

![Mniej kontroli podatkowych ale większe zaległości firm [© Bits and Splits - Fotolia.com] Mniej kontroli podatkowych ale większe zaległości firm](https://s3.egospodarka.pl/grafika2/korekta-zeznania-podatkowego/Mniej-kontroli-podatkowych-ale-wieksze-zaleglosci-firm-180642-150x100crop.jpg)

![Podatek dochodowy od nieruchomości czyli zmiany w CIT 2018 [© Piotr Adamowicz - Fotolia.com] Podatek dochodowy od nieruchomości czyli zmiany w CIT 2018](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Podatek-dochodowy-od-nieruchomosci-czyli-zmiany-w-CIT-2018-199458-150x100crop.jpg)

![Jak sprawdzić kontrahenta? 3 przydatne triki księgowego [© Wellnhofer Designs - Fotolia.com] Jak sprawdzić kontrahenta? 3 przydatne triki księgowego](https://s3.egospodarka.pl/grafika2/wywiadownia-gospodarcza/Jak-sprawdzic-kontrahenta-3-przydatne-triki-ksiegowego-209970-150x100crop.jpg)

![Strata a koszty uzyskania przychodów [© kartos - Fotolia.com] Strata a koszty uzyskania przychodów](https://s3.egospodarka.pl/grafika/straty-w-towarach/Strata-a-koszty-uzyskania-przychodow-9ABtnB.jpg)

![Sprzedaż środków trwałych przez osobę fizyczną w okresie amortyzacji [© fox17 - Fotolia.com] Sprzedaż środków trwałych przez osobę fizyczną w okresie amortyzacji](https://s3.egospodarka.pl/grafika2/srodki-trwale/Sprzedaz-srodkow-trwalych-przez-osobe-fizyczna-w-okresie-amortyzacji-156740-150x100crop.jpg)

![Aport do spółki komandytowej a PCC [© FikMik - Fotolia.com] Aport do spółki komandytowej a PCC](https://s3.egospodarka.pl/grafika/aport/Aport-do-spolki-komandytowej-a-PCC-ZKDwv5.jpg)

![Samochód z kratką: amortyzacja jednorazowa? [© FikMik - Fotolia.com] Samochód z kratką: amortyzacja jednorazowa?](https://s3.egospodarka.pl/grafika/srodki-trwale/Samochod-z-kratka-amortyzacja-jednorazowa-ZKDwv5.jpg)

![Zaliczki na kasie fiskalnej jako przychód firmy: zgłoszenie do 20 stycznia [© Gina Sanders - Fotolia.com] Zaliczki na kasie fiskalnej jako przychód firmy: zgłoszenie do 20 stycznia](https://s3.egospodarka.pl/grafika2/podatek-CIT/Zaliczki-na-kasie-fiskalnej-jako-przychod-firmy-zgloszenie-do-20-stycznia-149731-150x100crop.jpg)

![Zasady wystawiania faktur elektronicznych: kontrola biznesowa [© Peter Atkins - Fotolia.com] Zasady wystawiania faktur elektronicznych: kontrola biznesowa](https://s3.egospodarka.pl/grafika2/zasady-wystawiania-faktur/Zasady-wystawiania-faktur-elektronicznych-kontrola-biznesowa-160244-150x100crop.jpg)

![Poradnik: podatek od sprzedaży detalicznej (handlu) [© igorbukhlin - Fotolia.com] Poradnik: podatek od sprzedaży detalicznej (handlu)](https://s3.egospodarka.pl/grafika2/Podatek-dochodowy/Poradnik-podatek-od-sprzedazy-detalicznej-handlu-180694-150x100crop.jpg)

![Likwidacja spółki jawnej: środki pieniężne a podatek dochodowy [© apops - Fotolia.com] Likwidacja spółki jawnej: środki pieniężne a podatek dochodowy](https://s3.egospodarka.pl/grafika2/opodatkowanie-wspolnikow/Likwidacja-spolki-jawnej-srodki-pieniezne-a-podatek-dochodowy-145466-150x100crop.jpg)

![Czy otrzymanie odszkodowania wpływa na ulgę na złe długi? [© artbeauty - Fotolia.com] Czy otrzymanie odszkodowania wpływa na ulgę na złe długi?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Czy-otrzymanie-odszkodowania-wplywa-na-ulge-na-zle-dlugi-179099-150x100crop.jpg)

![Gadżety z logo dla klientów a koszty firmy [© FikMik - Fotolia.com] Gadżety z logo dla klientów a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Gadzety-z-logo-dla-klientow-a-koszty-firmy-ZKDwv5.jpg)

![Księgi rachunkowe czy PKPiR? [© anna - Fotolia.com] Księgi rachunkowe czy PKPiR?](https://s3.egospodarka.pl/grafika/ksiega-przychodow-i-rozchodow/Ksiegi-rachunkowe-czy-PKPiR-skVsXY.jpg)

![PKPiR: ewidencja przychodów z działalności gospodarczej [© serq - Fotolia.com] PKPiR: ewidencja przychodów z działalności gospodarczej](https://s3.egospodarka.pl/grafika2/dowody-ksiegowe/PKPiR-ewidencja-przychodow-z-dzialalnosci-gospodarczej-114219-150x100crop.jpg)

![Kasowy PIT dla przedsiębiorców - co oznacza w praktyce [© Sergey Nivens - Fotolia.com] Kasowy PIT dla przedsiębiorców - co oznacza w praktyce](https://s3.egospodarka.pl/grafika2/PIT-kasowy/Kasowy-PIT-dla-przedsiebiorcow-co-oznacza-w-praktyce-258649-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025 [© wygenerowane przez AI] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-listopadzie-2025-269450-150x100crop.png)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane? [© Andrey Popov - Fotolia.com] Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane?](https://s3.egospodarka.pl/grafika2/KSeF/Co-dalej-z-KSeF-Od-kiedy-Krajowy-System-e-Faktur-bedzie-obowiazkowy-i-jakie-zmiany-sa-planowane-258476-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy? [© wygenerowane przez AI] Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy?](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Maly-ZUS-Plus-2026-Jak-wykorzystac-czysta-karte-i-obnizyc-skladki-na-36-miesiecy-270333-150x100crop.jpg)

![Nowe zasady wjazdu do Gruzji 2026: Obowiązkowe ubezpieczenie zdrowotne i NNW. Co musisz wiedzieć przed podróżą? [© wygenerowane przez AI] Nowe zasady wjazdu do Gruzji 2026: Obowiązkowe ubezpieczenie zdrowotne i NNW. Co musisz wiedzieć przed podróżą?](https://s3.egospodarka.pl/grafika2/Gruzja/Nowe-zasady-wjazdu-do-Gruzji-2026-Obowiazkowe-ubezpieczenie-zdrowotne-i-NNW-Co-musisz-wiedziec-przed-podroza-270332-150x100crop.jpg)

![AI zbudowała fałszywy świat inwestycji. Jak działa "Truman Show Scam" i jak nie paść ofiarą oszustwa? [© wygenerowane przez AI] AI zbudowała fałszywy świat inwestycji. Jak działa "Truman Show Scam" i jak nie paść ofiarą oszustwa?](https://s3.egospodarka.pl/grafika2/AI/AI-zbudowala-falszywy-swiat-inwestycji-Jak-dziala-Truman-Show-Scam-i-jak-nie-pasc-ofiara-oszustwa-270326-150x100crop.jpg)

![Praca na mrozie: Kiedy pracownik może odmówić pracy przy niskich temperaturach? [© wygenerowane przez AI] Praca na mrozie: Kiedy pracownik może odmówić pracy przy niskich temperaturach?](https://s3.egospodarka.pl/grafika2/mroz/Praca-na-mrozie-Kiedy-pracownik-moze-odmowic-pracy-przy-niskich-temperaturach-270325-150x100crop.jpg)