Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.

2016-02-24 11:23

Przeczytaj także: Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.

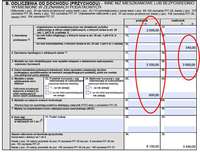

Teraz możemy przejść do wypełnienia części D.1 i D.2 formularza PIT-36, czyli wypełnienia informacji o przychodach, kosztach uzyskania przychodu, dochodach oraz zaliczkach na podatek dochodowy podatników. Ponieważ w zeznaniu jako pierwszy został wskazany Pan Jan, informacje o jego dochodach zostaną wykazane jako pierwsze, w części D.1., zaś Pani Marty w części D.2. Kolejność ta zostanie zachowana także na dalszych etapach wypełniania zeznania podatkowego.

fot. mat. prasowe

Wykazanie dochodów w PIT-36

Strona druga formularza PIT-36 jest przeznaczona w do prawidłowego wykazania dochodów oraz podatku z poszczególnych źródeł przychodów. Dochód z działalności gospodarczej zostanie automatycznie przeniesiony z załącznika PIT/B.

Sumowania poszczególnych wartości dokonują się automatycznie.

Kolejnym etapem jest wskazanie odliczeń od dochodu. Pierwszym z nich są składki na ubezpieczenie społeczne. Wykazujemy je w części E zeznania PIT-36.

fot. mat. prasowe

Składki na ubezpieczenie społeczne w PIT-36

Podstawowym odliczeniem pomniejszającym dochód przed opodatkowaniem jest wartość pobranych składek na ubezpieczenie społeczne. Trzeba je oczywiście wskazać w odpowiednich polach

Kolejne odliczenia Państwo Kowalscy wykazują w załączniku PIT/O. Przypomnijmy, że w rozpatrywanym przykładzie jest to ulga rehabilitacyjna, darowizny dla OPP, ulga na krew oraz ulga internetowa. Ulgi te należy wykazać na stronie 1 załącznika PIT/O w części B. Sumowania wartości dokonają się automatycznie.

fot. mat. prasowe

Ulga rehabilitacyjna, internetowa, czy przekazane darowizny w PIT-36

Ulgi odliczane od dochodu wykazuje się na pierwszej stronie załącznika PIT/O.

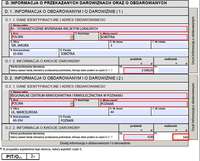

Ponieważ Państwo Kowalscy odliczają przekazane darowizny, w załączniku PIT/O w części D. powinni podać dane obdarowanych instytucji wraz z wartością przekazanych darowizn.

fot. mat. prasowe

Odliczenie darowizn w PIT/O

Podatnik dokonujący odliczenia z tytułu dokonanych darowizn musi wskazać dane obdarowanych instytucji.

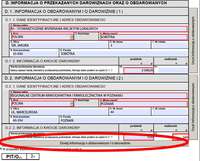

Aby dodać pola dla kolejnej obdarowanej organizacji, należy kliknąć pod częścią D formularza przycisk „Dodaj informację o obdarowanym i darowiźnie”.

fot. mat. prasowe

Dodanie obdarowanej organizacji

Aby dodać kolejną organizację, na rzecz której dokonano darowizny, należy kliknąć w PIT/O przycisk: "Dodaj informację o obdarowanym i o darowiźnie".

Dokonane odliczenia od dochodu, a wykazane w załączniku PIT/O, zostaną automatycznie przeniesione do części F. zeznania podatkowego PIT-36 (pola 159 i 160). Odpowiednie działania arytmetyczne zmierzające do ustalenia dochodu po odliczeniach także dokonają się automatycznie.

fot. mat. prasowe

Przeniesienie odliczeń od dochodu do PIT-36

Sumę odliczeń od dochodów należy przenieść z PIT/O do PIT-36. e-Deklaracja PIT-36 działanie to wykonuje automatycznie.

Nastąpi również automatyczne obliczenie podstawy opodatkowania jak i naliczenie podatku w części H. formularza PIT-36.

fot. mat. prasowe

Ustalenie podstawy opodatkowania i podatku

Po dokonaniu odpowiednich odliczeń od dochodu, liczona jest wartość podatku.

Państwo Kowalscy nie mieli żadnych doliczeń do podatku. W związku z czym kolejnym etapem wypełnienia rocznego zeznania podatkowego jest wskazanie wartości odliczeń od podatku. W naszym przypadku są to składki na ubezpieczenie zdrowotne oraz ulga prorodzinna.

Przypomnijmy, że Pan Jan składki te płacił z dwóch tytułów, tj. umowy o pracę oraz pozarolniczej działalności gospodarczej. W sumie jego odliczenie z tego tytułu wynosi: 3 450,72 zł + 2 879,45 zł = 6 330,17 zł.

Pani Marta składki te płaciła (za pośrednictwem płatnika) tylko z umowy o pracę. Wyniosły one 2 568,00 zł. Takie też wartości należy przenieść do pól 190 i 191 (część I.) formularza PIT-36.

fot. mat. prasowe

Odliczenie składki na ubezpieczenie zdrowotne w PIT-36

Składka na ubezpieczenie zdrowotne jest pierwszym odliczeniem, które pomniejsza kwotę obliczonego podatku.

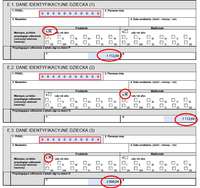

Odliczenie z tytułu ulgi prorodzinnej wykazuje się na stronie drugiej załącznika PIT/O (część C. pola 40, 41 i 42). Ponieważ małżonkowie rozliczają się wspólnie, nie ma większego znaczenia, czy i w jakiej części odliczenie to zostanie pomiędzy nich podzielone, jako że podatek i tak jest tutaj obliczany na imiona i nazwiska obojga. Trzeba jednak pamiętać, aby w części E. tego załącznika (pojawi się ona po wskazaniu liczby dzieci uprawniających do ulgi w części C., w polu 40) podać jednocześnie dane dzieci, w stosunku do których z ulgi się korzysta, za jaki okres ulga przysługuje i ile ona wynosi. Na tej podstawie formularz przeniesie odpowiednie wartości do części C.

fot. mat. prasowe

Ulga na dzieci w PIT/O

Liczbę dzieci, w stosunku do których podatnik korzysta z odliczenia, oraz jego wartość, podaje się na drugiej stronie PIT/O.

fot. mat. prasowe

Informacje o dzieciach w PIT/O

Skorzystanie z ulgi prorodzinnej wiąże się z podaniem informacji o dzieciach, w stosunku do których podatnik z ulgi korzysta, jak i jej wartości.

Wartości odliczenia z tytułu ulgi prorodzinnej zostaną przeniesione do zeznania PIT-36. Automatycznie zostanie też ustalona wartość należnego podatku dochodowego za dany rok.

fot. mat. prasowe

Podatek należny w PIT-36

Po ustaleniu wartości odliczeń konieczne jest wyliczenia należnego podatku.

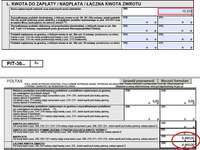

Kolejnym krokiem jest ustalenie podatku do dopłaty bądź zwrotu. W tym celu w części L. w polu 209 należy podać sumę wpłaconych przez podatników oraz pobranych przez płatników zaliczek na podatek dochodowy. Zakładamy, że Pan Kowalski terminowo wpłacał zaliczki z tytułu prowadzonej działalności gospodarczej, zaś Pani Kowalska z tytułu przychodów z najmu, w związku z czym łącznie w ciągu roku przekazali oni do fiskusa (razem z zaliczką z wynagrodzenia za pracę, potrąconą przez płatnika) kwotę 15 215 zł. I taką wartość wskażemy w opisanym wyżej polu. Kwota do zapłaty/zwrotu zostanie wyliczona automatycznie.

fot. mat. prasowe

Obliczenie podatku do zapłaty/zwrotu w PIT-36

Ponieważ podatnicy składający PIT-36 co do zasady przynajmniej z niektórych źródeł wpłacają zaliczki na podatek samodzielnie, muszą w nim określić wartość przekazanych kwot tego podatku do urzędu w trakcie roku, aby ustalić wartość podatku do dopłaty bądź zwrotu.

W naszym przypadku, z uwagi na dokonane odliczenia, Państwo Kowalscy mogą liczyć na zwrot podatku w kwocie 6 460 zł.

Kolejnym krokiem jest powiadomienie urzędu skarbowego o wartości należnych zaliczek na podatek dochodowy. Nasi podatnicy byli bowiem obowiązani do samonaliczania i wpłacania takich zaliczek z niektórych tytułów. W efekcie muszą powiadomić o tym organ podatkowy aby ten mógł sprawdzić, czy wpłaty podatków były prawidłowe, tudzież skorygować powstałe nieprawidłowości.

Pan Jan zaliczki takie wpłacał z tytułu prowadzonej działalności gospodarczej. Pani Marta natomiast wpłacała zaliczki z tytułu uzyskiwanych przychodów z najmu. Kwoty tych zaliczek należy wykazać odpowiednio w części O.1. - Pan Jan i części O.2. - Pani Marta.

fot. mat. prasowe

Informacja o należnych zaliczkach w PIT-36

Podatnicy obowiązani do samoobliczania oraz wpłacania zaliczek na podatek muszą powiadomić fiskusa, w jakich wartościach zaliczki te powinny być mu wpłacone w poszczególnych okresach rozliczeniowych.

Z uwagi na to, że podatek mimo dokonanych odliczeń wystąpił (w wysokości 8 755 zł), Państwo Kowalscy mogą przekazać 1% jego wartości na rzecz wybranej organizacji pożytku publicznego. Służy temu część R. zeznania PIT-36, w której to należy wskazać co najmniej nr KRS wybranej organizacji oraz wnioskowaną kwotę do przekazania. W części S. formularza można też dobrowolnie podać cel szczegółowy, na który organizacja winna wykorzystać otrzymaną kwotę oraz wyrazić zgodę na przekazanie jej danych osobowych podatników. Nadto znajduje się tutaj miejsce do zawarcia informacji dodatkowych dla urzędu skarbowego.

fot. mat. prasowe

1% dla OPP w PIT-36

Podatnicy rozliczający się na formularzu PIT-36 mogą podzielić się swoim podatkiem z wybraną organizacją pożytku publicznego.

W ten sposób dotarliśmy do końca wypełnienia e-Deklaracji PIT-36 się kończy. Tak przygotowany komplet deklaracji można następnie wydrukować, podpisać i przekazać do urzędu skarbowego w formie papierowej, bądź też wysłać go elektronicznie, co jest dużo wygodniejsze. Sposób wysyłki e-Deklaracji został opisany w artykule: Jak wysłać e-Deklaracje do urzędu skarbowego.

![Rozliczenia roczne 2015: akcja „Szybki PIT” potrwa do maja [© psphotography - Fotolia.com] Rozliczenia roczne 2015: akcja „Szybki PIT” potrwa do maja](https://s3.egospodarka.pl/grafika2/e-deklaracje/Rozliczenia-roczne-2015-akcja-Szybki-PIT-potrwa-do-maja-171861-150x100crop.jpg) Rozliczenia roczne 2015: akcja „Szybki PIT” potrwa do maja

Rozliczenia roczne 2015: akcja „Szybki PIT” potrwa do maja

1 2

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

Najnowsze w dziale Podatki

-

![Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania [© wygenerowane przez AI] Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania]()

Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania

-

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur]()

KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur

-

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm]()

Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm

-

![Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity [© wygenerowane przez AI] Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity]()

Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity

![Kto może złożyć elektroniczne roczne zeznanie podatkowe [© whitelook - Fotolia.com] Kto może złożyć elektroniczne roczne zeznanie podatkowe](https://s3.egospodarka.pl/grafika2/e-deklaracje/Kto-moze-zlozyc-elektroniczne-roczne-zeznanie-podatkowe-170615-150x100crop.jpg)

![Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku. [© zbg2 - Fotolia.com] Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku.](https://s3.egospodarka.pl/grafika2/PIT-37/Dla-kogo-PIT-37-za-2020-r-do-kiedy-zlozyc-i-jak-wypelnic-Wzor-i-instukcja-krok-po-kroku-236660-150x100crop.jpg)

![Podatnicy zwolnieni z CIT mają więcej czasu na rozliczenie roczne [© Natee Meepian - Fotolia.com] Podatnicy zwolnieni z CIT mają więcej czasu na rozliczenie roczne](https://s3.egospodarka.pl/grafika2/e-deklaracje/Podatnicy-zwolnieni-z-CIT-maja-wiecej-czasu-na-rozliczenie-roczne-216683-150x100crop.jpg)

![Więcej czasu na złożenie CIT-a za 2018 rok [© ASDF - Fotolia.com] Więcej czasu na złożenie CIT-a za 2018 rok](https://s3.egospodarka.pl/grafika2/e-deklaracje/Wiecej-czasu-na-zlozenie-CIT-a-za-2018-rok-216557-150x100crop.jpg)

![E-podatki czyli deklaracje elektroniczne dla początkujących [© zbg2 - Fotolia.com] E-podatki czyli deklaracje elektroniczne dla początkujących](https://s3.egospodarka.pl/grafika2/e-deklaracje/E-podatki-czyli-deklaracje-elektroniczne-dla-poczatkujacych-175980-150x100crop.jpg)

![Poradnik PIT-28: jak wypełnić e-Deklaracje za 2015 r. [© tab62 - Fotolia.com] Poradnik PIT-28: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-28-jak-wypelnic-e-Deklaracje-za-2015-r-169566-150x100crop.jpg)

![E-deklaracje: ważne urzędowe potwierdzenie odbioru (UPO) [© Picture-Factory - Fotolia.com] E-deklaracje: ważne urzędowe potwierdzenie odbioru (UPO)](https://s3.egospodarka.pl/grafika2/e-deklaracje/E-deklaracje-wazne-urzedowe-potwierdzenie-odbioru-UPO-166811-150x100crop.jpg)

![Administracja podatkowa wyposażona w centra obsługi podatnika [© alexsokolov - Fotolia.com] Administracja podatkowa wyposażona w centra obsługi podatnika](https://s3.egospodarka.pl/grafika2/e-deklaracje/Administracja-podatkowa-wyposazona-w-centra-obslugi-podatnika-163600-150x100crop.jpg)

![Sprawy podatkowe i ZUS przedsiębiorca załatwi w dowolnym urzędzie skarbowym [© Wrangler - Fotolia.com] Sprawy podatkowe i ZUS przedsiębiorca załatwi w dowolnym urzędzie skarbowym](https://s3.egospodarka.pl/grafika2/e-deklaracje/Sprawy-podatkowe-i-ZUS-przedsiebiorca-zalatwi-w-dowolnym-urzedzie-skarbowym-162493-150x100crop.jpg)

![Odzyskana opłata półkowa z podatkiem od firmy ale nie odsetki [© hxdyl - Fotolia.com] Odzyskana opłata półkowa z podatkiem od firmy ale nie odsetki](https://s3.egospodarka.pl/grafika2/oplaty-polkowe/Odzyskana-oplata-polkowa-z-podatkiem-od-firmy-ale-nie-odsetki-171422-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania [© wygenerowane przez AI] Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania](https://s3.egospodarka.pl/grafika2/beneficjent-rzeczywisty/Rzeczywisty-wlasciciel-w-podatku-u-zrodla-kluczowe-objasnienia-MF-po-latach-oczekiwania-267819-150x100crop.png)

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-2-0-firmy-beda-mialy-tylko-4-miesiace-na-testy-nowego-systemu-e-Faktur-267785-150x100crop.jpg)

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Jak-obnizyc-skladki-ZUS-Przewodnik-po-ulgach-ZUS-dla-malych-firm-267753-150x100crop.png)

![Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity [© wygenerowane przez AI] Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity](https://s3.egospodarka.pl/grafika2/prezenty/Kiedy-prezent-slubny-trzeba-zglosic-do-skarbowki-Przepisy-i-limity-267472-150x100crop.png)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast? [© Africa Studio - Fotolia.com] Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-zaplaca-w-2025-r-mieszkancy-najwiekszych-miast-263866-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik]](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-50x33crop.jpg) Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Produkcja za granicą? Tak polskie firmy reagują na nowe cła [© Freepik] Produkcja za granicą? Tak polskie firmy reagują na nowe cła](https://s3.egospodarka.pl/grafika2/polskie-firmy/Produkcja-za-granica-Tak-polskie-firmy-reaguja-na-nowe-cla-267826-150x100crop.jpg)

![Kobiety na rynku pracy: mniejsze ambicje czy większe bariery? [© Freepik] Kobiety na rynku pracy: mniejsze ambicje czy większe bariery?](https://s3.egospodarka.pl/grafika2/kobiety-na-rynku-pracy/Kobiety-na-rynku-pracy-mniejsze-ambicje-czy-wieksze-bariery-267825-150x100crop.jpg)

![Bezpieczna współpraca B2B: scoring finansowy krok po kroku [© Freepik] Bezpieczna współpraca B2B: scoring finansowy krok po kroku](https://s3.egospodarka.pl/grafika2/open-banking/Bezpieczna-wspolpraca-B2B-scoring-finansowy-krok-po-kroku-267822-150x100crop.jpg)

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych](https://s3.egospodarka.pl/grafika2/podatek-Belki/Jak-podatek-Belki-powieksza-straty-posiadaczy-lokat-bankowych-267821-150x100crop.png)

![KLM wprowadza taryfę "basic" bez bagażu podręcznego - podróż tylko z małą torbą pod fotel [© wygenerowane przez AI] KLM wprowadza taryfę "basic" bez bagażu podręcznego - podróż tylko z małą torbą pod fotel](https://s3.egospodarka.pl/grafika2/oplaty-za-bagaz/KLM-wprowadza-taryfe-basic-bez-bagazu-podrecznego-podroz-tylko-z-mala-torba-pod-fotel-267820-150x100crop.png)

![Pokolenie Z w pracy: jak różnią się priorytety i oczekiwania młodych pracowników w Polsce [© wygenerowane przez AI] Pokolenie Z w pracy: jak różnią się priorytety i oczekiwania młodych pracowników w Polsce](https://s3.egospodarka.pl/grafika2/pokolenie-Z/Pokolenie-Z-w-pracy-jak-roznia-sie-priorytety-i-oczekiwania-mlodych-pracownikow-w-Polsce-267818-150x100crop.png)