-

![Koszty uzyskania przychodu ze stosunku pracy [© whitelook - Fotolia.com] Koszty uzyskania przychodu ze stosunku pracy]()

Koszty uzyskania przychodu ze stosunku pracy

... Jest to możliwe jednak jedynie w sytuacji, gdy korzysta on ze ściśle określonych środków transportu, a poniesione wydatki będą udokumentowane imiennymi biletami okresowymi. Faktura VAT powyższego warunku nie spełnia. Co ...

-

![Użyczony samochód a koszty firmy [© FikMik - Fotolia.com] Użyczony samochód a koszty firmy]()

Użyczony samochód a koszty firmy

... jest sezonowo) na podstawie umowy użyczenia. W jej ramach będzie zobowiązany do pokrywania we własnym zakresie kosztów jego eksploatacji (tj. m.in. kosztów paliwa, ubezpieczenia, przeglądów, serwisu oraz napraw itp.). Zadał pytanie, czy wydatki na eksploatację tego samochodu (w tym nieodliczony podatek VAT ... to ...

-

![Od lipca 2010 r. nowa deklaracja VAT-7 [© whitelook - Fotolia.com] Od lipca 2010 r. nowa deklaracja VAT-7]()

Od lipca 2010 r. nowa deklaracja VAT-7

... ). . W sumie zmianie uległo 5 deklaracji, w tym trzy podstawowe służące do rozliczania podatku VAT, czyli VAT-7, VAT-7K i VAT-7D. Ponadto zmienione zostały VAT-8 i VAT-10 ... przypadku deklaracji VAT-7 jest to już jej 11 wersja. A co się zmieniło w nowych deklaracjach VAT-7, VAT-7K i VAT-7D? Najbardziej zauważalną zmianą jest to, że deklaracje z ...

-

![Podatek od wartości dodanej a koszty firmy [© FikMik - Fotolia.com] Podatek od wartości dodanej a koszty firmy]()

Podatek od wartości dodanej a koszty firmy

... o VAT sytuacja jest prosta – podatnik nie ma prawa do odliczenia podatku naliczonego od dokonanych zakupów, co do ... to, że przepis ustawy tak stanowi lub niedopełnienia określonych warunków. Z drugą mamy natomiast do czynienia wtedy, gdy podatnik odstępuje od skorzystania ze swojego prawa i np. nie występuje z wnioskiem o zwrot podatku, przez co ...

-

![Jedna firma: dwa rodzaje działalności gospodarczej [© anna - Fotolia.com] Jedna firma: dwa rodzaje działalności gospodarczej]()

Jedna firma: dwa rodzaje działalności gospodarczej

... Co do zasady, moim zdaniem będzie więc możliwe zaliczenie wymienionych wydatków do kosztów uzyskania przychodów. Pomimo tego, że w ramach jednego przedsiębiorstwa zarejestrowane są 2 działalności, to stanowią jedno źródło przychodów z pozarolniczej działalności gospodarczej. Prowadzona jest jedna księga, jeden rejestr dla potrzeb VAT, składana jest ...

-

![Półkowe: zakup usług a dowody księgowe [© anna - Fotolia.com] Półkowe: zakup usług a dowody księgowe]()

Półkowe: zakup usług a dowody księgowe

... dowodach, przede wszystkim z przesłuchania kasjerów i osób wpłacających, o ile jest to możliwe. Dowody wykonania usług o charakterze ... osobowymi źródłami dowodowymi, a w końcu także wynikami sprzedaży, co jednak w stanie prawnym obowiązującym od 1 ... sprzedaży półkowej i inne podobne podlegają opodatkowaniu VAT. Od tego czasu zmienił się wprawdzie ...

-

![Skup metali na dowód wewnętrzny? [© anna - Fotolia.com] Skup metali na dowód wewnętrzny?]()

Skup metali na dowód wewnętrzny?

... wymienić przede wszystkim faktury VAT, w szczególności faktury VAT marża, faktury VAT RR, faktury VAT MP, dokumenty celne, rachunki ... jest tutaj zamknięty. Co za tym idzie, dowód wewnętrzny może dokumentować zakup od ludności metali żelaznych. Jak zatem udokumentować zakup metali nieżelaznych i akumulatorów? Może to być m.in. umowa-kupna sprzedaży. Co ...

-

![Usługi transportowe: przedawnione należności [© whitelook - Fotolia.com] Usługi transportowe: przedawnione należności]()

Usługi transportowe: przedawnione należności

... zależy od rodzaju usługi świadczonej przez spółkę (czy jest to transport krajowy czy międzynarodowy) oraz przyczyny niewykonania postanowień umowy transportu. Przedawnionych wierzytelności co do zasady nie można zaliczyć do kosztów uzyskania przychodu. W kwestii VAT, jeśli od daty wystawienia faktur dokumentujących wierzytelności, o których ...

-

![Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D? [© anna - Fotolia.com] Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?]()

Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?

... jest małym podatnikiem a wybrał kwartalne rozliczenie VAT powinien złożyć deklarację VAT-7D. Sposób dokonywania rozliczenia podatkowego na podstawie deklaracji VAT Niezależnie od rodzaju deklaracji VAT przedsiębiorcy muszą pamiętać o terminach ich złożenia. Robią to ... kwartalnie składana jest tylko deklaracja. Płatność trzeba realizować co miesiąc. ...

-

![Samochód osobowy: leasing czy kredyt Samochód osobowy: leasing czy kredyt]()

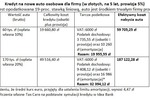

Samochód osobowy: leasing czy kredyt

... odliczenia całego podatku VAT. Przełom roku to ... jest traktowany jako świadczenie usług, VAT rozliczony zostanie co miesiąc z kolejnej faktury za czynsz (aż do ustalonego limitu). Należy jednak pamiętać, że wykup samochodu przy umowie leasingu traktowany jest już nie jako świadczenie usług, tylko jako odpłatna dostawa, opodatkowana VAT. Dlatego VAT ...

-

![Kasa fiskalna: nieodpłatne przekazania towarów [© barbacane - Fotolia.com] Kasa fiskalna: nieodpłatne przekazania towarów]()

Kasa fiskalna: nieodpłatne przekazania towarów

... VAT, to nieodpłatne wydanie tego towaru nie jest objęte dyspozycją art. 7 ust. 2 ustawy o VAT, czyli nie jest ...

-

![Nieruchomość firmy: wyłączenie i wynajem a podatki [© wrangler - Fotolia.com] Nieruchomość firmy: wyłączenie i wynajem a podatki]()

Nieruchomość firmy: wyłączenie i wynajem a podatki

... VAT z tytułu jej nabycia, co do zasady winien liczyć się z ryzykiem rozliczenia transakcji w podatku VAT. Jeśli bowiem przedsiębiorca odliczył cały podatek naliczony przy nabywaniu przedmiotowej nieruchomości, a następnie w okresie korekty decyduje się na przekazanie nieruchomości na własne cele, to wówczas co ... jest najem i dzierżawa zgodnie z art ...

-

![Nieodpłatne świadczenia a kasa fiskalna [© hin255 - Fotolia.com] Nieodpłatne świadczenia a kasa fiskalna]()

Nieodpłatne świadczenia a kasa fiskalna

... oraz rolników ryczałtowych co do zasady przepisy w ... jest towar wymieniony w §4 rozporządzenia. Wtedy to jego przekazanie trzeba na kasie zaewidencjonować. I tutaj jednak występuje pewien wyjątek. Trzeba bowiem pamiętać, że nie każde nieodpłatne przekazanie jest zrównane z dostawą opodatkowaną (mieści się w dyspozycji art. 7 ust. 2 ustawy o VAT ...

-

![20 lat VAT-u w Polsce [© Becky Stares - Fotolia] 20 lat VAT-u w Polsce]()

20 lat VAT-u w Polsce

... co nie oznacza, że w całości zgodną z wymogami unijnymi) ustawę o podatku od towarów i usług. Od roku 2004 ustawa o VAT również była wiele razy nowelizowana. Obecnie stawką podstawową w Polsce jest ... i towarów od wielu już lat jest systematycznie ograniczana. Krytycy tego podatku wskazują na to, że najbardziej dotyka on konsumentów, co przy niskiej ...

-

![Międzynarodowy transport towaru jako import usług [© lassedesignen - Fotolia.com] Międzynarodowy transport towaru jako import usług]()

Międzynarodowy transport towaru jako import usług

... to przewiozła towar na Ukrainę, zaś fakturę z tego tytułu wystawiła dla przedsiębiorcy z Polski. Ten następnie usługę tę fakturował na firmę ukraińską. Jak powyższe rozliczyć w podatku VAT? Zgodnie z art. 28b ustawy o VAT, miejscem świadczenia usług w przypadku świadczenia usług na rzecz podatnika jest ...

-

![Zakup płodów rolnych od ludności: dowody księgowe [© Tatty - Fotolia.com] Zakup płodów rolnych od ludności: dowody księgowe]()

Zakup płodów rolnych od ludności: dowody księgowe

... organ podatkowy? Wnioskodawca zajmuje się przetwórstwem mięsnym. Jest czynnym podatnikiem VAT oraz prowadzi księgi rachunkowe. Materiały do produkcji nabywa ... co najmniej: 1. określenie rodzaju dowodu i jego numeru identyfikacyjnego, 2. określenie stron ( nazwy, adresy ) dokonujących operacji gospodarczej, 3. opis operacji oraz jej wartość, jeżeli to ...

-

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa]()

Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa

... to połowa odliczenia VAT Ministerstwo Finansów przytoczyło także pogląd wyrażony przez Naczelny Sąd Administracyjny w wyroku z dnia 29 stycznia 2009 r., sygn. akt FSK 1470/07, z którym się w pełni zgodziło (pełna treść wyroku jest ...

-

![Datio in solutum: przychód w podatku dochodowym 2015 [© carballo - Fotolia.com] Datio in solutum: przychód w podatku dochodowym 2015]()

Datio in solutum: przychód w podatku dochodowym 2015

... stronie dłużnika będzie bowiem wartość rynkowa przenoszonego składnika majątku. Podsumowując, co do zasady dłużnik ustali przychód w kwocie w jakiej zostaje ... przychodu jest to, żeby kwota otrzymana przez podatnika stanowiła definitywne przysporzenie, czyli w sposób stały zwiększała jego aktywa lub zmniejszała pasywa. Natomiast kwota podatku VAT ...

-

![Przedwcześnie wystawiony paragon z kasy fiskalnej [© apops - Fotolia.com] Przedwcześnie wystawiony paragon z kasy fiskalnej]()

Przedwcześnie wystawiony paragon z kasy fiskalnej

... Skoro zaś paragon fiskalny jest dokumentem, który ma potwierdzać dokonaną już sprzedaż – na co wskazują wyraźnie przepisy ustawy o VAT oraz rozporządzenia w sprawie ... paragon fiskalny z chwilą dokonania sprzedaży, bądź też otrzymania zaliczki (stanowisko to znajduje potwierdzenie w interpretacji Dyrektora Izby Skarbowej w Warszawie z 10.06.2011 r. ...

-

![WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego [© industrieblick - Fotolia.com] WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego]()

WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego

... VAT 0% przy WDT, trzeba posiadać dokumenty potwierdzające dostarczenie towaru do nabywcy. Organy podatkowe uważaj, że konieczny jest ... określonymi warunkami korzystać ze stawki VAT 0%. Wymaga to jednakże m.in. tego ... co nastąpiło 1.6.2005 r., zdaje się przesądzać o tym, że uzyskiwanie potwierdzenia przyjęcia (pokwitowania) przez nabywcę obecnie nie jest ...

-

![Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych [© karelnoppe - Fotolia.com] Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych]()

Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych

... jest poprawne wystawienie go. Należy w tym celu zadbać o to, aby dane zawarte w duplikacie były identyczne jak w oryginale, m.in. dotyczy to daty wystawienia dokumentu. Poza tym duplikat powinien zawierać nazwę „duplikat” (art. 106l ww. ustawy). Zatem duplikat uchodzi za oryginał faktury, a co za tym idzie VAT ...

-

![Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy [© macgyverhh - Fotolia] Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy]()

Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy

... kontrolne otrzymują dostęp do szeregu informacji dotyczących polskich przedsiębiorstw. Wiąże się to z dodatkowymi obowiązkami, jakie są nakładane na właścicieli firm. Jednym z nich jest przesyłanie co miesiąc Jednolitego Pliku Kontrolnego (JPK) ewidencji zakupu i sprzedaży VAT. Duże podmioty wywiązują się z tego obowiązku od lipca 2016 r., małe ...

-

![Polska rajem podatkowym… niestety dla fiskusa [© shake_pl - Fotolia.com] Polska rajem podatkowym… niestety dla fiskusa]()

Polska rajem podatkowym… niestety dla fiskusa

... to obecna rzeczywistość polskiego obrotu gospodarczego. Sam fiskus nazywa to skutecznym uszczelnianiem systemu podatkowego. Systemu, w którym to on jest jedynym suwerenem. W trakcie odbywającego się w styczniu w Davos Światowego Forum Ekonomicznego premier Mateusz Morawiecki powiedział, że uszczelniając lukę w VAT ...

-

![STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego? [© Lennart - Fotolia.com] STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego?]()

STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego?

... dla celów VAT generują sztuczne transakcje zwane transakcjami karuzelowymi, w których to rachunki bankowe służą do wielokrotnych, szybkich transferów tych samych środków pieniężnych pomiędzy uczestnikami procederu. Transfery służą do pozorowania działalności gospodarczej. Faktycznym celem karuzel VAT jest wyłudzenie podatku VAT, co powoduje liczone ...

-

![Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej [© grejak - Fotolia.com] Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej]()

Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej

... dodatkowo zażyczyć? Standardowa wysokość dodatkowego zobowiązania podatkowego to 10% sumy nienależnie wykazanej lub zawyżonej straty podatkowej i niewykazanego ... Co do zasady importując towar spoza UE trzeba do przodu zapłacić z tego tytułu VAT. Wyjątkiem od tej reguły jest procedura uproszczona, która pozwala na rozliczenie podatku w deklaracji VAT ...

-

![Jak rozliczyć usługę na nieruchomości w UE świadczoną przez nievatowców? [© goodluz - Fotolia.com] Jak rozliczyć usługę na nieruchomości w UE świadczoną przez nievatowców?]()

Jak rozliczyć usługę na nieruchomości w UE świadczoną przez nievatowców?

... jest zobowiązana do rejestracji do VAT w Polsce, ponieważ miejscem świadczenia usług jest kraj położenia nieruchomości. Jeżeli przepisy niemieckie wskazują, że to pani Sandra jako usługodawca zobowiązana jest do rozliczenia podatku VAT, będzie ona zmuszona do rejestracji do VAT ...

-

![Sankcje finansowe za brak split payment [© Jo Panuwat D - Fotolia.com] Sankcje finansowe za brak split payment]()

Sankcje finansowe za brak split payment

... których jest prowadzony rachunek VAT, albo jest rozliczana w inny sposób. To obowiązki nabywcy. A jakie są dostawcy? Otóż ten powinien powiadomić nabywcę, że w taki sposób zapłaty należy dokonać poprzez umieszczenie na fakturze sprzedaży adnotacji „mechanizm podzielonej płatności”. Nadto zapłatę w ten sposób powinien przyjąć. Co grozi za ...

-

![Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa [© apops - Fotolia.com] Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa]()

Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa

... że jeden z podmiotów godzi się na to, aby płatności za usługi nabywane od drugiego ... odbiegające od takich, jakie przyjęłyby podmioty niezależne, co spowoduje wykazanie niższego dochodu lub wyższej spodziewanej ... skarbowy określi podstawę opodatkowania VAT, bazując na tej wartości. Wartością rynkową w rozumieniu przepisów VAT jest kwota, jaką musiałby ...

-

![Program CRM ułatwi dostarczanie faktur korygujących [© MaZvone - Fotolia.com.jpg] Program CRM ułatwi dostarczanie faktur korygujących]()

Program CRM ułatwi dostarczanie faktur korygujących

... jest zatem natychmiastowe rozliczenie i obniżenie podstawy do obliczenia podatku VAT. CRM usprawni pracę wszystkich przedsiębiorców Powyższa interpretacja stanowi bardzo pozytywną informację dla firm korzystających z programów CRM. Chociaż została ona wydana w indywidualnej sprawie, to ... , często w formie papierowej, co wiązało się z dodatkową ...

-

![Pożyczka od spółki zawsze bez podatku PCC [© Piotr Adamowicz - Fotolia.com] Pożyczka od spółki zawsze bez podatku PCC]()

Pożyczka od spółki zawsze bez podatku PCC

... usług finansowych. Spółka jest czynnym podatnikiem VAT. Wnioskodawca zadał pytanie ... – podatkowi temu podlegają umowy pożyczki pieniędzy lub rzeczy oznaczonych tylko co do gatunku. Stosownie do treści art. 3 ust. 1 pkt 1 ustawy ... podstawie przepisów ustawy o podatku od towarów i usług, to w analizowanej sprawie będzie miał zastosowanie art. 2 pkt 4 lit ...

-

![Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców [© RayMediaGroup - pixabay.com] Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców]()

Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców

... w podatku dochodowym od osób prawnych. Warunkiem skorzystania z odpisów jest posiadanie dowodów na udokumentowanie darowizny. Stawka 0% VAT na dostawy pomocowe Rozporządzeniem Ministra Finansów z dnia 3 ... albo co najmniej pomocy tej nie próbowało wesprzeć. Warto pamiętać, że rządowe preferencje to nie tylko zwolnienia czy ulgi podatkowe. To również ...

Tematy: pomoc dla Ukrainy, Ukraina, uchodźcy z Ukrainy, uchodźcy, Ukraińcy, Ukraińcy w Polsce, koszty podatkowe, KUP, koszty uzyskania przychodu, nieodpłatne użyczenie, nieodpłatne świadczenia, korzystanie z nieruchomości, odliczenia podatkowe, odliczenia od dochodu, podatek CIT, podatek PIT, przekazanie darowizny, zerowa stawka vat, preferencyjna stawka vat, pomoc charytatywna, zwolnienia podatkowe -

![Działalność nierejestrowana. W 2024 można zarobić 38 700 zł [© Drazen Zigic na Freepik] Działalność nierejestrowana. W 2024 można zarobić 38 700 zł]()

Działalność nierejestrowana. W 2024 można zarobić 38 700 zł

... to możliwości prowadzenia działalności nieewidencjonowanej przez kolejne 60 miesięcy. Równie istotne jest prawidłowe rozliczanie osiąganych przychodów, także na gruncie opodatkowania VAT (podatnik sam musi rozliczać i również badać, czy z uwagi np. na rodzaj prowadzonej, nawet w niewielkich rozmiarach działalności, nie stał się podatnikiem VAT ...

Tematy: działalność nierejestrowa, działalność gospodarcza, działalność nieewidencjonowana, składki ZUS, składki ZUS dla przedsiębiorców, podatek dochodowy, opodatkowanie podatkiem dochodowym, PIT-36, koszty uzyskania przychodów, ulgi podatkowe, limity podatkowe, prowadzenie działalności gospodarczej, rejestracja działalności gospodarczej, przychody, Prawo przedsiębiorców, ułatwienia dla przedsiębiorców, własny biznes, minimalne wynagrodzenie -

![Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała [© kozini - fotolia.com] Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała]()

Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała

... . Jeśli pracodawca umocowuje swojego pracownika do wystawiania w jego imieniu faktur, to powinien zadbać o odpowiedni system monitorowania prawidłowości tego procesu (sygn. ... i przed sądem. Bo każda sprawa powinna być rozpatrywana indywidualnie, co czym świadczą rozbieżne wyroki sądów. [1] Pracownik oszukał. Za VAT odpowiada on czy firma? Jest ...

Tematy: przestępstwa skarbowe, odpowiedzialność karna skarbowa, odpowiedzialność pracownika, odpowiedzialność pracodawcy, nieuczciwy pracownik, puste faktury, pusta faktura, faktura vat, faktura, podatek vat, vat należny, oszustwa podatkowe, fałszowanie faktur, odpowiedzialność za zobowiązania podatkowe, zapłata vat -

![KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku [© wygenerowane przez AI] KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku]()

KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku

... Konfederacji Lewiatan podkreślają, że jest to jeden z ... VAT Wraz z wejściem w życie KSeF skrócony zostanie podstawowy termin zwrotu VAT z 60 do 40 dni. Dzięki temu podatnicy szybciej otrzymają środki z urzędu skarbowego, co poprawi ich płynność finansową i ułatwi bieżące zarządzanie firmą. Znaczenie zmian dla przedsiębiorców Wprowadzone zmiany to ...

-

![Zwrot części wydatków na materiały budowlane [© anna - Fotolia.com] Zwrot części wydatków na materiały budowlane]()

Zwrot części wydatków na materiały budowlane

... , opodatkowanych po 30 kwietnia 2004 r. 22% stawką podatku VAT (a do tego dnia stawką podatku w wysokości 7%), w związku z ... to z tego, że przepis ust. 6 w art. 3 cytowanej ustawy jest przepisem szczególnym w stosunku do regulacji zawartej w ust. 5 tego artykułu. O powyższym stanowi użyty w treści art. 3 ust. 5 zwrot „z zastrzeżeniem ust. 6”, co ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Koszty uzyskania przychodu ze stosunku pracy [© whitelook - Fotolia.com] Koszty uzyskania przychodu ze stosunku pracy](https://s3.egospodarka.pl/grafika/PIT-y/Koszty-uzyskania-przychodu-ze-stosunku-pracy-JbjmWj.jpg)

![Użyczony samochód a koszty firmy [© FikMik - Fotolia.com] Użyczony samochód a koszty firmy](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Uzyczony-samochod-a-koszty-firmy-ZKDwv5.jpg)

![Od lipca 2010 r. nowa deklaracja VAT-7 [© whitelook - Fotolia.com] Od lipca 2010 r. nowa deklaracja VAT-7](https://s3.egospodarka.pl/grafika/podatek-VAT/Od-lipca-2010-r-nowa-deklaracja-VAT-7-JbjmWj.jpg)

![Podatek od wartości dodanej a koszty firmy [© FikMik - Fotolia.com] Podatek od wartości dodanej a koszty firmy](https://s3.egospodarka.pl/grafika/podatek-od-wartosci-dodanej/Podatek-od-wartosci-dodanej-a-koszty-firmy-ZKDwv5.jpg)

![Jedna firma: dwa rodzaje działalności gospodarczej [© anna - Fotolia.com] Jedna firma: dwa rodzaje działalności gospodarczej](https://s3.egospodarka.pl/grafika/podatek-od-firmy/Jedna-firma-dwa-rodzaje-dzialalnosci-gospodarczej-skVsXY.jpg)

![Półkowe: zakup usług a dowody księgowe [© anna - Fotolia.com] Półkowe: zakup usług a dowody księgowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Polkowe-zakup-uslug-a-dowody-ksiegowe-skVsXY.jpg)

![Skup metali na dowód wewnętrzny? [© anna - Fotolia.com] Skup metali na dowód wewnętrzny?](https://s3.egospodarka.pl/grafika/dowody-ksiegowe/Skup-metali-na-dowod-wewnetrzny-skVsXY.jpg)

![Usługi transportowe: przedawnione należności [© whitelook - Fotolia.com] Usługi transportowe: przedawnione należności](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Uslugi-transportowe-przedawnione-naleznosci-JbjmWj.jpg)

![Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D? [© anna - Fotolia.com] Dla kogo deklaracja VAT-7, VAT-7K i VAT-7D?](https://s3.egospodarka.pl/grafika/deklaracje-VAT/Dla-kogo-deklaracja-VAT-7-VAT-7K-i-VAT-7D-skVsXY.jpg)

![Kasa fiskalna: nieodpłatne przekazania towarów [© barbacane - Fotolia.com] Kasa fiskalna: nieodpłatne przekazania towarów](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Kasa-fiskalna-nieodplatne-przekazania-towarow-94848-150x100crop.jpg)

![Nieruchomość firmy: wyłączenie i wynajem a podatki [© wrangler - Fotolia.com] Nieruchomość firmy: wyłączenie i wynajem a podatki](https://s3.egospodarka.pl/grafika2/srodki-trwale/Nieruchomosc-firmy-wylaczenie-i-wynajem-a-podatki-96811-150x100crop.jpg)

![Nieodpłatne świadczenia a kasa fiskalna [© hin255 - Fotolia.com] Nieodpłatne świadczenia a kasa fiskalna](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Nieodplatne-swiadczenia-a-kasa-fiskalna-110018-150x100crop.jpg)

![20 lat VAT-u w Polsce [© Becky Stares - Fotolia] 20 lat VAT-u w Polsce](https://s3.egospodarka.pl/grafika2/VAT/20-lat-VAT-u-w-Polsce-111211-150x100crop.jpg)

![Międzynarodowy transport towaru jako import usług [© lassedesignen - Fotolia.com] Międzynarodowy transport towaru jako import usług](https://s3.egospodarka.pl/grafika2/faktura-VAT/Miedzynarodowy-transport-towaru-jako-import-uslug-134193-150x100crop.jpg)

![Zakup płodów rolnych od ludności: dowody księgowe [© Tatty - Fotolia.com] Zakup płodów rolnych od ludności: dowody księgowe](https://s3.egospodarka.pl/grafika2/dowody-ksiegowe/Zakup-plodow-rolnych-od-ludnosci-dowody-ksiegowe-136374-150x100crop.jpg)

![Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa [© Piotr Marcinski - Fotolia.com] Ministerstwo Finansów potwierdza: pełna amortyzacja samochodu możliwa](https://s3.egospodarka.pl/grafika2/Amortyzacja/Ministerstwo-Finansow-potwierdza-pelna-amortyzacja-samochodu-mozliwa-146771-150x100crop.jpg)

![Datio in solutum: przychód w podatku dochodowym 2015 [© carballo - Fotolia.com] Datio in solutum: przychód w podatku dochodowym 2015](https://s3.egospodarka.pl/grafika2/opodatkowanie-podatkiem-dochodowym/Datio-in-solutum-przychod-w-podatku-dochodowym-2015-148431-150x100crop.jpg)

![Przedwcześnie wystawiony paragon z kasy fiskalnej [© apops - Fotolia.com] Przedwcześnie wystawiony paragon z kasy fiskalnej](https://s3.egospodarka.pl/grafika2/paragon-fiskalny/Przedwczesnie-wystawiony-paragon-z-kasy-fiskalnej-157417-150x100crop.jpg)

![WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego [© industrieblick - Fotolia.com] WDT i stawka 0%: oświadczenie spedytora zamiast listu przewozowego](https://s3.egospodarka.pl/grafika2/WDT/WDT-i-stawka-0-oswiadczenie-spedytora-zamiast-listu-przewozowego-168592-150x100crop.jpg)

![Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych [© karelnoppe - Fotolia.com] Odliczenie VAT-u z e-faktury i duplikatu na zasadach ogólnych](https://s3.egospodarka.pl/grafika2/faktura-VAT/Odliczenie-VAT-u-z-e-faktury-i-duplikatu-na-zasadach-ogolnych-175613-150x100crop.jpg)

![Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy [© macgyverhh - Fotolia] Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy](https://s3.egospodarka.pl/grafika2/badania-przedsiebiorcow/Uszczelnienie-systemu-podatkowego-utrudnia-prowadzenie-firmy-199603-150x100crop.jpg)

![Polska rajem podatkowym… niestety dla fiskusa [© shake_pl - Fotolia.com] Polska rajem podatkowym… niestety dla fiskusa](https://s3.egospodarka.pl/grafika2/mikrofirmy/Polska-rajem-podatkowym-niestety-dla-fiskusa-204563-150x100crop.jpg)

![STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego? [© Lennart - Fotolia.com] STIR: czy uczciwi podatnicy muszą obawiać się blokady konta bankowego?](https://s3.egospodarka.pl/grafika2/mikrofirmy/STIR-czy-uczciwi-podatnicy-musza-obawiac-sie-blokady-konta-bankowego-206197-150x100crop.jpg)

![Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej [© grejak - Fotolia.com] Polskie przepisy podatkowe karami stoją, a będzie ich coraz więcej](https://s3.egospodarka.pl/grafika2/kodeks-karny-skarbowy/Polskie-przepisy-podatkowe-karami-stoja-a-bedzie-ich-coraz-wiecej-213909-150x100crop.jpg)

![Jak rozliczyć usługę na nieruchomości w UE świadczoną przez nievatowców? [© goodluz - Fotolia.com] Jak rozliczyć usługę na nieruchomości w UE świadczoną przez nievatowców?](https://s3.egospodarka.pl/grafika2/podatnik-VAT/Jak-rozliczyc-usluge-na-nieruchomosci-w-UE-swiadczona-przez-nievatowcow-224023-150x100crop.jpg)

![Sankcje finansowe za brak split payment [© Jo Panuwat D - Fotolia.com] Sankcje finansowe za brak split payment](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Sankcje-finansowe-za-brak-split-payment-225024-150x100crop.jpg)

![Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa [© apops - Fotolia.com] Transakcje z podmiotami powiązanymi i podatek u źródła na celowniku fiskusa](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Transakcje-z-podmiotami-powiazanymi-i-podatek-u-zrodla-na-celowniku-fiskusa-230995-150x100crop.jpg)

![Program CRM ułatwi dostarczanie faktur korygujących [© MaZvone - Fotolia.com.jpg] Program CRM ułatwi dostarczanie faktur korygujących](https://s3.egospodarka.pl/grafika2/faktura-VAT/Program-CRM-ulatwi-dostarczanie-faktur-korygujacych-231911-150x100crop.jpg)

![Pożyczka od spółki zawsze bez podatku PCC [© Piotr Adamowicz - Fotolia.com] Pożyczka od spółki zawsze bez podatku PCC](https://s3.egospodarka.pl/grafika2/PCC/Pozyczka-od-spolki-zawsze-bez-podatku-PCC-235653-150x100crop.jpg)

![Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców [© RayMediaGroup - pixabay.com] Zmiany podatkowe dla przedsiębiorców wspierających Ukraińców](https://s3.egospodarka.pl/grafika2/pomoc-dla-Ukrainy/Zmiany-podatkowe-dla-przedsiebiorcow-wspierajacych-Ukraincow-245064-150x100crop.jpg)

![Działalność nierejestrowana. W 2024 można zarobić 38 700 zł [© Drazen Zigic na Freepik] Działalność nierejestrowana. W 2024 można zarobić 38 700 zł](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-W-2024-mozna-zarobic-38-700-zl-262072-150x100crop.jpg)

![Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała [© kozini - fotolia.com] Firma może odpowiadać za oszustwa pracownika nawet jeśli nic o nich nie wiedziała](https://s3.egospodarka.pl/grafika2/przestepstwa-skarbowe/Firma-moze-odpowiadac-za-oszustwa-pracownika-nawet-jesli-nic-o-nich-nie-wiedziala-262257-150x100crop.jpg)

![KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku [© wygenerowane przez AI] KSeF po nowelizacji: Okres przejściowy, tryb offline i brak kar do 2026 roku](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-po-nowelizacji-Okres-przejsciowy-tryb-offline-i-brak-kar-do-2026-roku-267333-150x100crop.png)

![Zwrot części wydatków na materiały budowlane [© anna - Fotolia.com] Zwrot części wydatków na materiały budowlane](https://s3.egospodarka.pl/grafika/materialy-budowlane/Zwrot-czesci-wydatkow-na-materialy-budowlane-skVsXY.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Ryczałt ewidencjonowany i składka zdrowotna 2026. Znamy nowe stawki [© wygenerowane przez AI] Ryczałt ewidencjonowany i składka zdrowotna 2026. Znamy nowe stawki](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Ryczalt-ewidencjonowany-i-skladka-zdrowotna-2026-Znamy-nowe-stawki-270498-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku. [© zbg2 - Fotolia.com] Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku.](https://s3.egospodarka.pl/grafika2/PIT-37/Dla-kogo-PIT-37-za-2020-r-do-kiedy-zlozyc-i-jak-wypelnic-Wzor-i-instukcja-krok-po-kroku-236660-150x100crop.jpg)

![Zaangażowanie umiera w ciszy. Te drobne sygnały powinny cię zaalarmować [© wygenerowane przez AI] Zaangażowanie umiera w ciszy. Te drobne sygnały powinny cię zaalarmować](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Zaangazowanie-umiera-w-ciszy-Te-drobne-sygnaly-powinny-cie-zaalarmowac-270756-150x100crop.jpg)

![Małe firmy zyskają prawo do kontroli L4. Każdy pracodawca będzie mógł sam sprawdzić pracownika na zwolnieniu [© wygenerowane przez AI] Małe firmy zyskają prawo do kontroli L4. Każdy pracodawca będzie mógł sam sprawdzić pracownika na zwolnieniu](https://s3.egospodarka.pl/grafika2/kontrola-zwolnien-lekarskich/Male-firmy-zyskaja-prawo-do-kontroli-L4-Kazdy-pracodawca-bedzie-mogl-sam-sprawdzic-pracownika-na-zwolnieniu-270753-150x100crop.jpg)

![Umowa handlowa UE-Indie. Czy polski rynek pracy zostanie zalany pracownikami z Indii? [© wygenerowane przez AI] Umowa handlowa UE-Indie. Czy polski rynek pracy zostanie zalany pracownikami z Indii?](https://s3.egospodarka.pl/grafika2/polski-eksport/Umowa-handlowa-UE-Indie-Czy-polski-rynek-pracy-zostanie-zalany-pracownikami-z-Indii-270752-150x100crop.jpg)

![Ile kalorii ma pączek, a ile faworki? Dietetyczka rozwiewa wątpliwości [© wygenerowane przez AI] Ile kalorii ma pączek, a ile faworki? Dietetyczka rozwiewa wątpliwości](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Ile-kalorii-ma-paczek-a-ile-faworki-Dietetyczka-rozwiewa-watpliwosci-270748-150x100crop.jpg)

![Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują [© pexels] Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-warto-brac-kredyt-hipoteczny-w-2026-roku-Eksperci-analizuja-270751-150x100crop.jpg)