Zatrudnienie żony to wyższe koszty firmy ale nie zawsze podatkowe

2015-07-23 13:23

![Zatrudnienie żony to wyższe koszty firmy ale nie zawsze podatkowe [© Sergey Nivens - Fotolia.com] Zatrudnienie żony to wyższe koszty firmy ale nie zawsze podatkowe](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Zatrudnienie-zony-to-wyzsze-koszty-firmy-ale-nie-zawsze-podatkowe-160177-200x133crop.jpg)

Nie wszystkie wydatki dotyczące osoby współpracującej w kosztach firmowych © Sergey Nivens - Fotolia.com

Przeczytaj także: Koszty pracy wspólnika dla spółki cywilnej w podatku dochodowym

Kim jest osoba współpracująca?

Definicji osoby współpracującej nie znajdziemy w przepisach podatkowych, tylko w przepisach ZUS, zgodnie z którymi za osobę współpracującą uważa się:

- małżonka,

- dzieci własne,

- dzieci drugiego małżonka,

- dzieci przysposobione,

- rodziców,

- macochę i ojczyma,

- osoby przysposabiające.

Ważne jest, by osoby te pozostawały we wspólnym gospodarstwie domowym z przedsiębiorcą i jednocześnie współpracowały z nim przy prowadzeniu firmy. Warto zaznaczyć, że za osoby współpracujące nie uważa się brata lub siostry.

Bez względu jednak na to, czy członek rodziny współpracuje w działalności na podstawie zawartej umowy o pracę, czy też pomaga nieodpłatnie, to zawsze jest traktowany przez ZUS i urząd skarbowy jak osoba współpracująca, a nie jak zatrudniony pracownik (z wyjątkiem osób, z którymi została zawarta umowa o pracę w celu przygotowania zawodowego).

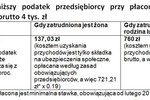

Składki ZUS osoby współpracującej kosztem firmowym

Jeżeli zatrudniony na umowę o pracę, dzieło lub pracujący nieodpłatnie małżonek, małoletnie dziecko czy inny członek rodziny, który dla celów ubezpieczeń społecznych jest osobą współpracującą dla przedsiębiorcy, to wysokość składki będzie analogiczna jak w przypadku składek przedsiębiorcy, przy czym należy pamiętać, że osoby współpracujące nie mogą korzystać z preferencyjnych składek ZUS.

Składki ZUS osób współpracujących obciążają jedynie pracodawcę, całość składek opłaca przedsiębiorca ze środków firmowych. Składki społeczne za osobę współpracującą osoba prowadząca działalność może, tak jak składki opłacane za siebie, zaliczyć do kosztów podatkowych, a o składki zdrowotne opłacone za siebie i osobę współpracującą przedsiębiorca pomniejszy należny urzędowi skarbowemu podatek dochodowy.

fot. Sergey Nivens - Fotolia.com

Nie wszystkie wydatki dotyczące osoby współpracującej w kosztach firmowych

W przypadku, gdy w działalności gospodarczej przedsiębiorca zatrudnia małżonkę lub małoletnie dziecko, należy mieć na uwadze, że ewentualne wynagrodzenie za wykonaną pracę nie może zostać zaliczone do kosztów uzyskania przychodów.

Wynagrodzenie osoby współpracującej a koszt firmowy

W przypadku, gdy w działalności gospodarczej przedsiębiorca zatrudnia małżonkę lub małoletnie dziecko, należy mieć na uwadze, że ewentualne wynagrodzenie za wykonaną pracę nie może zostać zaliczone do kosztów uzyskania przychodów. Zasada ta ma zastosowanie również w sytuacji, gdy między przedsiębiorcą a współpracującym małżonkiem istnieje rozdzielność majątkowa.

Natomiast nic nie stoi na przeszkodzie, aby wynagrodzenie wypłacane rodzicom czy też innym członkom rodziny - poza małżonkiem i małoletnim dzieckiem, mogło stanowić koszt podatkowy prowadzonej działalności.

Należy mieć więc na uwadze, że nie każde wypłacone najbliższej rodzinie wynagrodzenie będzie stanowić koszt podatkowy prowadzonej działalności.

Podróże służbowe odbyte przez osobę współpracującą w kosztach firmowych

Przedsiębiorca może zaliczyć do kosztów firmowych wydatki na podróże służbowe odbyte przez osobę współpracującą. Należy jednak pamiętać o przepisach wynikających z art. 23 ust. 1 pkt 52 Ustawy o podatku dochodowym od osób fizycznych. One dokładnie precyzują, że za koszty uzyskania przychodu nie uważa się wartości diet z tytułu podróży służbowych osób prowadzących działalność gospodarczą i osób z nimi współpracujących - w części przekraczającej wysokość diet przysługujących pracownikom, określoną w odrębnych przepisach wydanych przez właściwego ministra.

Przez przepisy wskazane w tym artykule ustawy o PIT należy rozumieć:

- Rozporządzenie Ministra Pracy i Polityki Społecznej z dnia 19 grudnia 2002 r. w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej poza granicami kraju oraz

- Rozporządzenie Ministra Pracy i Polityki Społecznej z dnia 19 grudnia 2002 r. w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej na obszarze kraju.

Oznacza to, że diety wypłacone osobie współpracującej z tytułu odbytej podróży służbowej do wysokości limitów określonych w tych rozporządzeniach są kosztem uzyskania przychodu.

Bieżące wydatki dotyczące osoby współpracującej w kosztach firmowych

Jeśli chodzi o pozostałe koszty, które mogłyby dotyczyć osób współpracujących, a jednocześnie stanowiłyby koszty uzyskania przychodów, to należy brać pod uwagę podstawową zasadę uznawania określonych wydatków za takie koszty. Zgodnie z nią, aby wydatek mógł być uznany za koszt, powinien spełniać łącznie następujące warunki:

- pozostawać w związku przyczynowym z przychodem lub źródłem przychodu i być poniesiony w celu osiągnięcia przychodu lub zachowania albo zabezpieczenia źródła przychodu,

- nie znajdować się na liście wydatków nieuznawanych za koszty uzyskania przychodów, wymienionych w art. 23 ust. 1 ustawy o PIT,

- być właściwie udokumentowany.

Wszystkie rodzaje wydatków, które zostały poniesione w celu osiągnięcia przychodu jak np. koszty podnoszenia kwalifikacji zawodowych, koszty używania samochodu lub telefonu służbowego itp. powinny być traktowane tak samo, gdy odnoszą się do osoby współpracującej. Istotny jest zatem cel poniesienia wydatku, a to, że wydatek dotyczy właśnie osoby współpracującej, nie ma znaczenia, jeżeli spełniony jest warunek celowości.

![Pomoc rodziny w firmie a koszty podatkowe [© auremar - Fotolia.com] Pomoc rodziny w firmie a koszty podatkowe](https://s3.egospodarka.pl/grafika2/osoba-wspolpracujaca/Pomoc-rodziny-w-firmie-a-koszty-podatkowe-108773-150x100crop.jpg) Pomoc rodziny w firmie a koszty podatkowe

Pomoc rodziny w firmie a koszty podatkowe

oprac. : wFirma.pl Sp. z o.o.

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

Najnowsze w dziale Podatki

-

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?]()

Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?

-

![Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania [© wygenerowane przez AI] Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania]()

Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania

-

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur]()

KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur

-

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm]()

Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm

![Zakup praw autorskich od żony jest kosztem uzyskania przychodu [© BillionPhotos.com - Fotolia.com] Zakup praw autorskich od żony jest kosztem uzyskania przychodu](https://s3.egospodarka.pl/grafika2/osoba-wspolpracujaca/Zakup-praw-autorskich-od-zony-jest-kosztem-uzyskania-przychodu-165118-150x100crop.jpg)

![Mąż i żona to podmioty powiązane w podatku dochodowym [© alexskopje - Fotolia.com] Mąż i żona to podmioty powiązane w podatku dochodowym](https://s3.egospodarka.pl/grafika2/osoba-wspolpracujaca/Maz-i-zona-to-podmioty-powiazane-w-podatku-dochodowym-164780-150x100crop.jpg)

![Czy spółka z o.o. zamiast firmy jednoosobowej pozwala uciec przed ZUS-em? [© Adam Wodarczyk - Fotolia.com] Czy spółka z o.o. zamiast firmy jednoosobowej pozwala uciec przed ZUS-em?](https://s3.egospodarka.pl/grafika2/wspolnik-spolki/Czy-spolka-z-o-o-zamiast-firmy-jednoosobowej-pozwala-uciec-przed-ZUS-em-255150-150x100crop.jpg)

![Składka zdrowotna 2023 od prowadzonej firmy i z pozostałych tytułów. Już wiemy, ile wyniesie [© fox17 - Fotolia.com] Składka zdrowotna 2023 od prowadzonej firmy i z pozostałych tytułów. Już wiemy, ile wyniesie](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skladka-zdrowotna-2023-od-prowadzonej-firmy-i-z-pozostalych-tytulow-Juz-wiemy-ile-wyniesie-250292-150x100crop.jpg)

![Rozliczanie kosztów mieszkania w działalności gospodarczej - ważne zmiany [© Rawpixel - Fotolia.com] Rozliczanie kosztów mieszkania w działalności gospodarczej - ważne zmiany](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Rozliczanie-kosztow-mieszkania-w-dzialalnosci-gospodarczej-wazne-zmiany-248478-150x100crop.jpg)

![Ograniczenia w obrocie gotówką w działalności gospodarczej [© whitelook - Fotolia.com] Ograniczenia w obrocie gotówką w działalności gospodarczej](https://s3.egospodarka.pl/grafika2/podzielona-platnosc/Ograniczenia-w-obrocie-gotowka-w-dzialalnosci-gospodarczej-240289-150x100crop.jpg)

![Wymiana opon w samochodzie osobowym w kosztach firmy [© industrieblick - Fotolia.com] Wymiana opon w samochodzie osobowym w kosztach firmy](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wymiana-opon-w-samochodzie-osobowym-w-kosztach-firmy-234451-150x100crop.jpg)

![Garnitur szefa w koszty uzyskania przychodu firmy? [© chamillew - Fotolia.com] Garnitur szefa w koszty uzyskania przychodu firmy?](https://s3.egospodarka.pl/grafika2/odziez-sluzbowa/Garnitur-szefa-w-koszty-uzyskania-przychodu-firmy-160162-150x100crop.jpg)

![Koszty podatkowe: uzyskanie przychodu a zabezpieczenie źródła [© apops - Fotolia.com] Koszty podatkowe: uzyskanie przychodu a zabezpieczenie źródła](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Koszty-podatkowe-uzyskanie-przychodu-a-zabezpieczenie-zrodla-160254-150x100crop.jpg)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania [© wygenerowane przez AI] Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania](https://s3.egospodarka.pl/grafika2/beneficjent-rzeczywisty/Rzeczywisty-wlasciciel-w-podatku-u-zrodla-kluczowe-objasnienia-MF-po-latach-oczekiwania-267819-150x100crop.png)

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-2-0-firmy-beda-mialy-tylko-4-miesiace-na-testy-nowego-systemu-e-Faktur-267785-150x100crop.jpg)

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Jak-obnizyc-skladki-ZUS-Przewodnik-po-ulgach-ZUS-dla-malych-firm-267753-150x100crop.png)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Polski przemysł w dołku – brakuje popytu, rosną zapasy, eksport słabnie [© Freepik] Polski przemysł w dołku – brakuje popytu, rosną zapasy, eksport słabnie](https://s3.egospodarka.pl/grafika2/przemysl/Polski-przemysl-w-dolku-brakuje-popytu-rosna-zapasy-eksport-slabnie-267879-150x100crop.jpg)

![Cena złota w 2025 osiąga historyczne szczyty - co dalej z rynkiem? [© wygenerowane przez AI] Cena złota w 2025 osiąga historyczne szczyty - co dalej z rynkiem?](https://s3.egospodarka.pl/grafika2/ceny-zlota/Cena-zlota-w-2025-osiaga-historyczne-szczyty-co-dalej-z-rynkiem-267861-150x100crop.png)

![Renta rodzinna za wrzesień dla studenta pierwszego roku - jak nie stracić świadczenia po maturze [© wygenerowane przez AI] Renta rodzinna za wrzesień dla studenta pierwszego roku - jak nie stracić świadczenia po maturze](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-za-wrzesien-dla-studenta-pierwszego-roku-jak-nie-stracic-swiadczenia-po-maturze-267859-150x100crop.png)

![Złośliwe reklamy internetowe – jak chronić firmę przed malvertisingiem? [© faithie - Fotolia.com] Złośliwe reklamy internetowe – jak chronić firmę przed malvertisingiem?](https://s3.egospodarka.pl/grafika2/zagrozenia-internetowe/Zlosliwe-reklamy-internetowe-jak-chronic-firme-przed-malvertisingiem-267853-150x100crop.jpg)

![Sztuczna inteligencja nie zastąpi tych 7 kluczowych umiejętności [© Freepik] Sztuczna inteligencja nie zastąpi tych 7 kluczowych umiejętności](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Sztuczna-inteligencja-nie-zastapi-tych-7-kluczowych-umiejetnosci-267850-150x100crop.jpg)