-

![Czy spółka z o.o. zamiast firmy jednoosobowej pozwala uciec przed ZUS-em? [© Adam Wodarczyk - Fotolia.com] Czy spółka z o.o. zamiast firmy jednoosobowej pozwala uciec przed ZUS-em?]()

Czy spółka z o.o. zamiast firmy jednoosobowej pozwala uciec przed ZUS-em?

... rozwiązaniem jest wpisanie do umowy spółki zapisu o tym, że wspólnik będzie zobowiązywany do wykonywania na jej rzecz tzw. świadczeń niepieniężnych (art. 176 Kodeksu spółek handlowych). Chodzi o świadczenia powtarzające się, choć zarazem nie stanowiące usługi ciągłej, za które wspólnik otrzymywać będzie wynagrodzenie ...

Tematy: wspólnik spółki, jednoosobowa działalność gospodarcza, spółka z o.o., wspólnik spółki z o.o., składka na ubezpieczenie zdrowotne, składka zdrowotna, składki ZUS dla przedsiębiorców, składki ZUS, wysoki ZUS, duży ZUS, wysokość składek ZUS, działalność gospodarcza, formy działalności gospodarczej, prowadzenie działalności gospodarczej -

![Międzynarodowe holdingi spółek będą pozbawiane zwolnienia z CIT [© Jakub Jirsák - Fotolia.com] Międzynarodowe holdingi spółek będą pozbawiane zwolnienia z CIT]()

Międzynarodowe holdingi spółek będą pozbawiane zwolnienia z CIT

... swojego jedynego udziałowca na Guernsey nie musiała pobierać podatku u źródła. Zgodnie z art. 21 ust. 3c ustawy o CIT, zwolnienie z podatku dochodowego co do ... firmy argumentował, że cypryjska spółka spełnia przesłanki do objęcia zwolnieniem z CIT w Polsce, określonym w art. 22 ust. 4 ustawy o podatku dochodowym od osób prawnych. Zgodnie z prawem ...

Tematy: dywidenda, wypłata dywidendy, podatek od dywidendy, opodatkowanie dywidendy, dywidendy ze spółek, wypłata dywidend, podatek u źródła, podatek dochodowy od osób prawnych, podatki spółki, zwolnienia podatkowe, rezydencja podatkowa, beneficjent rzeczywisty, wypłata dywidendy za granicę, podatek od zysków kapitałowych, zwolnienie z CIT -

![Skutki podatkowe fuzji spółek ze 100% udziałem zagranicznego wspólnika [© Robert Kneschke - Fotolia.com] Skutki podatkowe fuzji spółek ze 100% udziałem zagranicznego wspólnika]()

Skutki podatkowe fuzji spółek ze 100% udziałem zagranicznego wspólnika

... wspólnik nie osiągnie dzięki fuzji żadnych korzyści podatkowych. Zaoszczędzi natomiast na kosztach utrzymywania i administrowania dwóch odrębnych podmiotów. Fuzja nastąpi w oparciu o art. 492 § 1 pkt 1 Kodeksu spółek handlowych (tzw. połączenie przez przejęcie) - spółka przejmująca uzyska cały majątek spółki przejmowanej w zamian za udziały, które ...

-

![Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych [© Jürgen Fälchle - Fotolia.com] Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych]()

Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych

Końcówka roku przyniosła wyraźne ożywianie w rejestracjach nowych samochodów, co może być związane z tym, że przedsiębiorcy "robią koszty". W przypadku wynajmu długoterminowego auta o wartości ok. 100 tys. zł, łączne odliczenia podatkowe mogą wynieść ok. 19 tysięcy - szacują eksperci Carsmile. Wynajęcie samochodu (spalinowego) wartego 280 tys. zł ...

Tematy: samochód firmowy, samochód osobowy w podatkach, wynajem długoterminowy, koszty firmy, podatek od firmy, samochód w firmie, samochód w leasingu, leasing samochodu, amortyzacja środków trwałych, odliczenia podatkowe, wydatki a koszty, kupno samochodu, odliczenie VAT, koszty podatkowe, koszty uzyskania przychodu -

![Ryczałt ewidencjonowany i składka zdrowotna 2024. Znamy nowe stawki Ryczałt ewidencjonowany i składka zdrowotna 2024. Znamy nowe stawki]()

Ryczałt ewidencjonowany i składka zdrowotna 2024. Znamy nowe stawki

Wysokość składki zdrowotnej uzależniona jest od stosowanej formy opodatkowania. W przypadku ryczałtu wpływ na nią ma przeciętne wynagrodzenie z IV kwartału roku poprzedniego. Według danych opublikowanych 22 stycznia 2024 r. przez Główny Urząd Statystyczny średnie wynagrodzenie za IV kwartał 2023 r. w sektorze przedsiębiorstw wyniosło 7.767,85 zł. ...

-

![Działalność nierejestrowana. W 2024 można zarobić 38 700 zł [© Drazen Zigic na Freepik] Działalność nierejestrowana. W 2024 można zarobić 38 700 zł]()

Działalność nierejestrowana. W 2024 można zarobić 38 700 zł

... dochody z działalności nierejestrowanej? Brak rejestracji działalności nie oznacza, że z osiąganych przychodów nie trzeba rozliczać się z fiskusem. Przychodem należnym, o którym mowa w art. 5 ust. 1, są kwoty jakie należą się prowadzącemu działalność, nawet jeśli ich faktycznie nie otrzymał, pomniejszone o wartość zwróconych mu towarów, udzielonych ...

Tematy: działalność nierejestrowa, działalność gospodarcza, działalność nieewidencjonowana, składki ZUS, składki ZUS dla przedsiębiorców, podatek dochodowy, opodatkowanie podatkiem dochodowym, PIT-36, koszty uzyskania przychodów, ulgi podatkowe, limity podatkowe, prowadzenie działalności gospodarczej, rejestracja działalności gospodarczej, przychody, Prawo przedsiębiorców, ułatwienia dla przedsiębiorców, własny biznes, minimalne wynagrodzenie -

![Zapewnienie zakwaterowania pracownikowi bez PIT? [© mrsiraphol na Freepik] Zapewnienie zakwaterowania pracownikowi bez PIT?]()

Zapewnienie zakwaterowania pracownikowi bez PIT?

... akt: II FSK 434/21 i II FSK 1332/21) przyjęto odmienną niż prezentowana przez fiskusa wykładnię art. 12 ustawy o podatku dochodowym od osób fizycznych w kontekście opodatkowania nieodpłatnych ... .2.SJ, czyli już po korzystnych wyrokach sądów. Za podstawę prawną podano art. 12 ustawy o podatku dochodowym od osób fizycznych. Zgodnie z brzmieniem tej ...

-

![Kontrole podatkowe na koniec roku. Jakie działania podejmuje fiskus? [© katemangostar na Freepik] Kontrole podatkowe na koniec roku. Jakie działania podejmuje fiskus?]()

Kontrole podatkowe na koniec roku. Jakie działania podejmuje fiskus?

... więcej czasu na podważenie rozliczeń. Mają do tego prawo dzięki art. 70 par. 6 Ordynacji podatkowej, który reguluje zawieszenie biegu przedawnienia zobowiązań ... przedawnienia, coraz częściej wykorzystywane jest również zajęcie majątku podatnika. Zgodnie z art. 70 par. 4 Ordynacji podatkowej możliwe jest wstrzymanie przedawnienia wskutek zastosowania ...

-

![Zbywanie wierzytelności a przychody pasywne w Estońskim CIT [© Freepik] Zbywanie wierzytelności a przychody pasywne w Estońskim CIT]()

Zbywanie wierzytelności a przychody pasywne w Estońskim CIT

... oraz w wyroku z dnia 6 lipca 2023 r., sygn. III SA/Wa 627/23 uznał, że limit z art. 28j ust. 1 pkt 2 lit. a (dotyczący przychodów z wierzytelności) nie dotyczy zbycia własnych ... wciąż mógł korzystać z opodatkowania w ramach Estońskiego CIT. W cytowanym wyroku uznano, że art. 28j ust. 1 pkt. 2 lit. a ustawy o CIT dotyczy wyłącznie przysporzeń podatnika ...

-

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm]()

Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm

Ulga na start, preferencyjne składki, czy "Mały ZUS plus", a może wakacje składkowe - to propozycje wsparcia dla małych przedsiębiorców. Korzyści to możliwość opłacania niższych składek lub ich brak. Warto też zwrócić uwagę na konsekwencje z tym związane. Wyjaśniamy: kto i z jakich ulg może skorzystać oraz jakie są zagrożenia z tym związane. Z ...

-

![Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze? [© wygenerowane przez AI] Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?]()

Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?

Wielu właścicieli gruntów traktuje nieruchomości jako inwestycję, która z czasem zyskuje na wartości. Działka kojarzy się z bezpieczeństwem, stabilnością i możliwością zysku przy sprzedaży. Rzadziej myśli się jednak o tym, że posiadanie ziemi to także szereg obowiązków prawnych i finansowych, które mogą zaskoczyć, zwłaszcza gdy w grę wchodzą ...

Tematy: podatek od nieruchomości, podatek od sprzedaży nieruchomości, podatek od spadków i darowizn, podatek od darowizny, podatek od spadku, podatek od czynności cywilnoprawnych, podatek od gruntów, ulga mieszkaniowa, nieruchomość w spadku, sprzedaż spadku, darowizna nieruchomości, sprzedaż działki -

![Podatek katastralny w Polsce - szok czy stabilizacja rynku mieszkaniowego? [© wygenerowane przez AI] Podatek katastralny w Polsce - szok czy stabilizacja rynku mieszkaniowego?]()

Podatek katastralny w Polsce - szok czy stabilizacja rynku mieszkaniowego?

Podatek katastralny, oparty na wartości rynkowej nieruchomości, to jedno z najgorętszych i kontrowersyjnych zagadnień dyskusji o przyszłości polskiego rynku mieszkaniowego. W odróżnieniu od obecnego niskiego podatku od powierzchni, podatek katastralny może oznaczać radykalny wzrost obciążeń dla właścicieli nieruchomości, szczególnie w większych ...

-

![Zmiany podatkowe od 2026 r.: ulga mieszkaniowa i IP BOX po nowemu, ryczałt 17% dla świadczeń na rzecz spółki [© wygenerowane przez AI] Zmiany podatkowe od 2026 r.: ulga mieszkaniowa i IP BOX po nowemu, ryczałt 17% dla świadczeń na rzecz spółki]()

Zmiany podatkowe od 2026 r.: ulga mieszkaniowa i IP BOX po nowemu, ryczałt 17% dla świadczeń na rzecz spółki

... uszczelnienie systemu podatkowego i dążenie do realizacji zasady sprawiedliwości podatkowej, wywodzonej z art. 84 Konstytucji RP. Szkoda tylko, że te działania odbiją się wyłącznie ... podatkiem dochodowym świadczy usługi na rzecz swojej spółki powiązanej w rozumieniu art. 23m ust. 1 pkt 4 ustawy PIT (spółki osobowej i kapitałowej, w której jest ...

-

![Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT [© wygenerowane przez AI] Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT]()

Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT

Wybór kwartalnego rozliczenia podatku VAT na 2026 r. pozwala przedsiębiorcom odroczyć o jeden rok obowiązek elektronicznego prowadzenia ksiąg podatkowych oraz ich przesyłania do fiskusa w formie plików JPK_PIT i JPK_CIT. W praktyce oznacza to, że podatnicy rozliczający VAT kwartalnie nie będą objęci tymi obowiązkami w 2026 r., a dopiero od 1 ...

-

![Promocje sprzedażowe a podatki [© anna - Fotolia.com] Promocje sprzedażowe a podatki]()

Promocje sprzedażowe a podatki

... od osób prawnych (pdop) każe patrzeć na akcje promocyjne przez pryzmat przepisu, który z pewnością zna każda osoba zajmująca się marketingiem – art. 16 ust. 1 pkt 28. Innymi słowy, organizując akcję promocyjną, należy zdecydować, czy stanowi ona działanie o charakterze reklamy, czy też może ...

-

![Kiedy urząd sam skoryguje deklarację podatkową? [© anna - Fotolia.com] Kiedy urząd sam skoryguje deklarację podatkową?]()

Kiedy urząd sam skoryguje deklarację podatkową?

... 2005 r. urząd skarbowy ma obowiązek korekty drobnych błędów rachunkowych bądź oczywistych pomyłek w składanych przez nas deklaracjach podatkowych! Zgodnie z nowym brzmieniem art. 274 op urząd miał przecież obowiązek dokonania takiej korekty „z urzędu”, jeśli zmiana wysokości zobowiązania podatkowego, kwoty nadpłaty, kwoty zwrotu podatku ...

-

![Reklamacja faktury za usługi telekomunikacyjne - jak zaksięgować [© kartos - Fotolia.com] Reklamacja faktury za usługi telekomunikacyjne - jak zaksięgować]()

Reklamacja faktury za usługi telekomunikacyjne - jak zaksięgować

Moja spółka z o.o. otrzymała fakturę VAT za usługi telekomunikacyjne. Po dokładnej analizie wykazu połączeń telefonicznych, tzw. billingu, stwierdziliśmy, że wartość usługi została zawyżona i zakwestionowaliśmy kwotę z faktury. Wniesiona przeze mnie reklamacja została uznana. Jak powinnam ująć w księgach rachunkowych operacje związane ze ...

-

![Jak rozliczyć PIT w 2006 r. [© anna - Fotolia.com] Jak rozliczyć PIT w 2006 r.]()

Jak rozliczyć PIT w 2006 r.

Wszyscy jesteśmy zobowiązani do ponoszenia świadczeń publicznych - w tym płacenia podatków. Stanowi o tym art. 84 Konstytucji Rzeczypospolitej Polskiej. Z końcem kwietnia upływa termin składania deklaracji podatkowych z tytułu podatków osobistych. Ponieważ w tym roku ostatni dzień kwietnia ...

-

![Ewidencja dotacji w jednostce samorządu terytorialnego Ewidencja dotacji w jednostce samorządu terytorialnego]()

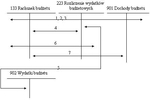

Ewidencja dotacji w jednostce samorządu terytorialnego

Do ewidencji wpływów dotacji celowych zarówno z budżetu państwa, jak i dotacji od innych jednostek samorządu terytorialnego na podstawie zawartych porozumień (umów) oraz dotacji z funduszy celowych służą konta: 133 "Rachunek budżetu" oraz konto 901 "Dochody budżetu". Środki budżetowe na realizację zadań związanych z otrzymanymi dotacjami są ...

-

![Niedługo upływa termin badań technicznych [© anna - Fotolia.com] Niedługo upływa termin badań technicznych]()

Niedługo upływa termin badań technicznych

Nie chcesz stracić prawa do odliczania VAT zawartego w cenie paliwa? - Pamiętaj, że 1 czerwca 2005 r. upływa termin na przeprowadzenie badania technicznego, jeżeli użytkujesz samochód o CMD do 3,5 tony. Aby zachować prawo do odliczenia VAT, musisz potwierdzić w okręgowej stacji kontroli pojazdów, że Twój samochód spełnia wymagane przepisami ...

-

![Czy opłaca się demontaż kratki samochodowej [© anna - Fotolia.com] Czy opłaca się demontaż kratki samochodowej]()

Czy opłaca się demontaż kratki samochodowej

... 2005 r. , a Twoje prawo do pełnego odliczenia VAT wynika z zaświadczenia wydanego przez stację kontroli pojazdów (Twój samochód jest pojazdem, o którym mówi art. 86 ust. 4 pkt 1-4 uptu) – to wówczas zdjęcie kratki spowoduje, że będziesz musiał dokonać korekty odliczonego VAT. Podobnie będzie w sytuacji ...

-

![Kredyt podatkowy [© anna - Fotolia.com] Kredyt podatkowy]()

Kredyt podatkowy

... pełne etaty, w prowadzonej pozarolniczej działalności gospodarczej nie wykorzystują środków trwałych oraz wartości niematerialnych i prawnych, a także innych składników majątku, o których mowa w art. 24 ust. 3 ustawy o podatku dochodowym od osób fizycznych - o znacznej wartości - udostępnionych im nieodpłatnie przez osoby zaliczone do I i II grupy ...

-

![Samochód dla firmy a podatek VAT [© anna - Fotolia.com] Samochód dla firmy a podatek VAT]()

Samochód dla firmy a podatek VAT

... o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony, będziesz mógł odliczyć jedynie 60% kwoty podatku określonej w fakturze, ale nie więcej niż 6.000 zł (art. 86 ust. 3–5a ustawy o VAT). Chcąc zaoszczędzić na podatku, przed dokonaniem transakcji sprawdź dokładnie, czy interesujący Cię typ i model samochodu ...

-

![Dla kogo kasa fiskalna od 1 września 2006? [© anna - Fotolia.com] Dla kogo kasa fiskalna od 1 września 2006?]()

Dla kogo kasa fiskalna od 1 września 2006?

... .40.3), dostaw wyrobów z metali szlachetnych lub z udziałem tych metali, których sprzedaż nie może korzystać ze zwolnienia podmiotowego z VAT, o którym mowa w art. 113 ust. 1 i 9 ustawy o VAT, dostaw nagranych, z zapisanymi danymi lub zapisanymi pakietami oprogramowania komputerowego (w tym również sprzedawanymi łącznie z licencją na użytkowanie ...

-

![Rozliczanie faktur korygujących [© kartos - Fotolia.com] Rozliczanie faktur korygujących]()

Rozliczanie faktur korygujących

... zaliczki? Obowiązek podatkowy w przypadku otrzymania części należności (np. zaliczki) przed wydaniem towaru lub wykonaniem usługi powstaje z chwilą otrzymania tej należności (art. 19 ust. 11 uptu). W konsekwencji nie jest prawidłowe rozliczanie zaliczek w momencie wystawienia faktury zaliczkowej, która może być wystawiona w ciągu 7 dni ...

-

![Odliczenie straty a deklaracje podatkowe na zaliczki [© anna - Fotolia.com] Odliczenie straty a deklaracje podatkowe na zaliczki]()

Odliczenie straty a deklaracje podatkowe na zaliczki

... kolejno po sobie następujących 5 latach podatkowych, z tym że wysokość obniżenia w którymkolwiek z tych lat nie może przekroczyć 50% kwoty tej straty (art. 7 ust. 5 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych, Dz.U. z 2000 r. nr 54, poz. 654 z późn. zm.). Jeżeli skorzystałeś ...

-

![Dlaczego warto sprawdzać swoich kontrahentów [© anna - Fotolia.com] Dlaczego warto sprawdzać swoich kontrahentów]()

Dlaczego warto sprawdzać swoich kontrahentów

W tym artykule opowiem o "przygodzie", jaka przytrafiła się jednemu z naszych Czytelników. Mam nadzieję, że pomoże Ci to uniknąć podobnego problemu. Rozliczana przez niego firma handluje na dużą skalę sprzętem elektronicznym. Sprzedaje towar zarówno odbiorcom krajowym, jak i unijnym. Kilka miesięcy temu nawiązała kontakt z inną polską firmą - ...

-

![Amortyzacja a inwestycje w obcym środku trwałym [© kartos - Fotolia.com] Amortyzacja a inwestycje w obcym środku trwałym]()

Amortyzacja a inwestycje w obcym środku trwałym

... od inwestycji dokonywanych w obcych środkach trwałych. Inwestycje w obcych środkach trwałych podlegają amortyzacji według indywidualnie ustalonych przez Pana Krzysztofa stawek amortyzacyjnych (art. 22j ust. 4 updof). Przy ustalaniu tych stawek powinien on jedynie pamiętać, że okres amortyzacji dla tych inwestycji nie może być ...

-

![Ograniczona przydatność Krajowej Informacji Podatkowej [© anna - Fotolia.com] Ograniczona przydatność Krajowej Informacji Podatkowej]()

Ograniczona przydatność Krajowej Informacji Podatkowej

... Finansów poinformowało, że odpowiedzi udzielane przez pracowników Krajowej Informacji Podatkowej mają charakter ogólny i nie są wiążące w świetle Ordynacji podatkowej (art. 14a). Nadal obowiązują przepisy ustawy Ordynacja podatkowa, w świetle których wiążące interpretacje przepisów prawa podatkowego są wydawane przez naczelnika właściwego urzędu ...

-

![Inwestycje krótkoterminowe w księgach rachunkowych [© kartos - Fotolia.com] Inwestycje krótkoterminowe w księgach rachunkowych]()

Inwestycje krótkoterminowe w księgach rachunkowych

Z inwestycjami masz do czynienia, gdy kupione przez Ciebie aktywa to w szczególności aktywa finansowe oraz nieruchomości i wartości niematerialne i prawne, które nie są użytkowane przez Twoją firmę, lecz zostały nabyte w celu osiągnięcia korzyści. Podstawową przesłanką inwestycji musi być fakt, byś z nabytych aktywów - inwestycji - nie korzystał w ...

-

![Instrumenty pochodne jako forma zabezpieczeń [© kartos - Fotolia.com] Instrumenty pochodne jako forma zabezpieczeń]()

Instrumenty pochodne jako forma zabezpieczeń

Przy ujmowaniu instrumentów pochodnych w księgach rachunkowych istotną rolę spełnia dokumentacja zabezpieczeń. Jej brak powoduje, że instrumenty pochodne ewidencjonujesz tak jak inne instrumenty finansowe, które nabyłeś w celach handlowych. Dokumentacja zabezpieczeń powinna określać, co podlega zabezpieczeniu (wartość godziwa, przepływy pieniężne ...

-

![Kiedy 20% podatku od pożyczki i darowizny? [© whitelook - Fotolia.com] Kiedy 20% podatku od pożyczki i darowizny?]()

Kiedy 20% podatku od pożyczki i darowizny?

... , depozytu nieprawidłowego lub ustanowienia użytkowania nieprawidłowego albo ich zmiany, a należny podatek nie został zapłacony, biorący pożyczkę członek najbliższej rodziny w rozumieniu art. 4a ustawy o podatku od spadków i darowizn powołuje się na fakt zawarcia umowy pożyczki, a nie spełnił warunku udokumentowania otrzymania pieniędzy na ...

-

![Jak zaksięgować zakup i sprzedaż akcji [© kartos - Fotolia.com] Jak zaksięgować zakup i sprzedaż akcji]()

Jak zaksięgować zakup i sprzedaż akcji

Spółka jawna założyła poprzez biuro maklerskie rachunek inwestycyjny i przelała z rachunku spółki pewną kwotę pieniędzy na zakup akcji. Dokonała w trzech transzach zakupu akcji. Rachunek poza wartością za akcje został obciążony kwotą prowizji. Raz w miesiącu pobierana jest z rachunku prowizja za prowadzenie rachunku. Jak należy ująć w księgach ...

-

![Czy nabywca może wystawić fakturę VAT sprzedawcy? [© anna - Fotolia.com] Czy nabywca może wystawić fakturę VAT sprzedawcy?]()

Czy nabywca może wystawić fakturę VAT sprzedawcy?

Podmiotem obowiązanym do udokumentowania transakcji dla potrzeb VAT jest sprzedawca towaru lub usługi. Od zasady tej występują jednak pewne wyjątki. Jeden z nich został zawarty w § 10 rozporządzenia w sprawie faktur, w którym określone zostały szczegółowo warunki, które musi spełnić nabywca, aby mógł udokumentować dokonaną na jego rzecz dostawę ...

-

![Jaka faktura VAT za paliwo? [© anna - Fotolia.com] Jaka faktura VAT za paliwo?]()

Jaka faktura VAT za paliwo?

Podstawowym dowodem księgowym dokumentującym nabycie towarów i usług jest faktura VAT. Informacje, jakie powinny być na niej zawarte określa Rozporządzenie Ministra Finansów z dnia 25 maja 2005 roku w sprawie zwrotu podatków niektórym podatnikom, zaliczkowego zwrotu podatku, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Czy spółka z o.o. zamiast firmy jednoosobowej pozwala uciec przed ZUS-em? [© Adam Wodarczyk - Fotolia.com] Czy spółka z o.o. zamiast firmy jednoosobowej pozwala uciec przed ZUS-em?](https://s3.egospodarka.pl/grafika2/wspolnik-spolki/Czy-spolka-z-o-o-zamiast-firmy-jednoosobowej-pozwala-uciec-przed-ZUS-em-255150-150x100crop.jpg)

![Międzynarodowe holdingi spółek będą pozbawiane zwolnienia z CIT [© Jakub Jirsák - Fotolia.com] Międzynarodowe holdingi spółek będą pozbawiane zwolnienia z CIT](https://s3.egospodarka.pl/grafika2/dywidenda/Miedzynarodowe-holdingi-spolek-beda-pozbawiane-zwolnienia-z-CIT-255244-150x100crop.jpg)

![Skutki podatkowe fuzji spółek ze 100% udziałem zagranicznego wspólnika [© Robert Kneschke - Fotolia.com] Skutki podatkowe fuzji spółek ze 100% udziałem zagranicznego wspólnika](https://s3.egospodarka.pl/grafika2/przejecie-spolki/Skutki-podatkowe-fuzji-spolek-ze-100-udzialem-zagranicznego-wspolnika-255873-150x100crop.jpg)

![Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych [© Jürgen Fälchle - Fotolia.com] Leasing, wynajem czy zakup auta do firmy w grudniu? Ile można zyskać na odliczeniach podatkowych](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Leasing-wynajem-czy-zakup-auta-do-firmy-w-grudniu-Ile-mozna-zyskac-na-odliczeniach-podatkowych-256766-150x100crop.jpg)

![Działalność nierejestrowana. W 2024 można zarobić 38 700 zł [© Drazen Zigic na Freepik] Działalność nierejestrowana. W 2024 można zarobić 38 700 zł](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-W-2024-mozna-zarobic-38-700-zl-262072-150x100crop.jpg)

![Zapewnienie zakwaterowania pracownikowi bez PIT? [© mrsiraphol na Freepik] Zapewnienie zakwaterowania pracownikowi bez PIT?](https://s3.egospodarka.pl/grafika2/zakwaterowanie-pracownika/Zapewnienie-zakwaterowania-pracownikowi-bez-PIT-262594-150x100crop.jpg)

![Kontrole podatkowe na koniec roku. Jakie działania podejmuje fiskus? [© katemangostar na Freepik] Kontrole podatkowe na koniec roku. Jakie działania podejmuje fiskus?](https://s3.egospodarka.pl/grafika2/kontrole-podatkowe/Kontrole-podatkowe-na-koniec-roku-Jakie-dzialania-podejmuje-fiskus-262859-150x100crop.jpg)

![Zbywanie wierzytelności a przychody pasywne w Estońskim CIT [© Freepik] Zbywanie wierzytelności a przychody pasywne w Estońskim CIT](https://s3.egospodarka.pl/grafika2/estonski-CIT/Zbywanie-wierzytelnosci-a-przychody-pasywne-w-Estonskim-CIT-264876-150x100crop.jpg)

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Jak-obnizyc-skladki-ZUS-Przewodnik-po-ulgach-ZUS-dla-malych-firm-267753-150x100crop.png)

![Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze? [© wygenerowane przez AI] Działka w spadku lub darowiźnie czy sprzedaż działki i przekazanie pieniędzy? Jakie obowiązują podatki i co jest korzystniejsze?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Dzialka-w-spadku-lub-darowiznie-czy-sprzedaz-dzialki-i-przekazanie-pieniedzy-Jakie-obowiazuja-podatki-i-co-jest-korzystniejsze-267890-150x100crop.png)

![Podatek katastralny w Polsce - szok czy stabilizacja rynku mieszkaniowego? [© wygenerowane przez AI] Podatek katastralny w Polsce - szok czy stabilizacja rynku mieszkaniowego?](https://s3.egospodarka.pl/grafika2/podatek-katastralny/Podatek-katastralny-w-Polsce-szok-czy-stabilizacja-rynku-mieszkaniowego-268519-150x100crop.jpg)

![Zmiany podatkowe od 2026 r.: ulga mieszkaniowa i IP BOX po nowemu, ryczałt 17% dla świadczeń na rzecz spółki [© wygenerowane przez AI] Zmiany podatkowe od 2026 r.: ulga mieszkaniowa i IP BOX po nowemu, ryczałt 17% dla świadczeń na rzecz spółki](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Zmiany-podatkowe-od-2026-r-ulga-mieszkaniowa-i-IP-BOX-po-nowemu-ryczalt-17-dla-swiadczen-na-rzecz-spolki-268740-150x100crop.jpg)

![Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT [© wygenerowane przez AI] Kwartalne rozliczenie VAT w 2026 r. odracza o rok obowiązek JPK_PIT i JPK_CIT](https://s3.egospodarka.pl/grafika2/obowiazki-sprawozdawcze/Kwartalne-rozliczenie-VAT-w-2026-r-odracza-o-rok-obowiazek-JPK-PIT-i-JPK-CIT-270372-150x100crop.jpg)

![Promocje sprzedażowe a podatki [© anna - Fotolia.com] Promocje sprzedażowe a podatki](https://s3.egospodarka.pl/grafika/promocje-sprzedazowe/Promocje-sprzedazowe-a-podatki-skVsXY.jpg)

![Kiedy urząd sam skoryguje deklarację podatkową? [© anna - Fotolia.com] Kiedy urząd sam skoryguje deklarację podatkową?](https://s3.egospodarka.pl/grafika/deklaracje-podatkowe/Kiedy-urzad-sam-skoryguje-deklaracje-podatkowa-skVsXY.jpg)

![Reklamacja faktury za usługi telekomunikacyjne - jak zaksięgować [© kartos - Fotolia.com] Reklamacja faktury za usługi telekomunikacyjne - jak zaksięgować](https://s3.egospodarka.pl/grafika/Reklamacja-z-tytulu-wadliwego-rozliczenia-uslugi-t/Reklamacja-faktury-za-uslugi-telekomunikacyjne-jak-zaksiegowac-9ABtnB.jpg)

![Jak rozliczyć PIT w 2006 r. [© anna - Fotolia.com] Jak rozliczyć PIT w 2006 r.](https://s3.egospodarka.pl/grafika/podatki/Jak-rozliczyc-PIT-w-2006-r-skVsXY.jpg)

![Niedługo upływa termin badań technicznych [© anna - Fotolia.com] Niedługo upływa termin badań technicznych](https://s3.egospodarka.pl/grafika/badania-techniczne/Niedlugo-uplywa-termin-badan-technicznych-skVsXY.jpg)

![Czy opłaca się demontaż kratki samochodowej [© anna - Fotolia.com] Czy opłaca się demontaż kratki samochodowej](https://s3.egospodarka.pl/grafika/kratka-samochodowa/Czy-oplaca-sie-demontaz-kratki-samochodowej-skVsXY.jpg)

![Kredyt podatkowy [© anna - Fotolia.com] Kredyt podatkowy](https://s3.egospodarka.pl/grafika/kredyt-podatkowy/Kredyt-podatkowy-skVsXY.jpg)

![Samochód dla firmy a podatek VAT [© anna - Fotolia.com] Samochód dla firmy a podatek VAT](https://s3.egospodarka.pl/grafika/samochod-dla-firmy/Samochod-dla-firmy-a-podatek-VAT-skVsXY.jpg)

![Dla kogo kasa fiskalna od 1 września 2006? [© anna - Fotolia.com] Dla kogo kasa fiskalna od 1 września 2006?](https://s3.egospodarka.pl/grafika/kasy-fiskalne/Dla-kogo-kasa-fiskalna-od-1-wrzesnia-2006-skVsXY.jpg)

![Rozliczanie faktur korygujących [© kartos - Fotolia.com] Rozliczanie faktur korygujących](https://s3.egospodarka.pl/grafika/faktura-korygujaca/Rozliczanie-faktur-korygujacych-9ABtnB.jpg)

![Odliczenie straty a deklaracje podatkowe na zaliczki [© anna - Fotolia.com] Odliczenie straty a deklaracje podatkowe na zaliczki](https://s3.egospodarka.pl/grafika/deklaracje-podatkowe/Odliczenie-straty-a-deklaracje-podatkowe-na-zaliczki-skVsXY.jpg)

![Dlaczego warto sprawdzać swoich kontrahentów [© anna - Fotolia.com] Dlaczego warto sprawdzać swoich kontrahentów](https://s3.egospodarka.pl/grafika/transakcje-wewnatrzwspolnotowe/Dlaczego-warto-sprawdzac-swoich-kontrahentow-skVsXY.jpg)

![Amortyzacja a inwestycje w obcym środku trwałym [© kartos - Fotolia.com] Amortyzacja a inwestycje w obcym środku trwałym](https://s3.egospodarka.pl/grafika/amortyzacja/Amortyzacja-a-inwestycje-w-obcym-srodku-trwalym-9ABtnB.jpg)

![Ograniczona przydatność Krajowej Informacji Podatkowej [© anna - Fotolia.com] Ograniczona przydatność Krajowej Informacji Podatkowej](https://s3.egospodarka.pl/grafika/Krajowa-Informacja-Podatkowa/Ograniczona-przydatnosc-Krajowej-Informacji-Podatkowej-skVsXY.jpg)

![Inwestycje krótkoterminowe w księgach rachunkowych [© kartos - Fotolia.com] Inwestycje krótkoterminowe w księgach rachunkowych](https://s3.egospodarka.pl/grafika/inwestycje-krotkoterminowe/Inwestycje-krotkoterminowe-w-ksiegach-rachunkowych-9ABtnB.jpg)

![Instrumenty pochodne jako forma zabezpieczeń [© kartos - Fotolia.com] Instrumenty pochodne jako forma zabezpieczeń](https://s3.egospodarka.pl/grafika/instrumenty-pochodne/Instrumenty-pochodne-jako-forma-zabezpieczen-9ABtnB.jpg)

![Kiedy 20% podatku od pożyczki i darowizny? [© whitelook - Fotolia.com] Kiedy 20% podatku od pożyczki i darowizny?](https://s3.egospodarka.pl/grafika/podatek-od-spadkow-i-darowizn/Kiedy-20-podatku-od-pozyczki-i-darowizny-JbjmWj.jpg)

![Jak zaksięgować zakup i sprzedaż akcji [© kartos - Fotolia.com] Jak zaksięgować zakup i sprzedaż akcji](https://s3.egospodarka.pl/grafika/zakup-akcji/Jak-zaksiegowac-zakup-i-sprzedaz-akcji-9ABtnB.jpg)

![Czy nabywca może wystawić fakturę VAT sprzedawcy? [© anna - Fotolia.com] Czy nabywca może wystawić fakturę VAT sprzedawcy?](https://s3.egospodarka.pl/grafika/faktura/Czy-nabywca-moze-wystawic-fakture-VAT-sprzedawcy-skVsXY.jpg)

![Jaka faktura VAT za paliwo? [© anna - Fotolia.com] Jaka faktura VAT za paliwo?](https://s3.egospodarka.pl/grafika/faktura-VAT/Jaka-faktura-VAT-za-paliwo-skVsXY.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2025 [© Tatiana Goskova na Freepik] Dni wolne od pracy i kalendarz świąt 2025](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2025-263099-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane? [© Andrey Popov - Fotolia.com] Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane?](https://s3.egospodarka.pl/grafika2/KSeF/Co-dalej-z-KSeF-Od-kiedy-Krajowy-System-e-Faktur-bedzie-obowiazkowy-i-jakie-zmiany-sa-planowane-258476-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Podatek rolny: kogo obowiązuje, co jest podstawą opodatkowania [© zorandim75 - Fotolia.com] Podatek rolny: kogo obowiązuje, co jest podstawą opodatkowania](https://s3.egospodarka.pl/grafika2/Podatek-rolny/Podatek-rolny-kogo-obowiazuje-co-jest-podstawa-opodatkowania-154270-150x100crop.jpg)

![Agent AI w logistyce może być multiplikatorem zdolności, ale także problemów [© wygenerowane przez AI] Agent AI w logistyce może być multiplikatorem zdolności, ale także problemów](https://s3.egospodarka.pl/grafika2/AI/Agent-AI-w-logistyce-moze-byc-multiplikatorem-zdolnosci-ale-takze-problemow-270374-150x100crop.jpg)

![2026 rok bez tarcz osłonowych. Jakie zmiany czekają domowe budżety? [© wygenerowane przez AI] 2026 rok bez tarcz osłonowych. Jakie zmiany czekają domowe budżety?](https://s3.egospodarka.pl/grafika2/zamrozenie-cen-energii/2026-rok-bez-tarcz-oslonowych-Jakie-zmiany-czekaja-domowe-budzety-270371-150x100crop.jpg)

![Człowiek i sztuczna inteligencja: jak firmy będą korzystać z AI w 2026 roku? [© pexels] Człowiek i sztuczna inteligencja: jak firmy będą korzystać z AI w 2026 roku?](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Czlowiek-i-sztuczna-inteligencja-jak-firmy-beda-korzystac-z-AI-w-2026-roku-270370-150x100crop.jpg)