-

![Wydatki na reklamę a koszty firmy [© whitelook - Fotolia.com] Wydatki na reklamę a koszty firmy]()

Wydatki na reklamę a koszty firmy

... r. o podatku dochodowym od osób prawnych (Dz. U. z 2000 r., Nr 54, poz. 654, dalej „ustawa CIT”) określony wydatek można uznać za koszt, jeżeli wpływa na powstanie lub ... wydatków na słodycze, gadżety firmowe oraz nagrody rzeczowe rozdawane klientom, jako koszty uzyskania przychodów. Podkreślić należy zatem, że określony wydatek można uznać za koszt ...

-

![Półkowe: koszty podatkowe i odliczenie VAT [© anna - Fotolia.com] Półkowe: koszty podatkowe i odliczenie VAT]()

Półkowe: koszty podatkowe i odliczenie VAT

... … Nieważność umowy powoduje wyłączenie z kosztów podatkowych poniesione na jej podstawie wydatki. Zgodnie bowiem z art. 16 ust. 1 ptk. 66 CIT nie uważa się za koszty poniesionych wydatków oraz wartości przekazanych rzeczy, praw lub wykonanych usług, wynikających z czynności, które nie mogą być przedmiotem prawnie ...

-

![Paliwo: nieodliczony VAT w koszty podatkowe [© anna - Fotolia.com] Paliwo: nieodliczony VAT w koszty podatkowe]()

Paliwo: nieodliczony VAT w koszty podatkowe

... w wyjątkowych przypadkach, określonych w art. 16 ust. 1 pkt 46 lit. a ustawy o CIT i odpowiednio art. 23 ust. 1 pkt 43 lit. a ustawy o PIT. Zgodnie z tymi ... mającym znaczenia w Państwa sprawie). Jakkolwiek z brzmienia przepisów ustawy o PIT wynika, że koszty reprezentacji nie są kosztem uzyskania przychodu, to jednak naliczony VAT przy nabyciu ...

-

![Umowa forfaitingu: podatek CIT, VAT, PCC [© anna - Fotolia.com] Umowa forfaitingu: podatek CIT, VAT, PCC]()

Umowa forfaitingu: podatek CIT, VAT, PCC

... wartość określona w ten sposób odbiega co najmniej o 33% od wartości wyrażonej w cenie, koszty opinii biegłego lub biegłych ponosi zbywający. Tak więc, w umowie forfaitingu przychodem ... art. 16 ust. 1 pkt 39 UPDOP, zgodnie z którym nie uważa się za koszty uzyskania przychodów strat z tytułu odpłatnego zbycia wierzytelności, chyba, że wierzytelność ta ...

-

![Spotkania szkoleniowo-integracyjne: koszty firmy [© anna - Fotolia.com] Spotkania szkoleniowo-integracyjne: koszty firmy]()

Spotkania szkoleniowo-integracyjne: koszty firmy

... takie są wyłączone z kosztów. Przepis ten stanowi, że przychodu nie pomniejsza się o koszty reprezentacji, w szczególności poniesione na usługi gastronomiczne, zakup żywności oraz napojów, w tym ... . Podstawa prawna: art. 15 ust. 1, art. 16 ust. 1 pkt 28 ustawy o CIT, wyrok WSA w Warszawie z 10 czerwca 2011 r., sygn. akt III SA/Wa 3298/10. Więcej ...

-

![Kiedy garnitur do pracy w koszty firmy [© whitelook - Fotolia.com] Kiedy garnitur do pracy w koszty firmy]()

Kiedy garnitur do pracy w koszty firmy

... . 1 pkt 23 ustawy o PIT oraz art. 16 ust. 1 pkt 28 ustawy o CIT) nie stanowi kosztu podatkowego. Podobnie na ten temat wypowiadają się sądy. Przykłady Wydatki na zakup odzieży mogą stanowić koszty uzyskania przychodu, jeżeli podatnik wykaże, że odzież ta utraciła charakter odzieży ...

-

![Wigilia dla kontrahentów w koszty uzyskania przychodu? [© davros - Fotolia.com] Wigilia dla kontrahentów w koszty uzyskania przychodu?]()

Wigilia dla kontrahentów w koszty uzyskania przychodu?

... sprawdzenie, czy dany rodzaj wydatków nie został wymieniony w katalogu zawartym w art. 23 ust. 1 ustawy o PIT (odpowiednio w art. 16 ust. 1 ustawy o CIT). Znajduje się tam lista wydatków, które nawet jeżeli mają bezpośredni wpływ na uzyskiwany przychód, nie mogą być zaliczone do kosztów ...

-

![Samochód osobowy: koszty gdy dodatkowe zestawienie w KPiR [© wojtek - Fotolia.com] Samochód osobowy: koszty gdy dodatkowe zestawienie w KPiR]()

Samochód osobowy: koszty gdy dodatkowe zestawienie w KPiR

... obydwie ustawy o podatku dochodowym, z tym że PIT jest tutaj bardziej rygorystyczny niż CIT (odnosi się bowiem do wszystkich samochodów nieuznanych za środki trwałe firmy, w ... (w tym też stanowiącego własność przedsiębiorcy) mogą zostać uznane za podatkowe koszty uzyskania przychodu wyłącznie do limitu, którego wysokość określa tzw. kilometrówka i ...

-

![Rabat okresowy w księgach rachunkowych i podatku CIT [© rogerphoto - Fotolia.com] Rabat okresowy w księgach rachunkowych i podatku CIT]()

Rabat okresowy w księgach rachunkowych i podatku CIT

... zmniejszenia, podatnik jest obowiązany zwiększyć przychody o kwotę, o którą nie zostały zmniejszone koszty uzyskania przychodów. 4k. Przepisów ust. 4i i 4j nie stosuje się do ... . 15 ust. 4i i następne ustawy o podatku dochodowym od osób prawnych. Oznacza to, że koszty te powinny być skorygowane „na bieżąco”. Powyższe jest niezależne od daty ...

-

![Płatność za pobraniem a limit płatności gotówką i koszty podatkowe [© Africa Studio - Fotolia.com] Płatność za pobraniem a limit płatności gotówką i koszty podatkowe]()

Płatność za pobraniem a limit płatności gotówką i koszty podatkowe

... znalazły się natomiast w ustawach o podatku dochodowym. Mianowicie zarówno w PIT jak i w CIT od tego roku nie można zaliczać do kosztów faktur, które nie ... płatniczego, podatnicy prowadzący pozarolniczą działalność gospodarczą: zmniejszają koszty uzyskania przychodów albo w przypadku braku możliwości zmniejszenia kosztów uzyskania przychodów - ...

-

![Zaoszczędzona prowizja bankowa nie jest przychodem w CIT [© ewakubiak - Fotolia.com] Zaoszczędzona prowizja bankowa nie jest przychodem w CIT]()

Zaoszczędzona prowizja bankowa nie jest przychodem w CIT

... spółka, gdyby pieniądze zostały wpłacone od razu na jej konto. Koszty prowizji za wpłatę i przelew dokonane przez prezesa pokrywała spółka. Zadano ... art. 24a, jest nadwyżka sumy przychodów nad kosztami ich uzyskania, osiągnięta w roku podatkowym; jeżeli koszty uzyskania przychodów przekraczają sumę przychodów, różnica jest stratą (art. 7 ust. 2 updop ...

-

![Koszty podatkowe: racjonalne działanie to nie zawsze maksymalizacja zysku [© apops - Fotolia.com] Koszty podatkowe: racjonalne działanie to nie zawsze maksymalizacja zysku]()

Koszty podatkowe: racjonalne działanie to nie zawsze maksymalizacja zysku

... podatkowe. W jego wyniku, zamiast nadpłaty, określił spółce zobowiązanie w podatku CIT za 2012 r. Brak racjonalnego związku opłaty licencyjnej z przychodami ... technologiczne i marketingowe, udostępniane spółce w zamian za opłacaną licencję. Dlatego też koszty licencji przedsiębiorca ma prawo zaliczyć do kosztów uzyskania przychodów, gdyż spełniają ...

-

![Leasing operacyjny: opłata wstępna jednorazowo w koszty [© anna - Fotolia.com] Leasing operacyjny: opłata wstępna jednorazowo w koszty]()

Leasing operacyjny: opłata wstępna jednorazowo w koszty

... uzyskania przychodów, w odniesieniu do umów leasingu operacyjnego i poniesionych na ich podstawie wydatków, stanowi spełnienie przesłanek wynikających z art. 15 ust. 1 ustawy o CIT. Wychodząc z tego założenia organy podatkowe twierdziły, że opłaty leasingowe, co do zasady, zaliczane są do tzw. pośrednich kosztów uzyskania przychodów ...

-

![Samochód osobowy: różnice w CIT i PIT [© anna - Fotolia.com] Samochód osobowy: różnice w CIT i PIT]()

Samochód osobowy: różnice w CIT i PIT

... pojazdu. Z kolei w art. 16 ust. 1 pkt 51 ustawy o podatku dochodowym od osób prawnych ustawodawca wskazał, że nie uważa się za koszty uzyskania przychodów jedynie wydatków z tytułu kosztów używania, dla potrzeb działalności gospodarczej, samochodów osobowych niestanowiących składników majątku podatnika - w części przekraczającej kwotę ...

-

![Podatek CIT: rozliczenie straty podatkowej Podatek CIT: rozliczenie straty podatkowej]()

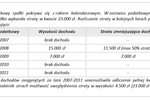

Podatek CIT: rozliczenie straty podatkowej

... ona także osób prawnych. Podmioty te powinny oczywiście pamiętać, że nie każde zdarzenie gospodarcze wpływa na wysokość tej straty. 1.1. Przychody i koszty, których nie uwzględnia się przy ustalaniu straty Spółka z o.o. w 2011 r. poniosła stratę na działalności gospodarczej. Czy otrzymana dywidenda od polskiej spółki ...

-

![Czy data wystawienia faktury decyduje o przychodzie w PIT i CIT? [© apops - Fotolia.com] Czy data wystawienia faktury decyduje o przychodzie w PIT i CIT?]()

Czy data wystawienia faktury decyduje o przychodzie w PIT i CIT?

Faktura jest podstawowym dokumentem księgowym, na podstawie którego ujmowane są zarówno koszty jak i przychody podatkowe. Mimo, że często wystawienie jej jest obowiązkowe, nie musi to nastąpić w dniu sprzedaży. Obecne regulacje dają dosyć ...

-

![Transakcje rozliczane gotówką do 15 tys. zł netto w PIT i CIT 2017 [© Piotr Adamowicz - Fotolia.com] Transakcje rozliczane gotówką do 15 tys. zł netto w PIT i CIT 2017]()

Transakcje rozliczane gotówką do 15 tys. zł netto w PIT i CIT 2017

... dokonana bez pośrednictwa rachunku płatniczego. Jeżeli transakcja taka już wcześniej zostanie zaliczona do kosztów uzyskania przychodów, podatnicy będą zobowiązani zmniejszyć koszty uzyskania przychodów albo w przypadku braku możliwości zmniejszenia tych kosztów (z uwagi na ich zbyt małą wartość) - zwiększyć przychody, w miesiącu, w którym została ...

-

![Ulga na złe długi nie tylko w VAT ale także PIT i CIT [© Bacho Foto - Fotolia.com] Ulga na złe długi nie tylko w VAT ale także PIT i CIT]()

Ulga na złe długi nie tylko w VAT ale także PIT i CIT

... zobowiązań. Zwróć uwagę Proponowane rozwiązanie będzie mieć zastosowanie wyłącznie do wierzytelności i zobowiązań, powstałych z transakcji handlowych, dla których określa się przychody i koszty podatkowe - ale bez względu na termin ich ujęcia w tych przychodach i kosztach uzyskania przychodu. Jest ono zatem konstrukcyjnie dużo prostsze, aniżeli ...

-

![Płacisz za faktury gotówką w banku? Fiskus zakwestionuje koszty [© Bartlomiej Zyczynski - Fotolia.com] Płacisz za faktury gotówką w banku? Fiskus zakwestionuje koszty]()

Płacisz za faktury gotówką w banku? Fiskus zakwestionuje koszty

... towarów nie będzie stanowił kosztów uzyskania przychodu. Co mówią przepisy? Przepisy ustaw o podatku dochodowym, tj. art. 15d ust. 1 pkt 1 ustawy o CIT i odpowiednio art. 22p ust. 1 pkt 1 ustawy o PIT wskazują, że podatnicy nie zaliczają do kosztów uzyskania przychodów kosztu w tej części, w jakiej ...

-

![Przychody z dywidend: zasady alokowania kosztów pośrednich [© bnorbert3 - Fotolia.com] Przychody z dywidend: zasady alokowania kosztów pośrednich]()

Przychody z dywidend: zasady alokowania kosztów pośrednich

... CIT, nie uważa się za koszty uzyskania przychodów. Koszty ... koszty uzyskania przychodów, to w rezultacie również zasady proporcjonalnej alokacji kosztów określone w art. 15 ust. 2 i 2a ustawy o CIT należy odnosić tylko do tych przychodów, które w świetle ustawy o CIT mogą być pomniejszone o koszty ich uzyskania. Zatem art. 15 ust. 2 i 2a ustawy o CIT ...

-

![Polski Ład: zmiany w podatkach dochodowych dla spółek [© shake_pl - Fotolia.com] Polski Ład: zmiany w podatkach dochodowych dla spółek]()

Polski Ład: zmiany w podatkach dochodowych dla spółek

... koszty finansowania dłużnego nieuwzględnione w wartości początkowej środków trwałych oraz wartości niematerialnych i prawnych (Kfd). III. Ulgi 1. Ulga konsolidacyjna – zachęta dla podatników CIT ... działalności gospodarczej. W ustawie o PIT i CIT pojawi się nowy katalog kosztów zawierający „koszty produkcji próbnej” oraz „koszty wprowadzenia na rynek ...

-

![Remonty samochodów we flocie w kosztach podatkowych [© thodonal - Fotolia.com] Remonty samochodów we flocie w kosztach podatkowych]()

Remonty samochodów we flocie w kosztach podatkowych

... . 1 ustawy o CIT. W myśl art. 16 ust. 1 pkt 50 ustawy o CIT, nie uważa się za koszty uzyskania przychodów strat powstałych w wyniku utraty lub likwidacji samochodów oraz kosztów ich remontów powypadkowych, jeżeli samochody nie były objęte ubezpieczeniem dobrowolnym. Ustawa o CIT uzależnia zatem możliwość zaliczenia w koszty uzyskania przychodów ...

-

![Zeznanie roczne CIT-8. O czym warto pamiętać wypełniając deklarację? [© apops - Fotolia.com] Zeznanie roczne CIT-8. O czym warto pamiętać wypełniając deklarację?]()

Zeznanie roczne CIT-8. O czym warto pamiętać wypełniając deklarację?

... mieć zastosowania, za datę powstania przychodu uznaje się dzień otrzymania zapłaty. Jak należy rozpoznawać koszty zyskania przychodów? Kosztem uzyskania przychodów, na gruncie art. 15 ust. 1 ustawy CIT, są koszty poniesione w celu osiągnięcia przychodów ze źródła przychodów, zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów ...

-

![Zagraniczny VAT od sprzedaży jest przychodem podatkowym? [© Jo Panuwat D - Fotolia.com] Zagraniczny VAT od sprzedaży jest przychodem podatkowym?]()

Zagraniczny VAT od sprzedaży jest przychodem podatkowym?

... od towarów i usług. Z kolei, zgodnie z art. 15 ust. 1 ustawy o CIT, kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów ze źródła przychodów lub w celu ... w art. 16 ust. 1 ustawy o CIT. I tak, zgodnie z art. 16 ust. 1 pkt 46 lit. a i b ustawy o CIT, nie uważa się za koszty uzyskania przychodów podatku od towarów i usług ...

-

![Prace rozwojowe w kosztach uzyskania przychodu [© apops - Fotolia.com] Prace rozwojowe w kosztach uzyskania przychodu]()

Prace rozwojowe w kosztach uzyskania przychodu

... , mający produkcyjno-technologiczny charakter.” 2. Sposoby zaliczenia kosztów prac rozwojowych do KUP Ustawa CIT przewiduje kilka możliwych sposobów zaliczania do kosztów uzyskania przychodów kosztów prac rozwojowych. Jak stanowi art. 15 ust. 4a Ustawy CIT koszty prac rozwojowych mogą być zaliczane do kosztów uzyskania przychodów: w miesiącu ...

-

![Podwyższenie kapitału spółki nie chroni przed cienką kapitalizacją? [© ewakubiak - Fotolia.com] Podwyższenie kapitału spółki nie chroni przed cienką kapitalizacją?]()

Podwyższenie kapitału spółki nie chroni przed cienką kapitalizacją?

... CIT”). Zgodnie z art. 15 ust. 1 ustawy o CIT, kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów, z wyjątkiem kosztów wymienionych w art. 16 ust. 1. Stosownie natomiast do art. 16 ust. 1 pkt 60 i 61 ustawy o CIT, nie uważa się za koszty ... (kredytów) nieuznawanych za koszty uzyskania przychodów w świetle ustawy o podatku ...

-

![Podmioty powiązane: Usługi niematerialne a specjalna strefa ekonomiczna [© Piotr Adamowicz - Fotolia.com] Podmioty powiązane: Usługi niematerialne a specjalna strefa ekonomiczna]()

Podmioty powiązane: Usługi niematerialne a specjalna strefa ekonomiczna

... szczególności podobnym do usług doradczych i badania rynku. Dyrektor poinformował, że z ustawy o CIT nie wynika też, aby koszty nabycia takich usług nie podlegały ograniczeniom w zaliczaniu do ... do katalogu usług, o których mowa w art. 15e ust. 1 ustawy o CIT. Koszty zwolnione z opodatkowania w ogóle nie powinny podlegać ograniczeniom z art. 15e ust. ...

-

![Cienka kapitalizacja wpływa na amortyzację środka trwałego [© gzorgz - Fotolia.com] Cienka kapitalizacja wpływa na amortyzację środka trwałego]()

Cienka kapitalizacja wpływa na amortyzację środka trwałego

... CIT), za cenę nabycia uważa się kwotę należną zbywcy, powiększoną o koszty związane z zakupem naliczone do dnia przekazania środka trwałego do używania, a w szczególności m.in. o koszty odsetek. Z kolei w zakresie wytworzenia środka trwałego, w myśl art. 16g ust. 4 ustawy o CIT ...

-

![Podatkowy galimatias: Ograniczenie kosztów podmiotów powiązanych [© cn0ra - Fotolia.com] Podatkowy galimatias: Ograniczenie kosztów podmiotów powiązanych]()

Podatkowy galimatias: Ograniczenie kosztów podmiotów powiązanych

... amortyzacyjnych, o których mowa w art. 16a–16m, i odsetek” (art. 15e ust. 1 ustawy o CIT). Koszty te nadal będzie można rozliczyć w całości, jeśli ich suma w roku ... ci podatnicy, których koszty mają charakter stały i którzy corocznie przekraczają dopuszczone limity. Zgodnie z art. 15e ust. 9 ustawy o CIT kwotę kosztów nieodliczonych w danym roku ...

-

![Najem nieruchomości: przywrócenie stanu pierwotnego kosztem podatkowym [© thodonal - Fotolia.com] Najem nieruchomości: przywrócenie stanu pierwotnego kosztem podatkowym]()

Najem nieruchomości: przywrócenie stanu pierwotnego kosztem podatkowym

... a celem, jakiemu ma służyć, ustawodawca wyróżnia koszty uzyskania przychodów bezpośrednio związane z przychodami i koszty uzyskania przychodów inne niż bezpośrednio związane z przychodami (tzw. koszty pośrednie), różnicując moment ich potrącalności (art. 15 ust. 4, 4b-4e ustawy CIT). Do pierwszej z wymienionych kategorii należą takie wydatki ...

-

![Ulga B+R coraz częściej wykorzystywana [© twobee - Fotolia.com] Ulga B+R coraz częściej wykorzystywana]()

Ulga B+R coraz częściej wykorzystywana

... , koszty osobowe. W 2020 r. wysokość tych kosztów wskazana przez podatników CIT wyniosła 3,111 mld zł, co stanowiło 72 proc. wszystkich rozliczanych kosztów kwalifikowanych. W przypadku podatników PIT stosunek ten wyniósł 52 proc. Na drugim miejscu znalazły się koszty materiałów i surowców. Dobrą wiadomością dla podatników rozliczających koszty ...

Tematy: ulga B+R, ulga na nowe technologie, ulga na innowacyjnych pracowników, koszty podatkowe, koszty uzyskania przychodu, podatek od firmy, podatek dochodowy, ulgi podatkowe, podatek dochodowy od osób prawnych, podatek cit, podatek PIT, innowacje, B+R, badania i rozwój, preferencje podatkowe, innowacyjność przedsiębiorstw, podatek dochodowy od osób fizycznych -

![System kompensat (Netting) nie pozbawia kosztów podatkowych [© whitelook - Fotolia] System kompensat (Netting) nie pozbawia kosztów podatkowych]()

System kompensat (Netting) nie pozbawia kosztów podatkowych

... stosowania określonych w ww. przepisie ograniczeń, pod warunkiem spełnienia przesłanek określonych w art. 15 ust. 1 ustawy o CIT. Zgodnie z art. 15 ust. 1 ustawy o CIT, kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 16 ust ...

-

![Prywatny samochód osobowy pracownika w firmie [© StockPhotoPro - Fotolia.com] Prywatny samochód osobowy pracownika w firmie]()

Prywatny samochód osobowy pracownika w firmie

... CIT), nie uważa się za koszty uzyskania przychodów wydatków ponoszonych na rzecz ... Koszty używania pojazdu są bowiem pojęciem znacznie szerszym niż eksploatacja pojazdu. Wobec powyższego, należy przyjąć, iż limitacją wynikającą z art. 16 ust. 1 pkt 30 ustawy o CIT powinien zostać objęty zarówno zwrot kosztów za jazdy (kilometrówka), jak i koszty ...

-

![Podmioty powiązane: usługi niematerialne a działalność w SSE [© fox17 - Fotolia.com] Podmioty powiązane: usługi niematerialne a działalność w SSE]()

Podmioty powiązane: usługi niematerialne a działalność w SSE

... CIT, nie będzie w tych obliczeniach ujmować kosztów alokowanych do działalności zwolnionej z CIT. Limitowanie kosztów alokowanych wyłącznie do działalności opodatkowanej Wnioskodawczyni była przekonana, że na mocy zawartego w art. 15e ust. 4 odniesienia koszty ...

-

![Ulga na ekspansję a reklama i sprzedaż w Internecie [© vege - Fotolia.com] Ulga na ekspansję a reklama i sprzedaż w Internecie]()

Ulga na ekspansję a reklama i sprzedaż w Internecie

... działalności gospodarczej), nie więcej niż 1 mln zł. Zgodnie z art. 18eb ust. 7 ustawy CIT i art. 26gb ust. 7 ustawy PIT, za koszty poniesione w celu zwiększenia przychodów ze sprzedaży produktów uznaje się koszty: uczestnictwa w targach poniesione na: a) organizację miejsca wystawowego, b) zakup biletów lotniczych dla pracowników (pracowników ...

Tematy: ulga na ekspansję, ulga prowzrostowa, ulgi podatkowe, wydatki na reklamę, reklama internetowa, marketing i reklama, promocja i marketing, kampania reklamowa, sprzedaż przez internet, platformy sprzedażowe, prowizja od sprzedaży, podatek dochodowy, podatek od firmy, koszty podatkowe, odliczenia podatkowe, prawo do ulgi, odliczenie ulgi, wydatki a koszty, podatek PIT, podatek cit

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Wydatki na reklamę a koszty firmy [© whitelook - Fotolia.com] Wydatki na reklamę a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Wydatki-na-reklame-a-koszty-firmy-JbjmWj.jpg)

![Półkowe: koszty podatkowe i odliczenie VAT [© anna - Fotolia.com] Półkowe: koszty podatkowe i odliczenie VAT](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Polkowe-koszty-podatkowe-i-odliczenie-VAT-skVsXY.jpg)

![Paliwo: nieodliczony VAT w koszty podatkowe [© anna - Fotolia.com] Paliwo: nieodliczony VAT w koszty podatkowe](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Paliwo-nieodliczony-VAT-w-koszty-podatkowe-skVsXY.jpg)

![Umowa forfaitingu: podatek CIT, VAT, PCC [© anna - Fotolia.com] Umowa forfaitingu: podatek CIT, VAT, PCC](https://s3.egospodarka.pl/grafika/forfaiting/Umowa-forfaitingu-podatek-CIT-VAT-PCC-skVsXY.jpg)

![Spotkania szkoleniowo-integracyjne: koszty firmy [© anna - Fotolia.com] Spotkania szkoleniowo-integracyjne: koszty firmy](https://s3.egospodarka.pl/grafika/imprezy-dla-pracownikow/Spotkania-szkoleniowo-integracyjne-koszty-firmy-skVsXY.jpg)

![Kiedy garnitur do pracy w koszty firmy [© whitelook - Fotolia.com] Kiedy garnitur do pracy w koszty firmy](https://s3.egospodarka.pl/grafika/odziez-dla-pracownikow/Kiedy-garnitur-do-pracy-w-koszty-firmy-JbjmWj.jpg)

![Wigilia dla kontrahentów w koszty uzyskania przychodu? [© davros - Fotolia.com] Wigilia dla kontrahentów w koszty uzyskania przychodu?](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Wigilia-dla-kontrahentow-w-koszty-uzyskania-przychodu-129095-150x100crop.jpg)

![Samochód osobowy: koszty gdy dodatkowe zestawienie w KPiR [© wojtek - Fotolia.com] Samochód osobowy: koszty gdy dodatkowe zestawienie w KPiR](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Samochod-osobowy-koszty-gdy-dodatkowe-zestawienie-w-KPiR-139912-150x100crop.jpg)

![Rabat okresowy w księgach rachunkowych i podatku CIT [© rogerphoto - Fotolia.com] Rabat okresowy w księgach rachunkowych i podatku CIT](https://s3.egospodarka.pl/grafika2/rabat/Rabat-okresowy-w-ksiegach-rachunkowych-i-podatku-CIT-183976-150x100crop.jpg)

![Płatność za pobraniem a limit płatności gotówką i koszty podatkowe [© Africa Studio - Fotolia.com] Płatność za pobraniem a limit płatności gotówką i koszty podatkowe](https://s3.egospodarka.pl/grafika2/System-podatkowy/Platnosc-za-pobraniem-a-limit-platnosci-gotowka-i-koszty-podatkowe-187399-150x100crop.jpg)

![Zaoszczędzona prowizja bankowa nie jest przychodem w CIT [© ewakubiak - Fotolia.com] Zaoszczędzona prowizja bankowa nie jest przychodem w CIT](https://s3.egospodarka.pl/grafika2/przychod-z-nieodplatnych-swiadczen/Zaoszczedzona-prowizja-bankowa-nie-jest-przychodem-w-CIT-194239-150x100crop.jpg)

![Koszty podatkowe: racjonalne działanie to nie zawsze maksymalizacja zysku [© apops - Fotolia.com] Koszty podatkowe: racjonalne działanie to nie zawsze maksymalizacja zysku](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Koszty-podatkowe-racjonalne-dzialanie-to-nie-zawsze-maksymalizacja-zysku-212795-150x100crop.jpg)

![Leasing operacyjny: opłata wstępna jednorazowo w koszty [© anna - Fotolia.com] Leasing operacyjny: opłata wstępna jednorazowo w koszty](https://s3.egospodarka.pl/grafika/leasing/Leasing-operacyjny-oplata-wstepna-jednorazowo-w-koszty-skVsXY.jpg)

![Samochód osobowy: różnice w CIT i PIT [© anna - Fotolia.com] Samochód osobowy: różnice w CIT i PIT](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Samochod-osobowy-roznice-w-CIT-i-PIT-skVsXY.jpg)

![Czy data wystawienia faktury decyduje o przychodzie w PIT i CIT? [© apops - Fotolia.com] Czy data wystawienia faktury decyduje o przychodzie w PIT i CIT?](https://s3.egospodarka.pl/grafika2/obowiazek-podatkowy/Czy-data-wystawienia-faktury-decyduje-o-przychodzie-w-PIT-i-CIT-158257-150x100crop.jpg)

![Transakcje rozliczane gotówką do 15 tys. zł netto w PIT i CIT 2017 [© Piotr Adamowicz - Fotolia.com] Transakcje rozliczane gotówką do 15 tys. zł netto w PIT i CIT 2017](https://s3.egospodarka.pl/grafika2/System-podatkowy/Transakcje-rozliczane-gotowka-do-15-tys-zl-netto-w-PIT-i-CIT-2017-186117-150x100crop.jpg)

![Ulga na złe długi nie tylko w VAT ale także PIT i CIT [© Bacho Foto - Fotolia.com] Ulga na złe długi nie tylko w VAT ale także PIT i CIT](https://s3.egospodarka.pl/grafika2/forma-opodatkowania/Ulga-na-zle-dlugi-nie-tylko-w-VAT-ale-takze-PIT-i-CIT-198087-150x100crop.jpg)

![Płacisz za faktury gotówką w banku? Fiskus zakwestionuje koszty [© Bartlomiej Zyczynski - Fotolia.com] Płacisz za faktury gotówką w banku? Fiskus zakwestionuje koszty](https://s3.egospodarka.pl/grafika2/System-podatkowy/Placisz-za-faktury-gotowka-w-banku-Fiskus-zakwestionuje-koszty-233521-150x100crop.jpg)

![Przychody z dywidend: zasady alokowania kosztów pośrednich [© bnorbert3 - Fotolia.com] Przychody z dywidend: zasady alokowania kosztów pośrednich](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Przychody-z-dywidend-zasady-alokowania-kosztow-posrednich-211471-150x100crop.jpg)

![Polski Ład: zmiany w podatkach dochodowych dla spółek [© shake_pl - Fotolia.com] Polski Ład: zmiany w podatkach dochodowych dla spółek](https://s3.egospodarka.pl/grafika2/spolka-holdingowa/Polski-Lad-zmiany-w-podatkach-dochodowych-dla-spolek-239656-150x100crop.jpg)

![Remonty samochodów we flocie w kosztach podatkowych [© thodonal - Fotolia.com] Remonty samochodów we flocie w kosztach podatkowych](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Remonty-samochodow-we-flocie-w-kosztach-podatkowych-237562-150x100crop.jpg)

![Zeznanie roczne CIT-8. O czym warto pamiętać wypełniając deklarację? [© apops - Fotolia.com] Zeznanie roczne CIT-8. O czym warto pamiętać wypełniając deklarację?](https://s3.egospodarka.pl/grafika2/CIT-8/Zeznanie-roczne-CIT-8-O-czym-warto-pamietac-wypelniajac-deklaracje-245668-150x100crop.jpg)

![Zagraniczny VAT od sprzedaży jest przychodem podatkowym? [© Jo Panuwat D - Fotolia.com] Zagraniczny VAT od sprzedaży jest przychodem podatkowym?](https://s3.egospodarka.pl/grafika2/podatek-od-wartosci-dodanej/Zagraniczny-VAT-od-sprzedazy-jest-przychodem-podatkowym-240652-150x100crop.jpg)

![Prace rozwojowe w kosztach uzyskania przychodu [© apops - Fotolia.com] Prace rozwojowe w kosztach uzyskania przychodu](https://s3.egospodarka.pl/grafika2/Wartosci-niematerialne-i-prawne/Prace-rozwojowe-w-kosztach-uzyskania-przychodu-157796-150x100crop.jpg)

![Podwyższenie kapitału spółki nie chroni przed cienką kapitalizacją? [© ewakubiak - Fotolia.com] Podwyższenie kapitału spółki nie chroni przed cienką kapitalizacją?](https://s3.egospodarka.pl/grafika2/udzialy-na-potrzeby-cienkiej-kapitalizacji/Podwyzszenie-kapitalu-spolki-nie-chroni-przed-cienka-kapitalizacja-197968-150x100crop.jpg)

![Podmioty powiązane: Usługi niematerialne a specjalna strefa ekonomiczna [© Piotr Adamowicz - Fotolia.com] Podmioty powiązane: Usługi niematerialne a specjalna strefa ekonomiczna](https://s3.egospodarka.pl/grafika2/dowody-ksiegowe/Podmioty-powiazane-Uslugi-niematerialne-a-specjalna-strefa-ekonomiczna-237990-150x100crop.jpg)

![Cienka kapitalizacja wpływa na amortyzację środka trwałego [© gzorgz - Fotolia.com] Cienka kapitalizacja wpływa na amortyzację środka trwałego](https://s3.egospodarka.pl/grafika2/srodki-trwale/Cienka-kapitalizacja-wplywa-na-amortyzacje-srodka-trwalego-187785-150x100crop.jpg)

![Podatkowy galimatias: Ograniczenie kosztów podmiotów powiązanych [© cn0ra - Fotolia.com] Podatkowy galimatias: Ograniczenie kosztów podmiotów powiązanych](https://s3.egospodarka.pl/grafika2/dowody-ksiegowe/Podatkowy-galimatias-Ograniczenie-kosztow-podmiotow-powiazanych-210118-150x100crop.jpg)

![Najem nieruchomości: przywrócenie stanu pierwotnego kosztem podatkowym [© thodonal - Fotolia.com] Najem nieruchomości: przywrócenie stanu pierwotnego kosztem podatkowym](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Najem-nieruchomosci-przywrocenie-stanu-pierwotnego-kosztem-podatkowym-218373-150x100crop.jpg)

![Ulga B+R coraz częściej wykorzystywana [© twobee - Fotolia.com] Ulga B+R coraz częściej wykorzystywana](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-coraz-czesciej-wykorzystywana-243305-150x100crop.jpg)

![System kompensat (Netting) nie pozbawia kosztów podatkowych [© whitelook - Fotolia] System kompensat (Netting) nie pozbawia kosztów podatkowych](https://s3.egospodarka.pl/grafika2/System-podatkowy/System-kompensat-Netting-nie-pozbawia-kosztow-podatkowych-184590-150x100crop.jpg)

![Prywatny samochód osobowy pracownika w firmie [© StockPhotoPro - Fotolia.com] Prywatny samochód osobowy pracownika w firmie](https://s3.egospodarka.pl/grafika2/samochod-prywatny/Prywatny-samochod-osobowy-pracownika-w-firmie-186116-150x100crop.jpg)

![Podmioty powiązane: usługi niematerialne a działalność w SSE [© fox17 - Fotolia.com] Podmioty powiązane: usługi niematerialne a działalność w SSE](https://s3.egospodarka.pl/grafika2/dowody-ksiegowe/Podmioty-powiazane-uslugi-niematerialne-a-dzialalnosc-w-SSE-224375-150x100crop.jpg)

![Ulga na ekspansję a reklama i sprzedaż w Internecie [© vege - Fotolia.com] Ulga na ekspansję a reklama i sprzedaż w Internecie](https://s3.egospodarka.pl/grafika2/ulga-na-ekspansje/Ulga-na-ekspansje-a-reklama-i-sprzedaz-w-Internecie-247405-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Jak ujmować wydatki przy ewidencji przebiegu samochodu osobowego? [© andriano_cz - Fotolia.com] Jak ujmować wydatki przy ewidencji przebiegu samochodu osobowego?](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Jak-ujmowac-wydatki-przy-ewidencji-przebiegu-samochodu-osobowego-160931-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![AI kontra ekonomiści: kto kształtuje opinie Polaków o gospodarce? [© pexels] AI kontra ekonomiści: kto kształtuje opinie Polaków o gospodarce?](https://s3.egospodarka.pl/grafika2/opinia-publiczna/AI-kontra-ekonomisci-kto-ksztaltuje-opinie-Polakow-o-gospodarce-270217-150x100crop.jpg)

![Noworoczne cele dla zespołu: Jak motywować, a nie wypalać? Praktyczny poradnik dla liderów [© wygenerowane przez AI] Noworoczne cele dla zespołu: Jak motywować, a nie wypalać? Praktyczny poradnik dla liderów](https://s3.egospodarka.pl/grafika2/wyznaczanie-celow/Noworoczne-cele-dla-zespolu-Jak-motywowac-a-nie-wypalac-Praktyczny-poradnik-dla-liderow-270202-150x100crop.jpg)

![Technostres i FOBO: w 2026 r. technologie znowu zmienią rynek pracy [© pexels] Technostres i FOBO: w 2026 r. technologie znowu zmienią rynek pracy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Technostres-i-FOBO-w-2026-r-technologie-znowu-zmienia-rynek-pracy-270188-150x100crop.jpg)

![AI w rękach cyberprzestępców. Jak autonomiczne agenty i botnety zmienią oblicze ataków w 2026 roku? [© wygenerowane przez AI] AI w rękach cyberprzestępców. Jak autonomiczne agenty i botnety zmienią oblicze ataków w 2026 roku?](https://s3.egospodarka.pl/grafika2/cyberbezpieczenstwo/AI-w-rekach-cyberprzestepcow-Jak-autonomiczne-agenty-i-botnety-zmienia-oblicze-atakow-w-2026-roku-270205-150x100crop.jpg)

![Jawność wynagrodzeń a luka płacowa. Co mówią liczby? [© pexels] Jawność wynagrodzeń a luka płacowa. Co mówią liczby?](https://s3.egospodarka.pl/grafika2/dyskryminacja-placowa/Jawnosc-wynagrodzen-a-luka-placowa-Co-mowia-liczby-270211-150x100crop.jpg)

![Koniec awiza. Jak e-Doręczenia zmienią kontakt z administracją? [© pexels] Koniec awiza. Jak e-Doręczenia zmienią kontakt z administracją?](https://s3.egospodarka.pl/grafika2/e-Doreczenia/Koniec-awiza-Jak-e-Doreczenia-zmienia-kontakt-z-administracja-270204-150x100crop.jpg)