-

![Kiedy podatek jest kosztem uzyskania przychodów [© anna - Fotolia.com] Kiedy podatek jest kosztem uzyskania przychodów]()

Kiedy podatek jest kosztem uzyskania przychodów

Ustalenie wartości podatku dochodowego wymaga od podatników rzetelnego określenia wartości kosztu uzyskania przychodu. Podatnik powinien pamiętać, że uregulowane przez niego wartości zobowiązań podatkowych można zaliczyć do kosztów podatkowych, jednakże nie wszystkie. Koszty podatkowe pozwalają na obniżenie wartości podstawy opodatkowania W myśl ...

-

![Ważny certyfikat rezydencji podatkowej [© anna - Fotolia.com] Ważny certyfikat rezydencji podatkowej]()

Ważny certyfikat rezydencji podatkowej

Dokumentem urzędowym, potwierdzającym dla celów podatkowych siedzibę podatnika jest certyfikat rezydencji. Posiadanie takiego certyfikatu w przypadku zagranicznego kontrahenta jest konieczne, ponieważ pozwala na obniżenie podatku lub zwolnienie polskiego płatnika z obowiązku odprowadzenia podatku od wypłat dokonywanych na rzecz takiego kontrahenta ...

-

![Rozliczenie podatku od wynagrodzenia pracownika [© anna - Fotolia.com] Rozliczenie podatku od wynagrodzenia pracownika]()

Rozliczenie podatku od wynagrodzenia pracownika

W regulaminie wynagrodzeń spółka z o.o. ustaliła, że wypłaca wynagrodzenia dla pracowników do 10. dnia następnego miesiąca za miesiąc poprzedni. Za grudzień 2011 r. spółka dokonała wypłaty wynagrodzeń 10 stycznia 2012 r. Czy wynagrodzenie wypłacone za grudzień 2011 r. 10 stycznia 2012 r. należy uwzględnić w PIT- 8R i PIT-11 za rok 2011? Koszty ...

-

![System monitoringu jako środek trwały? [© anna - Fotolia.com] System monitoringu jako środek trwały?]()

System monitoringu jako środek trwały?

Podatnik dokonał zakupów inwestycyjnych związanych z wybudowaniem dużej hali magazynowej. Poniósł m.in. duże koszty na zakup systemu monitoringu tego obiektu. Czy mogą stanowić odrębne koszty uzyskania przychodów, czy też będą powiększają wartość środka trwałego (hali magazynowej)? Koszty systemu monitoringu powinny zostać doliczone do wartości ...

-

![Przejęcie spółki: wynagrodzenia pracownicze jako koszty [© anna - Fotolia.com] Przejęcie spółki: wynagrodzenia pracownicze jako koszty]()

Przejęcie spółki: wynagrodzenia pracownicze jako koszty

Spółka z o.o. (spółka przejmująca), we wrześniu 2011 r. przejęła inną spółkę z o.o. (spółka przejmowana). W tym samym miesiącu nastąpiło wykreślenie spółki przejętej z KRS oraz wypłata wynagrodzeń pracownikom spółki przejętej za pracę w miesiącu sierpniu. Należne składki społeczne, na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych ...

-

![Podatek od wypłaty zaliczki na poczet dywidendy [© anna - Fotolia.com] Podatek od wypłaty zaliczki na poczet dywidendy]()

Podatek od wypłaty zaliczki na poczet dywidendy

Kodeks spółek handlowych (K.s.h.) przewiduje możliwość wypłacania udziałowcom zaliczki na poczet przewidywanej dywidendy za rok obrotowy. W myśl art. 194 K.s.h., umowa spółki może upoważnić zarząd do takiej wypłaty, jeżeli spółka posiada środki wystarczające na nią. Z kolei art. 195 K.s.h. precyzuje, że wypłata zaliczki jest możliwa, jeżeli ...

-

![Likwidacja i budowa środka trwałego a wartość początkowa [© FikMik - Fotolia.com] Likwidacja i budowa środka trwałego a wartość początkowa]()

Likwidacja i budowa środka trwałego a wartość początkowa

W przypadku likwidacji środka trwałego, w miejsce którego powstanie nowy, gdy likwidacja ta nie jest związana ze zmianą rodzaju działalności, powstała z tego tytułu strata w wysokości nieumorzonej wartości środka trwałego, stanowi bezpośrednio koszty uzyskania przychodów. Stanowisko takie zajął Dyrektor Izby Skarbowej w Łodzi w interpretacji ...

-

![Wartość początkową nabytej rozpoczętej inwestycji [© whitelook - Fotolia.com] Wartość początkową nabytej rozpoczętej inwestycji]()

Wartość początkową nabytej rozpoczętej inwestycji

Jeśli Twoja spółka nabywa rozpoczętą przez inny podmiot inwestycję budowlaną i dokonuje za nią zapłaty częściowo w drodze potrącenia swoich wierzytelności z ceną nabycia, ustalając wartość początkową inwestycji dla celów amortyzacji podatkowej nie może jej zmniejszyć o kwotę różnicy pomiędzy rzeczywistymi wydatkami na nabycie wierzytelności a ich ...

-

![Kontrola z ZUS: składki w koszty podatkowe [© anna - Fotolia.com] Kontrola z ZUS: składki w koszty podatkowe]()

Kontrola z ZUS: składki w koszty podatkowe

W spółce była przeprowadzona kontrola z ZUS. W wyniku kontroli zostały zakwestionowane rozliczenia składkowe. Kontrola ustaliła, że spółka zalega w zapłacie składek na ubezpieczenia społeczne pracowników za lata ubiegłe. W styczniu 2012 r. spółka zapłaciła dodatkowe składki na ubezpieczenie społeczne za lata ubiegłe. Mamy problem, kiedy zaliczyć ...

-

![Podatek CIT: rozliczenie straty podatkowej Podatek CIT: rozliczenie straty podatkowej]()

Podatek CIT: rozliczenie straty podatkowej

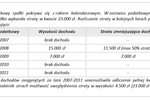

Stratę podatkową mogą odliczyć nie tylko podatnicy płacący podatek dochodowy od osób fizycznych. Tyczy się ona także osób prawnych. Podmioty te powinny oczywiście pamiętać, że nie każde zdarzenie gospodarcze wpływa na wysokość tej straty. 1.1. Przychody i koszty, których nie uwzględnia się przy ustalaniu straty Spółka z o.o. w 2011 r. poniosła ...

-

![Wierzytelności nieściągalne a koszty uzyskania przychodu [© anna - Fotolia.com] Wierzytelności nieściągalne a koszty uzyskania przychodu]()

Wierzytelności nieściągalne a koszty uzyskania przychodu

Zgodnie z ogólną zasadą wyrażoną w art. 16 ust.1 pkt 25 ustawy o podatku dochodowym od osób prawnych, do kosztów uzyskania przychodów nie zalicza się wierzytelności odpisanych jako nieściągalne. Zasada ta doznaje jednak kilku wyłączeń. W przypadku, gdy dłużnik uchyla się od spłaty długu, ustawa podatkowa daje wierzycielowi możliwość zaliczenia ...

-

![Kiedy skapitalizowane odsetki w koszty podatkowe? [© whitelook - Fotolia.com] Kiedy skapitalizowane odsetki w koszty podatkowe?]()

Kiedy skapitalizowane odsetki w koszty podatkowe?

Skapitalizowane odsetki od pożyczki mogą być zaliczone do kosztów uzyskania przychodów dopiero w momencie ich faktycznej zapłaty. (wyrok Naczelnego Sądu Administracyjnego z 9 listopada 2011 r., sygn. akt II FSK 867/10 - orzeczenie prawomocne) Sprawa dotyczyła interpretacji art. 16 ust. 1 pkt 10 lit. a) i pkt 11 ustawy o PDOP. Na podstawie ...

-

![Grupa międzynarodowa: spotkanie a koszty podatkowe [© anna - Fotolia.com] Grupa międzynarodowa: spotkanie a koszty podatkowe]()

Grupa międzynarodowa: spotkanie a koszty podatkowe

W Polsce funkcjonuje wiele spółek, które są częścią międzynarodowej grupy. Wiąże się to z określonymi konsekwencjami- np. z uczestnictwem w spotkaniach przedstawicieli poszczególnych spółek z grupy. Czasami obowiązki organizatora spoczywają na polskiej spółce. Nieodzowne jest wtedy poniesienie pewnych wydatków- na gastronomię czy wynajem sali. ...

-

![Płatnik podatku: podatek u źródła na IFT-2R [© whitelook - Fotolia.com] Płatnik podatku: podatek u źródła na IFT-2R]()

Płatnik podatku: podatek u źródła na IFT-2R

Płatnicy podatku u źródła są zobowiązani do wystawiania na koniec roku podatkowego informacji o wysokości pobranego podatku u źródła na formularzu IFT-2R. Niemniej, informację podatnik może także uzyskać na wniosek, w trakcie roku podatkowego. Warto pamiętać, że wystawienie informacji IFT-2 na wniosek podatnika nie zwalnia z obowiązku wystawienia ...

-

![Odzież dla pracowników jako koszty firmy [© anna - Fotolia.com] Odzież dla pracowników jako koszty firmy]()

Odzież dla pracowników jako koszty firmy

W jakich sytuacjach wydatki na przekazaną pracownikom odzież służbową można zaliczyć do kosztów uzyskania przychodów? Na wstępie należy zauważyć, że ustalenie czy wydatek na odzież przekazywaną pracownikom stanowi koszty uzyskania przychodów w myśl art. 15 ust. 1 ustawy o PDOP jest uzależnione od rodzaju przekazywanej odzieży. Niewątpliwie kosztem ...

-

![Spółka z o.o. i komandytowa: która korzystniejsza? Spółka z o.o. i komandytowa: która korzystniejsza?]()

Spółka z o.o. i komandytowa: która korzystniejsza?

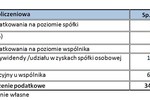

Osoby zagraniczne coraz częściej podejmują działalność w Polsce. Wybór miejsca oraz formy prawnej realizacji przedsięwzięcia gospodarczego niewątpliwie należy do strategicznych decyzji przedsiębiorcy. Podjęcie decyzji o wyborze miejsca oraz formy prowadzenia działalności powinien zatem poprzedzać starannie przeprowadzony proces decyzyjny, w którym ...

-

![Usługa transportowa: kary umowne jako koszty firmy [© whitelook - Fotolia.com] Usługa transportowa: kary umowne jako koszty firmy]()

Usługa transportowa: kary umowne jako koszty firmy

Podmioty zajmujące się świadczeniem usług transportowych w praktyce obrotu gospodarczego niejednokrotnie mają do czynienia z powstawaniem szkód w transporcie. Można tu wskazać chociażby na niedostarczenie towaru w terminie, uszkodzenie przewożonego towaru czy też w niektórych przypadkach nawet kradzież ładunku. Co do zasady, szkody te nie wynikają ...

-

![NSA: odsetki od kredytu na dywidendę nie są kosztem [© whitelook - Fotolia.com] NSA: odsetki od kredytu na dywidendę nie są kosztem]()

NSA: odsetki od kredytu na dywidendę nie są kosztem

Popularnym rozwiązaniem jest, że spółka, w przypadku gdy nie dysponuje wolnymi środkami, aby wypłacić dywidendę, zaciąga kredyt. Kwestią sporną jest, czy odsetki płacone w związku z takim kredytem mogą zostać zaliczone do kosztów podatkowych. W tej materii wypowiedział się NSA w uchwale z 12 grudnia 2012r. II FPS 2/11, w której uznał, że odsetki ...

-

![Specjalne strefy ekonomiczne: limitowane zwolnienie [© anna - Fotolia.com] Specjalne strefy ekonomiczne: limitowane zwolnienie]()

Specjalne strefy ekonomiczne: limitowane zwolnienie

Przepisy ustawy o specjalnych strefach ekonomicznych ulegały w przeciągu ostatnich lat dość częstym modyfikacjom. Zasadą ogólną jest obecnie, iż wielkość zwolnienia określa się zestawiając poniesione przez przedsiębiorcę koszty kwalifikowane i intensywność pomocy publicznej obowiązującej w danej strefie. Nie zawsze jednak tak było- przedsiębiorcy ...

-

![Umowa leasingu: opłata wstępna w koszty firmy? [© whitelook - Fotolia.com] Umowa leasingu: opłata wstępna w koszty firmy?]()

Umowa leasingu: opłata wstępna w koszty firmy?

Pod wpływem orzecznictwa sądowego resort finansów zmienił zdanie i postanowił na korzyść podatników rozstrzygnąć spór, jaki toczył się w ostatnich latach wokół wstępnej opłaty w leasingu operacyjnym. Sposób rozliczania w kosztach tego wydatku każda ze stron konfliktu interpretowała na swoją korzyść. Geneza problemu Z obu ustaw o podatku dochodowym ...

-

![Aport: odpisy aktualizujące i rezerwy a przychód firmy [© whitelook - Fotolia.com] Aport: odpisy aktualizujące i rezerwy a przychód firmy]()

Aport: odpisy aktualizujące i rezerwy a przychód firmy

W najnowszej interpretacji z 9 listopada 2011 r., sygn. IPTPB3/423-200/11-2/GG, Dyrektor Izby Skarbowej w Łodzi odpowiedział na pytanie, czy rozwiązane odpisy aktualizujące i rezerwy - utworzone przed ich wniesieniem do innej spółki w drodze aportu - stanowią przychód podatkowy w księgach otrzymującego. Dyrektor postanowił, iż „z uwagi, iż zarówno ...

-

![Najem maszyny z importu: podatek VAT i dochodowy [© anna - Fotolia.com] Najem maszyny z importu: podatek VAT i dochodowy]()

Najem maszyny z importu: podatek VAT i dochodowy

Zdarza się, że podmioty powiązane z różnych krajów wynajmują sobie nawzajem różne środki trwałe, np. maszyny. Czasami jedna spółka kupuje maszynę z kraju trzeciego, która jest następnie bezpośrednio transportowana do spółki z grupy, która będzie tą maszynę wynajmować. Przykładowo, spółka- matka z Niemiec zamówiła maszynę, która będzie importowana ...

-

![Likwidacja środka trwałego i budowa nowego [© FikMik - Fotolia.com] Likwidacja środka trwałego i budowa nowego]()

Likwidacja środka trwałego i budowa nowego

Koszty wyburzenia starego środka trwałego, na którym ma powstać nowy, będą zwiększać wartość początkową nowego środka trwałego. Nie będzie jej natomiast zwiększać niezamortyzowana część wartości początkowej starego środka trwałego. Stanowisko takie zajął Dyrektor Izby Skarbowej w Katowicach w interpretacji indywidualnej z dnia 08.11.2011 nr ...

-

![Podatkowe różnice kursowe w 2012 r. [© whitelook - Fotolia.com] Podatkowe różnice kursowe w 2012 r.]()

Podatkowe różnice kursowe w 2012 r.

Rozwój współpracy z kontrahentami zagranicznymi wiąże się często z koniecznością przeliczania płatności od kontrahenta na złotówki i ustalania różnic kursowych. Znowelizowane od 1 stycznia 2012r. przepisy dotyczące kursu faktycznie zastosowanego pozwoliły na wyeliminowanie wątpliwości związanych z tym zagadnieniem. Potwierdza to interpretacja ...

-

![Grunt jako środek trwały: wartość początkowa [© anna - Fotolia.com] Grunt jako środek trwały: wartość początkowa]()

Grunt jako środek trwały: wartość początkowa

Podatnik nabywający grunt do swojej firmy, na którym zamierza prowadzić działalność gospodarczą, tak jak i inne nieruchomości, zalicza go do środków trwałych oraz ustala jego wartość początkową. Jedyne co różni taką inwestycję od innych to fakt, że zgodnie z przepisami grunt nie podlega amortyzacji. Obowiązujące od 1 stycznia 2011 r. ...

-

![Sprzedaż za złotówkę gdy działania promocyjne [© whitelook - Fotolia.com] Sprzedaż za złotówkę gdy działania promocyjne]()

Sprzedaż za złotówkę gdy działania promocyjne

Obecnie powszechnym zjawiskiem jest prowadzenie różnego rodzaju działań marketingowych czy obniżanie ceny sprzedawanych produktów po to, aby zachęcić potencjalnego nabywcę do skorzystania z oferty konkretnego przedsiębiorcy. Jedną z form zachęty jest tzw. sprzedaż za złotówkę. W takim przypadku mamy do czynienia ze sprzedażą za cenę odbiegającą od ...

-

![PIT 2011: Jakie koszty uzyskania przychodu [© anna - Fotolia.com] PIT 2011: Jakie koszty uzyskania przychodu]()

PIT 2011: Jakie koszty uzyskania przychodu

... się i wynoszą odpowiednio: 111,25 zł (nie więcej niż 1 335 zł za rok) 139,06 (nie więcej niż 1 668 zł 72 gr za rok), w sytuacji, gdy miejsce czasowego lub stałego zamieszkania pracownika jest położone poza miejscowością, w której znajduje się zakład pracy ...

-

![Koszty poniesione po sprawozdaniu finansowym 2011 [© whitelook - Fotolia.com] Koszty poniesione po sprawozdaniu finansowym 2011]()

Koszty poniesione po sprawozdaniu finansowym 2011

Sprawozdanie za 2011 r. powinno być już sporządzone. W wielu jednostkach nie jest jeszcze zapewne zatwierdzone. Pomiędzy dniem sporządzenia sprawozdania a dniem jego zatwierdzenia do jednostki może wpłynąć faktura dokumentująca koszt z 2011 r., który nie został ujęty w księgach i sprawozdaniu za ten rok. Jak ująć go w księgach i rachunku ...

-

![Nakłady na obcy środek trwały: remont a inwestycja [© anna - Fotolia.com] Nakłady na obcy środek trwały: remont a inwestycja]()

Nakłady na obcy środek trwały: remont a inwestycja

Dokonując różnego rodzaju prac, np. w budynku, stanowiącym obcy środek trwały, podatnik musi ustalić, czy prace te mają charakter remontu, czy też powodują ulepszenie. Jeśli zakres prac wykonanych w budynku ma na celu jedynie jego remont, to wydatki takie zalicza się bezpośrednio w ciężar kosztów uzyskania przychodów. Natomiast, jeśli wykonane ...

-

![Wynajem pracownika firmie: podatek dochodowy [© anna - Fotolia.com] Wynajem pracownika firmie: podatek dochodowy]()

Wynajem pracownika firmie: podatek dochodowy

Zdarza się iż przedsiębiorcy, w szczególności podmioty powiązane, pożyczają sobie nawzajem swoich pracowników. Przeważnie w takich przypadkach pracownik, wykonując pracę, podlega nadzorowi podmiotu, do którego został wypożyczony. Jak takie rozwiązanie traktować na gruncie obowiązujących przepisów? Przykładowo, spółka użyczyła spółce-siostrze ...

-

![Rok podatkowy: regulacja obciążeń fiskalnych [© whitelook - Fotolia.com] Rok podatkowy: regulacja obciążeń fiskalnych]()

Rok podatkowy: regulacja obciążeń fiskalnych

Rosnące obciążenia fiskalne sprawiają, iż przedsiębiorcy coraz częściej szukają sposobów na optymalizację podatkową. W tym zakresie warto zwrócić uwagę na możliwość rezygnacji z rozliczeń według roku kalendarzowego i zastosowanie roku podatkowego. Tylko w CIT… Zmiana roku kalendarzowego na podatkowy możliwa jest tylko w odniesieniu do osób ...

-

![WDT: Kradzież towarów a podatek VAT i dochodowy [© Ruff - Fotolia.com] WDT: Kradzież towarów a podatek VAT i dochodowy]()

WDT: Kradzież towarów a podatek VAT i dochodowy

Spółka własnym transportem dostarcza wyprodukowane towary do krajów UE. Wystawiliśmy za dostawę towaru w ramach WDT do Włoch fakturę. We Włoszech towar został skradziony przed dostarczeniem nabywcy. Towar był ubezpieczony. Jak mamy rozliczyć utratę towaru w podatku dochodowym? Czy powstałą stratę w środkach obrotowych możemy zaliczyć do kosztów? ...

-

![Samochód osobowy: amortyzacja podatkowa i bilansowa [© Eisenhans - Fotolia.com] Samochód osobowy: amortyzacja podatkowa i bilansowa]()

Samochód osobowy: amortyzacja podatkowa i bilansowa

Odpisy amortyzacyjne dokonywane od wartości początkowej samochodu osobowego przekraczającej 20 000 euro nie mogą być w całości zaliczone w ciężar kosztów uzyskania przychodu. Ustawodawca nakłada tutaj bowiem stosowne ograniczenie. Należy jednak pamiętać, że ograniczenie to nie występuje dla celów bilansowych. Zasadą jest, że wydatki na nabycie ...

-

![Środki trwałe: plac, ogrodzenie i budynek [© sinuswelle - Fotolia.com] Środki trwałe: plac, ogrodzenie i budynek]()

Środki trwałe: plac, ogrodzenie i budynek

Spółka planuje przeprowadzenie inwestycji polegającej na budowie placu parkingowego oraz ogrodzenia na posesji, na której znajdują się nasze budynki firmowe. Plac i ogrodzenie będą obsługiwały kilka budynków. Czy w związku z tym wydatki na ich budowę powinny być rozliczone przez podwyższenie wartości amortyzacyjnej budynków już istniejących? Czy ...

-

![Refaktura mediów: podatek VAT i CIT [© Gina Sanders - Fotolia.com] Refaktura mediów: podatek VAT i CIT]()

Refaktura mediów: podatek VAT i CIT

Spółka z o.o. wynajmuje lokal użytkowy. Zgodnie z umową najmu refakturuje koszty mediów (energia, gaz, woda, ścieki) na najemcę. Jak rozliczyć to zdarzenie? CIT W działalności gospodarczej praktyka przenoszenia kosztów na rzeczywistego odbiorcę jest częstym zjawiskiem. Jest ono określane jako refakturowanie usług, które polega na przenoszeniu ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Kiedy podatek jest kosztem uzyskania przychodów [© anna - Fotolia.com] Kiedy podatek jest kosztem uzyskania przychodów](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Kiedy-podatek-jest-kosztem-uzyskania-przychodow-skVsXY.jpg)

![Ważny certyfikat rezydencji podatkowej [© anna - Fotolia.com] Ważny certyfikat rezydencji podatkowej](https://s3.egospodarka.pl/grafika/podatek-u-zrodla/Wazny-certyfikat-rezydencji-podatkowej-skVsXY.jpg)

![Rozliczenie podatku od wynagrodzenia pracownika [© anna - Fotolia.com] Rozliczenie podatku od wynagrodzenia pracownika](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Rozliczenie-podatku-od-wynagrodzenia-pracownika-skVsXY.jpg)

![System monitoringu jako środek trwały? [© anna - Fotolia.com] System monitoringu jako środek trwały?](https://s3.egospodarka.pl/grafika/srodki-trwale/System-monitoringu-jako-srodek-trwaly-skVsXY.jpg)

![Przejęcie spółki: wynagrodzenia pracownicze jako koszty [© anna - Fotolia.com] Przejęcie spółki: wynagrodzenia pracownicze jako koszty](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Przejecie-spolki-wynagrodzenia-pracownicze-jako-koszty-skVsXY.jpg)

![Podatek od wypłaty zaliczki na poczet dywidendy [© anna - Fotolia.com] Podatek od wypłaty zaliczki na poczet dywidendy](https://s3.egospodarka.pl/grafika/dywidenda/Podatek-od-wyplaty-zaliczki-na-poczet-dywidendy-skVsXY.jpg)

![Likwidacja i budowa środka trwałego a wartość początkowa [© FikMik - Fotolia.com] Likwidacja i budowa środka trwałego a wartość początkowa](https://s3.egospodarka.pl/grafika/amortyzacja/Likwidacja-i-budowa-srodka-trwalego-a-wartosc-poczatkowa-ZKDwv5.jpg)

![Wartość początkową nabytej rozpoczętej inwestycji [© whitelook - Fotolia.com] Wartość początkową nabytej rozpoczętej inwestycji](https://s3.egospodarka.pl/grafika/wartosc-poczatkowa-inwestycji/Wartosc-poczatkowa-nabytej-rozpoczetej-inwestycji-JbjmWj.jpg)

![Kontrola z ZUS: składki w koszty podatkowe [© anna - Fotolia.com] Kontrola z ZUS: składki w koszty podatkowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Kontrola-z-ZUS-skladki-w-koszty-podatkowe-skVsXY.jpg)

![Wierzytelności nieściągalne a koszty uzyskania przychodu [© anna - Fotolia.com] Wierzytelności nieściągalne a koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/podatek-od-firmy/Wierzytelnosci-niesciagalne-a-koszty-uzyskania-przychodu-skVsXY.jpg)

![Kiedy skapitalizowane odsetki w koszty podatkowe? [© whitelook - Fotolia.com] Kiedy skapitalizowane odsetki w koszty podatkowe?](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodu/Kiedy-skapitalizowane-odsetki-w-koszty-podatkowe-JbjmWj.jpg)

![Grupa międzynarodowa: spotkanie a koszty podatkowe [© anna - Fotolia.com] Grupa międzynarodowa: spotkanie a koszty podatkowe](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Grupa-miedzynarodowa-spotkanie-a-koszty-podatkowe-skVsXY.jpg)

![Płatnik podatku: podatek u źródła na IFT-2R [© whitelook - Fotolia.com] Płatnik podatku: podatek u źródła na IFT-2R](https://s3.egospodarka.pl/grafika/podatek-u-zrodla/Platnik-podatku-podatek-u-zrodla-na-IFT-2R-JbjmWj.jpg)

![Odzież dla pracowników jako koszty firmy [© anna - Fotolia.com] Odzież dla pracowników jako koszty firmy](https://s3.egospodarka.pl/grafika/odziez-dla-pracownikow/Odziez-dla-pracownikow-jako-koszty-firmy-skVsXY.jpg)

![Usługa transportowa: kary umowne jako koszty firmy [© whitelook - Fotolia.com] Usługa transportowa: kary umowne jako koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Usluga-transportowa-kary-umowne-jako-koszty-firmy-JbjmWj.jpg)

![NSA: odsetki od kredytu na dywidendę nie są kosztem [© whitelook - Fotolia.com] NSA: odsetki od kredytu na dywidendę nie są kosztem](https://s3.egospodarka.pl/grafika/dywidenda/NSA-odsetki-od-kredytu-na-dywidende-nie-sa-kosztem-JbjmWj.jpg)

![Specjalne strefy ekonomiczne: limitowane zwolnienie [© anna - Fotolia.com] Specjalne strefy ekonomiczne: limitowane zwolnienie](https://s3.egospodarka.pl/grafika/ulgi-podatkowe/Specjalne-strefy-ekonomiczne-limitowane-zwolnienie-skVsXY.jpg)

![Umowa leasingu: opłata wstępna w koszty firmy? [© whitelook - Fotolia.com] Umowa leasingu: opłata wstępna w koszty firmy?](https://s3.egospodarka.pl/grafika/leasing/Umowa-leasingu-oplata-wstepna-w-koszty-firmy-JbjmWj.jpg)

![Aport: odpisy aktualizujące i rezerwy a przychód firmy [© whitelook - Fotolia.com] Aport: odpisy aktualizujące i rezerwy a przychód firmy](https://s3.egospodarka.pl/grafika/wniesienie-aportem-przedsiebiorstwa/Aport-odpisy-aktualizujace-i-rezerwy-a-przychod-firmy-JbjmWj.jpg)

![Najem maszyny z importu: podatek VAT i dochodowy [© anna - Fotolia.com] Najem maszyny z importu: podatek VAT i dochodowy](https://s3.egospodarka.pl/grafika/import/Najem-maszyny-z-importu-podatek-VAT-i-dochodowy-skVsXY.jpg)

![Likwidacja środka trwałego i budowa nowego [© FikMik - Fotolia.com] Likwidacja środka trwałego i budowa nowego](https://s3.egospodarka.pl/grafika/amortyzacja/Likwidacja-srodka-trwalego-i-budowa-nowego-ZKDwv5.jpg)

![Podatkowe różnice kursowe w 2012 r. [© whitelook - Fotolia.com] Podatkowe różnice kursowe w 2012 r.](https://s3.egospodarka.pl/grafika/podatek-dochodowy/Podatkowe-roznice-kursowe-w-2012-r-JbjmWj.jpg)

![Grunt jako środek trwały: wartość początkowa [© anna - Fotolia.com] Grunt jako środek trwały: wartość początkowa](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Grunt-jako-srodek-trwaly-wartosc-poczatkowa-skVsXY.jpg)

![Sprzedaż za złotówkę gdy działania promocyjne [© whitelook - Fotolia.com] Sprzedaż za złotówkę gdy działania promocyjne](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Sprzedaz-za-zlotowke-gdy-dzialania-promocyjne-JbjmWj.jpg)

![PIT 2011: Jakie koszty uzyskania przychodu [© anna - Fotolia.com] PIT 2011: Jakie koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/PIT-y/PIT-2011-Jakie-koszty-uzyskania-przychodu-skVsXY.jpg)

![Koszty poniesione po sprawozdaniu finansowym 2011 [© whitelook - Fotolia.com] Koszty poniesione po sprawozdaniu finansowym 2011](https://s3.egospodarka.pl/grafika/sprawozdanie-finansowe/Koszty-poniesione-po-sprawozdaniu-finansowym-2011-JbjmWj.jpg)

![Nakłady na obcy środek trwały: remont a inwestycja [© anna - Fotolia.com] Nakłady na obcy środek trwały: remont a inwestycja](https://s3.egospodarka.pl/grafika/Amortyzacja/Naklady-na-obcy-srodek-trwaly-remont-a-inwestycja-skVsXY.jpg)

![Wynajem pracownika firmie: podatek dochodowy [© anna - Fotolia.com] Wynajem pracownika firmie: podatek dochodowy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Wynajem-pracownika-firmie-podatek-dochodowy-skVsXY.jpg)

![Rok podatkowy: regulacja obciążeń fiskalnych [© whitelook - Fotolia.com] Rok podatkowy: regulacja obciążeń fiskalnych](https://s3.egospodarka.pl/grafika/rok-podatkowy/Rok-podatkowy-regulacja-obciazen-fiskalnych-JbjmWj.jpg)

![WDT: Kradzież towarów a podatek VAT i dochodowy [© Ruff - Fotolia.com] WDT: Kradzież towarów a podatek VAT i dochodowy](https://s3.egospodarka.pl/grafika2/kradziez-towaru/WDT-Kradziez-towarow-a-podatek-VAT-i-dochodowy-92076-150x100crop.jpg)

![Samochód osobowy: amortyzacja podatkowa i bilansowa [© Eisenhans - Fotolia.com] Samochód osobowy: amortyzacja podatkowa i bilansowa](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Samochod-osobowy-amortyzacja-podatkowa-i-bilansowa-92210-150x100crop.jpg)

![Środki trwałe: plac, ogrodzenie i budynek [© sinuswelle - Fotolia.com] Środki trwałe: plac, ogrodzenie i budynek](https://s3.egospodarka.pl/grafika2/Amortyzacja/Srodki-trwale-plac-ogrodzenie-i-budynek-92208-150x100crop.jpg)

![Refaktura mediów: podatek VAT i CIT [© Gina Sanders - Fotolia.com] Refaktura mediów: podatek VAT i CIT](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Refaktura-mediow-podatek-VAT-i-CIT-92955-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Certyfikat rezydencji podatkowej dla spółki [© Igor Mojzes - Fotolia.com] Certyfikat rezydencji podatkowej dla spółki](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Certyfikat-rezydencji-podatkowej-dla-spolki-226501-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Nowe zasady korzystania z balkonów i tarasów z punktu widzenia zarządcy nieruchomości [© wygenerowane przez AI] Nowe zasady korzystania z balkonów i tarasów z punktu widzenia zarządcy nieruchomości](https://s3.egospodarka.pl/grafika2/taras/Nowe-zasady-korzystania-z-balkonow-i-tarasow-z-punktu-widzenia-zarzadcy-nieruchomosci-268031-150x100crop.png)

![Ukraińscy przedsiębiorcy w Polsce – już 30 tysięcy firm z ukraińskim kapitałem [© Freepik] Ukraińscy przedsiębiorcy w Polsce – już 30 tysięcy firm z ukraińskim kapitałem](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Ukrainscy-przedsiebiorcy-w-Polsce-juz-30-tysiecy-firm-z-ukrainskim-kapitalem-268030-150x100crop.jpg)

![Upadłość konsumencka alternatywą dla firm? [© Freepik] Upadłość konsumencka alternatywą dla firm?](https://s3.egospodarka.pl/grafika2/upadlosc-firmy/Upadlosc-konsumencka-alternatywa-dla-firm-268028-150x100crop.jpg)

![Koniec z tajemnicą płac w firmach. Co przejrzystość wynagrodzeń oznacza w praktyce? [© wygenerowane przez AI] Koniec z tajemnicą płac w firmach. Co przejrzystość wynagrodzeń oznacza w praktyce?](https://s3.egospodarka.pl/grafika2/jawnosc-zarobkow/Koniec-z-tajemnica-plac-w-firmach-Co-przejrzystosc-wynagrodzen-oznacza-w-praktyce-268032-150x100crop.png)

![Najpopularniejsze kierunki wakacyjne Polaków: Turcja i Grecja na czele, ale zyskuje też egzotyka [© wygenerowane przez AI] Najpopularniejsze kierunki wakacyjne Polaków: Turcja i Grecja na czele, ale zyskuje też egzotyka](https://s3.egospodarka.pl/grafika2/podroze/Najpopularniejsze-kierunki-wakacyjne-Polakow-Turcja-i-Grecja-na-czele-ale-zyskuje-tez-egzotyka-268027-150x100crop.png)

![Odpowiedzialność pracodawcy i zarządcy budynku podczas nawałnic. Co grozi za zaniedbania? [© wygenerowane przez AI] Odpowiedzialność pracodawcy i zarządcy budynku podczas nawałnic. Co grozi za zaniedbania?](https://s3.egospodarka.pl/grafika2/zarzadca-nieruchomosci/Odpowiedzialnosc-pracodawcy-i-zarzadcy-budynku-podczas-nawalnic-Co-grozi-za-zaniedbania-268026-150x100crop.png)