-

![Proporcja i korekta VAT: nowe zasady [© whitelook - Fotolia.com] Proporcja i korekta VAT: nowe zasady]()

Proporcja i korekta VAT: nowe zasady

... – przy tak niskim wskaźniku proporcji podatnicy mogą w tej części odliczać podatek VAT, ale nie muszą. Niestety tego samego nie można powiedzieć o zmianie art. ... stosowania rocznej korekty VAT w przypadku, gdy nowo ustalony wskaźnik proporcji był wyższy od tego, z roku ubiegłego, przy czym zmiana ta nie przekraczała 2 punktów procentowych. ...

-

![Spotkanie biznesowe: odliczenie VAT [© whitelook - Fotolia.com] Spotkanie biznesowe: odliczenie VAT]()

Spotkanie biznesowe: odliczenie VAT

... o kwotę podatku naliczonego. Tym samym odliczenie podatku naliczonego jest uzależnione od zakresu wykorzystywania przez podatnika towarów i usług. Musi zatem wystąpić określony związek między czynnościami opodatkowanymi a nabytymi towarami lub usługami zawierającymi podatek naliczony. Warto jednak dodać, iż zarówno charakter, jak i zakres tego ...

-

![Ryczałt samochodowy w 2012 r.: będą zmiany? Ryczałt samochodowy w 2012 r.: będą zmiany?]()

Ryczałt samochodowy w 2012 r.: będą zmiany?

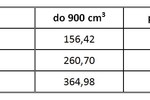

... , czy stawki podatku zmienią się w roku 2012) ryczałtu w zależności od wysokości dochodów takiego pracownika. Tylko w stosunku do niektórych grup pracowniczych ustawodawca przewidział zwolnienie. Dotyczy ono pracowników socjalnych, listonoszy i służby leśnej. Reszta podatek od takiego ryczałtu jest obowiązana płacić. Co ważne, przyznany ryczałt ...

-

![Księga podatkowa: przekazanie na cele osobiste [© whitelook - Fotolia.com] Księga podatkowa: przekazanie na cele osobiste]()

Księga podatkowa: przekazanie na cele osobiste

... podstawie którego czynność ta zostanie przeprowadzona, może być różny w zależności od tego, czy przekazanie takie będzie obarczone podatkiem VAT. Rozpatrzmy następującą ... na podatek dochodowy. Oczywiście w takiej sytuacji zakup ten spełnia definicję kosztu uzyskania przychodu zawartą w art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych ...

-

!["Fałszywe" faktury: odliczenie VAT [© whitelook - Fotolia.com] "Fałszywe" faktury: odliczenie VAT]()

"Fałszywe" faktury: odliczenie VAT

... spółki nie odzwierciedlają rzeczywistych zdarzeń gospodarczych, a w konsekwencji spółka odliczając podatek naliczony z tych faktur naruszyła art. 88 ust. 3a pkt 4 lit. a i b ustawy o ... przez stronę z prawa do odliczenia VAT z tych faktur, w wysokości wyższej od należnej. W zakresie, w jakim stwierdzono to nadużycie, nie przysługiwało - zdaniem WSA we ...

-

![Sprzedaż akcji. Jakie koszty uzyskania przychodu? [© anna - Fotolia.com] Sprzedaż akcji. Jakie koszty uzyskania przychodu?]()

Sprzedaż akcji. Jakie koszty uzyskania przychodu?

... powstanie przychodu, tytułem którego należy zapłacić podatek dochodowy. Warto jednakże pamiętać o możliwości zmniejszenia kwoty obciążenia podatkowego za pomocą kosztów uzyskania ... podlega amortyzacji oraz innym odpisom aktualizującym wartość, wynikiem czego może różnić się od wartości nominalnej. Oznacza to że do kosztów nie zostanie zaliczona cała ...

-

![Osoba współpracująca: ubezpieczenie zdrowotne w PIT 2011 [© whitelook - Fotolia.com] Osoba współpracująca: ubezpieczenie zdrowotne w PIT 2011]()

Osoba współpracująca: ubezpieczenie zdrowotne w PIT 2011

... składkę na ubezpieczenie zdrowotne przedsiębiorca może jednak uwzględnić w rachunku podatkowym. Mówi o tym art. 27b ustawy o podatku dochodowym od osób fizycznych. Zgodnie z nim obliczony podatek dochodowy w pierwszej kolejności ulega obniżeniu o kwotę składki na ubezpieczenie zdrowotne, o której mowa w ustawie o świadczeniach opieki zdrowotnej ...

-

![Czynny żal bez konsekwencji z kks-u [© anna - Fotolia.com] Czynny żal bez konsekwencji z kks-u]()

Czynny żal bez konsekwencji z kks-u

... na podatek dochodowy. W toku postępowania przygotowawczego skorzystała ona z instytucji czynnego żalu. Organ podatkowy, wobec spełnienia przez nią przesłanek wymienionych w art. 16 § 1 K.k.s. wprawdzie odstąpił od wszczęcia postępowania karnego w sprawie, wszczął jednak postępowanie podatkowe w zakresie podatku dochodowego od osób fizycznych ...

-

![25-dniowy termin zwrotu podatku VAT [© pieniądze jacekbieniek - Fotolia.com] 25-dniowy termin zwrotu podatku VAT]()

25-dniowy termin zwrotu podatku VAT

... spowoduje, że fiskus zwróci podatek w ciągu dni 60. To, jakie warunki należy spełnić, aby ubiegać się o zwrot podatku w terminie 25 dni od złożenia deklaracji VAT, określa art. 87 ... może tutaj nastąpić w terminie zbliżonym do terminu podstawowego (60-dniowego) liczonego od dnia złożenia pierwotnej deklaracji. Warto przy tym pamiętać, iż z powyższej ...

-

![Ugoda sądowa: odszkodowanie w przychody firmy [© mariusz szczygieł - Fotolia.com] Ugoda sądowa: odszkodowanie w przychody firmy]()

Ugoda sądowa: odszkodowanie w przychody firmy

... jest także otrzymane odszkodowanie za szkody dotyczące składników majątku związanych z prowadzoną działalnością gospodarczą lub z prowadzeniem działów specjalnych produkcji rolnej. Podatek dochodowy od osób fizycznych jest w Polsce powszechny. Oznacza to, że podlegają mu wszelkiego rodzaju dochody, poza wyjątkami zawartymi w ustawie o podatku ...

-

![Amortyzacja jednorazowa a limit pomocy de minimis [© Elenathewise - Fotolia.com] Amortyzacja jednorazowa a limit pomocy de minimis]()

Amortyzacja jednorazowa a limit pomocy de minimis

... może skorzystać z amortyzacji jednorazowej i znacząco obniżyć podatek. Niestety taka amortyzacja jest zarezerwowana tylko dla tzw. małych podatników oraz rozpoczynających ... będzie mógł bowiem zastosować tego rozwiązania jeśli w okresie dwóch lat (liczonych od końca roku poprzedzającego rok jej rozpoczęcia) prowadził działalność gospodarczą ...

-

![Zmiana adresu firmy: niekiedy VAT-R [© Ruff - Fotolia.com] Zmiana adresu firmy: niekiedy VAT-R]()

Zmiana adresu firmy: niekiedy VAT-R

... na miejsce dokonywania przez niego sprzedaży towarów lub świadczenia usług. Wyjątek od tej reguły dotyczy przedsiębiorców, którzy prowadzą działalność w więcej niż jednym miejscu ... z fiskusem w Katowicach, a na początku stycznia przeniósł swoją działalność do Warszawy, podatek od towarów i usług za styczeń rozliczyć będzie musiał już w Warszawie. ...

-

![Odliczenie VAT gdy zawieszenie działalności gospodarczej [© Ruff - Fotolia.com] Odliczenie VAT gdy zawieszenie działalności gospodarczej]()

Odliczenie VAT gdy zawieszenie działalności gospodarczej

... przepisów podatnik może zawiesić wykonywaną przez siebie działalność gospodarczą na okres od 1 do 24 miesięcy. Możliwość zawieszenia działalności gospodarczej przysługuje tylko tym ... . Podatnicy VAT często zadają sobie pytanie czy mogą odliczyć podatek z faktur otrzymanych w okresie zawieszenia działalności gospodarczej? Otóż tak, przy czym ...

-

![Sprzedaż samochodu: faktura i paragon fiskalny? [© ultrafoto - Fotolia.com] Sprzedaż samochodu: faktura i paragon fiskalny?]()

Sprzedaż samochodu: faktura i paragon fiskalny?

... celu jego dalszej odsprzedaży, na gruncie prawa podatkowego nie różni się niczym od sprzedaży innych składników majątku firmy. Niemniej wystawienie faktury wydaje ... od zaistniałych okoliczności sprzedaż taka może być opodatkowana 23% stawką podatku VAT od całego obrotu (będzie tak głównie w sytuacjach, gdy przy zakupie pojazdu odliczono pełny podatek ...

-

![Spłata pożyczki a ulga mieszkaniowa w podatku dochodowym [© Magdziak Marcin - Fotolia.com] Spłata pożyczki a ulga mieszkaniowa w podatku dochodowym]()

Spłata pożyczki a ulga mieszkaniowa w podatku dochodowym

... uzyskania przychodu (ustalanych różnie w zależności od tego, w jaki sposób nieruchomość została nabyta). Stawka podatku wynosi tutaj 19%, zaś sam podatek jest płatny w terminie do 30 kwietnia ... uzyskanych ze sprzedaży na własne cele mieszkaniowe w ciągu dwóch lat licząc od końca roku, w którym nastąpiło odpłatne zbycie. Niemniej aby podatku w ogóle ...

-

![Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem [© Rostislav Sedlacek - Fotolia.com] Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem]()

Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem

... wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Literalna wykładnia powołanego powyżej przepisu prowadzi do wniosku, że do przychodów ...

-

![Rząd utrzymuje wysokie opodatkowanie "lewych" dochodów [© whitelook - Fotolia.com] Rząd utrzymuje wysokie opodatkowanie "lewych" dochodów]()

Rząd utrzymuje wysokie opodatkowanie "lewych" dochodów

... nieznajdujących pokrycia w ujawnionych źródłach lub pochodzących ze źródeł nieujawnionych będzie w danym roku podatkowym przychód odpowiadający kwocie nadwyżki wydatków nad przychodami/dochodami. Od takiej nadwyżki zryczałtowany podatek wyniesie 75 procent.

-

![Dopłaty do spółki z o.o. niekiedy z podatkiem dochodowym [© igor - Fotolia.com] Dopłaty do spółki z o.o. niekiedy z podatkiem dochodowym]()

Dopłaty do spółki z o.o. niekiedy z podatkiem dochodowym

... powyższego przepisu jest uzależnienie skutków podatkowych danego zdarzenia (neutralność podatkową dopłat) od zachowania przez podatnika szczególnych reguł przewidzianych w innej dziedzinie prawa ... Przy podwyższeniu kapitału zakładowego, należy także uwzględnić podatek od czynności cywilnoprawnych (PCC) w wysokości 0,5 % wartości, o którą podwyższono ...

-

![Rozliczenie roczne rodzica z dzieckiem, które ukończyło naukę [© Pio Si - Fotolia.com] Rozliczenie roczne rodzica z dzieckiem, które ukończyło naukę]()

Rozliczenie roczne rodzica z dzieckiem, które ukończyło naukę

... dzieci. Dzięki niej danina należna fiskusowi może być dużo niższa od tej, którą rodzic musiałby zapłacić rozliczając się indywidualnie. Aby jednak rozliczyć ... podatkowym samotnie wychowuje dzieci, podatek może być określony na wniosek wyrażony w rocznym zeznaniu podatkowym, w podwójnej wysokości podatku obliczonego od połowy dochodów osoby samotnie ...

-

![W leasingu operacyjnym ubezpieczenie auto casco jest kosztem firmy [© Sychugina Elena - Fotolia.com] W leasingu operacyjnym ubezpieczenie auto casco jest kosztem firmy]()

W leasingu operacyjnym ubezpieczenie auto casco jest kosztem firmy

... działalności gospodarczej, została zawarta na czas oznaczony; 3. suma ustalonych opłat w umowie leasingu, o której mowa w pkt 1 lub 2, pomniejszona o należny podatek od towarów i usług, odpowiada co najmniej wartości początkowej środków trwałych lub wartości niematerialnych i prawnych, a w przypadku zawarcia przez finansującego następnej umowy ...

-

![Niedopłata podatku grozi zajęciem konta bankowego i nie tylko [© serq - Fotolia.com] Niedopłata podatku grozi zajęciem konta bankowego i nie tylko]()

Niedopłata podatku grozi zajęciem konta bankowego i nie tylko

... nie rozliczyli poprawnie wszystkich zaliczek na podatek. Termin uregulowania zobowiązania wynikającego z rocznego zeznania podatkowego za 2014 r. minął wraz z terminem jego złożenia, a zatem 2 lutego br. w przypadku ryczałtowców oraz 30 kwietnia br. dla reszty podatników. Wszystkim zapominalskim od następnego dnia, następującego po ostatnim dniu ...

-

![Darmowe posiłki dla pracowników i to jeszcze bez podatku? [© CandyBox Images - Fotolia.com] Darmowe posiłki dla pracowników i to jeszcze bez podatku?]()

Darmowe posiłki dla pracowników i to jeszcze bez podatku?

... pracownikom, i po raz kolejny okazuje się, że pracownicy wcale nie muszą od uzyskanych dóbr czy usług zapłacić podatku. Tym razem sprawa dotyczy posiłków ... korzystający z finansowanych przez nią posiłków, uzyskują dodatkowy przychód i że powinni zapłacić od tego przychodu podatek. Przedstawiciele firmy mieli już nawet pomysł, jak rozdzielić koszty ...

-

![Wydatki na paliwo do służbowego samochodu w ryczałcie pracownika [© BillionPhotos.com - Fotolia.com] Wydatki na paliwo do służbowego samochodu w ryczałcie pracownika]()

Wydatki na paliwo do służbowego samochodu w ryczałcie pracownika

... samochodu. Jeżeli pracownik do jazd prywatnych tankuje go również za firmowe pieniądze, których nie musi zwracać, to od tego dodatkowego świadczenia powinien dodatkowo zapłacić podatek. Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej z dnia 15.05.2015 r. nr IPPB2/4511-296/15-2/AS wskazał, że skoro w przepisach podatkowych ...

-

![Wyżywienie pracownika w podróży służbowej bez podatku? [© imtmphoto - Fotolia.com] Wyżywienie pracownika w podróży służbowej bez podatku?]()

Wyżywienie pracownika w podróży służbowej bez podatku?

... za dobę podróży. W przypadku podróży zagranicznych wartość ta jest różna w zależności od kraju odbycia podróży, określona w walucie obcej. Przydatne narzędzia: Diety krajowe i ... ze zwolnienia od podatku. Mówiąc innymi słowy pracodawca nie dolicza wartości tych świadczeń do przychodu branego pod uwagę przy ustalaniu zaliczki na podatek dochodowy ...

-

![Zeznanie podatkowe: jak ustalić dochód gdy brak PIT-11 i PIT-8C [© Piotr Adamowicz - Fotolia.com] Zeznanie podatkowe: jak ustalić dochód gdy brak PIT-11 i PIT-8C]()

Zeznanie podatkowe: jak ustalić dochód gdy brak PIT-11 i PIT-8C

Pracodawcy, zleceniodawcy, domy maklerskie, uczelnie – to potencjalni płatnicy miesięcznych zaliczek na podatek dochodowy Kowalskiego. Brak informacji od płatnika o osiągniętych w 2015 r. dochodach podatnika nie spowoduje, że fiskus łaskawiej potraktuje tych, którzy spóźnią się ze złożeniem rocznego PIT-a. Rozliczenie ...

-

![Ustalenie wartości początkowej budynku kupionego z gruntem [© hansenn - Fotolia.com] Ustalenie wartości początkowej budynku kupionego z gruntem]()

Ustalenie wartości początkowej budynku kupionego z gruntem

... wpisach do ksiąg wieczystych, zapłacony z tego tytułu podatek od czynności cywilnoprawnych, czy też prowizje i odsetki od kredytu/pożyczki zaciągniętego na taki zakup, a naliczone do ... uznać za zdatny i kompletny do użytku, wskutek czego nie spełnia od definicji środka trwałego. Jak jednak podzielić cenę zakupu z aktu notarialnego na grunt, budynki i ...

-

![Zmiany w ryczałcie ewidencjonowanym na 2017 r. [© fox17 - Fotolia.com] Zmiany w ryczałcie ewidencjonowanym na 2017 r.]()

Zmiany w ryczałcie ewidencjonowanym na 2017 r.

... treści zawierała dwie nowele odnoszące się do ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne. Wyższy limit ryczałtu Pierwsza ... ryczałt za czas zawieszenia firmy, kiedy złożyć zeznanie roczne, kiedy wpłacić podatek. Obecnie regulacje zostały doprecyzowane i wskazują wprost, że zasady te stosuje ...

-

![Resort finansów wyjaśnia: ulga rehabilitacyjna w PIT za 2016 r. [© AUFORT Jérome - Fotolia.com] Resort finansów wyjaśnia: ulga rehabilitacyjna w PIT za 2016 r.]()

Resort finansów wyjaśnia: ulga rehabilitacyjna w PIT za 2016 r.

... jest ryczałtowa). Omawiane odliczenie nie jest limitowane (w przeciwieństwie do odliczenia, dotyczącego używania własnego samochodu osobowego). Dzięki temu podatnik może odliczyć od dochodu (przychodu) przed opodatkowaniem całość poniesionych w roku podatkowym wydatków na ten cel, o ile te zostaną prawidłowo udokumentowane. (np. w formie rachunków ...

-

![Zaliczanie do kosztów podatkowych umorzonych wierzytelności [© geargodz - Fotolia.com] Zaliczanie do kosztów podatkowych umorzonych wierzytelności]()

Zaliczanie do kosztów podatkowych umorzonych wierzytelności

... r.), a jego warunkiem była całkowita redukcja wszystkich zobowiązań kontrahenta o 30%. Ostatecznie układ został przez dłużnika wykonany w 2016 r. Spółka nadmienia, że wierzytelności od tego kontrahenta zostały zaliczone do przychodów należnych i opodatkowane. Zadano pytanie, czy w takim przypadku spółka może dokonać korekty rozliczenia CIT-8 za ...

-

![Świąteczne wydatki przedsiębiorcy w kosztach podatkowych? [© luaeva - Fotolia.com] Świąteczne wydatki przedsiębiorcy w kosztach podatkowych?]()

Świąteczne wydatki przedsiębiorcy w kosztach podatkowych?

... poważnego kosztu. Ostateczne zdanie w tym przypadku mają zazwyczaj kontrolujący urzędnicy, którzy decydują o tym, czy wydatek jest zbyt wystawny i albo wymagają od przedsiębiorcy uargumentowania, albo jednoznacznie go kwestionują. Według organów podatkowych wręczenie drogiego upominku jest kreowaniem wizerunku przedsiębiorcy, natomiast nie ma na ...

-

![Biała lista podatników VAT: istotne zagrożenia dla firm [© Jo Panuwat D - Fotolia.com] Biała lista podatników VAT: istotne zagrożenia dla firm]()

Biała lista podatników VAT: istotne zagrożenia dla firm

... taka ocena może być kłopotliwa. W związku z tym Ministerstwo Finansów planuje od 1 września 2019 r. wdrożenie białej listy podatników, która ma zawierać ... na inny rachunek niż udostępniony na białej liście będą obowiązywały dopiero od 1 stycznia 2020 r. Podatnik może uniknąć solidarnej odpowiedzialności oraz wyłączenia z kosztów uzyskania przychodu ...

-

![Po kontrolach w VAT nadszedł czas na CIT? [© Light Impression - Fotolia.com] Po kontrolach w VAT nadszedł czas na CIT?]()

Po kontrolach w VAT nadszedł czas na CIT?

... z pewnością pomogłoby sfinansować obietnice wyborcze. Co to oznacza dla podatników podatku dochodowego od osób prawnych? Skąd się wzięła i czym tak naprawdę jest luka w CIT? ... w 2015 r. 50 mld zł. Łącznie może to być nawet 90 mld zł. Luka w podatku dochodowym od osób prawnych to nic innego jak różnica pomiędzy wpływami należnymi do budżetu państwa a ...

-

![Fiskus umówi się na kontrolę podatkową z dużą firmą [© Andrey Popov - Fotolia.com] Fiskus umówi się na kontrolę podatkową z dużą firmą]()

Fiskus umówi się na kontrolę podatkową z dużą firmą

... lub wysokości zaliczek na podatek dochodowy. Podatnik, który zdecyduje się podpisać umowę o współdziałanie, może liczyć na obniżenie (nawet o połowę) opłat za wniosek o zawarcie uprzedniego porozumienia cenowego oraz za wniosek o wydanie opinii zabezpieczającej. W niektórych przypadkach ciążące na nim odsetki od należności podatkowych mogą ...

-

![Kody GTU: oznaczanie towarów i usług w nowym JPK_VAT [© tthiphong - Fotolia.com] Kody GTU: oznaczanie towarów i usług w nowym JPK_VAT]()

Kody GTU: oznaczanie towarów i usług w nowym JPK_VAT

... 1 października 2020 r. – to data, o której muszą pamiętać wszyscy rozliczający podatek VAT. Od tego dnia zostanie bowiem nałożony na nich nowy obowiązek: oznaczania niektórych ... oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych, pozostałych olejów o kodach CN od 2710 19 71 do 2710 19 99, z wyłączeniem wyrobów o kodzie ...

-

![Chcesz szybszy zwrot VAT? Unikaj płatności kartą [© contrastwerkstatt - Fotolia.com] Chcesz szybszy zwrot VAT? Unikaj płatności kartą]()

Chcesz szybszy zwrot VAT? Unikaj płatności kartą

... musi zwracać uwagę na sposób regulowania zapłat za dokonane zakupy, od których podatek odliczono. Tylko do określonego limitu podatnik może dokonać zapłat kartą czy ... zakupów za zapłacone za pośrednictwem rachunku bankowego podatnika w rozumieniu ustawy o podatku od towarów i usług w sytuacji, gdy zostały zapłacone za pośrednictwem karty płatniczej ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Proporcja i korekta VAT: nowe zasady [© whitelook - Fotolia.com] Proporcja i korekta VAT: nowe zasady](https://s3.egospodarka.pl/grafika/proporcja-VAT/Proporcja-i-korekta-VAT-nowe-zasady-JbjmWj.jpg)

![Spotkanie biznesowe: odliczenie VAT [© whitelook - Fotolia.com] Spotkanie biznesowe: odliczenie VAT](https://s3.egospodarka.pl/grafika/koszty-reprezentacji/Spotkanie-biznesowe-odliczenie-VAT-JbjmWj.jpg)

![Księga podatkowa: przekazanie na cele osobiste [© whitelook - Fotolia.com] Księga podatkowa: przekazanie na cele osobiste](https://s3.egospodarka.pl/grafika/pkpir/Ksiega-podatkowa-przekazanie-na-cele-osobiste-JbjmWj.jpg)

!["Fałszywe" faktury: odliczenie VAT [© whitelook - Fotolia.com] "Fałszywe" faktury: odliczenie VAT](https://s3.egospodarka.pl/grafika/odliczenie-podatku-VAT/Falszywe-faktury-odliczenie-VAT-JbjmWj.jpg)

![Sprzedaż akcji. Jakie koszty uzyskania przychodu? [© anna - Fotolia.com] Sprzedaż akcji. Jakie koszty uzyskania przychodu?](https://s3.egospodarka.pl/grafika/podatek-od-zyskow-kapitalowych/Sprzedaz-akcji-Jakie-koszty-uzyskania-przychodu-skVsXY.jpg)

![Osoba współpracująca: ubezpieczenie zdrowotne w PIT 2011 [© whitelook - Fotolia.com] Osoba współpracująca: ubezpieczenie zdrowotne w PIT 2011](https://s3.egospodarka.pl/grafika/PIT-y/Osoba-wspolpracujaca-ubezpieczenie-zdrowotne-w-PIT-2011-JbjmWj.jpg)

![Czynny żal bez konsekwencji z kks-u [© anna - Fotolia.com] Czynny żal bez konsekwencji z kks-u](https://s3.egospodarka.pl/grafika/kodeks-karny-skarbowy/Czynny-zal-bez-konsekwencji-z-kks-u-skVsXY.jpg)

![25-dniowy termin zwrotu podatku VAT [© pieniądze jacekbieniek - Fotolia.com] 25-dniowy termin zwrotu podatku VAT](https://s3.egospodarka.pl/grafika2/zwrot-VAT/25-dniowy-termin-zwrotu-podatku-VAT-95897-150x100crop.jpg)

![Ugoda sądowa: odszkodowanie w przychody firmy [© mariusz szczygieł - Fotolia.com] Ugoda sądowa: odszkodowanie w przychody firmy](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Ugoda-sadowa-odszkodowanie-w-przychody-firmy-96002-150x100crop.jpg)

![Amortyzacja jednorazowa a limit pomocy de minimis [© Elenathewise - Fotolia.com] Amortyzacja jednorazowa a limit pomocy de minimis](https://s3.egospodarka.pl/grafika2/srodki-trwale/Amortyzacja-jednorazowa-a-limit-pomocy-de-minimis-109447-150x100crop.jpg)

![Zmiana adresu firmy: niekiedy VAT-R [© Ruff - Fotolia.com] Zmiana adresu firmy: niekiedy VAT-R](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Zmiana-adresu-firmy-niekiedy-VAT-R-112871-150x100crop.jpg)

![Odliczenie VAT gdy zawieszenie działalności gospodarczej [© Ruff - Fotolia.com] Odliczenie VAT gdy zawieszenie działalności gospodarczej](https://s3.egospodarka.pl/grafika2/swoboda-dzialalnosci-gospodarczej/Odliczenie-VAT-gdy-zawieszenie-dzialalnosci-gospodarczej-119748-150x100crop.jpg)

![Sprzedaż samochodu: faktura i paragon fiskalny? [© ultrafoto - Fotolia.com] Sprzedaż samochodu: faktura i paragon fiskalny?](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Sprzedaz-samochodu-faktura-i-paragon-fiskalny-122407-150x100crop.jpg)

![Spłata pożyczki a ulga mieszkaniowa w podatku dochodowym [© Magdziak Marcin - Fotolia.com] Spłata pożyczki a ulga mieszkaniowa w podatku dochodowym](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Splata-pozyczki-a-ulga-mieszkaniowa-w-podatku-dochodowym-135186-150x100crop.jpg)

![Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem [© Rostislav Sedlacek - Fotolia.com] Zwrot wydatków nieuznanych za koszty firmy nie jest przychodem](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Zwrot-wydatkow-nieuznanych-za-koszty-firmy-nie-jest-przychodem-142141-150x100crop.jpg)

![Rząd utrzymuje wysokie opodatkowanie "lewych" dochodów [© whitelook - Fotolia.com] Rząd utrzymuje wysokie opodatkowanie "lewych" dochodów](https://s3.egospodarka.pl/grafika2/dochody/Rzad-utrzymuje-wysokie-opodatkowanie-lewych-dochodow-148283-150x100crop.jpg)

![Dopłaty do spółki z o.o. niekiedy z podatkiem dochodowym [© igor - Fotolia.com] Dopłaty do spółki z o.o. niekiedy z podatkiem dochodowym](https://s3.egospodarka.pl/grafika2/doplaty-w-spolce/Doplaty-do-spolki-z-o-o-niekiedy-z-podatkiem-dochodowym-151048-150x100crop.jpg)

![Rozliczenie roczne rodzica z dzieckiem, które ukończyło naukę [© Pio Si - Fotolia.com] Rozliczenie roczne rodzica z dzieckiem, które ukończyło naukę](https://s3.egospodarka.pl/grafika2/PIT-y/Rozliczenie-roczne-rodzica-z-dzieckiem-ktore-ukonczylo-nauke-153214-150x100crop.jpg)

![W leasingu operacyjnym ubezpieczenie auto casco jest kosztem firmy [© Sychugina Elena - Fotolia.com] W leasingu operacyjnym ubezpieczenie auto casco jest kosztem firmy](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/W-leasingu-operacyjnym-ubezpieczenie-auto-casco-jest-kosztem-firmy-159174-150x100crop.jpg)

![Niedopłata podatku grozi zajęciem konta bankowego i nie tylko [© serq - Fotolia.com] Niedopłata podatku grozi zajęciem konta bankowego i nie tylko](https://s3.egospodarka.pl/grafika2/egzekucja-administracyjna/Niedoplata-podatku-grozi-zajeciem-konta-bankowego-i-nie-tylko-160454-150x100crop.jpg)

![Darmowe posiłki dla pracowników i to jeszcze bez podatku? [© CandyBox Images - Fotolia.com] Darmowe posiłki dla pracowników i to jeszcze bez podatku?](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Darmowe-posilki-dla-pracownikow-i-to-jeszcze-bez-podatku-166270-150x100crop.jpg)

![Wydatki na paliwo do służbowego samochodu w ryczałcie pracownika [© BillionPhotos.com - Fotolia.com] Wydatki na paliwo do służbowego samochodu w ryczałcie pracownika](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Wydatki-na-paliwo-do-sluzbowego-samochodu-w-ryczalcie-pracownika-167283-150x100crop.jpg)

![Wyżywienie pracownika w podróży służbowej bez podatku? [© imtmphoto - Fotolia.com] Wyżywienie pracownika w podróży służbowej bez podatku?](https://s3.egospodarka.pl/grafika2/podroz-sluzbowa/Wyzywienie-pracownika-w-podrozy-sluzbowej-bez-podatku-169006-150x100crop.jpg)

![Zeznanie podatkowe: jak ustalić dochód gdy brak PIT-11 i PIT-8C [© Piotr Adamowicz - Fotolia.com] Zeznanie podatkowe: jak ustalić dochód gdy brak PIT-11 i PIT-8C](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Zeznanie-podatkowe-jak-ustalic-dochod-gdy-brak-PIT-11-i-PIT-8C-174633-150x100crop.jpg)

![Ustalenie wartości początkowej budynku kupionego z gruntem [© hansenn - Fotolia.com] Ustalenie wartości początkowej budynku kupionego z gruntem](https://s3.egospodarka.pl/grafika2/srodki-trwale/Ustalenie-wartosci-poczatkowej-budynku-kupionego-z-gruntem-180841-150x100crop.jpg)

![Zmiany w ryczałcie ewidencjonowanym na 2017 r. [© fox17 - Fotolia.com] Zmiany w ryczałcie ewidencjonowanym na 2017 r.](https://s3.egospodarka.pl/grafika2/pozarolnicza-dzialalnosc-gospodarcza/Zmiany-w-ryczalcie-ewidencjonowanym-na-2017-r-188008-150x100crop.jpg)

![Resort finansów wyjaśnia: ulga rehabilitacyjna w PIT za 2016 r. [© AUFORT Jérome - Fotolia.com] Resort finansów wyjaśnia: ulga rehabilitacyjna w PIT za 2016 r.](https://s3.egospodarka.pl/grafika2/PIT-y/Resort-finansow-wyjasnia-ulga-rehabilitacyjna-w-PIT-za-2016-r-188295-150x100crop.jpg)

![Zaliczanie do kosztów podatkowych umorzonych wierzytelności [© geargodz - Fotolia.com] Zaliczanie do kosztów podatkowych umorzonych wierzytelności](https://s3.egospodarka.pl/grafika2/podatek-od-firmy/Zaliczanie-do-kosztow-podatkowych-umorzonych-wierzytelnosci-191313-150x100crop.jpg)

![Świąteczne wydatki przedsiębiorcy w kosztach podatkowych? [© luaeva - Fotolia.com] Świąteczne wydatki przedsiębiorcy w kosztach podatkowych?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Swiateczne-wydatki-przedsiebiorcy-w-kosztach-podatkowych-213444-150x100crop.jpg)

![Biała lista podatników VAT: istotne zagrożenia dla firm [© Jo Panuwat D - Fotolia.com] Biała lista podatników VAT: istotne zagrożenia dla firm](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Biala-lista-podatnikow-VAT-istotne-zagrozenia-dla-firm-216287-150x100crop.jpg)

![Po kontrolach w VAT nadszedł czas na CIT? [© Light Impression - Fotolia.com] Po kontrolach w VAT nadszedł czas na CIT?](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Po-kontrolach-w-VAT-nadszedl-czas-na-CIT-220767-150x100crop.jpg)

![Fiskus umówi się na kontrolę podatkową z dużą firmą [© Andrey Popov - Fotolia.com] Fiskus umówi się na kontrolę podatkową z dużą firmą](https://s3.egospodarka.pl/grafika2/kontrola-podatkowa/Fiskus-umowi-sie-na-kontrole-podatkowa-z-duza-firma-227442-150x100crop.jpg)

![Kody GTU: oznaczanie towarów i usług w nowym JPK_VAT [© tthiphong - Fotolia.com] Kody GTU: oznaczanie towarów i usług w nowym JPK_VAT](https://s3.egospodarka.pl/grafika2/kody-GTU/Kody-GTU-oznaczanie-towarow-i-uslug-w-nowym-JPK-VAT-231565-150x100crop.jpg)

![Chcesz szybszy zwrot VAT? Unikaj płatności kartą [© contrastwerkstatt - Fotolia.com] Chcesz szybszy zwrot VAT? Unikaj płatności kartą](https://s3.egospodarka.pl/grafika2/zwrot-VAT/Chcesz-szybszy-zwrot-VAT-Unikaj-platnosci-karta-232317-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone [© virtua73 - Fotolia.com] Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone](https://s3.egospodarka.pl/grafika2/kodeks-pracy/Dodatkowy-urlop-opiekunczy-i-nowe-umowy-na-okres-probny-Zmiany-w-Kodeksie-pracy-uchwalone-250696-150x100crop.jpg)

![7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI] 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/7-pulapek-i-okazji-zobacz-co-cie-czeka-podczas-kupna-mieszkania-na-wynajem-270018-50x33crop.jpg) 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów? [© Wojciech Krzemiński] Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów?](https://s3.egospodarka.pl/grafika2/Alpine-A110-R/Alpine-A110-R-ekstremalnie-lekkie-piekielnie-szybkie-Dlaczego-ten-francuski-sportowiec-zachwyca-purystow-270047-150x100crop.jpg)

![Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu [© pexels] Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu](https://s3.egospodarka.pl/grafika2/dobry-lider/Praca-w-swieta-5-blednych-przekonan-liderow-ktore-niszcza-urlop-zespolu-270014-150x100crop.jpg)

![Najważniejszy kod podróży lotniczej. Czym jest PNR? [© pexels] Najważniejszy kod podróży lotniczej. Czym jest PNR?](https://s3.egospodarka.pl/grafika2/lot-samolotem/Najwazniejszy-kod-podrozy-lotniczej-Czym-jest-PNR-270138-150x100crop.jpg)

![Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8 [© Wojciech Krzemiński] Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8](https://s3.egospodarka.pl/grafika2/Mercedes-AMG-SL-55-4MATIC/Test-Mercedes-AMG-SL-55-4MATIC-Luksusowy-kabriolet-z-napedem-na-cztery-kola-i-poteznym-V8-270058-150x100crop.jpg)