Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją

2022-04-13 00:50

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-200x133crop.jpg)

PIT-36 i PIT/ZG przy metodzie wyłączenia z progresją © Leszek Czerwonka - Fotolia.com

Przeczytaj także: Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną

Zwolnienie takich dochodów z podatku nie oznacza bowiem, że w polskim PIT nie trzeba ich wykazywać oraz że nie wpływają one na wysokość polskiego podatku dochodowego.Przypomnijmy, że zagraniczne dochody są w Polsce rozliczane wg jednej z dwóch metod:

- metody wyłączenia z progresją - która zwalnia je z podatku w Polsce, niemniej dochody te wpływają na wartość stawki podatku mającej zastosowanie do dochodów tu opodatkowanych

- metody odliczenia proporcjonalnego - która nakazuje dochody zagraniczne w Polsce opodatkować tak samo jak krajowe, niemniej przy liczeniu podatku zezwala na odliczenie podatku zapłaconego za granicą (w części przypadającej na dochody zagraniczne.

Sposób wypełnienia zeznania przy zastosowaniu metody odliczenia proporcjonalnego zaprezentowaliśmy w artykule: Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną

Metodę wyłączenia z progresją stosuje się m.in. do dochodów uzyskanych w Albanii, Danii, Chorwacji, Estonii, Francji, Grecji, Irlandii, Japonii, Kanadzie, Litwie, Luksemburgu, Łotwie, Niemczech, Portugalii, Rumunii, Słowenii, Słowacji, Szwecji, Turcji, Ukrainie, Węgrzech, Włoszech.

Metodę odliczenia proporcjonalnego stosuje się natomiast m.in. do dochodów uzyskanych w Belgii, Holandii, Islandii, Macedonii, Rosji, Stanach Zjednoczonych, Tadżykistanie.

fot. Leszek Czerwonka - Fotolia.com

PIT-36 i PIT/ZG przy metodzie wyłączenia z progresją

Sposób rozliczenia dochodów zagranicznych zależy od tego, z którego państwa one pochodzą.

Przydatne formularze:

Formularze rozliczeń rocznych PIT

Założenia:

W okresie styczeń - maj 2021 r. Pan Piotr pracował w Polsce na umowę o pracę. Z tego tytułu otrzymał od pracodawcy PIT-11, w którym wykazane zostały następujące wartości:

Przychód: 21 000 zł

Koszty uzyskania przychodu: 556,25 zł

Dochód: 20 443,75 zł

Zaliczka na podatek: 1 525 zł

Składki na ubezpieczenie społeczne: 2 879,10 zł

Składki na ubezpieczenie zdrowotne: 1 404,36 zł

W miesiącach lipiec, sierpień, wrzesień, październik, listopad Pan Piotr pracował w Niemczech. Jego wynagrodzenie z tego tytułu za każdy miesiąc wynosiło 3 000 euro. Płatne ono było 5-tego dnia następnego miesiąca. Pracodawca z tego tytułu pobierał zaliczkę na podatek w wysokości 250 euro za każdy miesiąc.

Pierwszym krokiem jest oczywiście dokonanie przeliczenia wartości wyrażonych w walutach obcych na złotówki. Zanim jednak to nastąpi warto dodać, że przy tej metodzie osoby pracujące za granicą mają prawo odliczyć od przychodu 30% zagranicznej diety za każdy dzień przebywania za granicą w stosunku pracy.

Należy pamiętać, że odliczenie 30% diety przysługuje jedynie podatnikom przebywającym czasowo za granicą i uzyskującym przychody jedynie ze stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy.

W związku z tym odliczenia tego nie stosują osoby uzyskujące przychody z innych tytułów.

Przyjmijmy dla uproszczenia, że Pan Piotr pozostawał za granicą przez całe miesiące w których pracował. Dieta zagraniczna dla Niemiec wynosi aż 49 euro za każdą dobę. W związku z tym kwoty przysługujących diet pomniejszających przychód wyniosą:

- lipiec: 31 dni x 49 euro x 30%= 455,70 euro

- sierpień: 31 dni x 49 euro x 30% = 455,70 euro

- wrzesień: 30 dni x 49 euro x 30% = 441,00 euro

- październik: 31 dni x 49 euro x 30% = 455,70 euro

- listopad: 30 dni x 49 euro x 30% = 441,00 euro

Wykazany w rocznym PIT przychód, pomniejszony o przysługujące odliczenia, wyniesie zatem:

- lipiec: 3 000 euro - 455,70 euro = 2 544,30 euro

- sierpień: 3 000 euro - 455,70 euro = 2 544,30 euro

- wrzesień: 3 000 euro - 441,00 euro = 2 559 euro

- październik: 3 000 euro - 455,70 euro = 2 544,30 euro

- listopad: 3 000 euro - 441,00 euro = 2 559 euro

Tak ustaloną wartość przychodu należy w następnym kroku przeliczyć na złote polskie.

Przeliczenia walut obcych na złotówki dokonuje się tutaj obowiązkowo po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego dzień uzyskania przychodu (jeżeli zatem dla przykładu wynagrodzenie zostało wypłacone 5 listopada, to stosuje się do niego kurs z 4 listopada).

Na potrzeby naszego przykładu dla uproszczenia przyjmiemy jeden kurs, na poziomie 4,20 zł. W związku z powyższym przychód Pana Piotra wyniesie:

- lipiec: 2 544,30 euro x 4,20 zł/euro = 10 686,06 zł

- sierpień: 2 544,30 euro x 4,20 zł/euro = 10 686,06 zł

- wrzesień: 2 559 euro x 4,20 zł/euro = 10 747,80 zł

- październik: 2 544,30 euro x 4,20 zł/euro = 10 686,06 zł

- listopad: 2 559 euro x 4,20 zł/euro = 10 747,80 zł

Razem przychód, wykazany w PIT/ZG wyniesie: 53 553,78 zł.

Warto w tym miejscu dodać, że na złotówki nie trzeba tutaj już przeliczać samego podatku zapłaconego za granicą. Ten bowiem nie wywiera wpływu na rozliczenie.

Ponieważ Pan Piotr pracował w oparciu o umowę o pracę, przysługują mu także krajowe zryczałtowane koszty uzyskania przychodu. Załóżmy, że mieszkał on w tej samej miejscowości, w której znajdował się jego zakład pracy. W związku z tym przy ustalaniu dochodu może uwzględnić w każdym miesiącu koszty w wysokości 250 zł, czyli w sumie (5 miesięcy) 1 250 zł.

Zagraniczny dochód Pana Piotra wyniesie zatem:

53 553,78 zł - 1 250 zł = 52 303,78 zł.

Dochód ten zostanie wykazany w kolumnie „c” załącznika PIT/ZG.

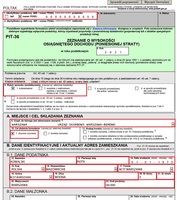

Przejdźmy teraz do wypełnienia zeznania podatkowego. To zawsze rozpoczynamy od podania danych identyfikujących podatnika, wskazania sposobu rozliczenia oraz określenia urzędu, do którego jest ono kierowane.

fot. mat. prasowe

Dane adresowe w PIT-36

Wypełnienie zeznania PIT-36 rozpoczynamy od podania danych adresowych podatnika oraz celu złożenia formularza.

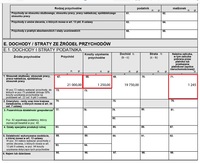

Następnym etapem będzie wpisanie do zeznania przychodów z pracy uzyskanych w kraju, a wykazanych w PIT-11.

fot. mat. prasowe

Dochody z pracy w PIT-36

Dochody z pracy opodatkowane w Polsce wykazywane są na drugiej stronie formularza

Teraz możemy przejść do wypełnienia załącznika PIT/ZG, w którym zostaną wykazane dochody zagraniczne (kolejność taka nie jest jednak obowiązkowa).

![Poradnik PIT-36 i PIT/ZG: Praca w Irlandii rozliczana w polskim PIT [© whitelook - Fotolia.com] Poradnik PIT-36 i PIT/ZG: Praca w Irlandii rozliczana w polskim PIT](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-Praca-w-Irlandii-rozliczana-w-polskim-PIT-217027-150x100crop.jpg) Poradnik PIT-36 i PIT/ZG: Praca w Irlandii rozliczana w polskim PIT

Poradnik PIT-36 i PIT/ZG: Praca w Irlandii rozliczana w polskim PIT

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (4)

-

Pitrek2016 / 2017-03-12 19:26:20

Szybko i skutecznie rozliczę Twój niemiecki PIT na terenie całych Niemiec. Cała procedura zwrotu podatku trwa 2-3 miesięcy aż do wypłaty pieniędzy na konto. Współpracuję z niemieckim doradcą do rozliczania PIT więc wszystkie dane są rzetelnie i z należytą starannością wprowadzone i sprawdzone. W razie zainteresowania proszę o maila pitrek2016@wp.pl

Tylko 15 Euro!

[ odpowiedz ] [ cytuj ] -

-

paulanka4 / 2017-08-17 10:06:26

Komentarz edytowany 1 raz (ostatnio 2017-08-17 10:08:05)

Proszę pamiętać, że w życie weszły zmiany dotyczące terminu składania deklaracji podatkowych. Dotychczas prawo pozwalało do rozliczeń nawet do 4 lat wstecz, teraz aby uzyskać zwrot podatku z Niemiec trzeba będzie rozliczać się na bieżąco, za zwłokę naliczana będzie kara. Pozdrawiam! [ odpowiedz ] [ cytuj ]

-

Najnowsze w dziale Podatki

-

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?]()

Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?

-

![Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania [© wygenerowane przez AI] Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania]()

Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania

-

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur]()

KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur

-

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm]()

Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm

![Poradnik PIT-36 i PIT/ZG: Jak rozliczyć dochody z pracy w Danii w polskim PIT? [© magdamosur - Fotolia.com] Poradnik PIT-36 i PIT/ZG: Jak rozliczyć dochody z pracy w Danii w polskim PIT?](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-Jak-rozliczyc-dochody-z-pracy-w-Danii-w-polskim-PIT-216835-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: Jak rozliczyć dochody z pracy we Francji w polskim PIT? [© Piotr Adamowicz - Fotolia.com] Poradnik PIT-36 i PIT/ZG: Jak rozliczyć dochody z pracy we Francji w polskim PIT?](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-Jak-rozliczyc-dochody-z-pracy-we-Francji-w-polskim-PIT-216776-150x100crop.jpg)

![Ulga abolicyjna w PIT za 2021 r. [© serQ - Fotolia.com] Ulga abolicyjna w PIT za 2021 r.](https://s3.egospodarka.pl/grafika2/PIT-36/Ulga-abolicyjna-w-PIT-za-2021-r-243617-150x100crop.jpg)

![Przedsiębiorca nie zawsze rozlicza w polskim PIT zagraniczne dochody [© Piotr Adamowicz - Fotolia.com] Przedsiębiorca nie zawsze rozlicza w polskim PIT zagraniczne dochody](https://s3.egospodarka.pl/grafika2/PIT-36/Przedsiebiorca-nie-zawsze-rozlicza-w-polskim-PIT-zagraniczne-dochody-232157-150x100crop.jpg)

![Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne? [© adam88xx - Fotolia.com] Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne?](https://s3.egospodarka.pl/grafika2/PIT-36/Konsekwencje-Konwencji-MLI-kto-rozliczy-dochody-zagraniczne-211896-150x100crop.jpg)

![Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy [© Wioletta - Fotolia.com] Rozliczenie dochodów z pracy w Polsce dla belgijskiej firmy](https://s3.egospodarka.pl/grafika2/kontrahent-zagraniczny/Rozliczenie-dochodow-z-pracy-w-Polsce-dla-belgijskiej-firmy-202960-150x100crop.jpg)

![Opodatkowanie PIT w Polsce dochodów zagranicznych [© Patryk Kosmider - Fotolia.com] Opodatkowanie PIT w Polsce dochodów zagranicznych](https://s3.egospodarka.pl/grafika2/PIT-36/Opodatkowanie-PIT-w-Polsce-dochodow-zagranicznych-199718-150x100crop.jpg)

![Ulga abolicyjna została ograniczona. Co z rezydencją podatkową [© pixabay.com] Ulga abolicyjna została ograniczona. Co z rezydencją podatkową](https://s3.egospodarka.pl/grafika2/PIT-36/Ulga-abolicyjna-zostala-ograniczona-Co-z-rezydencja-podatkowa-237002-150x100crop.jpg)

![Ograniczenie ulgi abolicyjnej od 2021 roku [© apops - Fotolia.com] Ograniczenie ulgi abolicyjnej od 2021 roku](https://s3.egospodarka.pl/grafika2/PIT-36/Ograniczenie-ulgi-abolicyjnej-od-2021-roku-236462-150x100crop.jpg)

![10 najczęstszych pytań o rozliczenie PIT-37 i usługę "Twój e-PIT" [© mattz90 - Fotolia.com] 10 najczęstszych pytań o rozliczenie PIT-37 i usługę "Twój e-PIT"](https://s3.egospodarka.pl/grafika2/Twoj-e-PIT/10-najczestszych-pytan-o-rozliczenie-PIT-37-i-usluge-Twoj-e-PIT-244572-150x100crop.jpg)

![Motocykl na firmę. Co można odliczyć i ile realnie kosztuje miesięcznie? [© mauro rodrigues - fotolia.com] Motocykl na firmę. Co można odliczyć i ile realnie kosztuje miesięcznie?](https://s3.egospodarka.pl/grafika2/motocykl/Motocykl-na-firme-Co-mozna-odliczyc-i-ile-realnie-kosztuje-miesiecznie-244635-150x100crop.jpg)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania [© wygenerowane przez AI] Rzeczywisty właściciel w podatku u źródła - kluczowe objaśnienia MF po latach oczekiwania](https://s3.egospodarka.pl/grafika2/beneficjent-rzeczywisty/Rzeczywisty-wlasciciel-w-podatku-u-zrodla-kluczowe-objasnienia-MF-po-latach-oczekiwania-267819-150x100crop.png)

![KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur [© freepik.com] KSeF 2.0: firmy będą miały tylko 4 miesiące na testy nowego systemu e-Faktur](https://s3.egospodarka.pl/grafika2/Krajowy-System-e-Faktur/KSeF-2-0-firmy-beda-mialy-tylko-4-miesiace-na-testy-nowego-systemu-e-Faktur-267785-150x100crop.jpg)

![Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm [© wygenerowane przez AI] Jak obniżyć składki ZUS? Przewodnik po ulgach ZUS dla małych firm](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Jak-obnizyc-skladki-ZUS-Przewodnik-po-ulgach-ZUS-dla-malych-firm-267753-150x100crop.png)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![45% budżetów na influencer marketing jest marnowane - alarmujący raport CreativeX [© wygenerowane przez AI] 45% budżetów na influencer marketing jest marnowane - alarmujący raport CreativeX](https://s3.egospodarka.pl/grafika2/influencerzy/45-budzetow-na-influencer-marketing-jest-marnowane-alarmujacy-raport-CreativeX-267886-150x100crop.png)

![Scott Polska ukarany przez UOKiK. Zakaz e-sprzedaży rowerów kosztował ponad 4 mln zł [© Freepik] Scott Polska ukarany przez UOKiK. Zakaz e-sprzedaży rowerów kosztował ponad 4 mln zł](https://s3.egospodarka.pl/grafika2/nieuczciwa-konkurencja/Scott-Polska-ukarany-przez-UOKiK-Zakaz-e-sprzedazy-rowerow-kosztowal-ponad-4-mln-zl-267880-150x100crop.jpg)

![Sklepy convenience na fali, dyskonty w odwrocie? Nowe trendy zakupowe [© Freepik] Sklepy convenience na fali, dyskonty w odwrocie? Nowe trendy zakupowe](https://s3.egospodarka.pl/grafika2/handel-detaliczny/Sklepy-convenience-na-fali-dyskonty-w-odwrocie-Nowe-trendy-zakupowe-267878-150x100crop.jpg)

![Inwestycje w nieruchomości komercyjne: magazyny napędzają rynek [© Freepik] Inwestycje w nieruchomości komercyjne: magazyny napędzają rynek](https://s3.egospodarka.pl/grafika2/nieruchomosci-komercyjne/Inwestycje-w-nieruchomosci-komercyjne-magazyny-napedzaja-rynek-267874-150x100crop.jpg)

![Palenie w pracy pod lupą: przerwy na papierosa kosztują pracodawców 42 mld zł rocznie [© wygenerowane przez AI] Palenie w pracy pod lupą: przerwy na papierosa kosztują pracodawców 42 mld zł rocznie](https://s3.egospodarka.pl/grafika2/palenie-w-pracy/Palenie-w-pracy-pod-lupa-przerwy-na-papierosa-kosztuja-pracodawcow-42-mld-zl-rocznie-267877-150x100crop.png)

![Polski przemysł w dołku – brakuje popytu, rosną zapasy, eksport słabnie [© Freepik] Polski przemysł w dołku – brakuje popytu, rosną zapasy, eksport słabnie](https://s3.egospodarka.pl/grafika2/przemysl/Polski-przemysl-w-dolku-brakuje-popytu-rosna-zapasy-eksport-slabnie-267879-150x100crop.jpg)