-

![Organy nie mogą zajmować majątku firmy na zabezpieczenie dodatkowych zobowiązań podatkowych [© mariusz szczygieł - Fotolia.com] Organy nie mogą zajmować majątku firmy na zabezpieczenie dodatkowych zobowiązań podatkowych]()

Organy nie mogą zajmować majątku firmy na zabezpieczenie dodatkowych zobowiązań podatkowych

... jest nierzetelność prowadzonej przez przedsiębiorcę ewidencji podatkowej oraz dopuszczanie się przez niego oszustw podatkowych, na przykład w zakresie zwrotu VAT. Dlaczego? Skoro przedsiębiorca dopuszcza się łamania prawa podatkowego i podejmuje działania mające na celu unikanie płacenia podatków, to ...

Tematy: zabezpieczenie zapłaty podatku, decyzja podatkowa, majątek firmy, majątek spółki, zabezpieczenie majątkowe, zajęcie rachunku bankowego, zajęcie nieruchomości, tymczasowe zajęcie ruchomości, zobowiązanie podatkowe, konto firmowe, postępowanie podatkowe, sankcje vat, sankcje podatkowe, vat należny -

![Jak dokumentować otrzymane zaliczki [© kartos - Fotolia.com] Jak dokumentować otrzymane zaliczki]()

Jak dokumentować otrzymane zaliczki

... to zwolnienie lub obniżoną stawkę. Jeżeli wystawiona przez Ciebie faktura zaliczkowa nie obejmuje całej ceny brutto (a tak jest najczęściej, wszak to właśnie na tym polega zaliczka, że pokrywa ona jedynie część ceny) – to po wydaniu towaru lub wykonaniu usługi powinieneś wystawić kontrahentowi ostateczną fakturę VAT ...

-

![Korekta faktury "in plus": jak rozlicza sprzedawca? [© anna - Fotolia.com] Korekta faktury "in plus": jak rozlicza sprzedawca?]()

Korekta faktury "in plus": jak rozlicza sprzedawca?

... (w zależności od sposobu rozliczania podatku VAT), w którym sprzedawca otrzymał to potwierdzenie. Powyższy przepis jest jedynym, który reguluje sposób rozliczania faktur korygujących przez sprzedawcę. Jak łatwo zauważyć, skupia on się jednak na korektach „in minus”. Dodajmy, że w rozporządzeniu co do zasady zostały wyodrębnione przepisy w zakresie ...

-

![Remont samochodu a import usług [© whitelook - Fotolia.com] Remont samochodu a import usług]()

Remont samochodu a import usług

... VAT należny (zgodnie ze stawką podatku VAT obowiązującą w Polsce dla tego typu usług – obecnie jest to stawka podstawowa 22%) stanie się bowiem jednocześnie podatkiem naliczonym. Co za tym idzie, rozliczenie importu usług zakończy się tutaj na odpowiednim jego wykazaniu w deklaracji VAT ...

-

![Sprzedaż nieruchomości: koszty uzyskania przychodu [© FikMik - Fotolia.com] Sprzedaż nieruchomości: koszty uzyskania przychodu]()

Sprzedaż nieruchomości: koszty uzyskania przychodu

... jest czynnym podatnikiem VAT) stanowią koszt uzyskania przychodu. Kosztem takim nie jest natomiast spłata ... praw rzeczowych (art. 47 § 1 ww. ustawy). Co więcej, w myśl art. 48 Kodeksu cywilnego, z zastrzeżeniem wyjątków ... kosztów uzyskania przychodu z odpłatnego zbycia nieruchomości, gdyż są to wydatki związane z pozyskaniem środków pieniężnych na ww. ...

-

![Umowa najmu: kaucja gwarancyjna a podatki [© anna - Fotolia.com] Umowa najmu: kaucja gwarancyjna a podatki]()

Umowa najmu: kaucja gwarancyjna a podatki

... to suma pieniężna złożona jako gwarancja dotrzymania zobowiązania i stanowiąca odszkodowanie w razie niedopełnienia zobowiązania. Podatkiem od towarów i usług opodatkowana jest ... kwota kaucji nie będzie opodatkowana podatkiem VAT. Inaczej stanie się jednak w przypadku ... co prawda wyłączone z katalogu kosztów podatkowych przez art. 23 updof, ale to ...

-

![Korekta faktury wewnętrznej: potwierdzenie odbioru [© FikMik - Fotolia.com] Korekta faktury wewnętrznej: potwierdzenie odbioru]()

Korekta faktury wewnętrznej: potwierdzenie odbioru

... VAT). W przypadku faktur wewnętrznych ich wystawca jest jednocześnie ich nabywcą. Dlatego, zdaniem Banku, nie jest konieczne uzyskanie potwierdzenia otrzymania korekty faktury wewnętrznej przez jej nabywcę, gdyż byłoby to działanie absurdalne - moment wystawienia faktury wewnętrznej jest ...

-

![Polski system podatkowy mało przyjazny [© alphaspirit - Fotolia.com] Polski system podatkowy mało przyjazny]()

Polski system podatkowy mało przyjazny

... co oczywiście nie pozostanie bez wpływu na ich płynność finansową. - tłumaczy Tomasz Grunwald, Partner i Szef Zespołu ds. VAT w KPMG w Polsce. Zmiany w CIT nie zmobilizowały dłużników Zeszłoroczna reforma prawa podatkowego, polegająca na wyłączeniu z kosztów uzyskania przychodów niezapłaconych faktur, przez zdecydowaną większość respondentów jest ...

-

![Korekta sprzedaży w ramach odwrotnego obciążenia [© apops - Fotolia.com] Korekta sprzedaży w ramach odwrotnego obciążenia]()

Korekta sprzedaży w ramach odwrotnego obciążenia

... jest nie sprzedawca a nabywca (oczywiście jeżeli stronami transakcji są podatnicy VAT). Na tę okoliczność trzeba wystawić fakturę sprzedaży, która następnie z różnych powodów może być skorygowana. Przypomnijmy, rozliczenie VAT w ramach tzw. odwrotnego obciążenia oznacza, że zobowiązanym do rozliczenia tego podatku jest nie sprzedawca (jak ma to ...

-

![Dostęp do Internetu bez paragonu z kasy fiskalnej ale z rachunkiem [© Maksym Yemelyanov - Fotolia.com] Dostęp do Internetu bez paragonu z kasy fiskalnej ale z rachunkiem]()

Dostęp do Internetu bez paragonu z kasy fiskalnej ale z rachunkiem

... to ... VAT podatnik (zarówno podatnik VAT czynny jak i zwolniony) nie jest ...

-

![Prywatny użytek samochodu osobowego: jak określić koszty podatkowe? [© anyaberkut - Fotolia.com] Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?]()

Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?

... tej części podatku VAT, która nie podlegała odliczeniu. Co się natomiast ... to Wnioskodawca może do kosztów uzyskania przychodów tej działalności zaliczać wartość netto uiszczanych rat leasingowych. Do kosztów tych może także zaliczać naliczony podatek VAT ... poniesienie jest związane z prowadzoną działalnością gospodarczą. Również kwota podatku VAT ...

-

![Kasa fiskalna w salonie fryzjerskim [© romankosolapov - Fotolia.com] Kasa fiskalna w salonie fryzjerskim]()

Kasa fiskalna w salonie fryzjerskim

... VAT. Ewidencja ta jest wprawdzie uproszczona, niemniej obowiązkowa. Ma ona pozwolić na określenie momentu, w którym podatnik traci ewentualne prawo do korzystania ze zwolnienia z VAT i obowiązany jest rozliczać ten podatek. Z prawa do zwolnienia z VAT można bowiem nie tylko zrezygnować ale i je utracić (i to ... Co do zasady, podatnicy wykonujący ...

-

![Rolnik ryczałtowy nie musi mieć gospodarstwa rolnego [© bidaya - Fotolia.com] Rolnik ryczałtowy nie musi mieć gospodarstwa rolnego]()

Rolnik ryczałtowy nie musi mieć gospodarstwa rolnego

... VAT nie wskazują na konieczność posiadania przez rolnika ryczałtowego własnego gospodarstwa rolnego. Konieczne jest tutaj tylko to ...

-

![Odwrotne obciążenie na usługi budowlane a status inwestora i budynku [© ACP prod - Fotolia.com] Odwrotne obciążenie na usługi budowlane a status inwestora i budynku]()

Odwrotne obciążenie na usługi budowlane a status inwestora i budynku

... jest podatnik, o którym mowa w art. 15, u którego sprzedaż nie jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9 (czyli podatnik VAT czynny), usługobiorcą jest podatnik, o którym mowa w art. 15, zarejestrowany jako podatnik VAT ... do swojej usługi zastosuje 8% stawkę VAT. Co ważne - taką też ... 8%. Ustawodawca oczekuje, aby to podatnik wykazał, że ...

-

![Sprzedajesz nową elektronikę na Allegro? Jesteś na celowniku fiskusa [© Andrey Popov - Fotolia.com] Sprzedajesz nową elektronikę na Allegro? Jesteś na celowniku fiskusa]()

Sprzedajesz nową elektronikę na Allegro? Jesteś na celowniku fiskusa

... jest niezgodne z przepisami ustawy o VAT i może wskazywać na chęć zaniżenia podstawy opodatkowania VAT, co skutkuje powstaniem zaległości podatkowej oraz sankcji VAT. Zastosowanie procedury VAT-marża, przy jednoczesnym odliczeniu podatku naliczonego od zakupu towarów jest niezgodne z przepisami ustawy o VAT ...

-

![Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny [© blackzheep - Fotolia.com] Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny]()

Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny

... VAT, sprzedaż towaru nie korzysta ze zwolnienia określonego w art. 43 ust. 1 pkt 2 lub 122 ustawy, łączna wartość towarów w ramach jednolitej gospodarczo transakcji obejmującej te towary, bez kwoty podatku, przekracza kwotę 20 000 zł. Jednolitą gospodarczo transakcją jest ... to sposób rozliczenia transakcji (w ramach odwróconego VAT ...

-

![Rozliczenie podatków od faktur walutowych [© Andrey Popov - Fotolia.com] Rozliczenie podatków od faktur walutowych]()

Rozliczenie podatków od faktur walutowych

... : „skoro dniem poniesienia kosztu będzie dzień wystawienia faktury, to w myśl art. 15 ust. 1 ustawy podatkowej ... jest faktura, kwota podatku powinna być wykazana w złotych. Stanowi o tym art. 106e ust. 11 ustawy o VAT (Dz. U. ... obowiązek podatkowy powstaje z chwilą wystawienia faktury). Co do zasady więc (wyjątki: art. 106i ust. 8 ustawy VAT) podatnik ...

-

![Ulga termomodernizacyjna w podatku dochodowym [© fotomek - Fotolia.com] Ulga termomodernizacyjna w podatku dochodowym]()

Ulga termomodernizacyjna w podatku dochodowym

... jest właścicielem lub współwłaścicielem. Uwaga! Ulga termomodernizacyjna będzie odliczeniem od dochodu. Faktyczna oszczędność na podatku będzie zatem stanowić iloczyn kwoty poniesionych wydatków oraz stosowanej przez podatnika stawki podatku. Wysokość wydatków będzie ustalana na podstawie faktur wystawianych przez czynnych podatników VAT ... – będą to ... Co ...

-

![Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty? [© apops - Fotolia.com] Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty?]()

Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty?

... to w myśl przepisu art. 17 ust. 1 pkt 4 – polski przedsiębiorca jest podatnikiem VAT z tytułu importu usługi. Zasady przeliczania waluty obcej na polską zostały ustanowione w przepisie art. 31a ust. 1 ustawy o VAT ... z zastosowaniem kursu wymiany każdej z nich względem euro. Co do zasady, moment powstania obowiązku podatkowego w imporcie usług ustala ...

-

![Fiskus musi dowieść, że podatnik wystawiał puste faktury [© apops - Fotolia.com] Fiskus musi dowieść, że podatnik wystawiał puste faktury]()

Fiskus musi dowieść, że podatnik wystawiał puste faktury

... faktury zobowiązuje wystawcę do zapłaty wykazanej w niej kwoty VAT. Nawet jeśli jest to tzw. pusta faktura, czyli niedokumentująca rzeczywistych zdarzeń ... ustaleń organów co do fikcyjności nabyć dokonanych przez przedsiębiorcę od podmiotów jedynie stwarzających pozory prowadzenia działalności gospodarczej, o której to pozorności potwierdził ...

-

![Eksport towaru: zamiast SAD potwierdzenie z Poczty Polskiej? [© gustavofrazao - Fotolia.com] Eksport towaru: zamiast SAD potwierdzenie z Poczty Polskiej?]()

Eksport towaru: zamiast SAD potwierdzenie z Poczty Polskiej?

... art. 41 ust. 6 posługuje się sformułowaniem „w szczególności”, co oznacza, że wskazany katalog dokumentów nie jest katalogiem zamkniętym. Stąd też podatnicy mogą dokumentować wywóz ... wywozu 0 proc. stawki VAT wystarczające jest wykazanie, iż do wywozu faktycznie doszło, bez względu na to, czy nastąpi to w oparciu o wskazane w ustawie dokumenty, czy ...

-

![Ulga na złe długi możliwa również po śmierci dłużnika? [© Jo Panuwat D - Fotolia.com] Ulga na złe długi możliwa również po śmierci dłużnika?]()

Ulga na złe długi możliwa również po śmierci dłużnika?

... co za tym idzie na dzień poprzedzający dzień złożenia deklaracji podatkowej, w której wierzyciel chciałby skorzystać z ulgi na złe długi i wykazać korektę VAT z nieopłaconych faktur, dłużnik nie był zarejestrowanym podatnikiem VAT. Zatem spółka na podstawie polskich przepisów ustawy o VAT nie jest ... VAT. „(…) Z uwagi na to, że Trybunał w wyroku ...

-

![Tymczasowe zajęcie ruchomości, nabycie sprawdzające i inne nowe uprawnienia skarbówki w karaniu przedsiębiorców [© mohamed_hassan - pixabay.com] Tymczasowe zajęcie ruchomości, nabycie sprawdzające i inne nowe uprawnienia skarbówki w karaniu przedsiębiorców]()

Tymczasowe zajęcie ruchomości, nabycie sprawdzające i inne nowe uprawnienia skarbówki w karaniu przedsiębiorców

... jest "nabycie sprawdzające", "tymczasowe zajęcie ruchomości" i jak zmieniają się zasady egzekucji w PGK i grupach VAT ... jest doprecyzowane, co ...

Tematy: nabycie sprawdzające, tymczasowe zajęcie ruchomości, kontrola skarbowa, kontrola podatkowa, przestępstwa skarbowe, wykroczenia skarbowe, podatkowa grupa kapitałowa, podmioty powiązane, PGK, egzekucja administracyjna, postępowanie egzekucyjne, odpowiedzialność karna skarbowa, urząd skarbowy, zajęcie komornicze, Nowy Ład, Polski Ład, rok 2022 -

![Gdzie opodatkować dostawę towaru do Danii i montaż w Rosji? [© anna - Fotolia.com] Gdzie opodatkować dostawę towaru do Danii i montaż w Rosji?]()

Gdzie opodatkować dostawę towaru do Danii i montaż w Rosji?

... jest w przypadku towarów wysyłanych lub transportowanych przez dokonującego ich dostawy ich nabywcę lub przez osobę trzecią - miejsce, w którym towary znajdują się w momencie rozpoczęcia wysyłki lub transportu do nabywcy. W ustawie o VAT przewidziano jednak wyjątki od tej zasady. Między innymi dotyczy to ...

-

![Eksport towarów: konieczne właściwe dokumenty [© FikMik - Fotolia.com] Eksport towarów: konieczne właściwe dokumenty]()

Eksport towarów: konieczne właściwe dokumenty

... VAT do dokonanego eksportu nawet w sytuacji, gdy posiada kopię karty 1 dokumentu SAD, która będzie zawierać oryginalne pieczęcie urzędu celnego kraju importera, potwierdzające odprawienie tego towaru w procedurze importu. Nie jest ... to ...

-

![Kwartalne informacje podsumowujące VAT-UE [© whitelook - Fotolia.com] Kwartalne informacje podsumowujące VAT-UE]()

Kwartalne informacje podsumowujące VAT-UE

... wewnątrzwspólnotowych. Obecnie regułą jest, że deklaracje te składa się za okresy miesięczne. Przy spełnieniu pewnych przesłanek można jednak obowiązek ten wykonywać co kwartał. Jak stanowi ... przekroczenia podanych wyżej limitów, prawo to podatnik traci? Odpowiedź na to pytanie znalazła się w art. 100 ust. 6 ustawy o VAT. Przepis ten mówi, iż w ...

-

![Sprzedaż premiowa a podatki [© anna - Fotolia.com] Sprzedaż premiowa a podatki]()

Sprzedaż premiowa a podatki

... prawnych (Dz.U. z 2010 r. Nr 57, poz. 352). VAT kosztem Podatek od towarów i usług nie jest, co do zasady, uznawany za koszt uzyskania przychodów, jako wymieniony w ... się też darowiznę dokonaną przez podatnika VAT na rzecz innych osób. Nie jest natomiast dostawą i nie podlega VAT sytuacja odwrotna, w której to podatnik dostaje towar od innych osób ...

-

![Sprzedaż nieruchomości a pierwsze zasiedlenie [© FikMik - Fotolia.com] Sprzedaż nieruchomości a pierwsze zasiedlenie]()

Sprzedaż nieruchomości a pierwsze zasiedlenie

... VAT, jak i przepisach wykonawczych do niej, przewidziane zostały zwolnienia od podatku oraz obniżone stawki. Stosownie do przepisu art. 43 ust. 1 pkt 10 ustawy, zwalnia się od podatku dostawę budynków, budowli lub ich części, z wyjątkiem gdy: a. dostawa jest ...

-

![Zakup samochodu: rozliczenie WNT Zakup samochodu: rozliczenie WNT]()

Zakup samochodu: rozliczenie WNT

... deklaracji VAT wykazuje zarówno VAT należny, jak i naliczony. Nieco inaczej jest przy zakupie środka transportu (tu: samochodu), który to ... VAT powoduje, że de facto w deklaracji VAT podatek należny od zakupu samochodu w ramach WNT nie jest wykazywany, co jest prawidłowe, gdyż już został on wcześniej zapłacony do urzędu skarbowego. Wykazywany jest ...

-

![Kwartalne rozliczenie: VAT-7K i VAT-7D [© anna - Fotolia.com] Kwartalne rozliczenie: VAT-7K i VAT-7D]()

Kwartalne rozliczenie: VAT-7K i VAT-7D

... Jest to dobre rozwiązanie dla tych przedsiębiorców, którzy regularnie mają VAT do zapłaty, nie wykazują natomiast kwot do zwrotu. Pozwoli im to na wyliczanie podatku raz na kwartał i z tą częstotliwością również złożą deklarację. Nie tylko dla małych podatników VAT W przypadku tzw. małych podatników kwartalne rozliczenie VAT ... co miesiąc Analizując ...

-

![Zakup samochodu firmowego tańszy od prywatnego Zakup samochodu firmowego tańszy od prywatnego]()

Zakup samochodu firmowego tańszy od prywatnego

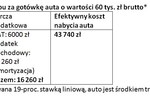

... gotówkę, efektywny koszt nabycia tego samochodu - w wyniku amortyzacji i odliczenia VAT - to 43 740 zł, a więc jest o 27,1% niższy niż w przypadku auta osobowego nieużywanego w działalności ... przeglądów serwisowych czy zakup lub wymiana opon z „zimówek” na letnie i odwrotnie. Co więcej, jeśli przedsiębiorca kupił auto na kredyt i wprowadził je do ...

-

![Likwidacja spółki jawnej: spis z natury i VAT-Z [© wrangler - Fotolia.com] Likwidacja spółki jawnej: spis z natury i VAT-Z]()

Likwidacja spółki jawnej: spis z natury i VAT-Z

... (którym z kolei nie jest VAT-Z). Jednakże trzeba pamiętać, że likwidacja działalności gospodarczej powoduje zaprzestanie wykonywania czynności opodatkowanych. Tym samym zmianie ulegają informacje podane w zgłoszeniu rejestracyjnym (gdzie to podatnik deklarował stanie się czynnym podatnikiem VAT i rozliczanie tego podatku). Co za tym idzie, taka ...

-

![Ordynacja podatkowa: 5 lat na księgi podatkowe i faktury [© Tim - Fotolia.com] Ordynacja podatkowa: 5 lat na księgi podatkowe i faktury]()

Ordynacja podatkowa: 5 lat na księgi podatkowe i faktury

... ksiąg podatkowych stanowią względem siebie alternatywę, co oznacza, że podatnicy w zależności od ... Jak już zostało wspomniane obowiązkiem podatnika jest przechowywanie dokumentacji podatkowej do czasu przedawnienia, wynikającego z ... VAT za 12/2006 (lub 4 kwartał 2006 r.), termin płatności podatku to 25.01.2007 r., czyli dokumenty ujęte w rejestrze VAT ...

-

![Ulga na zakup kasy fiskalnej a podatek dochodowy [© barbacane - Fotolia.com] Ulga na zakup kasy fiskalnej a podatek dochodowy]()

Ulga na zakup kasy fiskalnej a podatek dochodowy

... jest neutralna z punktu widzenia podatku dochodowego. Wynika to bezpośrednio z faktu, że za przychód z pozarolniczej działalności gospodarczej, uważa się kwoty należne, choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. Co ...

-

![Wartość początkowa gdy leasing finansowy [© Kautz15 - Fotolia.com] Wartość początkowa gdy leasing finansowy]()

Wartość początkowa gdy leasing finansowy

... VAT wg właściwej stawki. Zgodnie z zawieranymi umowami leasingu operacyjnego zapłata podatku VAT z tak wystawionej faktury następuje od razu, zaś wartość netto jest rozkładana w czasie (na okres trwania umowy leasingu). Podatek VAT zawarty na fakturze z reguły staje się u korzystającego podatkiem naliczonym podlegającym odliczeniu, a co ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Organy nie mogą zajmować majątku firmy na zabezpieczenie dodatkowych zobowiązań podatkowych [© mariusz szczygieł - Fotolia.com] Organy nie mogą zajmować majątku firmy na zabezpieczenie dodatkowych zobowiązań podatkowych](https://s3.egospodarka.pl/grafika2/zabezpieczenie-zaplaty-podatku/Organy-nie-moga-zajmowac-majatku-firmy-na-zabezpieczenie-dodatkowych-zobowiazan-podatkowych-258301-150x100crop.jpg)

![Jak dokumentować otrzymane zaliczki [© kartos - Fotolia.com] Jak dokumentować otrzymane zaliczki](https://s3.egospodarka.pl/grafika/zaliczka/Jak-dokumentowac-otrzymane-zaliczki-9ABtnB.jpg)

![Korekta faktury "in plus": jak rozlicza sprzedawca? [© anna - Fotolia.com] Korekta faktury "in plus": jak rozlicza sprzedawca?](https://s3.egospodarka.pl/grafika/faktura-VAT/Korekta-faktury-in-plus-jak-rozlicza-sprzedawca-skVsXY.jpg)

![Remont samochodu a import usług [© whitelook - Fotolia.com] Remont samochodu a import usług](https://s3.egospodarka.pl/grafika/import-uslug/Remont-samochodu-a-import-uslug-JbjmWj.jpg)

![Sprzedaż nieruchomości: koszty uzyskania przychodu [© FikMik - Fotolia.com] Sprzedaż nieruchomości: koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika/sprzedaz-nieruchomosci/Sprzedaz-nieruchomosci-koszty-uzyskania-przychodu-ZKDwv5.jpg)

![Umowa najmu: kaucja gwarancyjna a podatki [© anna - Fotolia.com] Umowa najmu: kaucja gwarancyjna a podatki](https://s3.egospodarka.pl/grafika/wynajem/Umowa-najmu-kaucja-gwarancyjna-a-podatki-skVsXY.jpg)

![Korekta faktury wewnętrznej: potwierdzenie odbioru [© FikMik - Fotolia.com] Korekta faktury wewnętrznej: potwierdzenie odbioru](https://s3.egospodarka.pl/grafika/faktura-VAT/Korekta-faktury-wewnetrznej-potwierdzenie-odbioru-ZKDwv5.jpg)

![Polski system podatkowy mało przyjazny [© alphaspirit - Fotolia.com] Polski system podatkowy mało przyjazny](https://s3.egospodarka.pl/grafika2/badania-przedsiebiorcow/Polski-system-podatkowy-malo-przyjazny-131082-150x100crop.jpg)

![Korekta sprzedaży w ramach odwrotnego obciążenia [© apops - Fotolia.com] Korekta sprzedaży w ramach odwrotnego obciążenia](https://s3.egospodarka.pl/grafika2/sprzedaz-zlomu/Korekta-sprzedazy-w-ramach-odwrotnego-obciazenia-139970-150x100crop.jpg)

![Dostęp do Internetu bez paragonu z kasy fiskalnej ale z rachunkiem [© Maksym Yemelyanov - Fotolia.com] Dostęp do Internetu bez paragonu z kasy fiskalnej ale z rachunkiem](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Dostep-do-Internetu-bez-paragonu-z-kasy-fiskalnej-ale-z-rachunkiem-151236-150x100crop.jpg)

![Prywatny użytek samochodu osobowego: jak określić koszty podatkowe? [© anyaberkut - Fotolia.com] Prywatny użytek samochodu osobowego: jak określić koszty podatkowe?](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Prywatny-uzytek-samochodu-osobowego-jak-okreslic-koszty-podatkowe-151715-150x100crop.jpg)

![Kasa fiskalna w salonie fryzjerskim [© romankosolapov - Fotolia.com] Kasa fiskalna w salonie fryzjerskim](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Kasa-fiskalna-w-salonie-fryzjerskim-179545-150x100crop.jpg)

![Rolnik ryczałtowy nie musi mieć gospodarstwa rolnego [© bidaya - Fotolia.com] Rolnik ryczałtowy nie musi mieć gospodarstwa rolnego](https://s3.egospodarka.pl/grafika2/rolnik-ryczaltowy/Rolnik-ryczaltowy-nie-musi-miec-gospodarstwa-rolnego-190318-150x100crop.jpg)

![Odwrotne obciążenie na usługi budowlane a status inwestora i budynku [© ACP prod - Fotolia.com] Odwrotne obciążenie na usługi budowlane a status inwestora i budynku](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Odwrotne-obciazenie-na-uslugi-budowlane-a-status-inwestora-i-budynku-193498-150x100crop.jpg)

![Sprzedajesz nową elektronikę na Allegro? Jesteś na celowniku fiskusa [© Andrey Popov - Fotolia.com] Sprzedajesz nową elektronikę na Allegro? Jesteś na celowniku fiskusa](https://s3.egospodarka.pl/grafika2/procedura-marzy/Sprzedajesz-nowa-elektronike-na-Allegro-Jestes-na-celowniku-fiskusa-203358-150x100crop.jpg)

![Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny [© blackzheep - Fotolia.com] Sprzedaż elektroniki z odwrotnym obciążeniem: skutki zmiany ceny](https://s3.egospodarka.pl/grafika2/ustawa-o-podatku-od-towarow-i-uslug/Sprzedaz-elektroniki-z-odwrotnym-obciazeniem-skutki-zmiany-ceny-204912-150x100crop.jpg)

![Rozliczenie podatków od faktur walutowych [© Andrey Popov - Fotolia.com] Rozliczenie podatków od faktur walutowych](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Rozliczenie-podatkow-od-faktur-walutowych-209495-150x100crop.jpg)

![Ulga termomodernizacyjna w podatku dochodowym [© fotomek - Fotolia.com] Ulga termomodernizacyjna w podatku dochodowym](https://s3.egospodarka.pl/grafika2/PIT-y/Ulga-termomodernizacyjna-w-podatku-dochodowym-212666-150x100crop.jpg)

![Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty? [© apops - Fotolia.com] Przeliczanie waluty obcej w imporcie usług: jaki kurs waluty?](https://s3.egospodarka.pl/grafika2/podatek-VAT/Przeliczanie-waluty-obcej-w-imporcie-uslug-jaki-kurs-waluty-229574-150x100crop.jpg)

![Fiskus musi dowieść, że podatnik wystawiał puste faktury [© apops - Fotolia.com] Fiskus musi dowieść, że podatnik wystawiał puste faktury](https://s3.egospodarka.pl/grafika2/deklaracje-podatkowe/Fiskus-musi-dowiesc-ze-podatnik-wystawial-puste-faktury-232237-150x100crop.jpg)

![Eksport towaru: zamiast SAD potwierdzenie z Poczty Polskiej? [© gustavofrazao - Fotolia.com] Eksport towaru: zamiast SAD potwierdzenie z Poczty Polskiej?](https://s3.egospodarka.pl/grafika2/eksport/Eksport-towaru-zamiast-SAD-potwierdzenie-z-Poczty-Polskiej-236613-150x100crop.jpg)

![Ulga na złe długi możliwa również po śmierci dłużnika? [© Jo Panuwat D - Fotolia.com] Ulga na złe długi możliwa również po śmierci dłużnika?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-mozliwa-rowniez-po-smierci-dluznika-240102-150x100crop.jpg)

![Tymczasowe zajęcie ruchomości, nabycie sprawdzające i inne nowe uprawnienia skarbówki w karaniu przedsiębiorców [© mohamed_hassan - pixabay.com] Tymczasowe zajęcie ruchomości, nabycie sprawdzające i inne nowe uprawnienia skarbówki w karaniu przedsiębiorców](https://s3.egospodarka.pl/grafika2/nabycie-sprawdzajace/Tymczasowe-zajecie-ruchomosci-nabycie-sprawdzajace-i-inne-nowe-uprawnienia-skarbowki-w-karaniu-przedsiebiorcow-243609-150x100crop.jpg)

![Gdzie opodatkować dostawę towaru do Danii i montaż w Rosji? [© anna - Fotolia.com] Gdzie opodatkować dostawę towaru do Danii i montaż w Rosji?](https://s3.egospodarka.pl/grafika/opodatkowanie-dostawy-towaru/Gdzie-opodatkowac-dostawe-towaru-do-Danii-i-montaz-w-Rosji-skVsXY.jpg)

![Eksport towarów: konieczne właściwe dokumenty [© FikMik - Fotolia.com] Eksport towarów: konieczne właściwe dokumenty](https://s3.egospodarka.pl/grafika/eksport/Eksport-towarow-konieczne-wlasciwe-dokumenty-ZKDwv5.jpg)

![Kwartalne informacje podsumowujące VAT-UE [© whitelook - Fotolia.com] Kwartalne informacje podsumowujące VAT-UE](https://s3.egospodarka.pl/grafika/deklaracje-podatkowe/Kwartalne-informacje-podsumowujace-VAT-UE-JbjmWj.jpg)

![Sprzedaż premiowa a podatki [© anna - Fotolia.com] Sprzedaż premiowa a podatki](https://s3.egospodarka.pl/grafika/sprzedaz-premiowa/Sprzedaz-premiowa-a-podatki-skVsXY.jpg)

![Sprzedaż nieruchomości a pierwsze zasiedlenie [© FikMik - Fotolia.com] Sprzedaż nieruchomości a pierwsze zasiedlenie](https://s3.egospodarka.pl/grafika/zwolnienie-z-VAT/Sprzedaz-nieruchomosci-a-pierwsze-zasiedlenie-ZKDwv5.jpg)

![Kwartalne rozliczenie: VAT-7K i VAT-7D [© anna - Fotolia.com] Kwartalne rozliczenie: VAT-7K i VAT-7D](https://s3.egospodarka.pl/grafika/deklaracje-VAT/Kwartalne-rozliczenie-VAT-7K-i-VAT-7D-skVsXY.jpg)

![Likwidacja spółki jawnej: spis z natury i VAT-Z [© wrangler - Fotolia.com] Likwidacja spółki jawnej: spis z natury i VAT-Z](https://s3.egospodarka.pl/grafika2/likwidacja-dzialalnosci/Likwidacja-spolki-jawnej-spis-z-natury-i-VAT-Z-92859-150x100crop.jpg)

![Ordynacja podatkowa: 5 lat na księgi podatkowe i faktury [© Tim - Fotolia.com] Ordynacja podatkowa: 5 lat na księgi podatkowe i faktury](https://s3.egospodarka.pl/grafika2/ordynacja-podatkowa/Ordynacja-podatkowa-5-lat-na-ksiegi-podatkowe-i-faktury-99889-150x100crop.jpg)

![Ulga na zakup kasy fiskalnej a podatek dochodowy [© barbacane - Fotolia.com] Ulga na zakup kasy fiskalnej a podatek dochodowy](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Ulga-na-zakup-kasy-fiskalnej-a-podatek-dochodowy-103799-150x100crop.jpg)

![Wartość początkowa gdy leasing finansowy [© Kautz15 - Fotolia.com] Wartość początkowa gdy leasing finansowy](https://s3.egospodarka.pl/grafika2/leasing-finansowy/Wartosc-poczatkowa-gdy-leasing-finansowy-108152-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku. [© zbg2 - Fotolia.com] Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku.](https://s3.egospodarka.pl/grafika2/PIT-37/Dla-kogo-PIT-37-za-2020-r-do-kiedy-zlozyc-i-jak-wypelnic-Wzor-i-instukcja-krok-po-kroku-236660-150x100crop.jpg)

![Małe firmy zyskają prawo do kontroli L4. Każdy pracodawca będzie mógł sam sprawdzić pracownika na zwolnieniu [© wygenerowane przez AI] Małe firmy zyskają prawo do kontroli L4. Każdy pracodawca będzie mógł sam sprawdzić pracownika na zwolnieniu](https://s3.egospodarka.pl/grafika2/kontrola-zwolnien-lekarskich/Male-firmy-zyskaja-prawo-do-kontroli-L4-Kazdy-pracodawca-bedzie-mogl-sam-sprawdzic-pracownika-na-zwolnieniu-270753-150x100crop.jpg)

![Umowa handlowa UE-Indie. Czy polski rynek pracy zostanie zalany pracownikami z Indii? [© wygenerowane przez AI] Umowa handlowa UE-Indie. Czy polski rynek pracy zostanie zalany pracownikami z Indii?](https://s3.egospodarka.pl/grafika2/polski-eksport/Umowa-handlowa-UE-Indie-Czy-polski-rynek-pracy-zostanie-zalany-pracownikami-z-Indii-270752-150x100crop.jpg)

![Ile kalorii ma pączek, a ile faworki? Dietetyczka rozwiewa wątpliwości [© wygenerowane przez AI] Ile kalorii ma pączek, a ile faworki? Dietetyczka rozwiewa wątpliwości](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Ile-kalorii-ma-paczek-a-ile-faworki-Dietetyczka-rozwiewa-watpliwosci-270748-150x100crop.jpg)

![Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują [© pexels] Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-warto-brac-kredyt-hipoteczny-w-2026-roku-Eksperci-analizuja-270751-150x100crop.jpg)

![Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS [© wygenerowane przez AI] Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS](https://s3.egospodarka.pl/grafika2/wypadek-w-drodze-do-pracy/Zlamales-noge-w-drodze-do-lub-z-pracy-Sprawdz-jak-otrzymac-100-zasilku-chorobowego-z-ZUS-270732-150x100crop.jpg)