-

![Leasing samochodu: ubezpieczenie a odliczenie VAT [© anna - Fotolia.com] Leasing samochodu: ubezpieczenie a odliczenie VAT]()

Leasing samochodu: ubezpieczenie a odliczenie VAT

... na podstawie umowy leasingowej, nabywca może odliczyć 60% kwoty podatku wykazanej w fakturze od czynszu (raty) lub innych płatności wynikających z zawartej umowy. ... w okresie przejściowym, tj. od 1 stycznia 2011 r. do 31 grudnia 2012 r. - z art. 3 ust. 6 ustawy z 16 grudnia 2010 r. o zmianie ustawy o podatku od towarów i usług oraz ustawy o ...

-

![Premie pieniężne bez VAT i faktury? [© FikMik - Fotolia.com] Premie pieniężne bez VAT i faktury?]()

Premie pieniężne bez VAT i faktury?

... następujące stanowisko: „(…) Zgodnie z przepisem art. 5 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2004 r. Nr 54, poz. 535 ze zm.), ... sprzedaży, datę dokonania sprzedaży, cenę jednostkową bez podatku, podstawę opodatkowania, stawkę i kwotę podatku, kwotę należności oraz dane dotyczące podatnika i nabywcy (…). ...

-

![Aport udziałów to nie odpłatne zbycie? [© whitelook - Fotolia.com] Aport udziałów to nie odpłatne zbycie?]()

Aport udziałów to nie odpłatne zbycie?

... osobowej w drodze aportu nie powstaje przychód, który mógłby być opodatkowany. Od 1 stycznia 2011 r. obowiązuje zwolnienie od podatku aportów wnoszonych do spółek osobowych NSA zwrócił uwagę, że od 1 stycznia 2011 r. ustawa o podatku dochodowym od osób fizycznych zwalnia od podatku przychody z tytułu wniesienia aportu do spółki osobowej (art. 21 ...

-

![Kredyt podatkowy: uproszczone zaliczki na podatek Kredyt podatkowy: uproszczone zaliczki na podatek]()

Kredyt podatkowy: uproszczone zaliczki na podatek

... podatku liniowego, jeśli podatnik korzysta z tej formuły opodatkowania, od dochodu wykazanego w zeznaniu za 2010r. Jeśli w 2010 r. podatnik wykazał dochód niepowodujący zapłaty podatku ... 120 000 x 19%). Na podobnych zasadach z zaliczek uproszczonych mogą korzystać podatnicy podatku dochodowego od osób prawnych (art. 25 ust. 6-10 ustawy o CIT). …to ...

-

![Usługi hotelowe i taksówkowe a import usług [© anna - Fotolia.com] Usługi hotelowe i taksówkowe a import usług]()

Usługi hotelowe i taksówkowe a import usług

... podatku VAT spoczywa głównie na tym, który jest usługobiorcą tychże usług. Od tej reguły występują jednak pewne wyjątki. Część z nich dotyczy m.in. usług ... jeżeli będzie przysługiwało temu podatnikowi prawo do odliczenia tego podatku. Jak już jednak wskazano we wstępie, od reguły tej ustawodawca przewidział szereg wyjątków. Jeden z nich dotyczy usług ...

-

![Najem nieruchomości: wybór opodatkowania [© whitelook - Fotolia.com] Najem nieruchomości: wybór opodatkowania]()

Najem nieruchomości: wybór opodatkowania

... 18 lub 32%). Podatek od przychodu lub dochodu Trzeba jednak pamiętać, że jedynie w przypadku ryczałtu podstawą do obliczenia podatku jest przychód. W pozostałych dwóch ... od przychodów. Treść umowy zaważy na podatku Właściciele mieszkań powinni też pamiętać o tym, że wysokość obciążeń podatkowych może także zależeć od sformułowań znajdujących ...

-

![Inwestycje w środku trwałym: amortyzacja jednorazowa [© anna - Fotolia.com] Inwestycje w środku trwałym: amortyzacja jednorazowa]()

Inwestycje w środku trwałym: amortyzacja jednorazowa

... o podatku dochodowym od ... od środka trwałego, którego dotyczą. Co za tym idzie, jeżeli inwestycje w obcych środkach trwałych zostaną zaklasyfikowane do grup KŚT 3-8, z wyłączeniem samochodów osobowych, prawidłowym wydaje się być stwierdzenie, że można zamortyzować je jednorazowo, o ile zostaną spełnione pozostałe przesłanki zawarte w ustawie o podatku ...

-

![Zeznania roczne 2011: ulgi i odliczenia w pigułce [© whitelook - Fotolia.com] Zeznania roczne 2011: ulgi i odliczenia w pigułce]()

Zeznania roczne 2011: ulgi i odliczenia w pigułce

... sam skala podatkowa, jak wcześniej (dwie stawki podatku: 18 proc. i 32 proc.). Bez zmian pozostała także kwota wolna od podatku, progi podatkowe czy zryczałtowane pracownicze ... PIT-36 PIT-37 Ulga odsetkowa (sprzed 2007r.) Odsetki od kwoty do 325 990 zł PIT-28 PIT-36 PIT-37 Odliczenia od podatku Rodzaj odliczenia Limit odliczenia Zeznanie Składki na ...

-

![Spółka cywilna: odpowiedzialność wspólników [© anna - Fotolia.com] Spółka cywilna: odpowiedzialność wspólników]()

Spółka cywilna: odpowiedzialność wspólników

... . Posiada swój REGON i NIP. Jest więc, niezależnie od wspólników, odrębnym podatnikiem np. podatku od towarów i usług. To na niej więc ciąży ... od lutego 2010 roku do września 2011 roku. Spółka nie płaciła w terminie podatku od towarów i usług za miesiące od maja do listopada 2011 roku. Andrzej może być pociągnięty do odpowiedzialności za miesiące od ...

-

![Samochód ciężarowy: zmiana na osobowy a odliczenie VAT [© anna - Fotolia.com] Samochód ciężarowy: zmiana na osobowy a odliczenie VAT]()

Samochód ciężarowy: zmiana na osobowy a odliczenie VAT

... zawiadomienia naczelnika urzędu skarbowego o tych okolicznościach, w terminie 7 dni od ich zaistnienia. Ponadto, jeżeli zmiany te zostały dokonane w okresie 12 miesięcy, licząc od miesiąca, w którym otrzymano fakturę lub dokument celny, powstawał obowiązek skorygowania kwoty podatku naliczonego w całości w rozliczeniu za okres, w którym dokonano ...

-

![Dotacja na zakup środka trwałego: podatek dochodowy [© anna - Fotolia.com] Dotacja na zakup środka trwałego: podatek dochodowy]()

Dotacja na zakup środka trwałego: podatek dochodowy

... lub wartości niematerialnych i prawnych, od których są dokonywane odpisy amortyzacyjne. Mówi o tym wprost art. 14 ust. 2 pkt 2 ustawy o podatku dochodowym od osób fizycznych. Co za ... amortyzacyjnych od takich środków trwałych do kosztów uzyskania przychodu. Stosowna regulacja znalazła się w art. 23 ust. 1 pkt 45 ustawy o podatku dochodowym od osób ...

-

![Opodatkowanie VAT gdy sprzedaż przedsiębiorstwa [© anna - Fotolia.com] Opodatkowanie VAT gdy sprzedaż przedsiębiorstwa]()

Opodatkowanie VAT gdy sprzedaż przedsiębiorstwa

... często jako podatek od wartości dodanej, to danina publiczna, która obciążać ma ostatecznego konsumenta. Założenie to realizowane jest poprzez "przerzucalność" podatku od towarów i usług na ... Jak już zostało wspomniane prawo podatkowe przewiduje dwa wyjątki od reguły powszechności podatku od towarów i usług. Pierwszym z nich są czynności, które nie ...

-

![Spółka z o.o. i komandytowa: która korzystniejsza? Spółka z o.o. i komandytowa: która korzystniejsza?]()

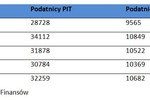

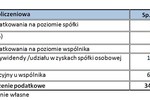

Spółka z o.o. i komandytowa: która korzystniejsza?

... warunków zwolnienia od podatku – przy założeniu udokumentowania miejsca siedziby wspólnika certyfikatem rezydencji – podatek wyniesie 15%. Spółka komandytowa W sytuacji, gdy podmiot holenderski (osoba fizyczna lub osoba prawna) przystąpi w Polsce do spółki komandytowej to będzie on podlegać obowiązkowi podatkowemu w Polsce tylko od dochodów ...

-

![WDT węgla zwolnione z akcyzy gdy dowód dostawy? [© photosoup - Fotolia.com] WDT węgla zwolnione z akcyzy gdy dowód dostawy?]()

WDT węgla zwolnione z akcyzy gdy dowód dostawy?

... nie będzie obowiązany do rozliczenia podatku akcyzowego w Polsce. Zwolnienie od akcyzy Stosownie do treści art. 31 a ust. 1 pkt 2 ustawy o podatku akcyzowym, zwalnia się od akcyzy dostawę wewnątrzwspólnotową wyrobów węglowych przez pośredniczący podmiot węglowy. Wedle art. 31 a ust. 3 ustawy o podatku akcyzowym, warunkiem zwolnienia, o którym mowa ...

-

![Kapitalizacja odsetek: koszty uzyskania przychodu [© dundersztyc - Fotolia.com] Kapitalizacja odsetek: koszty uzyskania przychodu]()

Kapitalizacja odsetek: koszty uzyskania przychodu

... umorzone odsetki. Wyjątkiem od tej zasady jest przewidziana w art. 16 ust. 1 pkt 10 lit. a ustawy o podatku dochodowym od osób prawnych, możliwość zaliczenia w poczet kosztów uzyskania przychodu skapitalizowanych odsetek od pożyczek. Kapitalizacja odsetek nie jest zdefiniowana w ustawie o podatku dochodowym od osób prawnych. Zakresu znaczeniowego ...

-

![Umowa najmu: faktura za media a przychód podatkowy [© Gina Sanders - Fotolia.com] Umowa najmu: faktura za media a przychód podatkowy]()

Umowa najmu: faktura za media a przychód podatkowy

... na gruncie podatku dochodowego od osób fizycznych określa się stosownie do art. 14 ust. 1e ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych ... umowy najmu dla celów podatkowych (zgodnie z powołanymi przepisami ustawy o podatku dochodowym od osób fizycznych) określają datę powstania przychodu u wynajmującego z tego tytułu. ...

-

![Impreza integracyjna: sprzeczne stanowiska [© Scott Griessel - Fotolia.com] Impreza integracyjna: sprzeczne stanowiska]()

Impreza integracyjna: sprzeczne stanowiska

... bowiem ustalać przychodu w drodze arytmetycznego działania polegającego na podzieleniu kosztów imprezy przez liczbę pracowników biorących udział w imprezie, gdyż przepisy ustawy o podatku dochodowym od osób fizycznych nie dają podstaw do wykonania takiego działania. Tylko taki punkt widzenia odpowiada zasadom określonym w art. 2 i art. 217 ...

-

![Podróż służbowa: dieta a podatek dochodowy [© Jürgen Fälchle - Fotolia.com] Podróż służbowa: dieta a podatek dochodowy]()

Podróż służbowa: dieta a podatek dochodowy

... urlopem wszelkie inne kwoty - niezależnie od tego, czy ich wysokość została z góry ustalona. Warto ponadto pamiętać, że przepisy ustawy o podatku dochodowym od osób fizycznych ... przewidziane w artykule 21 ust. 1 pkt. 16 ustawy o podatku dochodowym od osób fizycznych, w myśl którego wolne od podatku są diety i inne należności za czas: podróży ...

-

![NSA: ubezpieczenia w zagranicznej podróży służbowej [© wellphoto - Fotolia.com] NSA: ubezpieczenia w zagranicznej podróży służbowej]()

NSA: ubezpieczenia w zagranicznej podróży służbowej

... zwolnienia takich świadczeń od podatku (jako kosztów podróży służbowej pracownika), konieczna jest odpowiednia konstrukcja zakładowych przepisów prawa pracy. Ubezpieczenie pracownika od kosztów leczenia za ... korzystało ze zwolnienia od podatku na mocy art. 21 ust. 1 pkt 16 ustawy z 26 lipca 1991 o podatku dochodowym od osób fizycznych (Dz.U. z 2012 ...

-

![Przychód z najmu: czynsz a opłaty za media [© Gina Sanders - Fotolia.com] Przychód z najmu: czynsz a opłaty za media]()

Przychód z najmu: czynsz a opłaty za media

... w ramach prowadzonej działalności gospodarczej, mogą opłacać ryczałt od przychodów ewidencjonowanych. Stosownie do zapisu art. 6 ust. la ww. ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, opodatkowaniu ryczałtem od przychodów ewidencjonowanych podlegają również otrzymane lub postawione do ...

-

![Najem nieruchomości: koszty podatkowe spółki jawnej [© michaeljung - Fotolia.com] Najem nieruchomości: koszty podatkowe spółki jawnej]()

Najem nieruchomości: koszty podatkowe spółki jawnej

... podatku dochodowego? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie art. 22 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych ... uzyskania przychodów, wymienionych w art. 23 ust. 1 ustawy o podatku dochodowym od osób fizycznych, • być właściwie udokumentowany. Zgodnie z art. 8 ust. ...

-

![Zawarcie umowy spółki cywilnej: podatek PCC [© lenets_tan - Fotolia.com] Zawarcie umowy spółki cywilnej: podatek PCC]()

Zawarcie umowy spółki cywilnej: podatek PCC

... przez działanie w sposób oznaczony, w szczególności przez wniesienie wkładów. Umowa spółki cywilnej z zasady podlega opodatkowaniu podatkiem od czynności cywilnoprawnych. Wartość podatku oblicza się według stawki 0,5 proc. od podstawy opodatkowania, którą stanowią wkłady wniesione przez wspólników do majątku spółki. Majątek spółki a podstawa ...

-

![Opłata za Internet to przychód pracownika [© 1506965 - Fotolia.com] Opłata za Internet to przychód pracownika]()

Opłata za Internet to przychód pracownika

... posiadane łącze internetowe stanowi przychód w rozumieniu updof. Wolne od podatku dochodowego są ekwiwalenty pieniężne za używane przez pracowników przy wykonywaniu ... powyższych warunków kwota wypłaconego ekwiwalentu korzysta ze zwolnienia od podatku. Ekwiwalent pieniężny, który płatnik zamierza wypłacać pracownikom za korzystanie z Internetu do ...

-

![Likwidacja spółki jawnej a podatek dochodowy wspólnika [© Kzenon - Fotolia.com] Likwidacja spółki jawnej a podatek dochodowy wspólnika]()

Likwidacja spółki jawnej a podatek dochodowy wspólnika

... bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Natomiast w myśl art. 14 ust. 3 pkt 10 ustawy o podatku dochodowym od osób fizycznych, do przychodów o których mowa w ust. 1 i 2, nie ...

-

![Podatek VAT: które przepisy ulgi na złe długi? [© Ruff - Fotolia.com] Podatek VAT: które przepisy ulgi na złe długi?]()

Podatek VAT: które przepisy ulgi na złe długi?

... przepisy w podatku od towarów i usług dotyczące tzw. ulgi na złe długi. Podatnicy mogą jednak mieć problem z ... likwidacji od daty wystawienia faktury dokumentującej wierzytelność nie upłynęły 2 lata, licząc od końca roku, w którym została ona wystawiona Korekta podatku może nastąpić w rozliczeniu za okres, w którym upłynie 150 dni od terminu ...

-

![Ograniczone 50% koszty uzyskania przychodu w 2013 r. [© serq - Fotolia.com] Ograniczone 50% koszty uzyskania przychodu w 2013 r.]()

Ograniczone 50% koszty uzyskania przychodu w 2013 r.

... podatku dochodowego od osób fizycznych dotyczące ograniczeń w zakresie stosowania 50% kosztów uzyskania przychodów przez twórców czy artystów. ... płatnik na etapie poboru zaliczki na podatek. Z dniem 01 stycznia 2013 r. w art. 22 ustawy o podatku dochodowym od osób fizycznych został dodany ust. 9a, który to mówi, że w roku podatkowym łączne koszty ...

-

![Ulga na krew gdy zasady ogólne lub ryczałt ewidencjonowany [© Africa Studio - Fotolia.com] Ulga na krew gdy zasady ogólne lub ryczałt ewidencjonowany]()

Ulga na krew gdy zasady ogólne lub ryczałt ewidencjonowany

... mogą skorzystać osoby rozliczające się z fiskusem za pomocą podatku liniowego oraz karty podatkowej. Odliczenia dokonać mogą podatnicy rozliczający się na zasadach ogólnych (według stawek skali podatkowej od osiągniętego dochodu) oraz podatnicy na ryczałcie ewidencjonowanym (od osiągniętego przychodu). Oznacza to, że przedsiębiorcy na liniowym ...

-

![Ulga na złe długi 2013 w VAT gdy sprzedaż dla kontrahenta z UE [© Ruff - Fotolia.com] Ulga na złe długi 2013 w VAT gdy sprzedaż dla kontrahenta z UE]()

Ulga na złe długi 2013 w VAT gdy sprzedaż dla kontrahenta z UE

... może odzyskać podatek VAT, który od takiej sprzedaży musiał wykazać i odprowadzić do urzędu skarbowego. Niestety odzyskanie tego podatku nie zawsze jest możliwe i nie chodzi ... sprzedaży na rzecz podatników unijnych (zarejestrowanych w swoich państwach na potrzeby podatku od wartości dodanej), gdy ta jest w Polsce opodatkowana (czyli np. w przypadku ...

-

![Przerwa w używaniu a amortyzacja środka trwałego [© Africa Studio - Fotolia.com] Przerwa w używaniu a amortyzacja środka trwałego]()

Przerwa w używaniu a amortyzacja środka trwałego

... podatku dochodowym od osób prawnych nie rozstrzygają jednoznacznie kwestii, czy w przypadku czasowego nieużywania środków trwałych wpisanych do ewidencji podatnik zachowuje prawo do zaliczania w koszty uzyskania przychodów odpisów amortyzacyjnych od ... jest art. 16c pkt 5 ustawy o podatku dochodowym od osób prawnych, zgodnie z którym amortyzacji ...

-

![Ulga na złe długi: korekta VAT a nowy termin płatności [© adam88xx - Fotolia.com] Ulga na złe długi: korekta VAT a nowy termin płatności]()

Ulga na złe długi: korekta VAT a nowy termin płatności

... kwoty korekty oraz danych dłużnika (służy temu specjalny załącznik do deklaracji o symbolu VAT-ZD). Ministerstwo Finansów w broszurze informacyjnej pt. „Najważniejsze zmiany w podatku od towarów i usług od dnia 1 stycznia 2013 r.” wskazało przy tym, kiedy dokładnie takiej korekty należy dokonać. Czytamy w niej, że „(…) Zgodnie z nowymi przepisami ...

-

![Zakup na raty środka trwałego a korekta kosztów [© patpitchaya - Fotolia.com] Zakup na raty środka trwałego a korekta kosztów]()

Zakup na raty środka trwałego a korekta kosztów

... spółka musi dokonać korekty kosztów dotyczących amortyzacji, zgodnie z przepisami obowiązującymi od 2013 r. w podatku dochodowym? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z art. 15 ust. 1 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz.U. z 2011 r. Nr 74, poz. 397 ze zm ...

-

![Podatek VAT 2014: zasady wystawiania faktur [© apops - Fotolia.com] Podatek VAT 2014: zasady wystawiania faktur]()

Podatek VAT 2014: zasady wystawiania faktur

... sprzedaży towarów i usług dokonywanych na rzecz innego podatnika podatku, podatku od wartości dodanej lub podatku o podobnym charakterze lub na rzecz osoby prawnej niebędącej podatnikiem ... Faktur nie będą musieli także wystawiać podatnicy dokonujący sprzedaży zwolnionej od podatku na podstawie art. 43 ust. 1, art. 113 ust. 1 i 9 lub przepisów ...

-

![PIT-36 i PIT-36L do 20 stycznia bez zaliczki na podatek [© whitelook - Fotolia.com] PIT-36 i PIT-36L do 20 stycznia bez zaliczki na podatek]()

PIT-36 i PIT-36L do 20 stycznia bez zaliczki na podatek

... wpłacania zaliczki powstaje, poczynając od miesiąca, w którym dochody te przekroczyły kwotę powodującą obowiązek zapłacenia podatku; zaliczkę za ten miesiąc stanowi podatek obliczony od tego dochodu; zaliczkę za dalsze miesiące ustala się w wysokości różnicy pomiędzy podatkiem należnym od dochodu osiągniętego od początku roku a sumą zaliczek ...

-

![VAT na auta z kratką: błyskawiczne prace w Sejmie [© ruigsantos - Fotolia.com] VAT na auta z kratką: błyskawiczne prace w Sejmie]()

VAT na auta z kratką: błyskawiczne prace w Sejmie

Zmiany w sposobie podatkowego rozliczania tzw. aut z kratką mogą zacząć obowiązywać już od 1 kwietnia. Sejm w błyskawicznym tempie pracuje nad rządowym projektem nowelizacji ustawy o podatku od towarów i usług, regulującym zasady odliczania i rozliczania podatku VAT od tzw. aut z kratką a także koszty związane z eksploatacją takich aut. Chodzi o ...

-

![Kilka firm = różne formy opodatkowania podatkiem dochodowym? [© Picture-Factory - Fotolia.com] Kilka firm = różne formy opodatkowania podatkiem dochodowym?]()

Kilka firm = różne formy opodatkowania podatkiem dochodowym?

... jednak do naszego przykładu, niestety przedsiębiorca nie będzie mógł rozliczać podatku dochodowego na zasadach ogólnych wg skali podatkowej z działalności prowadzonej w formie spółki osobowej. Dlaczego? Otóż ustawa o podatku dochodowym od osób fizycznych przewiduje dwie formy opodatkowania przychodów z pozarolniczej działalności gospodarczej ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Leasing samochodu: ubezpieczenie a odliczenie VAT [© anna - Fotolia.com] Leasing samochodu: ubezpieczenie a odliczenie VAT](https://s3.egospodarka.pl/grafika/odliczenie-VAT/Leasing-samochodu-ubezpieczenie-a-odliczenie-VAT-skVsXY.jpg)

![Premie pieniężne bez VAT i faktury? [© FikMik - Fotolia.com] Premie pieniężne bez VAT i faktury?](https://s3.egospodarka.pl/grafika/premia-pieniezna/Premie-pieniezne-bez-VAT-i-faktury-ZKDwv5.jpg)

![Aport udziałów to nie odpłatne zbycie? [© whitelook - Fotolia.com] Aport udziałów to nie odpłatne zbycie?](https://s3.egospodarka.pl/grafika/wniesienie-aportem-przedsiebiorstwa/Aport-udzialow-to-nie-odplatne-zbycie-JbjmWj.jpg)

![Usługi hotelowe i taksówkowe a import usług [© anna - Fotolia.com] Usługi hotelowe i taksówkowe a import usług](https://s3.egospodarka.pl/grafika/faktura-VAT/Uslugi-hotelowe-i-taksowkowe-a-import-uslug-skVsXY.jpg)

![Najem nieruchomości: wybór opodatkowania [© whitelook - Fotolia.com] Najem nieruchomości: wybór opodatkowania](https://s3.egospodarka.pl/grafika/najem/Najem-nieruchomosci-wybor-opodatkowania-JbjmWj.jpg)

![Inwestycje w środku trwałym: amortyzacja jednorazowa [© anna - Fotolia.com] Inwestycje w środku trwałym: amortyzacja jednorazowa](https://s3.egospodarka.pl/grafika/srodki-trwale/Inwestycje-w-srodku-trwalym-amortyzacja-jednorazowa-skVsXY.jpg)

![Zeznania roczne 2011: ulgi i odliczenia w pigułce [© whitelook - Fotolia.com] Zeznania roczne 2011: ulgi i odliczenia w pigułce](https://s3.egospodarka.pl/grafika/PIT-y/Zeznania-roczne-2011-ulgi-i-odliczenia-w-pigulce-JbjmWj.jpg)

![Spółka cywilna: odpowiedzialność wspólników [© anna - Fotolia.com] Spółka cywilna: odpowiedzialność wspólników](https://s3.egospodarka.pl/grafika/podatek-od-firmy/Spolka-cywilna-odpowiedzialnosc-wspolnikow-skVsXY.jpg)

![Samochód ciężarowy: zmiana na osobowy a odliczenie VAT [© anna - Fotolia.com] Samochód ciężarowy: zmiana na osobowy a odliczenie VAT](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Samochod-ciezarowy-zmiana-na-osobowy-a-odliczenie-VAT-skVsXY.jpg)

![Dotacja na zakup środka trwałego: podatek dochodowy [© anna - Fotolia.com] Dotacja na zakup środka trwałego: podatek dochodowy](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Dotacja-na-zakup-srodka-trwalego-podatek-dochodowy-skVsXY.jpg)

![Opodatkowanie VAT gdy sprzedaż przedsiębiorstwa [© anna - Fotolia.com] Opodatkowanie VAT gdy sprzedaż przedsiębiorstwa](https://s3.egospodarka.pl/grafika/sprzedaz-przedsiebiorstw/Opodatkowanie-VAT-gdy-sprzedaz-przedsiebiorstwa-skVsXY.jpg)

![WDT węgla zwolnione z akcyzy gdy dowód dostawy? [© photosoup - Fotolia.com] WDT węgla zwolnione z akcyzy gdy dowód dostawy?](https://s3.egospodarka.pl/grafika2/akcyza-na-paliwa/WDT-wegla-zwolnione-z-akcyzy-gdy-dowod-dostawy-92628-150x100crop.jpg)

![Kapitalizacja odsetek: koszty uzyskania przychodu [© dundersztyc - Fotolia.com] Kapitalizacja odsetek: koszty uzyskania przychodu](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Kapitalizacja-odsetek-koszty-uzyskania-przychodu-96004-150x100crop.jpg)

![Umowa najmu: faktura za media a przychód podatkowy [© Gina Sanders - Fotolia.com] Umowa najmu: faktura za media a przychód podatkowy](https://s3.egospodarka.pl/grafika2/refakturowanie/Umowa-najmu-faktura-za-media-a-przychod-podatkowy-96897-150x100crop.jpg)

![Impreza integracyjna: sprzeczne stanowiska [© Scott Griessel - Fotolia.com] Impreza integracyjna: sprzeczne stanowiska](https://s3.egospodarka.pl/grafika2/przychody-podatkowe/Impreza-integracyjna-sprzeczne-stanowiska-97823-150x100crop.jpg)

![Podróż służbowa: dieta a podatek dochodowy [© Jürgen Fälchle - Fotolia.com] Podróż służbowa: dieta a podatek dochodowy](https://s3.egospodarka.pl/grafika2/dieta-krajowa/Podroz-sluzbowa-dieta-a-podatek-dochodowy-98628-150x100crop.jpg)

![NSA: ubezpieczenia w zagranicznej podróży służbowej [© wellphoto - Fotolia.com] NSA: ubezpieczenia w zagranicznej podróży służbowej](https://s3.egospodarka.pl/grafika2/ubezpieczenie-pracownika/NSA-ubezpieczenia-w-zagranicznej-podrozy-sluzbowej-100333-150x100crop.jpg)

![Przychód z najmu: czynsz a opłaty za media [© Gina Sanders - Fotolia.com] Przychód z najmu: czynsz a opłaty za media](https://s3.egospodarka.pl/grafika2/najem-lokalu/Przychod-z-najmu-czynsz-a-oplaty-za-media-103317-150x100crop.jpg)

![Najem nieruchomości: koszty podatkowe spółki jawnej [© michaeljung - Fotolia.com] Najem nieruchomości: koszty podatkowe spółki jawnej](https://s3.egospodarka.pl/grafika2/najem-lokalu/Najem-nieruchomosci-koszty-podatkowe-spolki-jawnej-104510-150x100crop.jpg)

![Zawarcie umowy spółki cywilnej: podatek PCC [© lenets_tan - Fotolia.com] Zawarcie umowy spółki cywilnej: podatek PCC](https://s3.egospodarka.pl/grafika2/CC/Zawarcie-umowy-spolki-cywilnej-podatek-PCC-108285-150x100crop.jpg)

![Opłata za Internet to przychód pracownika [© 1506965 - Fotolia.com] Opłata za Internet to przychód pracownika](https://s3.egospodarka.pl/grafika2/ekwiwalent-dla-pracownika/Oplata-za-Internet-to-przychod-pracownika-108792-150x100crop.jpg)

![Likwidacja spółki jawnej a podatek dochodowy wspólnika [© Kzenon - Fotolia.com] Likwidacja spółki jawnej a podatek dochodowy wspólnika](https://s3.egospodarka.pl/grafika2/opodatkowanie-wspolnikow/Likwidacja-spolki-jawnej-a-podatek-dochodowy-wspolnika-110392-150x100crop.jpg)

![Podatek VAT: które przepisy ulgi na złe długi? [© Ruff - Fotolia.com] Podatek VAT: które przepisy ulgi na złe długi?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Podatek-VAT-ktore-przepisy-ulgi-na-zle-dlugi-113562-150x100crop.jpg)

![Ograniczone 50% koszty uzyskania przychodu w 2013 r. [© serq - Fotolia.com] Ograniczone 50% koszty uzyskania przychodu w 2013 r.](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Ograniczone-50-koszty-uzyskania-przychodu-w-2013-r-115182-150x100crop.jpg)

![Ulga na krew gdy zasady ogólne lub ryczałt ewidencjonowany [© Africa Studio - Fotolia.com] Ulga na krew gdy zasady ogólne lub ryczałt ewidencjonowany](https://s3.egospodarka.pl/grafika2/PIT-y/Ulga-na-krew-gdy-zasady-ogolne-lub-ryczalt-ewidencjonowany-116869-150x100crop.jpg)

![Ulga na złe długi 2013 w VAT gdy sprzedaż dla kontrahenta z UE [© Ruff - Fotolia.com] Ulga na złe długi 2013 w VAT gdy sprzedaż dla kontrahenta z UE](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-2013-w-VAT-gdy-sprzedaz-dla-kontrahenta-z-UE-119603-150x100crop.jpg)

![Przerwa w używaniu a amortyzacja środka trwałego [© Africa Studio - Fotolia.com] Przerwa w używaniu a amortyzacja środka trwałego](https://s3.egospodarka.pl/grafika2/amortyzacja/Przerwa-w-uzywaniu-a-amortyzacja-srodka-trwalego-123886-150x100crop.jpg)

![Ulga na złe długi: korekta VAT a nowy termin płatności [© adam88xx - Fotolia.com] Ulga na złe długi: korekta VAT a nowy termin płatności](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-korekta-VAT-a-nowy-termin-platnosci-124232-150x100crop.jpg)

![Zakup na raty środka trwałego a korekta kosztów [© patpitchaya - Fotolia.com] Zakup na raty środka trwałego a korekta kosztów](https://s3.egospodarka.pl/grafika2/srodki-trwale/Zakup-na-raty-srodka-trwalego-a-korekta-kosztow-125579-150x100crop.jpg)

![Podatek VAT 2014: zasady wystawiania faktur [© apops - Fotolia.com] Podatek VAT 2014: zasady wystawiania faktur](https://s3.egospodarka.pl/grafika2/faktura-VAT/Podatek-VAT-2014-zasady-wystawiania-faktur-128283-150x100crop.jpg)

![PIT-36 i PIT-36L do 20 stycznia bez zaliczki na podatek [© whitelook - Fotolia.com] PIT-36 i PIT-36L do 20 stycznia bez zaliczki na podatek](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/PIT-36-i-PIT-36L-do-20-stycznia-bez-zaliczki-na-podatek-130663-150x100crop.jpg)

![VAT na auta z kratką: błyskawiczne prace w Sejmie [© ruigsantos - Fotolia.com] VAT na auta z kratką: błyskawiczne prace w Sejmie](https://s3.egospodarka.pl/grafika2/samochod/VAT-na-auta-z-kratka-blyskawiczne-prace-w-Sejmie-131975-150x100crop.jpg)

![Kilka firm = różne formy opodatkowania podatkiem dochodowym? [© Picture-Factory - Fotolia.com] Kilka firm = różne formy opodatkowania podatkiem dochodowym?](https://s3.egospodarka.pl/grafika2/spolka-cywilna/Kilka-firm-rozne-formy-opodatkowania-podatkiem-dochodowym-132041-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Więcej transakcji, więcej optymizmu. Co czeka private equity w 2026 roku? [© pexels] Więcej transakcji, więcej optymizmu. Co czeka private equity w 2026 roku?](https://s3.egospodarka.pl/grafika2/fundusze-PE/Wiecej-transakcji-wiecej-optymizmu-Co-czeka-private-equity-w-2026-roku-270729-150x100crop.jpg)

![Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne [© pexels] Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne](https://s3.egospodarka.pl/grafika2/leasing/Leasing-w-2025-roku-stabilny-wzrost-i-boom-na-auta-elektryczne-270728-150x100crop.jpg)

![Technologia napędza polski wzrost. IT coraz ważniejsze dla polskiego PKB [© wygenerowane przez AI] Technologia napędza polski wzrost. IT coraz ważniejsze dla polskiego PKB](https://s3.egospodarka.pl/grafika2/IT/Technologia-napedza-polski-wzrost-IT-coraz-wazniejsze-dla-polskiego-PKB-270721-150x100crop.jpg)

![Cyberbezpieczeństwo w MŚP cierpi przez brak pieniędzy [© pexels] Cyberbezpieczeństwo w MŚP cierpi przez brak pieniędzy](https://s3.egospodarka.pl/grafika2/male-i-srednie-przedsiebiorstwa/Cyberbezpieczenstwo-w-MSP-cierpi-przez-brak-pieniedzy-270730-150x100crop.jpg)

![Droższe bilety lotnicze? Rząd planuje nową opłatę dla pasażerów [© pexels] Droższe bilety lotnicze? Rząd planuje nową opłatę dla pasażerów](https://s3.egospodarka.pl/grafika2/linie-lotnicze/Drozsze-bilety-lotnicze-Rzad-planuje-nowa-oplate-dla-pasazerow-270723-150x100crop.jpg)