-

![Odliczenia od dochodu 2010: ulga na Internet [© anna - Fotolia.com] Odliczenia od dochodu 2010: ulga na Internet]()

Odliczenia od dochodu 2010: ulga na Internet

... nie może odliczyć więcej niż 760 zł poniesionych wydatków na użytkowanie Internetu w trakcie roku. Oczywiście jest to górny limit odliczenia – w PIT natomiast wykazywana jest kwota faktycznie wydatkowana na ten cel. Przykładowo zatem, gdyby udokumentowane wydatki na użytkowanie sieci Internet w roku 2010 ...

-

![Odliczenia od podatku 2010: 1 proc. dla OPP [© anna - Fotolia.com] Odliczenia od podatku 2010: 1 proc. dla OPP]()

Odliczenia od podatku 2010: 1 proc. dla OPP

... ) uzyskanych w roku 2010 w pewnej części może być przekazany na cele charytatywne. Dokonuje się tego w bardzo prosty sposób: poprzez wskazanie w rocznym PIT numeru KRS wybranej Organizacji Pożytku Publicznego i wnioskowanej kwoty, która nie może przekroczyć 1 proc. podatku należnego. Odliczenia tego nie należy utożsamiać ...

-

![Sprzedaż nieruchomości: cele mieszkaniowe [© FikMik - Fotolia.com] Sprzedaż nieruchomości: cele mieszkaniowe]()

Sprzedaż nieruchomości: cele mieszkaniowe

Przychód uzyskany z odpłatnego zbycia lokalu mieszkalnego wydatkowany na spłatę kredytu mieszkaniowego oraz na zakup nowego mieszkania będzie w całości korzystał ze zwolnienia od opodatkowania podatkiem dochodowym. Dochody te należy wykazać w zeznaniu podatkowym PIT-39 za rok podatkowy, w którym nastąpiło odpłatne zbycie. Stanowisko takie zajął ...

-

![Sprzedaż udziałów: źródło przychodów i koszty [© FikMik - Fotolia.com] Sprzedaż udziałów: źródło przychodów i koszty]()

Sprzedaż udziałów: źródło przychodów i koszty

W przypadku sprzedaży udziałów, wniesionych aportem do spółki osobowej, uzyskany przychód z tego tytułu należy kwalifikować jako przychód z kapitałów pieniężnych, proporcjonalnie do udziału w spółce. Kosztem uzyskania przychodów będzie tutaj natomiast kwota odpowiadająca wartości objętego przez wspólnika wkładu w spółce osobowej. Stanowisko takie ...

-

![Skomplikowana ulga na nowe technologie? [© whitelook - Fotolia.com] Skomplikowana ulga na nowe technologie?]()

Skomplikowana ulga na nowe technologie?

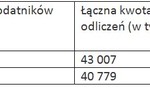

... wyniosła 1,7 tys. zł, natomiast dla osób prawnych – 802 tys. złotych. Po takie pieniądze warto się pochylić, tym bardziej że ustawy o PIT i CIT więcej odliczeń stricte dla firm nie przewidują. Co zatem jest takiego w tej uldze, że nie cieszy się zainteresowaniem przedsiębiorców ...

-

![Ulga prorodzinna na cudze dzieci? [© anna - Fotolia.com] Ulga prorodzinna na cudze dzieci?]()

Ulga prorodzinna na cudze dzieci?

... nie jest biologicznym rodzicem dziecka. Ustawodawca umożliwił małżonkom odliczanie przedmiotowej ulgi od ich wspólnego podatku, co wynika z art. 6 ust. 2 ustawy o PIT. To oznacza, że w zeznaniu podatkowym składanym wspólnie przez małżonków może zostać wykazana pełna kwota ulgi z tytułu wychowywania dzieci (ze wspólnego ...

-

![Wspólne rozliczenie gdy zasady ogólne [© anna - Fotolia.com] Wspólne rozliczenie gdy zasady ogólne]()

Wspólne rozliczenie gdy zasady ogólne

... cały rok podatkowy, podleganie obowiązkowi podatkowemu w Polsce od całości dochodów osiągniętych przez podatnika (z pewnymi wyjątkami wymienionymi w art. 6 ust. 3a ustawy o PIT), złożenie wspólnego zeznania w nieprzekraczalnym terminie do 30 kwietnia (w bieżącym roku do 2 maja). Dorota Kępka, Joanna Szlęzak-Matusewicz

-

![Wykaż ryczałt na jazdy lokalne w PIT-11 [© whitelook - Fotolia.com] Wykaż ryczałt na jazdy lokalne w PIT-11]()

Wykaż ryczałt na jazdy lokalne w PIT-11

Wypłacony pracownikowi ryczałt na jazdy lokalne stanowi dla niego przychód ze stosunku pracy, który należy wykazać w informacji PIT-11 w poz. 36. Pytanie: Gdzie w informacji PIT-11 umieścić przychód z tytułu ryczałtu na jazdy lokalne, jaki otrzymuje pracownik - w przychodach z innych źródeł, czy w przychodach ze stosunku służbowego, stosunku pracy ...

-

![Ulga na Internet 2010: warunki korzystania [© anna - Fotolia.com] Ulga na Internet 2010: warunki korzystania]()

Ulga na Internet 2010: warunki korzystania

... musi być wymieniona każda z tych osób. 5. Faktura elektroniczna nie zawsze uprawnia do odliczenia Z fakturą wiąże się jeszcze inny problem. Ustawa o PIT wymaga, aby ulgę udokumentować fakturą w rozumieniu przepisów o podatku od towarów i usług. W świetle tych przepisów taką fakturą może być faktura papierowa ...

-

![Dwie firmy: PKPiR i księgi rachunkowe? [© FikMik - Fotolia.com] Dwie firmy: PKPiR i księgi rachunkowe?]()

Dwie firmy: PKPiR i księgi rachunkowe?

... ksiąg rachunkowych. Jej przychody przypadające na wnioskodawcę niewątpliwie przekroczą w walucie polskiej równowartość kwoty, o której mowa w art. 24a ust. 4 ustawy o PIT. W związku z powyższym wnioskodawca zadał pytanie, czy od 2012 roku będzie zobligowany prowadzić księgi rachunkowe? W przedmiotowej sprawie organ podatkowy zajął następujące ...

-

![Ryczałt samochodowy = przychód pracownika? [© anna - Fotolia.com] Ryczałt samochodowy = przychód pracownika?]()

Ryczałt samochodowy = przychód pracownika?

... w związku z takim użytkowaniem nie zawsze będzie zwolniony z opodatkowania po stronie pracownika. Zwolnienie jest… Zgodnie z art. 21 ust 1 pkt 23b ustawy o PIT zwolniony z podatku dochodowego jest zwrot kosztów poniesionych przez pracownika z tytułu używania pojazdów stanowiących własność pracownika, dla potrzeb zakładu pracy, w jazdach ...

-

![Wspólne rozliczenie roczne przez Internet [© anna - Fotolia.com] Wspólne rozliczenie roczne przez Internet]()

Wspólne rozliczenie roczne przez Internet

... 2010 r. wystarczy podpis jednego z małżonków. Nowe zasady stanowią duże ułatwienie, nie tylko dla rozliczających się papierowo, ale także dla składających PIT przez Internet. Dotąd jedno z małżonków musiało upoważnić drugie do złożenia zeznania w jego imieniu, a więc składając po raz pierwszy zeznanie, trzeba ...

-

![Ulga abolicyjna = mniejszy podatek dochodowy Ulga abolicyjna = mniejszy podatek dochodowy]()

Ulga abolicyjna = mniejszy podatek dochodowy

... zastosowaniu jednej i drugiej metody. Różnica pomiędzy nimi będzie stanowiła ulgę, podlegająca odliczeniu od podatku. Następnie ulgę należy przenieść do zeznania PIT 36 w poz. 180. Joanna Szlęzak-Matusewicz, Agata Szymborska-Sutton

-

![Środki trwałe: remont a modernizacja [© anna - Fotolia.com] Środki trwałe: remont a modernizacja]()

Środki trwałe: remont a modernizacja

... amortyzować Od remontu należy odróżnić ulepszenie środka trwałego. Zgodnie z ustawą o podatku dochodowym od osób fizycznych (art. 22 g ust 17 ustawy o PIT) z ulepszeniem mamy do czynienia wtedy, gdy: następuje przebudowa, rozbudowa, rekonstrukcja, adaptacja lub modernizacja środków trwałych, i suma poniesionych wydatków na ten ...

-

![Przekształcenie spółki: podatek od zysku [© FikMik - Fotolia.com] Przekształcenie spółki: podatek od zysku]()

Przekształcenie spółki: podatek od zysku

Zysk spółki z o.o. podzielony uchwałą wspólników, ale niewypłacony będzie podlegał opodatkowaniu podatkiem dochodowym od osób fizycznych w sytuacji, gdy spółka zostanie przekształcona w spółkę komandytową. Podobnie będzie w sytuacji gdy zysk ten zostanie podzielony i przekazany na kapitał zapasowy spółki. Stanowisko takie zajął Dyrektor Izby ...

-

![NSA: podwyższenie kapitału zakładowego w koszty? [© whitelook - Fotolia.com] NSA: podwyższenie kapitału zakładowego w koszty?]()

NSA: podwyższenie kapitału zakładowego w koszty?

Tylko wydatki związane z emisją nowych akcji, bez których nie jest możliwe podwyższenie przez spółkę akcyjną kapitału zakładowego, nie są kosztami uzyskania przychodów, stosownie do reguł wyrażonych w treści art. 12 ust. 4 pkt 4 i art. 7 ust. 1 i 2 updop w zw. z art. 15 ust. 1 tej ustawy. Uchwałę tej treści podjął 24 stycznia 2011 r. ...

-

![PIT-y 2010: ulgi i odliczenia dla przedsiębiorców [© anna - Fotolia.com] PIT-y 2010: ulgi i odliczenia dla przedsiębiorców]()

PIT-y 2010: ulgi i odliczenia dla przedsiębiorców

... sytuacji znajdują się podatnicy opodatkowani według skali podatkowej. Mogą oni skorzystać ze wszystkich ulg przewidzianych w prawie podatkowym. Mogą więc w zeznaniu PIT 36 odliczyć m.in. ulgę na dzieci, ulgę internetową, czy też przekazywane darowizny. Podatnik opodatkowany tym sposobem ma prawo opodatkowania dochodów ...

-

![Zeznania roczne: korekta nie zawsze skuteczna? [© anna - Fotolia.com] Zeznania roczne: korekta nie zawsze skuteczna?]()

Zeznania roczne: korekta nie zawsze skuteczna?

... podatników, którzy wnioskują o przekazanie 1% podatku na rzecz organizacji pożytku publicznego termin złożenia korekty jest bardzo krótki. Nowelizacja art. 45 c ustawy o PIT skróciła termin złożenia korekty takiego zeznania z dwóch miesięcy od upływu terminu dla złożenia zeznania, (czyli w tym roku od 2 maja), do ...

-

![Roczny podatek dochodowy a księgi rachunkowe [© kartos - Fotolia.com] Roczny podatek dochodowy a księgi rachunkowe]()

Roczny podatek dochodowy a księgi rachunkowe

Osoba fizyczna prowadząca działalność gospodarczą 1 stycznia 2011 r. przeszła na księgi rachunkowe. Za 2010 r. zostało sporządzone zeznanie PIT-36L, które wykazywało podatek do zapłaty. Czy wysokość tego podatku będzie stanowiła zobowiązanie wobec urzędu skarbowego wykazane w pasywach na 1 stycznia 2011 r.? Podatek dochodowy od osób fizycznych ...

-

![Stary samochód w firmie obniży podatek? [© anna - Fotolia.com] Stary samochód w firmie obniży podatek?]()

Stary samochód w firmie obniży podatek?

... są z przychodem w sposób pośredni lub bezpośredni z wyjątkiem tych wymienionych w katalogu kosztów negatywnych (np. koszty reprezentacji, art. 23 ust 1. ustawy o PIT). Zwiększanie kosztów działalności może mieć miejsce w przedsiębiorstwie o ile są to działania w granicach obowiązującego prawa (koszt został faktycznie poniesiony, a podatnik umie ...

-

![Przejazdy prywatne a leasing samochodu [© anna - Fotolia.com] Przejazdy prywatne a leasing samochodu]()

Przejazdy prywatne a leasing samochodu

... pracy nie miały charakteru podróży służbowej czy też jazdy lokalnej - w rozumieniu powoływanego w decyzji przepisu art. 16 ust. 1 pkt 30 ustawy o PIT. Trafne i zgodne z linią orzeczniczą jest zatem stanowisko, że obowiązkiem pracownika jest stawienie się do pracy - stąd wydatki pracownika na ten ...

-

![Podatki w Niemczech wyższe niż w Polsce? Podatki w Niemczech wyższe niż w Polsce?]()

Podatki w Niemczech wyższe niż w Polsce?

... dobra praca w Niemczech, oznaczająca wysokie zarobki, spowoduje wzrost obciążeń podatkowych. Nawet do 45%. Gdzie rozliczać podatek? Generalna zasada wynikająca z ustawy o PIT mówi, że podatki płaci się w tym kraju, w którym się mieszka. Miejsce zamieszkania natomiast definiowane jest jako tzw. centrum interesów życiowych ...

-

![Aport udziałów to nie odpłatne zbycie? [© whitelook - Fotolia.com] Aport udziałów to nie odpłatne zbycie?]()

Aport udziałów to nie odpłatne zbycie?

Wniesienie przez osobę fizyczną do spółki osobowej wkładu niepieniężnego w postaci udziałów w spółce kapitałowej nie skutkuje powstaniem przychodu u wspólnika. Tym samym pozostaje neutralne podatkowo. Tak wynika z uchwały siedmiu sędziów NSA z 14 marca 2011 r., sygn. akt II FPS 8/10 (orzeczenie prawomocne). Spór o interpretację Kwestia wniesienia ...

-

![Stypendium stażowe z UE a zwolnienie z podatku [© whitelook - Fotolia.com] Stypendium stażowe z UE a zwolnienie z podatku]()

Stypendium stażowe z UE a zwolnienie z podatku

Stypendia stażowe wypłacane uczestnikom projektu realizowanego w ramach Programu Operacyjnego Kapitał Ludzki, finansowane w części ze środków europejskich i w części z budżetu krajowego, są w całości zwolnione od podatku. Tak uznał Minister Finansów w interpretacji indywidualnej z 30 marca 2011 r., nr DD3/033/50/KDJ/11/PK-171, zmieniającej z ...

-

![Umowa cywilno-prawna a działalność gospodarcza [© anna - Fotolia.com] Umowa cywilno-prawna a działalność gospodarcza]()

Umowa cywilno-prawna a działalność gospodarcza

... . W takiej sytuacji przychód uzyskany z wykonania takiej umowy nie stanowi przychodu z pozarolniczej działalności gospodarczej, lecz - z reguły - z działalności wykonywanej osobiście. Podatek PIT od takiego przychodu z reguły rozliczany jest wtedy przez płatnika . Jednak w sytuacji, gdy zawierana przez daną osobę fizyczną umowa dotyczy czynności ...

-

![Firmowy samochód osobowy: optymalizacja podatkowa [© whitelook - Fotolia.com] Firmowy samochód osobowy: optymalizacja podatkowa]()

Firmowy samochód osobowy: optymalizacja podatkowa

... firmę będzie stanowił koszt uzyskania przychodów w postaci odpisów amortyzacyjnych. Nie zawsze jednak cały odpis zostanie zaliczony do kosztów. Zgodnie z ustawą o PIT (art. 23 ust. 1 pkt 4), nie uważa się za koszty uzyskania przychodu odpisów amortyzacyjnych od samochodu osobowego w części ustalonej od wartości ...

-

![Drobna umowa zlecenie = wyższy podatek? [© whitelook - Fotolia.com] Drobna umowa zlecenie = wyższy podatek?]()

Drobna umowa zlecenie = wyższy podatek?

... zobowiązany także będzie do wystawienia informacji PIT-11 i przesłania jej zleceniobiorcy do końca lutego następnego roku. Drobnych umów nie uwzględniasz w rocznym PIT Pobrany podatek jest podatkiem ostatecznym, co oznacza, że nie trzeba go już rozliczać w rocznym zeznaniu. Nie jest to korzystne dla ...

-

![Optymalizacja podatkowa: amortyzacja degresywna Optymalizacja podatkowa: amortyzacja degresywna]()

Optymalizacja podatkowa: amortyzacja degresywna

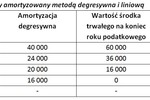

... 4 lata. Budynki i samochody osobowe wyłączone z amortyzacji degresywnej Szczegółowe zasady stosowania amortyzacji degresywnej zostały opisane między innymi w art. 22k ustawy o PIT. Zgodnie z tym przepisem, odpisów amortyzacyjnych można dokonywać od wartości początkowej maszyn i urządzeń zaliczonych do grupy 3–6 i 8 Klasyfikacji oraz środków ...

-

![Wynajem lokalu nad morzem = działalność gospodarcza? [© anna - Fotolia.com] Wynajem lokalu nad morzem = działalność gospodarcza?]()

Wynajem lokalu nad morzem = działalność gospodarcza?

... jej rezultat, w sposób zorganizowany i ciągły, z której uzyskane przychody nie są zaliczane do innych przychodów ze źródeł wymienionych w art. 10 ustawy o PIT. Z powyższych przepisów wynika, że najem może być traktowany jako działalność gospodarcza albo jako odrębne źródło przychodów. Jeżeli ktoś jest właścicielem ...

-

![Dochód dziecka z zagranicy a ulgi podatkowe [© whitelook - Fotolia.com] Dochód dziecka z zagranicy a ulgi podatkowe]()

Dochód dziecka z zagranicy a ulgi podatkowe

... opodatkowania dochodów samotnego rodzica. Praca dziecka starszego (powyżej 18. roku życia) ma wpływ na możliwość korzystania z ulg przez rodzica. W ustawie o PIT wskazano bowiem limit rocznych dochodów dziecka, którego przekroczenie powoduje utratę przez rodzica prawa do ulgi prorodzinnej oraz prawa preferencyjnego rozliczenia ...

-

![Przekształcenia przedsiębiorstw i leasing konsumencki [© whitelook - Fotolia.com] Przekształcenia przedsiębiorstw i leasing konsumencki]()

Przekształcenia przedsiębiorstw i leasing konsumencki

Od 1 lipca 2011 r. obowiązują nowe przepisy umożliwiające przekształcenie przedsiębiorcy w spółkę kapitałową i ułatwiające zawieranie umów leasingu z konsumentami. Korzystne dla podatników zmiany w tym zakresie wprowadza ustawa z dnia 25 marca 2011 r. o ograniczeniu barier administracyjnych dla obywateli i przedsiębiorców (Dz. U. nr 106, poz. 622 ...

-

![Kary umowne: koszty podatkowe firmy [© whitelook - Fotolia.com] Kary umowne: koszty podatkowe firmy]()

Kary umowne: koszty podatkowe firmy

... kary za zwłokę w wykonaniu usługi. Należy jednak pamiętać, że nie wszystkie kary umowne, które nie zostały wymienione w art. 23 ustawy o PIT, można zaliczyć do kosztów uzyskania przychodu. Podatnik musi wiedzieć, że nie można zaliczyć do nich odszkodowań, będących efektem niedbalstwa, jak ...

-

![Parkowanie samochodu w kosztach podatkowych firmy [© anna - Fotolia.com] Parkowanie samochodu w kosztach podatkowych firmy]()

Parkowanie samochodu w kosztach podatkowych firmy

... zdają sobie sprawę z faktu, że limit wynikający z kilometrówki odnosi się nie tylko do zwrotu kosztów z tytułu eksploatacji auta. Zgodnie z ustawą o PIT (art. 23 ust. 1 pkt 46) do kosztów uzyskania przychodów nie zalicza się wydatków z tytułu używania niewprowadzonego do ewidencji środków trwałych ...

-

![Kapitał zakładowy a koszty podatkowe spółki [© FikMik - Fotolia.com] Kapitał zakładowy a koszty podatkowe spółki]()

Kapitał zakładowy a koszty podatkowe spółki

Wydatki, bez których nie jest możliwe podwyższenie przez spółkę kapitału zakładowego, nie są kosztami uzyskania przychodów. Do tego rodzaju wydatków należy zaliczyć podatek od czynności cywilnoprawnych, opłatę notarialną czy opłatę skarbową. Stanowisko takie zajął Dyrektor Izby Skarbowej w Poznaniu w interpretacji indywidualnej z dnia 25.08.2011 ...

-

![Leasing: opłata wstępna jako koszty firmy [© whitelook - Fotolia.com] Leasing: opłata wstępna jako koszty firmy]()

Leasing: opłata wstępna jako koszty firmy

... do końca jasne dla przedsiębiorców. Problemem stanowi ustalenie, czy jest ona kosztem jednorazowym, czy dotyczy całego okresu umowy leasingu. Ustawa o PIT definiuje koszty uzyskania przychodów jako koszty poniesione w celu osiągnięcia przychodów, zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23 ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Odliczenia od dochodu 2010: ulga na Internet [© anna - Fotolia.com] Odliczenia od dochodu 2010: ulga na Internet](https://s3.egospodarka.pl/grafika/ulga-na-internet/Odliczenia-od-dochodu-2010-ulga-na-Internet-skVsXY.jpg)

![Odliczenia od podatku 2010: 1 proc. dla OPP [© anna - Fotolia.com] Odliczenia od podatku 2010: 1 proc. dla OPP](https://s3.egospodarka.pl/grafika/1-naleznego-podatku-dochodowego/Odliczenia-od-podatku-2010-1-proc-dla-OPP-skVsXY.jpg)

![Sprzedaż nieruchomości: cele mieszkaniowe [© FikMik - Fotolia.com] Sprzedaż nieruchomości: cele mieszkaniowe](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-cele-mieszkaniowe-ZKDwv5.jpg)

![Sprzedaż udziałów: źródło przychodów i koszty [© FikMik - Fotolia.com] Sprzedaż udziałów: źródło przychodów i koszty](https://s3.egospodarka.pl/grafika/podatek-od-zyskow-kapitalowych/Sprzedaz-udzialow-zrodlo-przychodow-i-koszty-ZKDwv5.jpg)

![Skomplikowana ulga na nowe technologie? [© whitelook - Fotolia.com] Skomplikowana ulga na nowe technologie?](https://s3.egospodarka.pl/grafika/PIT-y/Skomplikowana-ulga-na-nowe-technologie-JbjmWj.jpg)

![Ulga prorodzinna na cudze dzieci? [© anna - Fotolia.com] Ulga prorodzinna na cudze dzieci?](https://s3.egospodarka.pl/grafika/PIT-y/Ulga-prorodzinna-na-cudze-dzieci-skVsXY.jpg)

![Wspólne rozliczenie gdy zasady ogólne [© anna - Fotolia.com] Wspólne rozliczenie gdy zasady ogólne](https://s3.egospodarka.pl/grafika/PIT-y/Wspolne-rozliczenie-gdy-zasady-ogolne-skVsXY.jpg)

![Wykaż ryczałt na jazdy lokalne w PIT-11 [© whitelook - Fotolia.com] Wykaż ryczałt na jazdy lokalne w PIT-11](https://s3.egospodarka.pl/grafika/jazdy-lokalne-pracownikow/Wykaz-ryczalt-na-jazdy-lokalne-w-PIT-11-JbjmWj.jpg)

![Ulga na Internet 2010: warunki korzystania [© anna - Fotolia.com] Ulga na Internet 2010: warunki korzystania](https://s3.egospodarka.pl/grafika/ulga-na-internet/Ulga-na-Internet-2010-warunki-korzystania-skVsXY.jpg)

![Dwie firmy: PKPiR i księgi rachunkowe? [© FikMik - Fotolia.com] Dwie firmy: PKPiR i księgi rachunkowe?](https://s3.egospodarka.pl/grafika/ewidencja-ksiegowa/Dwie-firmy-PKPiR-i-ksiegi-rachunkowe-ZKDwv5.jpg)

![Ryczałt samochodowy = przychód pracownika? [© anna - Fotolia.com] Ryczałt samochodowy = przychód pracownika?](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Ryczalt-samochodowy-przychod-pracownika-skVsXY.jpg)

![Wspólne rozliczenie roczne przez Internet [© anna - Fotolia.com] Wspólne rozliczenie roczne przez Internet](https://s3.egospodarka.pl/grafika/PIT-y/Wspolne-rozliczenie-roczne-przez-Internet-skVsXY.jpg)

![Środki trwałe: remont a modernizacja [© anna - Fotolia.com] Środki trwałe: remont a modernizacja](https://s3.egospodarka.pl/grafika/Amortyzacja/Srodki-trwale-remont-a-modernizacja-skVsXY.jpg)

![Przekształcenie spółki: podatek od zysku [© FikMik - Fotolia.com] Przekształcenie spółki: podatek od zysku](https://s3.egospodarka.pl/grafika/przeksztalcenie-spolki/Przeksztalcenie-spolki-podatek-od-zysku-ZKDwv5.jpg)

![NSA: podwyższenie kapitału zakładowego w koszty? [© whitelook - Fotolia.com] NSA: podwyższenie kapitału zakładowego w koszty?](https://s3.egospodarka.pl/grafika/CIT/NSA-podwyzszenie-kapitalu-zakladowego-w-koszty-JbjmWj.jpg)

![PIT-y 2010: ulgi i odliczenia dla przedsiębiorców [© anna - Fotolia.com] PIT-y 2010: ulgi i odliczenia dla przedsiębiorców](https://s3.egospodarka.pl/grafika/PIT-y/PIT-y-2010-ulgi-i-odliczenia-dla-przedsiebiorcow-skVsXY.jpg)

![Zeznania roczne: korekta nie zawsze skuteczna? [© anna - Fotolia.com] Zeznania roczne: korekta nie zawsze skuteczna?](https://s3.egospodarka.pl/grafika/PIT-y/Zeznania-roczne-korekta-nie-zawsze-skuteczna-skVsXY.jpg)

![Roczny podatek dochodowy a księgi rachunkowe [© kartos - Fotolia.com] Roczny podatek dochodowy a księgi rachunkowe](https://s3.egospodarka.pl/grafika/ksiegi-rachunkowe/Roczny-podatek-dochodowy-a-ksiegi-rachunkowe-9ABtnB.jpg)

![Stary samochód w firmie obniży podatek? [© anna - Fotolia.com] Stary samochód w firmie obniży podatek?](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Stary-samochod-w-firmie-obnizy-podatek-skVsXY.jpg)

![Przejazdy prywatne a leasing samochodu [© anna - Fotolia.com] Przejazdy prywatne a leasing samochodu](https://s3.egospodarka.pl/grafika/samochod-w-leasingu/Przejazdy-prywatne-a-leasing-samochodu-skVsXY.jpg)

![Aport udziałów to nie odpłatne zbycie? [© whitelook - Fotolia.com] Aport udziałów to nie odpłatne zbycie?](https://s3.egospodarka.pl/grafika/wniesienie-aportem-przedsiebiorstwa/Aport-udzialow-to-nie-odplatne-zbycie-JbjmWj.jpg)

![Stypendium stażowe z UE a zwolnienie z podatku [© whitelook - Fotolia.com] Stypendium stażowe z UE a zwolnienie z podatku](https://s3.egospodarka.pl/grafika/stypendia/Stypendium-stazowe-z-UE-a-zwolnienie-z-podatku-JbjmWj.jpg)

![Umowa cywilno-prawna a działalność gospodarcza [© anna - Fotolia.com] Umowa cywilno-prawna a działalność gospodarcza](https://s3.egospodarka.pl/grafika/zrodla-przychodow-podatkowych/Umowa-cywilno-prawna-a-dzialalnosc-gospodarcza-skVsXY.jpg)

![Firmowy samochód osobowy: optymalizacja podatkowa [© whitelook - Fotolia.com] Firmowy samochód osobowy: optymalizacja podatkowa](https://s3.egospodarka.pl/grafika/Amortyzacja/Firmowy-samochod-osobowy-optymalizacja-podatkowa-JbjmWj.jpg)

![Drobna umowa zlecenie = wyższy podatek? [© whitelook - Fotolia.com] Drobna umowa zlecenie = wyższy podatek?](https://s3.egospodarka.pl/grafika/podatek-zryczaltowany/Drobna-umowa-zlecenie-wyzszy-podatek-JbjmWj.jpg)

![Wynajem lokalu nad morzem = działalność gospodarcza? [© anna - Fotolia.com] Wynajem lokalu nad morzem = działalność gospodarcza?](https://s3.egospodarka.pl/grafika/wynajem-mieszkania/Wynajem-lokalu-nad-morzem-dzialalnosc-gospodarcza-skVsXY.jpg)

![Dochód dziecka z zagranicy a ulgi podatkowe [© whitelook - Fotolia.com] Dochód dziecka z zagranicy a ulgi podatkowe](https://s3.egospodarka.pl/grafika/PIT-y/Dochod-dziecka-z-zagranicy-a-ulgi-podatkowe-JbjmWj.jpg)

![Przekształcenia przedsiębiorstw i leasing konsumencki [© whitelook - Fotolia.com] Przekształcenia przedsiębiorstw i leasing konsumencki](https://s3.egospodarka.pl/grafika/przeksztalcenie-przedsiebiorstwa/Przeksztalcenia-przedsiebiorstw-i-leasing-konsumencki-JbjmWj.jpg)

![Kary umowne: koszty podatkowe firmy [© whitelook - Fotolia.com] Kary umowne: koszty podatkowe firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Kary-umowne-koszty-podatkowe-firmy-JbjmWj.jpg)

![Parkowanie samochodu w kosztach podatkowych firmy [© anna - Fotolia.com] Parkowanie samochodu w kosztach podatkowych firmy](https://s3.egospodarka.pl/grafika/samochod-w-firmie/Parkowanie-samochodu-w-kosztach-podatkowych-firmy-skVsXY.jpg)

![Kapitał zakładowy a koszty podatkowe spółki [© FikMik - Fotolia.com] Kapitał zakładowy a koszty podatkowe spółki](https://s3.egospodarka.pl/grafika/podatek-CIT/Kapital-zakladowy-a-koszty-podatkowe-spolki-ZKDwv5.jpg)

![Leasing: opłata wstępna jako koszty firmy [© whitelook - Fotolia.com] Leasing: opłata wstępna jako koszty firmy](https://s3.egospodarka.pl/grafika/leasing/Leasing-oplata-wstepna-jako-koszty-firmy-JbjmWj.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

![7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI] 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/7-pulapek-i-okazji-zobacz-co-cie-czeka-podczas-kupna-mieszkania-na-wynajem-270018-50x33crop.jpg) 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu [© pexels] Praca w święta? 5 błędnych przekonań liderów, które niszczą urlop zespołu](https://s3.egospodarka.pl/grafika2/dobry-lider/Praca-w-swieta-5-blednych-przekonan-liderow-ktore-niszcza-urlop-zespolu-270014-150x100crop.jpg)

![Najważniejszy kod podróży lotniczej. Czym jest PNR? [© pexels] Najważniejszy kod podróży lotniczej. Czym jest PNR?](https://s3.egospodarka.pl/grafika2/lot-samolotem/Najwazniejszy-kod-podrozy-lotniczej-Czym-jest-PNR-270138-150x100crop.jpg)

![Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8 [© Wojciech Krzemiński] Test Mercedes-AMG SL 55 4MATIC+ Luksusowy kabriolet z napędem na cztery koła i potężnym V8](https://s3.egospodarka.pl/grafika2/Mercedes-AMG-SL-55-4MATIC/Test-Mercedes-AMG-SL-55-4MATIC-Luksusowy-kabriolet-z-napedem-na-cztery-kola-i-poteznym-V8-270058-150x100crop.jpg)

![Wigilia 2025: tańsze zakupy, droższy karp. Sprawdzamy ceny [© pexels] Wigilia 2025: tańsze zakupy, droższy karp. Sprawdzamy ceny](https://s3.egospodarka.pl/grafika2/Wigilia/Wigilia-2025-tansze-zakupy-drozszy-karp-Sprawdzamy-ceny-270175-150x100crop.jpg)