-

![Ile fiskus zarabia na MdM? Więcej niż wynoszą dopłaty [© Syda Productions - Fotolia.com] Ile fiskus zarabia na MdM? Więcej niż wynoszą dopłaty]()

Ile fiskus zarabia na MdM? Więcej niż wynoszą dopłaty

... od towarów i usług, a od samej kwoty netto fiskus otrzyma podatek dochodowy. Tu oczywiście znowu nie całą kwotę zapłaci notariusz, ale jego koszty są przychodami opodatkowanymi przez jego dostawców i pracowników, więc uproszczając można założyć, że fiskus dostanie przy tej okazji kolejne 19% od ...

-

![JPK do Ministra Finansów a nie urzędów skarbowych [© Andrey Popov - Fotolia.com] JPK do Ministra Finansów a nie urzędów skarbowych]()

JPK do Ministra Finansów a nie urzędów skarbowych

... od miesiąca lipca 2016 r. tzw. duzi przedsiębiorcy muszą bez wezwania fiskusa przekazywać mu co miesiąc rejestry w zakresie podatku od towarów i usług. Nie trafią one ... u podatników korzystających z opodatkowania ryczałtem ewidencjonowanym, czy rolników rozliczających podatek VAT, gdzie ilość dokumentów źródłowych jest stosunkowo mała. Ewidencje w ...

-

![Samochodu "wprowadzonego do firmy" nie można sprzedać na VAT-marżę [© Saklakova - Fotolia.com] Samochodu "wprowadzonego do firmy" nie można sprzedać na VAT-marżę]()

Samochodu "wprowadzonego do firmy" nie można sprzedać na VAT-marżę

... VAT w rolnictwie. Rolnicy bowiem często podatku od towarów i usług nie rozliczają od samego początku prowadzenia gospodarstwa. Z reguły też posiadają na stanie „środki trwałe” kupione przed rejestracją VAT w postaci różnych maszyn rolniczych nabytych jako nowe bądź używane na „zwykłe” faktury, niemniej od ...

-

![Jednorazowa sprzedaż nieruchomości a podatki [© FikMik - Fotolia.com] Jednorazowa sprzedaż nieruchomości a podatki]()

Jednorazowa sprzedaż nieruchomości a podatki

... od towarów i usług: Jednorazowa, okazjonalna sprzedaż jednej nieruchomości gruntowej stanowiącej własność osoby fizycznej nie podlega opodatkowaniu podatkiem od towarów i usług. W myśl przepisu art. 15 ust. 1, 2 ustawy z dnia 11 marca 2004r. o podatku od towarów i usług ...

-

!["Mały" podatnik: przywileje podatkowe [© anna - Fotolia.com] "Mały" podatnik: przywileje podatkowe]()

"Mały" podatnik: przywileje podatkowe

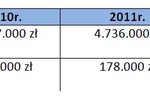

... od towarów i usług. Mały podatnik w świetle ustawy o PIT to podatnik, u którego wartość przychodu ze sprzedaży (wraz z VAT) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1.200.000 euro (4.736.000zł). Ustawa o VAT ...

-

![PKPiR: ewidencja przychodów z działalności gospodarczej [© serq - Fotolia.com] PKPiR: ewidencja przychodów z działalności gospodarczej]()

PKPiR: ewidencja przychodów z działalności gospodarczej

... od osób fizycznych. Są to kwoty należne, choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług ...

-

![Ordynacja podatkowa: ważne kto pyta o opinię [© adrian_ilie825 - Fotolia.com] Ordynacja podatkowa: ważne kto pyta o opinię]()

Ordynacja podatkowa: ważne kto pyta o opinię

... od towarów i usług, b) zwolniona z podatku od towarów i usług z pewnymi zastrzeżeniami tutaj nieistotnymi. Ponieważ spółka udzielająca pożyczki będzie w ramach tej transakcji występowała jako podatnik VAT ... od czynności cywilnoprawnych. Wnioskodawca chciał zatem, aby organ wydający interpretację potwierdził, że w opisanym stanie faktycznym podatek ...

-

![Wynajem samochodu osobowego koniecznie z kilometrówką? [© chaiyon021 - Fotolia.com] Wynajem samochodu osobowego koniecznie z kilometrówką?]()

Wynajem samochodu osobowego koniecznie z kilometrówką?

... ustawy o podatku dochodowym, nie zaliczy do kosztów swojej działalność także nieodliczonego podatku VAT. Jak czytamy w wyjaśnieniu: „(...) Spółka może zatem zaliczyć do kosztów uzyskania przychodów naliczony podatek od towarów i usług niepodlegający odliczeniu, jednakże wyłącznie do wysokości limitu, który stanowi kwota wynikająca z pomnożenia ...

-

![Sprzedaż mieszkania: ważne udokumentowane rzeczywiste koszty [© photo 5000 - Fotolia.com] Sprzedaż mieszkania: ważne udokumentowane rzeczywiste koszty]()

Sprzedaż mieszkania: ważne udokumentowane rzeczywiste koszty

... od osób fizycznych, od dochodu z odpłatnego zbycia nieruchomości i praw określonych w art. 10 ust. 1 pkt 8 lit. a-c podatek dochodowy ... VAT w rozumieniu przepisów o podatku od towarów i usług oraz dokumentów stwierdzających poniesienie opłat administracyjnych. Jak wynika z ww. art. 22 ust. 6c w zw. z art. 22 ust. 6e ustawy o podatku dochodowym od ...

-

![Ważne zmiany w podatku CIT 2019/2020 [© _Kurhan - Fotolia.com] Ważne zmiany w podatku CIT 2019/2020]()

Ważne zmiany w podatku CIT 2019/2020

... dostawy towarów lub świadczenia usług potwierdzonych fakturą, dokonanych przez dostawcę towarów lub usługodawcę zarejestrowanego na potrzeby podatku od towarów i usług jako czynny podatnik VAT. ... na etapie obliczania zaliczki na podatek CIT. Rozliczenia można dokonać w okresie rozliczeniowym, w którym upłynęło 90 dni od dnia upływu terminu zapłaty ...

-

![Ulga na złe długi: nawet 6 lat na rozliczenie w deklaracji podatkowej [© kenary820 - Fotolia.com] Ulga na złe długi: nawet 6 lat na rozliczenie w deklaracji podatkowej]()

Ulga na złe długi: nawet 6 lat na rozliczenie w deklaracji podatkowej

... od towarów i usług, złożony po upływie terminu przedawnienia zobowiązania podatkowego (art. 70 § 1 Ordynacji podatkowej), jest bezskuteczny, nawet w sytuacji, gdy ta nadpłata powstała w wyniku orzeczenia Trybunału Sprawiedliwości Unii Europejskiej…” (wyrok NSA z dnia 7 marca 2018 r., sygn. akt I FSK 82/15). Wyrok pomocny w odzyskaniu zwrotu VAT ...

-

![PCC przy sprzedaży przedmiotów kolekcjonerskich [© flavia morlachetti - fotolia.com] PCC przy sprzedaży przedmiotów kolekcjonerskich]()

PCC przy sprzedaży przedmiotów kolekcjonerskich

... w jakim są opodatkowane podatkiem od towarów i usług, b) jeżeli przynajmniej jedna ze stron jest zwolniona od podatku od towarów i usług z tytułu dokonania tej czynności. Zatem, gdyby sprzedający kolekcjoner był podatnikiem VAT, lub też byłby zwolniony z VAT w zakresie dokonywanej transakcji, to wówczas nie wystąpiłby podatek PCC. Skoro jednak nasz ...

-

![Czy umowa depozytu nieprawidłowego zawarta między przedsiębiorcami podlega opodatkowaniu PCC? [© Magdziak Marcin - Fotolia.com] Czy umowa depozytu nieprawidłowego zawarta między przedsiębiorcami podlega opodatkowaniu PCC?]()

Czy umowa depozytu nieprawidłowego zawarta między przedsiębiorcami podlega opodatkowaniu PCC?

... organem podatkowym na fakt zawarcia takiej umowy, a podatek nie został wcześniej opłacony. A do ... od towarów i usług, lub na mocy tych przepisów jest zwolniona z tego podatku. Opodatkowaniu będą zatem podlegały czynności cywilnoprawne obrotu gospodarczego „nieprofesjonalnego”, których dokonanie nie powoduje powstania obowiązku podatkowego w VAT ...

Tematy: depozyt nieprawidłowy, umowa pożyczki, pożyczka a PCC, depozyt nieprawidłowy a PCC, opodatkowanie pożyczek, rozliczenia z urzędem skarbowym, konto bankowe, wpłata na konto, przelew bankowy, podatek od przelewu, opodatkowanie przelewu, rachunek powierniczy, podatek PCC, opodatkowanie PCC, zwolnienia w PCC -

![Podatki 2007: jakie zmiany dla firm [© anna - Fotolia.com] Podatki 2007: jakie zmiany dla firm]()

Podatki 2007: jakie zmiany dla firm

... . Podobne zmiany przewiduje także projekt nowelizacji ustawy o podatku od towarów i usług. Aby wykluczyć określone działania z zakresu działalności gospodarczej dla celów ... na podatek dochodowy. Z takiego sposobu opłacania zaliczek będą mogli skorzystać mali podatnicy (ci, u których wartość przychodu ze sprzedaży, wraz z kwotą należnego podatku VAT, ...

-

![Ulga na złe długi w 2013 r. gdy firma w likwidacji? [© adam88xx - Fotolia.com] Ulga na złe długi w 2013 r. gdy firma w likwidacji?]()

Ulga na złe długi w 2013 r. gdy firma w likwidacji?

... od towarów i usług od dnia 1 stycznia 2013 r.”) omawianą ulgę przy tym można wykazać tylko w deklaracji za ten okres, w którym wierzytelność została uprawdopodobniona (a więc upłynęło 150 dni od ...

-

![Wspólnego domu nie można wynająć małżonkowi [© alexkich - Fotolia.com] Wspólnego domu nie można wynająć małżonkowi]()

Wspólnego domu nie można wynająć małżonkowi

... towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług ...

-

![Odwrotne obciążenie na usługi budowlane a status inwestora i budynku [© ACP prod - Fotolia.com] Odwrotne obciążenie na usługi budowlane a status inwestora i budynku]()

Odwrotne obciążenie na usługi budowlane a status inwestora i budynku

... usług. W pozostałych sytuacjach usługodawca dolicza do wartości wykonanej usługi podatek VAT wg właściwej stawki (bądź nie - jeżeli korzysta ze zwolnienia z podatku) W przypadku spełnienia powyższych warunków usługodawca wystawia za wykonane usługi tzw. fakturę bez VAT. Podatku od ... . Ustawa o podatku od towarów i usług oraz rozporządzenia wykonawcze ...

-

![Postępowanie podatkowe: transakcje pozorne trzeba dowieść [© danrentea - Fotolia.com] Postępowanie podatkowe: transakcje pozorne trzeba dowieść]()

Postępowanie podatkowe: transakcje pozorne trzeba dowieść

... od towarów i usług: w art. 88 ust. 3a pkt 4 lit a) (Dz.U. 2004 nr 54 poz. 535, ze zm.). Wnioski sprzeczne z zasadami logiki Na podstawie przeprowadzonych kontroli naczelnik urzędu skarbowego ustalił, że jedna z polskich spółek, specjalizująca się w obrocie cynkiem, brała udział w karuzeli VAT, odliczając 23% VAT od ...

-

![Aport do spółki komandytowej a PCC [© FikMik - Fotolia.com] Aport do spółki komandytowej a PCC]()

Aport do spółki komandytowej a PCC

... VAT (gdyż nie jest to odpłatna dostawa towarów ani odpłatne świadczenie usług). Z tego względu, fakt zwolnienia z opodatkowania podatkiem od towarów i usług wkładów niepieniężnych wnoszonych do spółki pozostaje bez wpływu na istnienie obowiązku podatkowego w podatku od ...

-

![Księga podatkowa: spis z natury [© anna - Fotolia.com] Księga podatkowa: spis z natury]()

Księga podatkowa: spis z natury

... przychodów i rozchodów: cena zakupu to cena, jaką nabywca płaci za zakupione składniki majątku, pomniejszona o podatek od towarów i usług, podlegający odliczeniu zgodnie z przepisami o VAT, a przy imporcie powiększona o należne cło, podatek akcyzowy oraz opłaty celne dodatkowe, obniżona o rabaty opusty, inne podobne obniżenia, w przypadku zaś ...

-

![W 2012 r. więcej firm będzie małym podatnikiem W 2012 r. więcej firm będzie małym podatnikiem]()

W 2012 r. więcej firm będzie małym podatnikiem

... mogło rozliczać VAT kwartalnie, odprowadzać zaliczki na podatek dochodowy raz na kwartał czy skorzystać z jednorazowej amortyzacji. Dzięki tym przywilejom mają szanse zapłacić niższe podatki. Wiele przywilejów podatkowych przewidzianych w ustawach o podatku dochodowym czy ustawie o podatku od towarów i usług zależy od przychodów przedsiębiorcy ...

-

![Otrzymany rabat a wartość początkowa środka trwałego [© Jaroslav Machacek - Fotolia.com] Otrzymany rabat a wartość początkowa środka trwałego]()

Otrzymany rabat a wartość początkowa środka trwałego

... podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług ...

-

![W 2014 r. ulga remontowa tylko w ramach praw nabytych [© Gina Sanders - Fotolia.com] W 2014 r. ulga remontowa tylko w ramach praw nabytych]()

W 2014 r. ulga remontowa tylko w ramach praw nabytych

... można było zyskać? W uproszczeniu mówiąc zwrotowi podlegał podatek VAT wynikający z różnicy pomiędzy stawką podstawową (obecnie 23%) a ... OD DNIA 1 STYCZNIA 2014 R. WYKAZ MATERIAŁÓW BUDOWLANYCH, KTÓRE DO DNIA 30 KWIETNIA 2004 R. BYŁY OPODATKOWANE STAWKĄ PODATKU OD TOWARÓW I USŁUG W WYSOKOŚCI 7%, A OD DNIA 1 MAJA 2004 R. SĄ OPODATKOWANE PODATKIEM VAT ...

-

![Działki budowlane jako towar handlowy w PKPiR [© rozman - Fotolia.com] Działki budowlane jako towar handlowy w PKPiR]()

Działki budowlane jako towar handlowy w PKPiR

... zamierzają nabyć do majątku wspólnego działki budowlane od czynnego podatnika VAT, który na tę okoliczność wystawi faktury na imię i nazwisko ... za zakupione składniki majątku, pomniejszoną o podatek od towarów i usług, podlegający odliczeniu zgodnie z odrębnymi przepisami, a przy imporcie powiększoną o należne cło, podatek akcyzowy oraz opłaty celne ...

-

![Wystawienie faktury = powstanie przychodu podatkowego [© Andrey Popov - Fotolia.com] Wystawienie faktury = powstanie przychodu podatkowego]()

Wystawienie faktury = powstanie przychodu podatkowego

... towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Przepisy ustawy o podatku dochodowym od ... wystawił fakturę VAT, określając w niej termin płatności, to niezależnie od ...

-

![Fiskus zagląda Polakom do zbiórek pieniędzy przez internet [© whitelook - Fotolia.com] Fiskus zagląda Polakom do zbiórek pieniędzy przez internet]()

Fiskus zagląda Polakom do zbiórek pieniędzy przez internet

... od zebranych kwot organom podatkowym należy się podatek. Czy takie koszty ponosi tylko beneficjent, czy także darczyńca? Czy jeżeli organizatorem jest firma to musi zapłacić podatek dochodowy PIT lub CIT czy także VAT? Podatki od ... do odprowadzenia podatku VAT – podstawa prawna art. 5 ust. 1 ustawy o podatku od towarów i usług. W przypadku drugim, w ...

-

![Najem mieszkania czy krótkotrwałe zakwaterowanie? [© rh2010 - Fotolia.com ] Najem mieszkania czy krótkotrwałe zakwaterowanie?]()

Najem mieszkania czy krótkotrwałe zakwaterowanie?

... będzie opodatkowanie kartą podatkową. Podatek VAT W podatku od towarów i usług wynajem nieruchomości jest natomiast co do zasady opodatkowany podstawową stawką tego podatku. Wyjątkiem są nieruchomości mieszkalne wynajmowane na własny rachunek w celach mieszkaniowych. Wówczas to usługi takie są zwolnione przedmiotowo z VAT. Inaczej jest z usługami ...

Tematy: najem lokalu, wynajem mieszkania, podatek od najmu, ryczałt od przychodów ewidencjonowanych, ryczałt od przychodów z najmu, podatek od wynajmu mieszkania, forma opodatkowania, ulgi podatkowe, działalność gospodarcza, źródła przychodów podatkowych, źródła przychodów, rozliczenie vat, opodatkowanie vat -

![Działalność nierejestrowana. W 2024 można zarobić 38 700 zł [© Drazen Zigic na Freepik] Działalność nierejestrowana. W 2024 można zarobić 38 700 zł]()

Działalność nierejestrowana. W 2024 można zarobić 38 700 zł

... podatek dochodowy (tylko rozliczenie roczne), oraz bez konieczności rejestracji do VAT (poza sytuacją gdy prowadzący działalność nierejestrowaną sprzedaje towary lub usługi, które podlegają obligatoryjnej rejestracji do VAT, np. większość towarów ... chwili przeprowadzić na mocy przepisów Ordynacji podatkowej oraz ustawy o podatku od towarów i usług ...

Tematy: działalność nierejestrowa, działalność gospodarcza, działalność nieewidencjonowana, składki ZUS, składki ZUS dla przedsiębiorców, podatek dochodowy, opodatkowanie podatkiem dochodowym, PIT-36, koszty uzyskania przychodów, ulgi podatkowe, limity podatkowe, prowadzenie działalności gospodarczej, rejestracja działalności gospodarczej, przychody, Prawo przedsiębiorców, ułatwienia dla przedsiębiorców, własny biznes, minimalne wynagrodzenie -

![Korekta faktury "in plus": jak rozlicza sprzedawca? [© anna - Fotolia.com] Korekta faktury "in plus": jak rozlicza sprzedawca?]()

Korekta faktury "in plus": jak rozlicza sprzedawca?

... VAT zostały uregulowane w rozporządzeniu Ministra Finansów z dnia. 25 maja 2005 r. w sprawie zwrotu podatku niektórym podatnikom, zaliczkowego zwrotu podatku, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług ...

-

![Wydatki na wino do degustacji to koszty firmy [© FikMik - Fotolia.com] Wydatki na wino do degustacji to koszty firmy]()

Wydatki na wino do degustacji to koszty firmy

... księdze są dowody księgowe, którymi są: 1. faktury VAT, w szczególności faktury VAT marża, faktury VAT RR, faktury VAT MP, dokumenty celne, rachunki oraz faktury ... składniki majątku, pomniejszoną o podatek od towarów i usług, podlegający odliczeniu zgodnie z odrębnymi przepisami, a przy imporcie powiększoną o należne cło, podatek akcyzowy oraz ...

-

![Faktura korygująca a przychody podatkowe firmy [© anna - Fotolia.com] Faktura korygująca a przychody podatkowe firmy]()

Faktura korygująca a przychody podatkowe firmy

... w sprzedaży towarów i usług pociągają za sobą obowiązek wystawienia faktur korygujących. Korekty takie wpływają nie tylko na podatek VAT, ale również na podatek dochodowy. Niestety ustawy o podatku dochodowym nie wskazują bezpośrednio, jak korekty takie ujmować w przychodach firmy. Art. 14 ust. 1 ustawy o podatku dochodowym od osób fizycznych ...

-

![Środki trwałe: dotacja a amortyzacja [© anna - Fotolia.com] Środki trwałe: dotacja a amortyzacja]()

Środki trwałe: dotacja a amortyzacja

... amortyzacyjnych zaliczonych do kosztów. Prawo do odliczenia VAT Podstawowym prawem podatnika, przewidzianym przepisami ustawy o VAT, jest możliwość odliczenia podatku naliczonego od podatku należnego. Odliczeniu podlega podatek naliczony wynikający z faktur zakupu towarów i usług związanych ze sprzedażą opodatkowaną określonymi stawkami podatku ...

-

![Samochód z kratką: niezgłoszona umowa leasingu [© whitelook - Fotolia.com] Samochód z kratką: niezgłoszona umowa leasingu]()

Samochód z kratką: niezgłoszona umowa leasingu

... VAT traktować na równi z samochodem osobowym ze wszystkimi konsekwencjami, w tym dotyczącymi odliczania tego podatku od rat leasingowych. Obecnie obowiązujący art. 3 ust. 6 ustawy z dnia 16 grudnia 2010 r. o zmianie ustawy o podatku od towarów i usług ...

-

![Wartość początkowa a szkolenie pracowników [© Kurhan - Fotolia.com] Wartość początkowa a szkolenie pracowników]()

Wartość początkowa a szkolenie pracowników

... podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług ...

-

![Nadpłata i zwrot podatku gdy zaległości podatkowe [© nestonik - Fotolia.com] Nadpłata i zwrot podatku gdy zaległości podatkowe]()

Nadpłata i zwrot podatku gdy zaległości podatkowe

... , gdy płatnik pobrał podatek nienależnie lub w wysokości większej od należnej (a także w kilku innych sytuacjach). W tym celu należy złożyć wniosek o stwierdzenie nadpłaty podatku (o czym mówi art. 75 Ordynacji podatkowej). Zwrot podatku VAT został natomiast unormowany w art. 87 ustawy o podatku od towarów i usług. Przepis ten w uproszczeniu ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Ile fiskus zarabia na MdM? Więcej niż wynoszą dopłaty [© Syda Productions - Fotolia.com] Ile fiskus zarabia na MdM? Więcej niż wynoszą dopłaty](https://s3.egospodarka.pl/grafika2/wplywy-budzetowe/Ile-fiskus-zarabia-na-MdM-Wiecej-niz-wynosza-doplaty-170248-150x100crop.jpg)

![JPK do Ministra Finansów a nie urzędów skarbowych [© Andrey Popov - Fotolia.com] JPK do Ministra Finansów a nie urzędów skarbowych](https://s3.egospodarka.pl/grafika2/podatki/JPK-do-Ministra-Finansow-a-nie-urzedow-skarbowych-178342-150x100crop.jpg)

![Samochodu "wprowadzonego do firmy" nie można sprzedać na VAT-marżę [© Saklakova - Fotolia.com] Samochodu "wprowadzonego do firmy" nie można sprzedać na VAT-marżę](https://s3.egospodarka.pl/grafika2/procedura-marzy/Samochodu-wprowadzonego-do-firmy-nie-mozna-sprzedac-na-VAT-marze-194738-150x100crop.jpg)

![Jednorazowa sprzedaż nieruchomości a podatki [© FikMik - Fotolia.com] Jednorazowa sprzedaż nieruchomości a podatki](https://s3.egospodarka.pl/grafika/podatek-od-sprzedazy-mieszkan-i-domow/Jednorazowa-sprzedaz-nieruchomosci-a-podatki-ZKDwv5.jpg)

!["Mały" podatnik: przywileje podatkowe [© anna - Fotolia.com] "Mały" podatnik: przywileje podatkowe](https://s3.egospodarka.pl/grafika/maly-podatnik-w-PIT/Maly-podatnik-przywileje-podatkowe-skVsXY.jpg)

![PKPiR: ewidencja przychodów z działalności gospodarczej [© serq - Fotolia.com] PKPiR: ewidencja przychodów z działalności gospodarczej](https://s3.egospodarka.pl/grafika2/dowody-ksiegowe/PKPiR-ewidencja-przychodow-z-dzialalnosci-gospodarczej-114219-150x100crop.jpg)

![Ordynacja podatkowa: ważne kto pyta o opinię [© adrian_ilie825 - Fotolia.com] Ordynacja podatkowa: ważne kto pyta o opinię](https://s3.egospodarka.pl/grafika2/ordynacja-podatkowa/Ordynacja-podatkowa-wazne-kto-pyta-o-opinie-158782-150x100crop.jpg)

![Wynajem samochodu osobowego koniecznie z kilometrówką? [© chaiyon021 - Fotolia.com] Wynajem samochodu osobowego koniecznie z kilometrówką?](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Wynajem-samochodu-osobowego-koniecznie-z-kilometrowka-177190-150x100crop.jpg)

![Sprzedaż mieszkania: ważne udokumentowane rzeczywiste koszty [© photo 5000 - Fotolia.com] Sprzedaż mieszkania: ważne udokumentowane rzeczywiste koszty](https://s3.egospodarka.pl/grafika2/sprzedaz-nieruchomosci/Sprzedaz-mieszkania-wazne-udokumentowane-rzeczywiste-koszty-215989-150x100crop.jpg)

![Ważne zmiany w podatku CIT 2019/2020 [© _Kurhan - Fotolia.com] Ważne zmiany w podatku CIT 2019/2020](https://s3.egospodarka.pl/grafika2/forma-opodatkowania/Wazne-zmiany-w-podatku-CIT-2019-2020-225027-150x100crop.jpg)

![Ulga na złe długi: nawet 6 lat na rozliczenie w deklaracji podatkowej [© kenary820 - Fotolia.com] Ulga na złe długi: nawet 6 lat na rozliczenie w deklaracji podatkowej](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-nawet-6-lat-na-rozliczenie-w-deklaracji-podatkowej-234048-150x100crop.jpg)

![PCC przy sprzedaży przedmiotów kolekcjonerskich [© flavia morlachetti - fotolia.com] PCC przy sprzedaży przedmiotów kolekcjonerskich](https://s3.egospodarka.pl/grafika2/monety-kolekcjonerskie/PCC-przy-sprzedazy-przedmiotow-kolekcjonerskich-239836-150x100crop.jpg)

![Czy umowa depozytu nieprawidłowego zawarta między przedsiębiorcami podlega opodatkowaniu PCC? [© Magdziak Marcin - Fotolia.com] Czy umowa depozytu nieprawidłowego zawarta między przedsiębiorcami podlega opodatkowaniu PCC?](https://s3.egospodarka.pl/grafika2/depozyt-nieprawidlowy/Czy-umowa-depozytu-nieprawidlowego-zawarta-miedzy-przedsiebiorcami-podlega-opodatkowaniu-PCC-252282-150x100crop.jpg)

![Podatki 2007: jakie zmiany dla firm [© anna - Fotolia.com] Podatki 2007: jakie zmiany dla firm](https://s3.egospodarka.pl/grafika/podatki/Podatki-2007-jakie-zmiany-dla-firm-skVsXY.jpg)

![Ulga na złe długi w 2013 r. gdy firma w likwidacji? [© adam88xx - Fotolia.com] Ulga na złe długi w 2013 r. gdy firma w likwidacji?](https://s3.egospodarka.pl/grafika2/ulga-na-zle-dlugi/Ulga-na-zle-dlugi-w-2013-r-gdy-firma-w-likwidacji-118001-150x100crop.jpg)

![Wspólnego domu nie można wynająć małżonkowi [© alexkich - Fotolia.com] Wspólnego domu nie można wynająć małżonkowi](https://s3.egospodarka.pl/grafika2/umowa-najmu/Wspolnego-domu-nie-mozna-wynajac-malzonkowi-187352-150x100crop.jpg)

![Odwrotne obciążenie na usługi budowlane a status inwestora i budynku [© ACP prod - Fotolia.com] Odwrotne obciążenie na usługi budowlane a status inwestora i budynku](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Odwrotne-obciazenie-na-uslugi-budowlane-a-status-inwestora-i-budynku-193498-150x100crop.jpg)

![Postępowanie podatkowe: transakcje pozorne trzeba dowieść [© danrentea - Fotolia.com] Postępowanie podatkowe: transakcje pozorne trzeba dowieść](https://s3.egospodarka.pl/grafika2/podatek-VAT/Postepowanie-podatkowe-transakcje-pozorne-trzeba-dowiesc-224079-150x100crop.jpg)

![Aport do spółki komandytowej a PCC [© FikMik - Fotolia.com] Aport do spółki komandytowej a PCC](https://s3.egospodarka.pl/grafika/aport/Aport-do-spolki-komandytowej-a-PCC-ZKDwv5.jpg)

![Księga podatkowa: spis z natury [© anna - Fotolia.com] Księga podatkowa: spis z natury](https://s3.egospodarka.pl/grafika/spis-z-natury/Ksiega-podatkowa-spis-z-natury-skVsXY.jpg)

![Otrzymany rabat a wartość początkowa środka trwałego [© Jaroslav Machacek - Fotolia.com] Otrzymany rabat a wartość początkowa środka trwałego](https://s3.egospodarka.pl/grafika2/amortyzacja-srodkow-trwalych/Otrzymany-rabat-a-wartosc-poczatkowa-srodka-trwalego-110855-150x100crop.jpg)

![W 2014 r. ulga remontowa tylko w ramach praw nabytych [© Gina Sanders - Fotolia.com] W 2014 r. ulga remontowa tylko w ramach praw nabytych](https://s3.egospodarka.pl/grafika2/Zwrot-VAT-od-materialow-budowlanych/W-2014-r-ulga-remontowa-tylko-w-ramach-praw-nabytych-133080-150x100crop.jpg)

![Działki budowlane jako towar handlowy w PKPiR [© rozman - Fotolia.com] Działki budowlane jako towar handlowy w PKPiR](https://s3.egospodarka.pl/grafika2/PKPiR/Dzialki-budowlane-jako-towar-handlowy-w-PKPiR-134793-150x100crop.jpg)

![Wystawienie faktury = powstanie przychodu podatkowego [© Andrey Popov - Fotolia.com] Wystawienie faktury = powstanie przychodu podatkowego](https://s3.egospodarka.pl/grafika2/zaliczka/Wystawienie-faktury-powstanie-przychodu-podatkowego-178279-150x100crop.jpg)

![Fiskus zagląda Polakom do zbiórek pieniędzy przez internet [© whitelook - Fotolia.com] Fiskus zagląda Polakom do zbiórek pieniędzy przez internet](https://s3.egospodarka.pl/grafika2/organizacje-charytatywne/Fiskus-zaglada-Polakom-do-zbiorek-pieniedzy-przez-internet-197990-150x100crop.jpg)

![Najem mieszkania czy krótkotrwałe zakwaterowanie? [© rh2010 - Fotolia.com ] Najem mieszkania czy krótkotrwałe zakwaterowanie?](https://s3.egospodarka.pl/grafika2/najem-lokalu/Najem-mieszkania-czy-krotkotrwale-zakwaterowanie-207229-150x100crop.jpg)

![Działalność nierejestrowana. W 2024 można zarobić 38 700 zł [© Drazen Zigic na Freepik] Działalność nierejestrowana. W 2024 można zarobić 38 700 zł](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-W-2024-mozna-zarobic-38-700-zl-262072-150x100crop.jpg)

![Korekta faktury "in plus": jak rozlicza sprzedawca? [© anna - Fotolia.com] Korekta faktury "in plus": jak rozlicza sprzedawca?](https://s3.egospodarka.pl/grafika/faktura-VAT/Korekta-faktury-in-plus-jak-rozlicza-sprzedawca-skVsXY.jpg)

![Wydatki na wino do degustacji to koszty firmy [© FikMik - Fotolia.com] Wydatki na wino do degustacji to koszty firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Wydatki-na-wino-do-degustacji-to-koszty-firmy-ZKDwv5.jpg)

![Faktura korygująca a przychody podatkowe firmy [© anna - Fotolia.com] Faktura korygująca a przychody podatkowe firmy](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Faktura-korygujaca-a-przychody-podatkowe-firmy-skVsXY.jpg)

![Środki trwałe: dotacja a amortyzacja [© anna - Fotolia.com] Środki trwałe: dotacja a amortyzacja](https://s3.egospodarka.pl/grafika/amortyzacja/Srodki-trwale-dotacja-a-amortyzacja-skVsXY.jpg)

![Samochód z kratką: niezgłoszona umowa leasingu [© whitelook - Fotolia.com] Samochód z kratką: niezgłoszona umowa leasingu](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Samochod-z-kratka-niezgloszona-umowa-leasingu-JbjmWj.jpg)

![Wartość początkowa a szkolenie pracowników [© Kurhan - Fotolia.com] Wartość początkowa a szkolenie pracowników](https://s3.egospodarka.pl/grafika2/Wartosci-niematerialne-i-prawne/Wartosc-poczatkowa-a-szkolenie-pracownikow-95873-150x100crop.jpg)

![Nadpłata i zwrot podatku gdy zaległości podatkowe [© nestonik - Fotolia.com] Nadpłata i zwrot podatku gdy zaległości podatkowe](https://s3.egospodarka.pl/grafika2/zaleglosci-podatkowe/Nadplata-i-zwrot-podatku-gdy-zaleglosci-podatkowe-97610-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane? [© Andrey Popov - Fotolia.com] Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane?](https://s3.egospodarka.pl/grafika2/KSeF/Co-dalej-z-KSeF-Od-kiedy-Krajowy-System-e-Faktur-bedzie-obowiazkowy-i-jakie-zmiany-sa-planowane-258476-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy? [© wygenerowane przez AI] Mały ZUS Plus 2026: Jak wykorzystać 'czystą kartę' i obniżyć składki na 36 miesięcy?](https://s3.egospodarka.pl/grafika2/maly-ZUS-plus/Maly-ZUS-Plus-2026-Jak-wykorzystac-czysta-karte-i-obnizyc-skladki-na-36-miesiecy-270333-150x100crop.jpg)

![Nowe zasady wjazdu do Gruzji 2026: Obowiązkowe ubezpieczenie zdrowotne i NNW. Co musisz wiedzieć przed podróżą? [© wygenerowane przez AI] Nowe zasady wjazdu do Gruzji 2026: Obowiązkowe ubezpieczenie zdrowotne i NNW. Co musisz wiedzieć przed podróżą?](https://s3.egospodarka.pl/grafika2/Gruzja/Nowe-zasady-wjazdu-do-Gruzji-2026-Obowiazkowe-ubezpieczenie-zdrowotne-i-NNW-Co-musisz-wiedziec-przed-podroza-270332-150x100crop.jpg)

![AI zbudowała fałszywy świat inwestycji. Jak działa "Truman Show Scam" i jak nie paść ofiarą oszustwa? [© wygenerowane przez AI] AI zbudowała fałszywy świat inwestycji. Jak działa "Truman Show Scam" i jak nie paść ofiarą oszustwa?](https://s3.egospodarka.pl/grafika2/AI/AI-zbudowala-falszywy-swiat-inwestycji-Jak-dziala-Truman-Show-Scam-i-jak-nie-pasc-ofiara-oszustwa-270326-150x100crop.jpg)

![Praca na mrozie: Kiedy pracownik może odmówić pracy przy niskich temperaturach? [© wygenerowane przez AI] Praca na mrozie: Kiedy pracownik może odmówić pracy przy niskich temperaturach?](https://s3.egospodarka.pl/grafika2/mroz/Praca-na-mrozie-Kiedy-pracownik-moze-odmowic-pracy-przy-niskich-temperaturach-270325-150x100crop.jpg)

![Wynagrodzenia w HR 2025 - gdzie rosły najszybciej, a gdzie najwolniej [© pixabay] Wynagrodzenia w HR 2025 - gdzie rosły najszybciej, a gdzie najwolniej](https://s3.egospodarka.pl/grafika2/praca-w-HR/Wynagrodzenia-w-HR-2025-gdzie-rosly-najszybciej-a-gdzie-najwolniej-270312-150x100crop.png)