Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania

2022-04-04 12:27

Przeczytaj także: Rozliczenie PIT-39 ze sprzedaży mieszkania w 2019 r.

Zgodnie z art. 10 ust. 1 pkt 8 lit. a) ustawy o PIT przychód podatkowy z tytułu odpłatnego zbycia nieruchomości lub ich części oraz udziału w nieruchomości powstaje, gdy czynność ta nie następuje w ramach prowadzonej działalności gospodarczej i została dokonana przed upływem pięciu lat, licząc od końca roku kalendarzowego, w którym nastąpiło ich nabycie lub wybudowanie.Sprzedaż mieszkania należy zatem tutaj rozliczyć z fiskusem. Służy temu formularz PIT-39 (do pobrania interaktywny formularz PIT-39), który Pan Marcin musi złożyć do 2 maja 2022 r. (skoro sprzedaż miała miejsce w roku 2021) i w tym terminie też zapłacić ewentualny podatek.

Przychodem z odpłatnego zbycia jest tutaj wartość wyrażona w cenie określonej w umowie pomniejszona o koszty odpłatnego zbycia. Kosztami takimi są m.in. koszty wyceny nieruchomości przez rzeczoznawcę majątkowego, koszty pośrednictwa w sprzedaży nieruchomości itp. (por. art. 19 ust. 1 ustawy o PIT).

Opodatkowany jest natomiast dochód uzyskany na sprzedaży, a więc przychód pomniejszony o koszty jego uzyskania.

Gdy zbyta nieruchomość została nabyta odpłatnie (czyli kupiona) podatnik do kosztów uzyskania przychodu zalicza udokumentowane koszty nabycia, powiększone o udokumentowane nakłady, które zwiększyły wartość nieruchomości, ponoszone w czasie jej posiadania (art. 22 ust. 6c ustawy o PIT). Jeżeli natomiast zbyta nieruchomość byłaby amortyzowana (np. w ramach tzw. prywatnego najmu), wartość dokonanych odpisów również należy tutaj wykazać. Te bowiem pomniejszają koszty podatkowe (zwiększają dochód/zmniejszają stratę).

fot. serq - Fotolia.com

Jak w PIT-39 rozliczyć sprzedaż nieruchomości?

Kiedy ze sprzedaży nieruchomości trzeba rozliczyć się z fiskusem? Jak określić przychód, koszty jego uzyskania, dochód i podstawę opodatkowania? Ile trzeba oddać fiskusowi oraz jak wypełnić PIT-a. W artykule uzyskach odpowiedź na te pytania).

Tak ustalony dochód na sprzedaży podlega opodatkowaniu. Stawka podatku jest tutaj jedna i wynosi 19% tego dochodu (art. 30e ust. 2 ustawy o PIT). Wykazany dochód można jednak zwolnić od podatku – przekazując go na własne cele mieszkaniowe (art. 21 ust. 1 pkt 131 ustawy o PIT).

Celem mieszkaniowym jest natomiast m.in. spłata kredytu zaciągniętego (przed sprzedażą nieruchomości) na zakup domu czy mieszkania bądź chociażby zakup innego mieszkania, które ma zaspokajać potrzeby mieszkaniowe podatnika (pełny katalog wydatków ponoszonych na cele mieszkaniowe znajduje się w art. 21 ust. 15 ustawy o PIT).

Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z dnia 14.11.2017 r. nr 0115-KDIT2-1.4011.253.2017.2.MK wyjaśnił, że ulga mieszkaniowa swym zakresem obejmuje m.in. przeznaczenie pieniędzy ze sprzedaży na spłatę kredytu lub pożyczki, a także odsetek od kredytu lub pożyczki, ale zaciągniętych na nabycie kolejnej nieruchomości, nie zaś zaciągniętych w związku ze zbywaną nieruchomością.

Tym samym Pan Marcin w składanym PIT-39 nie uwzględni spłaconego kredytu mieszkaniowego. Ten dotyczył bowiem sprzedawanego mieszkania.

Tyle teorii. Przejdźmy teraz do wyliczeń oraz sporządzenia PIT-a.

Jak wypełnić PIT-39

Założenia

- Przychód uzyskany ze sprzedaży (cena sprzedaży): 250.000 zł (tę wartość należy wykazać w polu 20 formularza PIT-39)

- Koszty uzyskania przychodu (cena zakupu): 200.000 zł (tę wartość należy wykazać w polu 21 formularza PIT-39)

- Dochód ze sprzedaży: 250.000 zł – 200.000 zł = 50.000 zł (tę wartość należy wykazać w polu 23 formularza PIT-39)

- Własne cele mieszkaniowe (czyli pieniądze ze sprzedaży przeznaczone na zakup nowego mieszkania: 250.000 zł - 80.000 zł (spłacony kredyt)): 170.000 zł

Liczymy kwotę zwolnienia podatkowego

Jak zostało to już wyżej podkreślone, ustawodawca pozwala na zwolnienie dochodu ze sprzedaży z podatku. Ponieważ na cele mieszkaniowe nie został przeznaczony cały uzyskany przychód a jego część (reszta stanowiła spłatę kredytu mieszkaniowego), należy dokonać następujących obliczeń:

50.000 zł (dochód ze sprzedaży) x 170.000 zł (kwota przeznaczona na własne cele mieszkaniowe) / 250.000 zł (przychód ze sprzedaży) = 34.000 zł (tę wartość należy wpisać w pole 25 deklaracji PIT-39).

fot. mat. prasowe

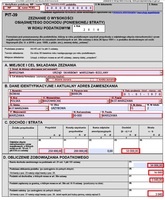

PIT-39 strona 1

Na pierwszej stronie PIT-39 należy podać dane identyfikacyjne podatnika, urząd skarbowy, do którego jest kierowany formularz, cel jego złożenia oraz wartości niezbędne do obliczenia podatku.

Podstawa opodatkowania: 50.000 zł – 34.000 zł = 16.000 zł (kwotę tę należy wpisać w pole 26 formularza PIT-39).

Obliczony podatek: 16.000 zł x 19% = 3.040 zł (kwotę tę należy wpisać w pole 27 i przenieść w naszm przypadku w pola 29 oraz 34 formularza PIT-39).

fot. mat. prasowe

PIT-39 strona 2

Druga strona formularza PIT-39 służy do wpisania kwoty podatku czy danych organizacji pożytku publicznego, której ma zostać przekazany 1% podatku należnego.

W formularzu PIT-39 znalazło się też miejsce na przekazanie 1 proc. podatku wybranej organizacji pożytku publicznego.

REKLAMA

Krzysztof Skrzypek

Doradca podatkowy, nr wpisu 12444

![Wniesienie mieszkania do majątku wspólnego nie jest nabyciem dla PIT [© graja - Fotolia.com] Wniesienie mieszkania do majątku wspólnego nie jest nabyciem dla PIT](https://s3.egospodarka.pl/grafika2/PIT-39/Wniesienie-mieszkania-do-majatku-wspolnego-nie-jest-nabyciem-dla-PIT-229741-150x100crop.jpg) Wniesienie mieszkania do majątku wspólnego nie jest nabyciem dla PIT

Wniesienie mieszkania do majątku wspólnego nie jest nabyciem dla PIT

oprac. : Krzysztof Skrzypek / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

Najnowsze w dziale Podatki

-

![Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki [© wygenerowane przez AI] Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki]()

Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki

-

![Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania [© wygenerowane przez AI] Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania]()

Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania

-

![Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać? [© wygenerowane przez AI] Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać?]()

Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać?

-

![Fiskus przegrywa w sporze o rozliczanie kosztów. Przedsiębiorcy mogą zaoszczędzić miliony [© wygenerowane przez AI] Fiskus przegrywa w sporze o rozliczanie kosztów. Przedsiębiorcy mogą zaoszczędzić miliony]()

Fiskus przegrywa w sporze o rozliczanie kosztów. Przedsiębiorcy mogą zaoszczędzić miliony

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-200x133crop.jpg)

![Sprzedaż prawa do mieszkania w podatku dochodowym [© thodonal - Fotolia.com] Sprzedaż prawa do mieszkania w podatku dochodowym](https://s3.egospodarka.pl/grafika2/sprzedaz-mieszkania/Sprzedaz-prawa-do-mieszkania-w-podatku-dochodowym-218469-150x100crop.jpg)

![Prawo do ulgi mieszkaniowej przysługuje nawet wtedy, gdy za nową nieruchomość zapłacono przed sprzedażą starej [© markus dehlzeit - Fotolia.com] Prawo do ulgi mieszkaniowej przysługuje nawet wtedy, gdy za nową nieruchomość zapłacono przed sprzedażą starej](https://s3.egospodarka.pl/grafika2/ulga-mieszkaniowa/Prawo-do-ulgi-mieszkaniowej-przysluguje-nawet-wtedy-gdy-za-nowa-nieruchomosc-zaplacono-przed-sprzedaza-starej-257464-150x100crop.jpg)

![Jak sprzedać nieruchomość bez podatku? [© Alexander Raths - Fotolia.com] Jak sprzedać nieruchomość bez podatku?](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Jak-sprzedac-nieruchomosc-bez-podatku-245379-150x100crop.jpg)

![Ulga mieszkaniowa nie dla osób kupujących nieruchomość w celu szybkiej odsprzedaży z zyskiem - dlaczego? [© Fantasista - Fotolia.com] Ulga mieszkaniowa nie dla osób kupujących nieruchomość w celu szybkiej odsprzedaży z zyskiem - dlaczego?](https://s3.egospodarka.pl/grafika2/ulga-mieszkaniowa/Ulga-mieszkaniowa-nie-dla-osob-kupujacych-nieruchomosc-w-celu-szybkiej-odsprzedazy-z-zyskiem-dlaczego-254741-150x100crop.jpg)

![Sprzedaż nieruchomości w PIT-39 za 2020 r. [© kwakier - Fotolia.com] Sprzedaż nieruchomości w PIT-39 za 2020 r.](https://s3.egospodarka.pl/grafika2/PIT-39/Sprzedaz-nieruchomosci-w-PIT-39-za-2020-r-235546-150x100crop.jpg)

![Wniesienie do majątku wspólnego, rozwód i sprzedaż nieruchomości w PIT [© aytuncoylum - Fotolia.com] Wniesienie do majątku wspólnego, rozwód i sprzedaż nieruchomości w PIT](https://s3.egospodarka.pl/grafika2/sprzedaz-mieszkania/Wniesienie-do-majatku-wspolnego-rozwod-i-sprzedaz-nieruchomosci-w-PIT-231512-150x100crop.jpg)

![Podatek dochodowy: darowizna i sprzedaż nieruchomości wśród małżonków [© Nuthawut - Fotolia.com] Podatek dochodowy: darowizna i sprzedaż nieruchomości wśród małżonków](https://s3.egospodarka.pl/grafika2/sprzedaz-mieszkania/Podatek-dochodowy-darowizna-i-sprzedaz-nieruchomosci-wsrod-malzonkow-225732-150x100crop.jpg)

![Podatek od sprzedaży nieruchomości: nowe przepisy działają wstecz? [© Андрей Яланский - Fotolia.com] Podatek od sprzedaży nieruchomości: nowe przepisy działają wstecz?](https://s3.egospodarka.pl/grafika2/spadek/Podatek-od-sprzedazy-nieruchomosci-nowe-przepisy-dzialaja-wstecz-217119-150x100crop.jpg)

![Spłata mieszkania dla ex-męża nie jest wydatkiem na własne cele mieszkaniowe [© aytuncoylum - Fotolia.com] Spłata mieszkania dla ex-męża nie jest wydatkiem na własne cele mieszkaniowe](https://s3.egospodarka.pl/grafika2/spadek/Splata-mieszkania-dla-ex-meza-nie-jest-wydatkiem-na-wlasne-cele-mieszkaniowe-215591-150x100crop.jpg)

![Przejściowy ryczałt od dochodów - kiedy i dla kogo abolicja podatkowa w Polskim Ładzie [© Wojciech Sobiech - Fotolia.com] Przejściowy ryczałt od dochodów - kiedy i dla kogo abolicja podatkowa w Polskim Ładzie](https://s3.egospodarka.pl/grafika2/przejsciowy-ryczalt-od-dochodow/Przejsciowy-ryczalt-od-dochodow-kiedy-i-dla-kogo-abolicja-podatkowa-w-Polskim-Ladzie-244346-150x100crop.jpg)

![Jak rozliczyć PIT-36L? 10 pytań i odpowiedzi o podatek liniowy w zeznaniu rocznym [© anna - fotolia] Jak rozliczyć PIT-36L? 10 pytań i odpowiedzi o podatek liniowy w zeznaniu rocznym](https://s3.egospodarka.pl/grafika2/podatek-liniowy/Jak-rozliczyc-PIT-36L-10-pytan-i-odpowiedzi-o-podatek-liniowy-w-zeznaniu-rocznym-244467-150x100crop.jpg)

![Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki [© wygenerowane przez AI] Kalendarz księgowy na marzec 2026: Najważniejsze daty i obowiązki](https://s3.egospodarka.pl/grafika2/podatki-w-firmie/Kalendarz-ksiegowy-na-marzec-2026-Najwazniejsze-daty-i-obowiazki-271045-150x100crop.jpg)

![Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania [© wygenerowane przez AI] Znikające i odrzucone faktury w KSeF - bałagan po pierwszym miesiącu działania](https://s3.egospodarka.pl/grafika2/KSeF/Znikajace-i-odrzucone-faktury-w-KSeF-balagan-po-pierwszym-miesiacu-dzialania-271044-150x100crop.jpg)

![Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać? [© wygenerowane przez AI] Certyfikat trybu offline vs. uwierzytelniający w KSeF. Czym się różnią i który wybrać?](https://s3.egospodarka.pl/grafika2/certyfikat-KSeF/Certyfikat-trybu-offline-vs-uwierzytelniajacy-w-KSeF-Czym-sie-roznia-i-ktory-wybrac-271026-150x100crop.jpg)

![Fiskus przegrywa w sporze o rozliczanie kosztów. Przedsiębiorcy mogą zaoszczędzić miliony [© wygenerowane przez AI] Fiskus przegrywa w sporze o rozliczanie kosztów. Przedsiębiorcy mogą zaoszczędzić miliony](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Fiskus-przegrywa-w-sporze-o-rozliczanie-kosztow-Przedsiebiorcy-moga-zaoszczedzic-miliony-271009-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025 [© Freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-sierpniu-2025-268073-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-37: Rozliczenie ulgi na dzieci gdy brakuje podatku [© piotr290 - Fotolia.com] Poradnik PIT-37: Rozliczenie ulgi na dzieci gdy brakuje podatku](https://s3.egospodarka.pl/grafika2/ulgi-podatkowe/Poradnik-PIT-37-Rozliczenie-ulgi-na-dzieci-gdy-brakuje-podatku-172701-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi? [© wygenerowane przez AI] Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi?](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Kiedy-sukces-przestaje-smakowac-Wypalenie-przedsiebiorcy-w-czasach-wzrostu-firmy-Jak-je-rozpoznac-i-czym-grozi-271016-150x100crop.jpg)

![Badania internetu Gemius/PBI II 2026 [© pexels] Badania internetu Gemius/PBI II 2026](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-II-2026-271031-150x100crop.jpg)

![Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce? [© pexels] Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Ceny-ropy-rosna-firmy-licza-koszty-Czy-konflikt-na-Bliskim-Wschodzie-uderzy-w-rynek-pracy-w-Polsce-271032-150x100crop.jpg)

![Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach [© pexels] Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach](https://s3.egospodarka.pl/grafika2/luka-placowa/Luka-placowa-w-Polsce-Nowy-raport-pokazuje-skale-nierownosci-w-wynagrodzeniach-271029-150x100crop.jpg)

![Świadome zarządzanie ryzykiem ratuje życie i biznes. Czego mogą nauczyć nas Wall Street i ośmiotysięczniki? [© wygenerowane przez AI] Świadome zarządzanie ryzykiem ratuje życie i biznes. Czego mogą nauczyć nas Wall Street i ośmiotysięczniki?](https://s3.egospodarka.pl/grafika2/zarzadzanie-ryzykiem-w-przedsiebiorstwie/Swiadome-zarzadzanie-ryzykiem-ratuje-zycie-i-biznes-Czego-moga-nauczyc-nas-Wall-Street-i-osmiotysieczniki-271017-150x100crop.jpg)