-

![Likwidacja firmy a ulga na zakup kasy [© anna - Fotolia.com] Likwidacja firmy a ulga na zakup kasy]()

Likwidacja firmy a ulga na zakup kasy

... z art. 111 ust. 4 ustawy o podatku od towarów i usług, ci podatnicy, którzy rozpoczną ewidencjonowanie obrotu i kwot podatku należnego przy ... podatku od towarów i usług za miesiąc lub kwartał, w którym powstały okoliczności uzasadniające dokonanie zwrotu, a w przypadku podatników, o których mowa w art. 111 ust. 5 ustawy (tj. zwolnionych z podatku VAT ...

-

![Amortyzacja jednorazowa: homologacja auta [© anna - Fotolia.com] Amortyzacja jednorazowa: homologacja auta]()

Amortyzacja jednorazowa: homologacja auta

... zgodnie z przepisami w zakresie podatku VAT od 2011 r. podatnicy nie mają już obowiązku dostarczania kopii takiego zaświadczenia do urzędu skarbowego. Ustawodawca jednak pozostawił go na potrzeby podatku dochodowego. Przypomnijmy, że zaświadczenie takie uzyskane na potrzeby podatku VAT, jest wystarczające na potrzeby podatku dochodowego (jako że ...

-

![Księga podatkowa: przekazanie na cele osobiste [© whitelook - Fotolia.com] Księga podatkowa: przekazanie na cele osobiste]()

Księga podatkowa: przekazanie na cele osobiste

... podatku VAT (tj. gdy przy zakupie tego towaru podatnikowi przysługiwało prawo do odliczenia podatku ...

-

![Kasa fiskalna 2013: ewidencja otrzymanych zaliczek [© cybertrone - Fotolia.com] Kasa fiskalna 2013: ewidencja otrzymanych zaliczek]()

Kasa fiskalna 2013: ewidencja otrzymanych zaliczek

... na kasie fiskalnej zaewidencjonowane (a więc ten, w którym podatnik pozyskał informację o dokonanej wpłacie). Powyższe powinno zostać odzwierciedlone w rejestrach prowadzonych na potrzeby podatku VAT.

-

![Sprzedaż online i odbiór w sklepie. Kiedy konieczna kasa fiskalna, jakie obowiązki sprzedawcy? [© Gina Sanders - Fotolia.com] Sprzedaż online i odbiór w sklepie. Kiedy konieczna kasa fiskalna, jakie obowiązki sprzedawcy?]()

Sprzedaż online i odbiór w sklepie. Kiedy konieczna kasa fiskalna, jakie obowiązki sprzedawcy?

... warto jest tę kwestię rozważyć wcześniej, by nie narazić się na konsekwencje w podatku VAT. Kasa fiskalna Podatnicy dokonujący sprzedaży na rzecz osób fizycznych ... i podatku należnego oraz dane służące identyfikacji poszczególnych sprzedaży, w tym numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku albo podatku od ...

Tematy: sprzedaż przez internet, sklep internetowy, odbiór osobisty, sklep stacjonarny, kasa fiskalna, kasa rejestrująca, kasy fiskalne on-line, paragon, paragon fiskalny, zwolnienie z ewidencjonowania na kasie fiskalnej, obowiązek ewidencjonowania obrotów, ewidencja sprzedaży, ewidencjonowanie sprzedaży -

![Podatkowa "ofensywa" Sejmu [© Marcin Chodorowski - Fotolia.com] Podatkowa "ofensywa" Sejmu]()

Podatkowa "ofensywa" Sejmu

... opłaty targowej mają osoby handlujące na targowiskach. Sejm w drugim czytaniu zajmie się też projektem nowelizacji ustawy o VAT oraz Ordynacji podatkowej, zakładającym uproszczenie rozliczeń podatku VAT płaconego od usług telekomunikacyjnych, nadawczych i elektronicznych w państwach UE. Podatek w takich przypadkach będzie mógł być opłacany w kraju ...

-

![Jak sprawdzić kontrahenta? 3 przydatne triki księgowego [© Wellnhofer Designs - Fotolia.com] Jak sprawdzić kontrahenta? 3 przydatne triki księgowego]()

Jak sprawdzić kontrahenta? 3 przydatne triki księgowego

... WARTO ZAPAMIĘTAĆ! Potwierdzenia statusu VAT w formie zdjęć i pdf wraz z datą wykonania, przydają się również w trakcie ustalania odwrotnego obciążenia w VAT (dla sprzedawców towarów wrażliwych) oraz w trakcie ubiegania się o tzw. "Ulgę na złe długi", czyli dokonanie korekty podstawy opodatkowania i kwoty podatku VAT od niezapłaconej wierzytelności ...

-

![Zaległe faktury a rozliczenie kosztów firmy [© anna - Fotolia.com] Zaległe faktury a rozliczenie kosztów firmy]()

Zaległe faktury a rozliczenie kosztów firmy

... wydaje się opisane wyżej ujmowanie wydatków w kosztach w odpowiednim momencie na podstawie innej dokumentacji aniżeli faktura VAT. Późniejsza faktura będzie tutaj jedynie kolejnym dowodem potwierdzającym wcześniej ujęty koszt (oczywiście w zakresie podatku dochodowego – w podatku VAT będzie bowiem podstawą do odliczenia podatku naliczonego).

-

![Sprzedaż aportu rzeczowego w postaci środka trwałego [© kartos - Fotolia.com] Sprzedaż aportu rzeczowego w postaci środka trwałego]()

Sprzedaż aportu rzeczowego w postaci środka trwałego

... podatku VAT sprzedaż środka trwałego należy traktować jako sprzedaż zwolnioną (sprzedaż towaru używanego), ponieważ okres jego użytkowania w firmie wyniósł co najmniej pół roku i w chwili wniesienia jako aport nie było podatku VAT ... poz. 694 ze zm.), art. 43 ust. 1 pkt 2 ustawy z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. nr 54, poz. 535 ze ...

-

![Likwidacja i otwarcie firmy a kasa fiskalna [© Stanisław Tokarski - Fotolia.com] Likwidacja i otwarcie firmy a kasa fiskalna]()

Likwidacja i otwarcie firmy a kasa fiskalna

... rozumieniu ustawy o podatku VAT wnioskodawczyni likwidując, a następnie po pewnym czasie podejmując ponownie działalność gospodarczą w niezmienionej formie prawnej (jako osoba fizyczna), uczyni to jako podmiot ...

-

![Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji [© Andrey Popov - Fotolia.com] Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji]()

Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji

... organem. Podatnik musi zachować wzmożoną czujność wobec aparatu skarbowego. Raz zapłaconego podatku nie oddamy (najlepiej) nigdy Organy podatkowe od lat konsekwentnie odmawiały podatnikom zwrotu nadpłaty podatku VAT i akcyzy, jeśli ekonomiczny ciężar tego podatku poniósł już inny podmiot np. kontrahent występującego o zwrot daniny przedsiębiorcy ...

-

![Jak wystawić fakturę, gdy zabraknie NIP na paragonie? [© apops - Fotolia.com] Jak wystawić fakturę, gdy zabraknie NIP na paragonie?]()

Jak wystawić fakturę, gdy zabraknie NIP na paragonie?

... VAT do paragonu wyłącznie pod warunkiem, że na tym paragonie znajdzie się NIP nabywcy. Takie zmiany wprowadziła nowelizacja ustawy o podatku od towarów i usług oraz niektórych ... w wysokości odpowiadającej 100% kwoty podatku wykazanego na tej fakturze. Sankcja w tej samej wysokości, za odliczenie podatku VAT z faktury wystawionej do paragonu bez ...

-

![Przychód z dzierżawy nieruchomości tylko raz w roku? [© beeboys - Fotolia.com] Przychód z dzierżawy nieruchomości tylko raz w roku?]()

Przychód z dzierżawy nieruchomości tylko raz w roku?

... roczny okres rozliczeniowy, o czym świadczy użyty zwrot „Dzierżawca będzie zobowiązany w zamian za dzierżawę Nieruchomości płacić czynsz (...) powiększony o kwotę podatku VAT (...) rocznie” czy też sformułowanie „Rok czynszowy będzie odpowiadał rokowi kalendarzowemu” (spełnienie przesłanki ustalenia w umowie okresów rozliczeniowych); • płatność za ...

-

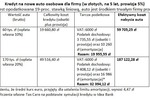

![Samochód osobowy: leasing czy kredyt Samochód osobowy: leasing czy kredyt]()

Samochód osobowy: leasing czy kredyt

... kredytu - wskazują szacunki Tax Care. Korzyści wynikają z możliwości zaliczenia całej raty w koszty podatkowe. Rekompensują one ograniczenia w możliwości odliczenia całego podatku VAT. Przełom roku to tradycyjnie czas wyprzedaży w salonach samochodowych. Przedsiębiorcy są bombardowani ofertą zakupu kończącego się rocznika na atrakcyjnych warunkach ...

-

![Mechanizm podzielonej płatności: ważna wartość faktury czy umowy? [© apops - Fotolia.com] Mechanizm podzielonej płatności: ważna wartość faktury czy umowy?]()

Mechanizm podzielonej płatności: ważna wartość faktury czy umowy?

... podatku VAT od 1 listopada 2019 r. stał się obowiązkowy dla wybranych transakcji. Jednym z warunków obligatoryjnego MPP jest ... zauważyć, ustawodawca odnosi się tutaj wprost do wartości faktury a nie umowy. W myśl przepisów ustawy o VAT (art. 2 pkt 31) fakturą jest dokument w formie papierowej lub w formie elektronicznej zawierający dane wymagane ...

-

![Brak pracowników przekreśla stałe miejsce prowadzenia działalności gospodarczej [© bernardbodo - Fotolia.com] Brak pracowników przekreśla stałe miejsce prowadzenia działalności gospodarczej]()

Brak pracowników przekreśla stałe miejsce prowadzenia działalności gospodarczej

... podatku VAT jest bardzo istotna, ponieważ determinuje ona miejsce (kraj), na terytorium którego usługi powinny być ... dnia 15 marca 2011 r. ustanawiającego środki wykonawcze do dyrektywy 2006/112/WE w sprawie wspólnego systemu podatku od wartości dodanej zdefiniowane zostało pojęcie „stałego miejsca prowadzenia działalności gospodarczej”, które oznacza ...

-

![Działalność nierejestrowana a KSeF. Czy osoby bez firmy będą musiały korzystać z e-faktur? [© wygenerowane przez AI] Działalność nierejestrowana a KSeF. Czy osoby bez firmy będą musiały korzystać z e-faktur?]()

Działalność nierejestrowana a KSeF. Czy osoby bez firmy będą musiały korzystać z e-faktur?

... i nadanie NIP – zaznacza Beata Tęgowska. - Działalność nierejestrowana – mimo swojej uproszczonej formy, na gruncie podatku VAT traktowana jest jak działalność gospodarcza. Oznacza to, że jej uczestnicy są podatnikami VAT i w konsekwencji zostaną objęci obowiązkiem korzystania z Krajowego Systemu e-faktur. Aby móc wystawiać e-faktury w systemie ...

-

![Podatek dochodowy 2018: utrudnienia i ułatwienia dla przedsiębiorców [© volis61 - Fotolia.com] Podatek dochodowy 2018: utrudnienia i ułatwienia dla przedsiębiorców]()

Podatek dochodowy 2018: utrudnienia i ułatwienia dla przedsiębiorców

... podatku VAT przyszła kolej na podatek dochodowy od osób prawnych, czyli CIT. Czy tak agresywne zmiany nie spowodują exodusu migracji polskiego biznesu do Wielkiej Brytanii? 3 października Rząd podjął decyzję o nowelizacji ustawy o podatku ... odbudowania dochodów państwa, w tym zwłaszcza dochodów z podatku CIT. Kierunek zmian przyjęty w projekcie ...

-

![Składy podatkowe czyli sposób odroczenie zapłaty akcyzy [© Picture-Factory - Fotolia.com] Składy podatkowe czyli sposób odroczenie zapłaty akcyzy]()

Składy podatkowe czyli sposób odroczenie zapłaty akcyzy

... mieszczącą się w zakresie działalności składu podatkowego, czyli polegającą na produkcji, przeładowaniu lub magazynowaniu wyrobów akcyzowych, które są zarejestrowane jako podatnicy podatku VAT (o ile nie są rolnikami wykonującymi działalność związaną z wyrobami akcyzowymi na własny użytek). Podmiot nie powinien też posiadać zaległości podatkowych ...

-

![Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa [© alexskopje - Fotolia.com] Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa]()

Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa

... przepisów ustaw podatkowych. Jak stanowi art. 2 pkt 27e ustawy o VAT przez ZCP należy rozumieć organizacyjnie i finansowo wyodrębniony w istniejącym przedsiębiorstwie zespół ... definicja ta jest analogiczna do rozumienia ZCP do celów podatku VAT. Z uwagi na powyższe, zorganizowany zespół składników materialnych i niematerialnych (w tym zobowiązań) – ...

-

![Wydatki w firmie: które stanowią koszty uzyskania przychodu? [© yahyaikiz - Fotolia.com] Wydatki w firmie: które stanowią koszty uzyskania przychodu?]()

Wydatki w firmie: które stanowią koszty uzyskania przychodu?

... wpływ na wymiar podatku dochodowego, a błędna ... podatku VAT; napoje i przekąski dla pracowników – „owocowe piątki” stały się w wielu firmach tradycją – zatrudniając pracowników można wrzucić w koszty wydatki na ten cel; telewizor, gry RTV i inne elementy wyposażenia pokoju do relaksu dla pracowników; alkohol i jedzenie może odliczyć od podatku ...

-

![Kasowy PIT dla przedsiębiorców - co oznacza w praktyce [© Sergey Nivens - Fotolia.com] Kasowy PIT dla przedsiębiorców - co oznacza w praktyce]()

Kasowy PIT dla przedsiębiorców - co oznacza w praktyce

... , albo gdy dłużnikiem jest kontrahent zagraniczny. Dlatego wraca pomysł wprowadzenia metody kasowej, która rozwiązałaby te problemy. Metoda ta istnieje już w podatku VAT. W pierwotnych założeniach kasowy PIT miał mieć zastosowanie do przedsiębiorców o rocznej sprzedaży nieprzekraczającej 2 mln euro. Postulowano również, by rozszerzyć jego zakres ...

-

![Wymiana opon w kosztach podatkowych firmy [© lightpoet - Fotolia.com] Wymiana opon w kosztach podatkowych firmy]()

Wymiana opon w kosztach podatkowych firmy

... Pozwala to zaoszczędzić na podatku przynajmniej kilkadziesiąt złotych na każde auto. Sezonową wymianę opon – z zimowych na letnie i ... VAT (ok. 75 zł) i obniży podatek dochodowy o ok. 62 zł (400 – 75 x 0,19; przy założeniu, że przedsiębiorca rozlicza się z fiskusem za pomocą 19-proc. stawki liniowej). Natomiast jeśli firma jest zwolniona z podatku VAT ...

-

![inFakt Check: analiza obietnic wyborczych Lewicy inFakt Check: analiza obietnic wyborczych Lewicy]()

inFakt Check: analiza obietnic wyborczych Lewicy

... wpływ zarówno na finanse obywateli, jak i podmiotów gospodarczych. Partia chce przede wszystkim obniżyć stawki podatku VAT, ale nie wskazuje, do jakich wartości. W programie zapisano również obietnicę uproszczenia przepisów o podatku dochodowym w dwóch ustawach – o podatnikach PIT i osobno o podatnikach CIT. Lewica chce także wprowadzić progresywną ...

-

![Samochód z kratką: amortyzacja jednorazowa? [© FikMik - Fotolia.com] Samochód z kratką: amortyzacja jednorazowa?]()

Samochód z kratką: amortyzacja jednorazowa?

... 4 pkt 1 ustawy o podatku VAT, a nie na podstawie art. 5a ustawy o podatku dochodowym. Powstała wątpliwość, czy w stosunku do tego samochodu można zastosować amortyzację jednorazową? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Zgodnie z treścią art. 22 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób ...

-

![Podatek CIT od spółki komandytowej [© ahmet_ozgur - Fotolia.com] Podatek CIT od spółki komandytowej]()

Podatek CIT od spółki komandytowej

... formie dywidendy. Ponadto, SKA i sp. k. są co do zasady podatnikami podatku VAT oraz płatnikami podatku dochodowego od osób fizycznych oraz dochodów biernych, w przypadku ... . Przepisy ustawy CIT w określonych normą art. 22 warunkach zwalniają z podatku wypłatę dywidendy z podatku jednak dotyczą wyłącznie dywidend wypłacanych z zysków osób ...

-

![Poradnik: podatek od sprzedaży detalicznej (handlu) [© igorbukhlin - Fotolia.com] Poradnik: podatek od sprzedaży detalicznej (handlu)]()

Poradnik: podatek od sprzedaży detalicznej (handlu)

... mu zwolnień w tym zakresie. Przychód ze sprzedaży detalicznej nie obejmuje podatku VAT - jest to zatem wartość netto sprzedanych towarów. Należy oczywiście ... danego miesiąca. Ustawodawca przewidział progresywną skalę tego podatku. I tak stawki podatku wynoszą: 0,8% podstawy opodatkowania - w części, w jakiej podstawa opodatkowania nie przekracza ...

-

![Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy [© macgyverhh - Fotolia] Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy]()

Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy

... . Samochodowy szwindel Przedmiotem działalności wykrytej karuzeli podatkowej był handel samochodowy. Podmioty, które sprowadzały auta z zagranicy, nie uiściły w Polsce należnego podatku VAT. Organy zidentyfikowały przeszło 1 tys. pojazdów, z których firmy nie rozliczyły się z fiskusem. Z szacunkowych wyliczeń wynika, że tylko przez ostatnie półtora ...

-

![Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku [© wygenerowane przez AI] Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku]()

Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku

... każdy przedsiębiorca. Początek 2026 roku to podniesienie limitu zwolnienia z VAT do 240 tys. zł. Od lutego wchodzi obowiązek wystawiania ... – etap I: obowiązek dla największych podmiotów. Obejmie firmy, u których wartość sprzedaży (wraz z kwotą podatku VAT) przekroczyła w 2024 roku kwotę 200 mln zł. 3–4 lutego - posiedzenie decyzyjne RPP. Luty - ...

-

![Wynajem maszyn: przychód podatkowy firmy [© anna - Fotolia.com] Wynajem maszyn: przychód podatkowy firmy]()

Wynajem maszyn: przychód podatkowy firmy

... przypadku wynajęcia, tudzież dzierżawy ruchomych składników firmy na rzecz kontrahenta z innego kraju, w podatku VAT występują pewne różnice do sytuacji, gdyby taka czynność była świadczona na rzecz kontrahenta krajowego. W podatku dochodowym nie ma to natomiast większego znaczenia. Jedyne o czym należy pamiętać, to konieczność rozliczenia ...

-

![Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie [© bankrx - Fotolia.com] Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie]()

Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie

... musiał czekać na zakończenie sprawy dotyczącej rozliczeń w podatku VAT. 4 czerwca 2019 r., w wyniku wniesionej przez Kancelarię Prawną Skarbiec kasacji, Sąd Najwyższy umorzył toczące się przeciwko niemu postępowanie. To precedensowa wygrana przed najwyższą instancją sądową w Polsce. Deklaracja VAT za 2010 rok W czerwcu 2017 r., grudziądzki ...

-

![Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia [© carballo - Fotolia.com] Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia]()

Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia

... stawkę podatku u źródła obniżoną lub gdy skorzystano ze zwolnienia z tego podatku. Przy ocenie dochowania należytej staranności należy uwzględnić charakter oraz skalę działalności prowadzonej przez płatnika. Dochowanie należytej staranności jest obecnie wymagane nie tylko z punktu widzenia prawidłowego rozliczenia podatku Vat, ale również ...

-

![Skany faktur jako dokumenty potwierdzające koszty podatkowe [© apops - Fotolia.com] Skany faktur jako dokumenty potwierdzające koszty podatkowe]()

Skany faktur jako dokumenty potwierdzające koszty podatkowe

... do odliczenia podatku VAT, nawet gdy po tej czynności oryginał papierowy zostanie zniszczony. Unika zaś odpowiedzi, czy taki sam skan może dokumentować koszty w podatku ... zapewniający określenie wysokości dochodu (straty), podstawy opodatkowania i wysokości należnego podatku za rok podatkowy, a także do uwzględnienia w ewidencji środków trwałych ...

-

![PIT-40 - ile będzie kosztował firmy? [© whitelook - Fotolia.com] PIT-40 - ile będzie kosztował firmy?]()

PIT-40 - ile będzie kosztował firmy?

... i 0,02 % wartości sprzedaży. Dla małych przedsiębiorców koszt zapłacenia podatku może sięgać aż 30,9 % jego wartości i odpowiada 2,6 % wartości sprzedaży. Zakładając, że zasadnicze koszty generowane są przez przepisy dotyczące cen transferowych oraz przepisy dotyczące zapłaty i zwrotu podatku VAT, można uznać że poziom 1,0 % to minimalny poziom ...

-

![Podatek PCC od sprzedaży nieruchomości firmy [© FikMik - Fotolia.com] Podatek PCC od sprzedaży nieruchomości firmy]()

Podatek PCC od sprzedaży nieruchomości firmy

... podatku VAT. Mając na uwadze przedstawiony we wniosku opis zdarzenia przyszłego i przytoczone przepisy prawne, stwierdzić należy, iż umowa sprzedaży, której przedmiotem jest prawo wieczystego użytkowania gruntów oraz prawo własności budynku i budowli posadowionych na tym gruncie, podlega - co wynika z art. 2 pkt 4 lit. b) ustawy o podatku ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Likwidacja firmy a ulga na zakup kasy [© anna - Fotolia.com] Likwidacja firmy a ulga na zakup kasy](https://s3.egospodarka.pl/grafika/kasa-fiskalna/Likwidacja-firmy-a-ulga-na-zakup-kasy-skVsXY.jpg)

![Amortyzacja jednorazowa: homologacja auta [© anna - Fotolia.com] Amortyzacja jednorazowa: homologacja auta](https://s3.egospodarka.pl/grafika/srodki-trwale/Amortyzacja-jednorazowa-homologacja-auta-skVsXY.jpg)

![Księga podatkowa: przekazanie na cele osobiste [© whitelook - Fotolia.com] Księga podatkowa: przekazanie na cele osobiste](https://s3.egospodarka.pl/grafika/pkpir/Ksiega-podatkowa-przekazanie-na-cele-osobiste-JbjmWj.jpg)

![Kasa fiskalna 2013: ewidencja otrzymanych zaliczek [© cybertrone - Fotolia.com] Kasa fiskalna 2013: ewidencja otrzymanych zaliczek](https://s3.egospodarka.pl/grafika2/kasa-fiskalna/Kasa-fiskalna-2013-ewidencja-otrzymanych-zaliczek-120520-150x100crop.jpg)

![Sprzedaż online i odbiór w sklepie. Kiedy konieczna kasa fiskalna, jakie obowiązki sprzedawcy? [© Gina Sanders - Fotolia.com] Sprzedaż online i odbiór w sklepie. Kiedy konieczna kasa fiskalna, jakie obowiązki sprzedawcy?](https://s3.egospodarka.pl/grafika2/sprzedaz-przez-internet/Sprzedaz-online-i-odbior-w-sklepie-Kiedy-konieczna-kasa-fiskalna-jakie-obowiazki-sprzedawcy-253402-150x100crop.jpg)

![Podatkowa "ofensywa" Sejmu [© Marcin Chodorowski - Fotolia.com] Podatkowa "ofensywa" Sejmu](https://s3.egospodarka.pl/grafika2/Sejm/Podatkowa-ofensywa-Sejmu-140767-150x100crop.jpg)

![Jak sprawdzić kontrahenta? 3 przydatne triki księgowego [© Wellnhofer Designs - Fotolia.com] Jak sprawdzić kontrahenta? 3 przydatne triki księgowego](https://s3.egospodarka.pl/grafika2/wywiadownia-gospodarcza/Jak-sprawdzic-kontrahenta-3-przydatne-triki-ksiegowego-209970-150x100crop.jpg)

![Zaległe faktury a rozliczenie kosztów firmy [© anna - Fotolia.com] Zaległe faktury a rozliczenie kosztów firmy](https://s3.egospodarka.pl/grafika/koszty-podatkowe/Zalegle-faktury-a-rozliczenie-kosztow-firmy-skVsXY.jpg)

![Sprzedaż aportu rzeczowego w postaci środka trwałego [© kartos - Fotolia.com] Sprzedaż aportu rzeczowego w postaci środka trwałego](https://s3.egospodarka.pl/grafika/srodki-trwale/Sprzedaz-aportu-rzeczowego-w-postaci-srodka-trwalego-9ABtnB.jpg)

![Likwidacja i otwarcie firmy a kasa fiskalna [© Stanisław Tokarski - Fotolia.com] Likwidacja i otwarcie firmy a kasa fiskalna](https://s3.egospodarka.pl/grafika2/kasy-fiskalne/Likwidacja-i-otwarcie-firmy-a-kasa-fiskalna-106377-150x100crop.jpg)

![Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji [© Andrey Popov - Fotolia.com] Fiskus daje i zabiera: ograniczone prawo do korekty deklaracji](https://s3.egospodarka.pl/grafika2/zaleglosci-podatkowe/Fiskus-daje-i-zabiera-ograniczone-prawo-do-korekty-deklaracji-212967-150x100crop.jpg)

![Jak wystawić fakturę, gdy zabraknie NIP na paragonie? [© apops - Fotolia.com] Jak wystawić fakturę, gdy zabraknie NIP na paragonie?](https://s3.egospodarka.pl/grafika2/ksiegi-podatkowe/Jak-wystawic-fakture-gdy-zabraknie-NIP-na-paragonie-222589-150x100crop.jpg)

![Przychód z dzierżawy nieruchomości tylko raz w roku? [© beeboys - Fotolia.com] Przychód z dzierżawy nieruchomości tylko raz w roku?](https://s3.egospodarka.pl/grafika2/obowiazek-podatkowy/Przychod-z-dzierzawy-nieruchomosci-tylko-raz-w-roku-240038-150x100crop.jpg)

![Mechanizm podzielonej płatności: ważna wartość faktury czy umowy? [© apops - Fotolia.com] Mechanizm podzielonej płatności: ważna wartość faktury czy umowy?](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Mechanizm-podzielonej-platnosci-wazna-wartosc-faktury-czy-umowy-231441-150x100crop.jpg)

![Brak pracowników przekreśla stałe miejsce prowadzenia działalności gospodarczej [© bernardbodo - Fotolia.com] Brak pracowników przekreśla stałe miejsce prowadzenia działalności gospodarczej](https://s3.egospodarka.pl/grafika2/podatnik-VAT/Brak-pracownikow-przekresla-stale-miejsce-prowadzenia-dzialalnosci-gospodarczej-239761-150x100crop.jpg)

![Działalność nierejestrowana a KSeF. Czy osoby bez firmy będą musiały korzystać z e-faktur? [© wygenerowane przez AI] Działalność nierejestrowana a KSeF. Czy osoby bez firmy będą musiały korzystać z e-faktur?](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-a-KSeF-Czy-osoby-bez-firmy-beda-musialy-korzystac-z-e-faktur-269039-150x100crop.png)

![Podatek dochodowy 2018: utrudnienia i ułatwienia dla przedsiębiorców [© volis61 - Fotolia.com] Podatek dochodowy 2018: utrudnienia i ułatwienia dla przedsiębiorców](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Podatek-dochodowy-2018-utrudnienia-i-ulatwienia-dla-przedsiebiorcow-201413-150x100crop.jpg)

![Składy podatkowe czyli sposób odroczenie zapłaty akcyzy [© Picture-Factory - Fotolia.com] Składy podatkowe czyli sposób odroczenie zapłaty akcyzy](https://s3.egospodarka.pl/grafika2/podatek-akcyzowy/Sklady-podatkowe-czyli-sposob-odroczenie-zaplaty-akcyzy-237458-150x100crop.jpg)

![Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa [© alexskopje - Fotolia.com] Koncesje i zezwolenia a zorganizowana część przedsiębiorstwa](https://s3.egospodarka.pl/grafika2/zorganizowana-czesc-przedsiebiorstwa/Koncesje-i-zezwolenia-a-zorganizowana-czesc-przedsiebiorstwa-140968-150x100crop.jpg)

![Wydatki w firmie: które stanowią koszty uzyskania przychodu? [© yahyaikiz - Fotolia.com] Wydatki w firmie: które stanowią koszty uzyskania przychodu?](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodu/Wydatki-w-firmie-ktore-stanowia-koszty-uzyskania-przychodu-240143-150x100crop.jpg)

![Kasowy PIT dla przedsiębiorców - co oznacza w praktyce [© Sergey Nivens - Fotolia.com] Kasowy PIT dla przedsiębiorców - co oznacza w praktyce](https://s3.egospodarka.pl/grafika2/PIT-kasowy/Kasowy-PIT-dla-przedsiebiorcow-co-oznacza-w-praktyce-258649-150x100crop.jpg)

![Wymiana opon w kosztach podatkowych firmy [© lightpoet - Fotolia.com] Wymiana opon w kosztach podatkowych firmy](https://s3.egospodarka.pl/grafika2/samochod-w-firmie/Wymiana-opon-w-kosztach-podatkowych-firmy-92070-150x100crop.jpg)

![Samochód z kratką: amortyzacja jednorazowa? [© FikMik - Fotolia.com] Samochód z kratką: amortyzacja jednorazowa?](https://s3.egospodarka.pl/grafika/srodki-trwale/Samochod-z-kratka-amortyzacja-jednorazowa-ZKDwv5.jpg)

![Podatek CIT od spółki komandytowej [© ahmet_ozgur - Fotolia.com] Podatek CIT od spółki komandytowej](https://s3.egospodarka.pl/grafika2/spolka-komandytowo-akcyjna/Podatek-CIT-od-spolki-komandytowej-115322-150x100crop.jpg)

![Poradnik: podatek od sprzedaży detalicznej (handlu) [© igorbukhlin - Fotolia.com] Poradnik: podatek od sprzedaży detalicznej (handlu)](https://s3.egospodarka.pl/grafika2/Podatek-dochodowy/Poradnik-podatek-od-sprzedazy-detalicznej-handlu-180694-150x100crop.jpg)

![Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy [© macgyverhh - Fotolia] Uszczelnienie systemu podatkowego utrudnia prowadzenie firmy](https://s3.egospodarka.pl/grafika2/badania-przedsiebiorcow/Uszczelnienie-systemu-podatkowego-utrudnia-prowadzenie-firmy-199603-150x100crop.jpg)

![Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku [© wygenerowane przez AI] Co czeka firmy od 1 stycznia? Kalendarium najważniejszych dat dla mikro i małych firm na początek 2026 roku](https://s3.egospodarka.pl/grafika2/zmiany-w-podatkach/Co-czeka-firmy-od-1-stycznia-Kalendarium-najwazniejszych-dat-dla-mikro-i-malych-firm-na-poczatek-2026-roku-270199-150x100crop.png)

![Wynajem maszyn: przychód podatkowy firmy [© anna - Fotolia.com] Wynajem maszyn: przychód podatkowy firmy](https://s3.egospodarka.pl/grafika/przychody-podatkowe/Wynajem-maszyn-przychod-podatkowy-firmy-skVsXY.jpg)

![Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie [© bankrx - Fotolia.com] Fiskus musi dokonać wszczęcia postępowania skarbowego w terminie](https://s3.egospodarka.pl/grafika2/termin-przedawnienia/Fiskus-musi-dokonac-wszczecia-postepowania-skarbowego-w-terminie-220643-150x100crop.jpg)

![Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia [© carballo - Fotolia.com] Podatek u źródła czyli dodatkowa danina od zagranicznego wynagrodzenia](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Podatek-u-zrodla-czyli-dodatkowa-danina-od-zagranicznego-wynagrodzenia-224627-150x100crop.jpg)

![Skany faktur jako dokumenty potwierdzające koszty podatkowe [© apops - Fotolia.com] Skany faktur jako dokumenty potwierdzające koszty podatkowe](https://s3.egospodarka.pl/grafika2/faktura-VAT/Skany-faktur-jako-dokumenty-potwierdzajace-koszty-podatkowe-237841-150x100crop.jpg)

![PIT-40 - ile będzie kosztował firmy? [© whitelook - Fotolia.com] PIT-40 - ile będzie kosztował firmy?](https://s3.egospodarka.pl/grafika/ustawa-o-podatku-dochodowym/PIT-40-ile-bedzie-kosztowal-firmy-JbjmWj.jpg)

![Podatek PCC od sprzedaży nieruchomości firmy [© FikMik - Fotolia.com] Podatek PCC od sprzedaży nieruchomości firmy](https://s3.egospodarka.pl/grafika/podatek-PCC/Podatek-PCC-od-sprzedazy-nieruchomosci-firmy-ZKDwv5.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025 [© wygenerowane przez AI] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-listopadzie-2025-269450-150x100crop.png)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją [© Leszek Czerwonka - Fotolia.com] Poradnik PIT-36 i PIT/ZG: dochody z Niemiec - wyłączenie z progresją](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dochody-z-Niemiec-wylaczenie-z-progresja-172055-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

!["Męskie" zawody coraz częściej dla kobiet. Polki pracują w przemyśle, IT i budownictwie [© pexels] "Męskie" zawody coraz częściej dla kobiet. Polki pracują w przemyśle, IT i budownictwie](https://s3.egospodarka.pl/grafika2/zawody/Meskie-zawody-coraz-czesciej-dla-kobiet-Polki-pracuja-w-przemysle-IT-i-budownictwie-271047-150x100crop.jpg)

![Co zrobić po wykryciu cyberataku na firmę? Te 5 kroków musisz bezzwłocznie podjąć [© wygenerowane przez AI] Co zrobić po wykryciu cyberataku na firmę? Te 5 kroków musisz bezzwłocznie podjąć](https://s3.egospodarka.pl/grafika2/cyberatak/Co-zrobic-po-wykryciu-cyberataku-na-firme-Te-5-krokow-musisz-bezzwlocznie-podjac-271042-150x100crop.jpg)

![Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi? [© wygenerowane przez AI] Kiedy sukces przestaje smakować. Wypalenie przedsiębiorcy w czasach wzrostu firmy. Jak je rozpoznać i czym grozi?](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Kiedy-sukces-przestaje-smakowac-Wypalenie-przedsiebiorcy-w-czasach-wzrostu-firmy-Jak-je-rozpoznac-i-czym-grozi-271016-150x100crop.jpg)

![Badania internetu Gemius/PBI II 2026 [© pexels] Badania internetu Gemius/PBI II 2026](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-II-2026-271031-150x100crop.jpg)

![Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce? [© pexels] Ceny ropy rosną, firmy liczą koszty. Czy konflikt na Bliskim Wschodzie uderzy w rynek pracy w Polsce?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Ceny-ropy-rosna-firmy-licza-koszty-Czy-konflikt-na-Bliskim-Wschodzie-uderzy-w-rynek-pracy-w-Polsce-271032-150x100crop.jpg)

![Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach [© pexels] Luka płacowa w Polsce. Nowy raport pokazuje skalę nierówności w wynagrodzeniach](https://s3.egospodarka.pl/grafika2/luka-placowa/Luka-placowa-w-Polsce-Nowy-raport-pokazuje-skale-nierownosci-w-wynagrodzeniach-271029-150x100crop.jpg)