-

![Ulga na złe długi gdy dłużnik w stanie likwidacji? [© anna - Fotolia.com] Ulga na złe długi gdy dłużnik w stanie likwidacji?]()

Ulga na złe długi gdy dłużnik w stanie likwidacji?

... upłynął w październiku 2008 r. W chwili sprzedaży kontrahent był dobrze prosperującym przedsiębiorstwem. Obecnie jednak został postawiony w stan likwidacji. Czy firma może skorygować podatek należny z tej faktury w ramach ulgi na złe długi? Zasady rozliczania podatku w odniesieniu do nieściągalnych wierzytelności (potocznie zwanym ulgą na złe ...

-

![Darowizna: VAT należny a koszty firmy [© anna - Fotolia.com] Darowizna: VAT należny a koszty firmy]()

Darowizna: VAT należny a koszty firmy

... przysługiwało odliczenie VAT, musi od tej czynności naliczyć VAT należny. Czy podatek ten można zaliczyć do kosztów uzyskania przychodów w podatku dochodowym? Opodatkowaniu ... 1 pkt 43 lit. b) tejże ustawy, kosztem uzyskania przychodu może być także podatek należny, ale tylko w przypadku: importu usług oraz wewnątrzwspólnotowego nabycia towarów, ...

-

![Sprzedaż ratalna a obowiązek podatkowy w VAT [© whitelook - Fotolia.com] Sprzedaż ratalna a obowiązek podatkowy w VAT]()

Sprzedaż ratalna a obowiązek podatkowy w VAT

... maszyny produkcyjnej o wartości 40 000 zł netto + podatek VAT w wysokości 22%: 8 800 zł. Z tego tytułu nabywca wpłacił zaliczkę w wysokości 5 000 zł dnia ... ta jest kwotą brutto, z której należy wyodrębnić wartość netto oraz podatek VAT metodą „w stu”. Wartości te będą następujące: Podatek VAT: 22 / 122 x 5 000 zł = 901,64 zł Wartość netto: 5 000 ...

-

![Błędna faktura a odzyskanie podatku VAT [© whitelook - Fotolia.com] Błędna faktura a odzyskanie podatku VAT]()

Błędna faktura a odzyskanie podatku VAT

... Stadeco BV (C-566/07), w którym stwierdził, że w przypadku faktur, w których błędnie wykazano VAT, podatek ten, zgodnie z art. 21 ust. 1 lit. c VI Dyrektywy (obecnie art. ... została wystawiona faktura. Ma to miejsce także wówczas, gdy zgodnie z regulacjami wspólnotowymi podatek ten jest należny w innym państwie członkowskim. Ponadto ETS stwierdził, ...

-

![Duplikat faktury za media a odliczenie VAT [© whitelook - Fotolia.com] Duplikat faktury za media a odliczenie VAT]()

Duplikat faktury za media a odliczenie VAT

... . Stosuje się tutaj ogólne zasady odliczania tego podatku. Kiedy jednak podatek ten należy odliczyć z duplikatu faktury za media? Rozpatrzmy następującą sytuację: Podatnik ... w jednym z dwóch kolejnych okresów rozliczeniowych. Jeżeli tego nie zrobi, aby odliczyć podatek, konieczne jest złożenie korekty deklaracji za okres, w którym prawo do odliczenia ...

-

![Wydatki na zaniechane inwestycje a odliczenie VAT [© anna - Fotolia.com] Wydatki na zaniechane inwestycje a odliczenie VAT]()

Wydatki na zaniechane inwestycje a odliczenie VAT

... jej zaniechaniu. Czy w takiej sytuacji musi skorygować odliczony od tych wydatków podatek VAT? Zgodnie z ogólną zasadą wyrażoną w art. 86 ust. 1 ustawy o podatku od towarów i ... służyć w przyszłości wykonywaniu czynności opodatkowanych, w związku z czym na bieżąco odliczano podatek VAT od ponoszonych na nią wydatków, a po pewnym czasie podjęto decyzję ...

-

![Ulga na złe długi w VAT od grudnia 2008 [© anna - Fotolia.com] Ulga na złe długi w VAT od grudnia 2008]()

Ulga na złe długi w VAT od grudnia 2008

... do zwiększenia podatku naliczonego, za okres rozliczeniowy, w którym należność została uregulowana. W przypadku, gdy taka zapłata zostanie dokonana częściowo, podatek należny u wierzyciela i odpowiednio podatek naliczony u dłużnika zwiększają się w odniesieniu do zapłaconej części. Pomimo szeregu warunków, określonych w art. 89a ustawy o podatku od ...

-

![Ryczałt: przejście na zasady ogólne a zaliczki uproszczone [© anna - Fotolia.com] Ryczałt: przejście na zasady ogólne a zaliczki uproszczone]()

Ryczałt: przejście na zasady ogólne a zaliczki uproszczone

... ogólnych wg skali podatkowej bądź też płacący podatek liniowy, mogą skorzystać z wpłacania zaliczek na podatek dochodowy w sposób uproszczony. Prawo to nie przysługuje ... korzystał z opodatkowania w formie ryczałtu ewidencjonowanego. Na rok 2010 zmienił powyższe i podatek płaci na zasadach ogólnych (prowadzi podatkową księgę przychodów i rozchodów). ...

-

![Uproszczone zaliczki a remanent w trakcie roku [© whitelook - Fotolia.com] Uproszczone zaliczki a remanent w trakcie roku]()

Uproszczone zaliczki a remanent w trakcie roku

... możliwe wpłaty zaliczek w uproszczonej formie. Jak wynika z powyższego, przy tej metodzie obliczania zaliczek na podatek dochodowy nie ma znaczenia dochód uzyskany w danym roku podatkowym, a w latach wcześniejszych. Podatek od faktycznie osiągniętego w danym roku dochodu, z uwzględnieniem różnic remanentowych, ustalą oni dopiero w zeznaniu rocznym ...

-

![Nieterminowa faktura a odliczenie VAT [© anna - Fotolia.com] Nieterminowa faktura a odliczenie VAT]()

Nieterminowa faktura a odliczenie VAT

... do złożenia deklaracji podatkowej, w której podatnik dokonał obniżenia podatku należnego o podatek naliczony wynikający z faktury. Wyjątek ten wskazuje zatem, że przykładowo gdy podatnik otrzymał ... koniec maja 2010 r. a towar na początku czerwca (np. 7 czerwca – poniedziałek), podatek VAT z tej faktury może uwzględnić w rozliczeniu za miesiąc maj – ...

-

![Środki trwałe: sprzedaż a korekta VAT [© anna - Fotolia.com] Środki trwałe: sprzedaż a korekta VAT]()

Środki trwałe: sprzedaż a korekta VAT

... w okresie tzw. korekty VAT, podatnik będzie musiał skorygować wcześniej odliczony podatek? Zgodnie z art. 86 ust. 1 ustawy o podatku od towarów i usług, w zakresie, w ... okresie korekty. Nie oznacza to jednak, że będzie musiał korygować wcześniej odliczony podatek VAT. Obowiązek korekty występuje bowiem jedynie wówczas, gdy (zgodnie z art. 91 ...

-

![Umowa zlecenie a otwarcie firmy [© whitelook - Fotolia.com] Umowa zlecenie a otwarcie firmy]()

Umowa zlecenie a otwarcie firmy

... prowadzonej działalności gospodarczej, nie jest on obowiązany do poboru zaliczki na podatek dochodowy (art. 41 ust. 2 updof). W naszym przykładzie po zawarciu umowy zlecenia ... podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług. Za datę powstania przychodu uważa się tutaj z ...

-

![Sprzedaż samochodu: korekta VAT a koszty [© anna - Fotolia.com] Sprzedaż samochodu: korekta VAT a koszty]()

Sprzedaż samochodu: korekta VAT a koszty

Część przedsiębiorców sprzedając wykorzystywane w działalności gospodarczej używane samochody osobowe musi z tego tytułu skorygować odliczony wcześniej podatek VAT. Korekta taka wpływa na podatek dochodowy. Zgodnie z §12 ust. 1 pkt 5 rozporządzenia w sprawie VAT zwalnia się z tego podatku dostawę samochodów osobowych i innych pojazdów samochodowych ...

-

![Dwie umowy o pracę: zryczałtowane koszty podatkowe [© anna - Fotolia.com] Dwie umowy o pracę: zryczałtowane koszty podatkowe]()

Dwie umowy o pracę: zryczałtowane koszty podatkowe

... pracodawców w oparciu umowy o pracę. W takiej sytuacji, przy ustalaniu zaliczki na podatek dochodowy od wypłaconego wynagrodzenia każdy z tych pracodawców jest obowiązany ... jako płatnik jest obowiązany uwzględniać przy ustalaniu zaliczki na podatek dochodowy od danego wynagrodzenia pracownika. Co istotne, koszty te przysługują pracownikowi w każdym ...

-

![Koszty uzyskania przychodu ex-pracownika [© whitelook - Fotolia.com] Koszty uzyskania przychodu ex-pracownika]()

Koszty uzyskania przychodu ex-pracownika

... , są obowiązane jako płatnicy obliczać i pobierać w ciągu roku zaliczki na podatek dochodowy od osób, które uzyskują od tych zakładów przychody ze ... pracownika z chwilą zakończenia stosunku pracy. Tym samym pracodawca z przykładu przy ustalaniu zaliczki na podatek od premii byłego pracownika powinien uwzględnić standardowe koszty uzyskania przychodu. ...

-

![Podróż służbowa pracownika: odliczenie VAT [© anna - Fotolia.com] Podróż służbowa pracownika: odliczenie VAT]()

Podróż służbowa pracownika: odliczenie VAT

... Czy od tych wydatków, które ostatecznie ponosi pracodawca, może on odliczyć podatek VAT? Przede wszystkim należy pamiętać, że o prawie do odliczenia podatku ... w związku z wykonywaniem czynności opodatkowanych przez podatnika (art. 86 ust. 1 ustawy o VAT). Podatek naliczony odlicza się przede wszystkim z faktur VAT dokumentujących poniesione wydatki ...

-

![Działalność agroturystyczna a odliczenie VAT [© FikMik - Fotolia.com] Działalność agroturystyczna a odliczenie VAT]()

Działalność agroturystyczna a odliczenie VAT

... będzie przysługiwało prawo do obniżenia podatku należnego o podatek naliczony z faktur dokumentujących poniesione wydatki. Stanowisko takie ... odliczyć podatek VAT? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) Podstawowe uprawnienie podatnika dotyczące obniżenia podatku należnego o podatek naliczony zostało zawarte w art ...

-

![Sprzedaż nieruchomości firmy bez podatku? [© anna - Fotolia.com] Sprzedaż nieruchomości firmy bez podatku?]()

Sprzedaż nieruchomości firmy bez podatku?

... gospodarczej nie będzie generować przychodu z działalności gospodarczej. Nie znaczy to, że będzie w ogóle nieopodatkowana. Podatek może się pojawić ale z innego tytułu niż działalność gospodarcza. Będzie to podatek z tytułu powstania przychodu ze sprzedaży nieruchomości. Zasady opodatkowania sprzedaży powyższych składników majątkowych reguluje art ...

-

![Zaliczki kwartalne: optymalizacja podatkowa Zaliczki kwartalne: optymalizacja podatkowa]()

Zaliczki kwartalne: optymalizacja podatkowa

... tym celu należy przede wszystkim zintensyfikować zakupy firmowe. Płacenie zaliczek na podatek dochodowy jest ciężkim obowiązkiem dla podatników, szczególnie jeśli obowiązek ... ? Powinien z pewnością zmniejszyć dochód do opodatkowania. Mniejszy dochód to niższy podatek. Aby to zrobić można zmniejszyć przychody lub zwiększyć koszty podatkowe. ...

-

![Nieruchomości: hala produkcyjna w podatkach [© anna - Fotolia.com] Nieruchomości: hala produkcyjna w podatkach]()

Nieruchomości: hala produkcyjna w podatkach

... jednak taka hala służy także produkcji nieopodatkowanej, to zakupy służące czynnościom opodatkowanym i wynikający z nich podatek naliczony powinny być wyodrębnione. Nie zawsze jest to jednak możliwe. W takim przypadku podatek podlegający odliczeniu oblicza się według udziału procentowego, w jakim dana nieruchomość wykorzystywana jest do sprzedaży ...

Tematy: odliczenie VAT, VAT naliczony, odliczenie podatku VAT, Amortyzacja, amortyzacja środków trwałych, Środki trwałe, amortyzacja nieruchomości, podatek od nieruchomości, podatki i opłaty lokalne, ustawa o podatkach i opłatach lokalnych, opodatkowanie podatkiem od nieruchomości, opodatkowanie budowli -

![Wyższy VAT na niezdrową żywność? [© whitelook - Fotolia.com] Wyższy VAT na niezdrową żywność?]()

Wyższy VAT na niezdrową żywność?

... do 4,33 zł, czyli o 53 grosze (14%). Innym rozwiązaniem może być podatek "tłuszczowy", który już funkcjonuje np. na Węgrzech, w Danii i w Rumunii. Poseł Abraham Godston (PO ... Chociaż jedno nie wyklucza drugiego - wyższa stawka VAT może iść w parze z dodatkową daniną. Podatek tłuszczowy, w odróżnieniu od VAT, obok tego, że zasila budżet państwa ...

-

![Dotacja unijna: VAT jako przychód podatkowy? [© whitelook - Fotolia.com] Dotacja unijna: VAT jako przychód podatkowy?]()

Dotacja unijna: VAT jako przychód podatkowy?

... takim przypadku także dotacja ta nie stanowi przychodu. Czy obejmuje ona jednak także podatek VAT? To, że wsparcie finansowe przyznane na rozpoczęcie działalności gospodarczej w ramach ... możliwe. Powyższe nie oznacza jednak, że od tej części dotacji automatycznie podatek trzeba zapłacić. Przyjmując nawet stanowisko fiskusa za prawidłowe (mimo ...

-

![Sprzedaż odpadków: rozliczenie podatku i faktura VAT [© FikMik - Fotolia.com] Sprzedaż odpadków: rozliczenie podatku i faktura VAT]()

Sprzedaż odpadków: rozliczenie podatku i faktura VAT

... danych dotyczących stawki i kwoty podatku oraz kwoty należności wraz z podatkiem zawierają: 1. adnotację, że podatek rozlicza nabywca, lub 2. wskazanie właściwego przepisu ustawy lub dyrektywy, wskazującego, że podatek rozlicza nabywca, lub 3. oznaczenie „odwrotne obciążenie”. Przepisy powyższe wprowadzają mechanizm polegający na przesunięciu ...

-

![Ulga na złe długi: korekta podatku naliczonego [© anna - Fotolia.com] Ulga na złe długi: korekta podatku naliczonego]()

Ulga na złe długi: korekta podatku naliczonego

... z nieuregulowanych faktur, poprzez korektę deklaracji za okres, w którym dokonał odliczenia. Tym samym ustawodawca wymaga tutaj, aby dłużnik skorygował odliczony wcześniej podatek z faktur, w stosunku do których wierzyciel skorzystał obecnie z ulgi na złe długi, w okresie rozliczeniowym, w którym faktury te zostały ujęte w rachunku podatkowym ...

-

![Faktura VAT marża na środek trwały [© anna - Fotolia.com] Faktura VAT marża na środek trwały]()

Faktura VAT marża na środek trwały

... jego przekazania do używania oraz co do zasady pomniejszona o podatek od towarów i usług jednakże z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek ten nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku ...

-

![Zeznanie roczne PIT 2011: o czym pamiętać? [© whitelook - Fotolia.com] Zeznanie roczne PIT 2011: o czym pamiętać?]()

Zeznanie roczne PIT 2011: o czym pamiętać?

... przy sporządzaniu rozliczenia, co decyduje o terminowości złożenia zeznania i kiedy zapłacić podatek. 1 wybór identyfikatora podatkowego Do 30 kwietnia 2012 r. trzeba złożyć następujące zeznania za ... za 2011 r. wyszedł mi podatek do zapłaty w wysokości 5 zł. Czy muszę wpłacić tak niewielką kwotę? TAK. Podatek wykazany w rocznym rozliczeniu podatku ...

-

![Kiedy sankcyjna stawka podatku PCC od umowy pożyczki? [© designcreator - Fotolia.com] Kiedy sankcyjna stawka podatku PCC od umowy pożyczki?]()

Kiedy sankcyjna stawka podatku PCC od umowy pożyczki?

... ze stanowiskiem resortu finansów, że powinni zapłacić w takiej sytuacji podatek od czynności cywilnoprawnych w wysokości 20 %. Nie w każdym jednak przypadku stanowisko ... nieprawidłowego lub ustanowienia użytkowania nieprawidłowego albo ich zmiany, a należny podatek od tych czynności nie został zapłacony; biorący pożyczkę, o którym mowa w art. ...

-

![Karta podatkowa w 2013 r.: stawki wyższe o 4%? [© PhotoGTS - Fotolia.com] Karta podatkowa w 2013 r.: stawki wyższe o 4%?]()

Karta podatkowa w 2013 r.: stawki wyższe o 4%?

... podatku dochodowego, składania zeznań rocznych czy też wpłacania zaliczki na podatek dochodowy. Płacą jednak każdego miesiąca (do 7-ego dnia miesiąca następnego za ... wygaśnięcie decyzji o opodatkowaniu w formie karty podatkowej, zaś podatnik jest obowiązany płacić podatek dochodowy na zasadach ogólnych przez cały rok podatkowy oraz założyć właściwe ...

-

![20 lat VAT-u w Polsce [© Becky Stares - Fotolia] 20 lat VAT-u w Polsce]()

20 lat VAT-u w Polsce

... , jednak jego zwolennikami i mentorami prac byli politycy, głównie ministrowie finansów pierwszych pokomunistycznych rządów. Projekt ustawy trafił do Sejmu w czerwcu 1992. Podatek VAT w swej istocie jest podatkiem od konsumpcji, płacony jest przez końcowych konsumentów usług czy towarów, a nie uczestników etapów "pośrednich" - przedsiębiorców ...

-

![Mały podatnik: preferencje w podatku VAT i PIT [© kwakier - Fotolia.com] Mały podatnik: preferencje w podatku VAT i PIT]()

Mały podatnik: preferencje w podatku VAT i PIT

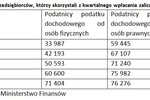

... też ustawy o podatku dochodowym. Dotyczą one m.in. możliwości rozliczania VAT-u dopiero po otrzymaniu zapłaty od kontrahenta, sposobu wpłaty zaliczek na podatek dochodowy, czy możliwości skorzystania z jednorazowej amortyzacji. Mały podatnik to, przedsiębiorca, u którego wartość przychodu ze sprzedaży w ubiegłym roku podatkowym nie przekroczyła ...

-

![Odliczenia od przychodu 2012: koszty podatkowe [© anna - Fotolia.com] Odliczenia od przychodu 2012: koszty podatkowe]()

Odliczenia od przychodu 2012: koszty podatkowe

... może być różna. W większości przypadków będą one ustalone w zryczałtowanej wysokości, którą to płatnik stosował już na etapie poboru zaliczki na podatek od wypłacanych wynagrodzeń. Pracownicze koszty uzyskania przychodu w zryczałtowanej wysokości W przypadku przychodów z umowy o pracę, podstawowymi kosztami uzyskania przychodu, do których prawo ...

-

![Ograniczone 50% koszty uzyskania przychodu w 2013 r. [© serq - Fotolia.com] Ograniczone 50% koszty uzyskania przychodu w 2013 r.]()

Ograniczone 50% koszty uzyskania przychodu w 2013 r.

... z tym należy ograniczyć te koszty przy ustalaniu kolejnych zaliczek na podatek. Ustawodawca przewidział jednak stosowanie ograniczonych kosztów uzyskania przychodu w trakcie roku na wniosek ... uzyskania przychodu przez płatnika na etapie ustalania zaliczki na podatek dochodowy. Poniżej prezentujemy przykładowy wzór takiego pisma. Warto pamiętać, ...

-

![Przychód wspólnika z najmu lokalu dla spółki cywilnej [© Picture-Factory - Fotolia.com] Przychód wspólnika z najmu lokalu dla spółki cywilnej]()

Przychód wspólnika z najmu lokalu dla spółki cywilnej

... tytułu najmu prywatnego) wówczas od całej uzyskanej kwoty należy obliczyć podatek dochodowy od osób fizycznych. Stanowisko takie zajął Dyrektor Izby Skarbowej w Warszawie ... działalność. Czynsz najmu lokalu wynosi miesięcznie 1 350 zł, co jest dokumentowane rachunkiem. Podatek z tego tytułu wnioskodawczyni odprowadza na zasadach ogólnych, przy czym do ...

-

![Odliczenie składek ZUS przy ryczałcie ewidencjonowanym [© bzyxx - Fotolia.com] Odliczenie składek ZUS przy ryczałcie ewidencjonowanym]()

Odliczenie składek ZUS przy ryczałcie ewidencjonowanym

Co mogą odliczyć ryczałtowcy? Ustawa podatkowa pozwala w pierwszym kroku zmniejszyć przychód przed opodatkowaniem o zapłacone składki na ubezpieczenie społeczne, zaś sam podatek o składki na ubezpieczenie zdrowotne (w ograniczonym zakresie). Nie w każdym jednak miesiącu przedsiębiorca przychód taki uzyskuje, zaś składki płacić trzeba. Czy zatem ...

-

![Najem domku letniskowego na ryczałcie a wspólne rozliczenie [© Sergej Razvodovskij - Fotolia.com] Najem domku letniskowego na ryczałcie a wspólne rozliczenie]()

Najem domku letniskowego na ryczałcie a wspólne rozliczenie

... , że jeden ze współmałżonków wybrał tę formę opodatkowania. Z treści złożonego wniosku wynika, iż w 2011 i 2012 roku Wnioskodawczyni opłacała 17% zryczałtowany podatek od przychodów ewidencjonowanych od przychodów uzyskanych z tytułu najmu domku letniskowego, jako od przychodu z pozarolniczej działalności gospodarczej określonego w art. 12 ust ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Ulga na złe długi gdy dłużnik w stanie likwidacji? [© anna - Fotolia.com] Ulga na złe długi gdy dłużnik w stanie likwidacji?](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-gdy-dluznik-w-stanie-likwidacji-skVsXY.jpg)

![Darowizna: VAT należny a koszty firmy [© anna - Fotolia.com] Darowizna: VAT należny a koszty firmy](https://s3.egospodarka.pl/grafika/koszty-uzyskania-przychodow/Darowizna-VAT-nalezny-a-koszty-firmy-skVsXY.jpg)

![Sprzedaż ratalna a obowiązek podatkowy w VAT [© whitelook - Fotolia.com] Sprzedaż ratalna a obowiązek podatkowy w VAT](https://s3.egospodarka.pl/grafika/obowiazek-podatkowy/Sprzedaz-ratalna-a-obowiazek-podatkowy-w-VAT-JbjmWj.jpg)

![Błędna faktura a odzyskanie podatku VAT [© whitelook - Fotolia.com] Błędna faktura a odzyskanie podatku VAT](https://s3.egospodarka.pl/grafika/faktura-VAT/Bledna-faktura-a-odzyskanie-podatku-VAT-JbjmWj.jpg)

![Duplikat faktury za media a odliczenie VAT [© whitelook - Fotolia.com] Duplikat faktury za media a odliczenie VAT](https://s3.egospodarka.pl/grafika/duplikat-faktury/Duplikat-faktury-za-media-a-odliczenie-VAT-JbjmWj.jpg)

![Wydatki na zaniechane inwestycje a odliczenie VAT [© anna - Fotolia.com] Wydatki na zaniechane inwestycje a odliczenie VAT](https://s3.egospodarka.pl/grafika/korekta-VAT/Wydatki-na-zaniechane-inwestycje-a-odliczenie-VAT-skVsXY.jpg)

![Ulga na złe długi w VAT od grudnia 2008 [© anna - Fotolia.com] Ulga na złe długi w VAT od grudnia 2008](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-w-VAT-od-grudnia-2008-skVsXY.jpg)

![Ryczałt: przejście na zasady ogólne a zaliczki uproszczone [© anna - Fotolia.com] Ryczałt: przejście na zasady ogólne a zaliczki uproszczone](https://s3.egospodarka.pl/grafika/zaliczka-na-podatek-dochodowy/Ryczalt-przejscie-na-zasady-ogolne-a-zaliczki-uproszczone-skVsXY.jpg)

![Uproszczone zaliczki a remanent w trakcie roku [© whitelook - Fotolia.com] Uproszczone zaliczki a remanent w trakcie roku](https://s3.egospodarka.pl/grafika/spis-z-natury/Uproszczone-zaliczki-a-remanent-w-trakcie-roku-JbjmWj.jpg)

![Nieterminowa faktura a odliczenie VAT [© anna - Fotolia.com] Nieterminowa faktura a odliczenie VAT](https://s3.egospodarka.pl/grafika/odliczenia-podatku-VAT/Nieterminowa-faktura-a-odliczenie-VAT-skVsXY.jpg)

![Środki trwałe: sprzedaż a korekta VAT [© anna - Fotolia.com] Środki trwałe: sprzedaż a korekta VAT](https://s3.egospodarka.pl/grafika/korekta-VAT/Srodki-trwale-sprzedaz-a-korekta-VAT-skVsXY.jpg)

![Umowa zlecenie a otwarcie firmy [© whitelook - Fotolia.com] Umowa zlecenie a otwarcie firmy](https://s3.egospodarka.pl/grafika/zrodla-przychodow-podatkowych/Umowa-zlecenie-a-otwarcie-firmy-JbjmWj.jpg)

![Sprzedaż samochodu: korekta VAT a koszty [© anna - Fotolia.com] Sprzedaż samochodu: korekta VAT a koszty](https://s3.egospodarka.pl/grafika/czesciowe-odliczenie-VAT/Sprzedaz-samochodu-korekta-VAT-a-koszty-skVsXY.jpg)

![Dwie umowy o pracę: zryczałtowane koszty podatkowe [© anna - Fotolia.com] Dwie umowy o pracę: zryczałtowane koszty podatkowe](https://s3.egospodarka.pl/grafika/PIT-y/Dwie-umowy-o-prace-zryczaltowane-koszty-podatkowe-skVsXY.jpg)

![Koszty uzyskania przychodu ex-pracownika [© whitelook - Fotolia.com] Koszty uzyskania przychodu ex-pracownika](https://s3.egospodarka.pl/grafika/obliczenie-podatku/Koszty-uzyskania-przychodu-ex-pracownika-JbjmWj.jpg)

![Podróż służbowa pracownika: odliczenie VAT [© anna - Fotolia.com] Podróż służbowa pracownika: odliczenie VAT](https://s3.egospodarka.pl/grafika/podroz-sluzbowa/Podroz-sluzbowa-pracownika-odliczenie-VAT-skVsXY.jpg)

![Działalność agroturystyczna a odliczenie VAT [© FikMik - Fotolia.com] Działalność agroturystyczna a odliczenie VAT](https://s3.egospodarka.pl/grafika/VAT-naliczony/Dzialalnosc-agroturystyczna-a-odliczenie-VAT-ZKDwv5.jpg)

![Sprzedaż nieruchomości firmy bez podatku? [© anna - Fotolia.com] Sprzedaż nieruchomości firmy bez podatku?](https://s3.egospodarka.pl/grafika/podatek-od-nieruchomosci/Sprzedaz-nieruchomosci-firmy-bez-podatku-skVsXY.jpg)

![Nieruchomości: hala produkcyjna w podatkach [© anna - Fotolia.com] Nieruchomości: hala produkcyjna w podatkach](https://s3.egospodarka.pl/grafika/odliczenie-VAT/Nieruchomosci-hala-produkcyjna-w-podatkach-skVsXY.jpg)

![Wyższy VAT na niezdrową żywność? [© whitelook - Fotolia.com] Wyższy VAT na niezdrową żywność?](https://s3.egospodarka.pl/grafika/stawki-VAT/Wyzszy-VAT-na-niezdrowa-zywnosc-JbjmWj.jpg)

![Dotacja unijna: VAT jako przychód podatkowy? [© whitelook - Fotolia.com] Dotacja unijna: VAT jako przychód podatkowy?](https://s3.egospodarka.pl/grafika/dofinansowanie-ze-srodkow-Unii-Europejskiej/Dotacja-unijna-VAT-jako-przychod-podatkowy-JbjmWj.jpg)

![Sprzedaż odpadków: rozliczenie podatku i faktura VAT [© FikMik - Fotolia.com] Sprzedaż odpadków: rozliczenie podatku i faktura VAT](https://s3.egospodarka.pl/grafika/sprzedaz-zlomu/Sprzedaz-odpadkow-rozliczenie-podatku-i-faktura-VAT-ZKDwv5.jpg)

![Ulga na złe długi: korekta podatku naliczonego [© anna - Fotolia.com] Ulga na złe długi: korekta podatku naliczonego](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Ulga-na-zle-dlugi-korekta-podatku-naliczonego-skVsXY.jpg)

![Faktura VAT marża na środek trwały [© anna - Fotolia.com] Faktura VAT marża na środek trwały](https://s3.egospodarka.pl/grafika/amortyzacja-srodkow-trwalych/Faktura-VAT-marza-na-srodek-trwaly-skVsXY.jpg)

![Zeznanie roczne PIT 2011: o czym pamiętać? [© whitelook - Fotolia.com] Zeznanie roczne PIT 2011: o czym pamiętać?](https://s3.egospodarka.pl/grafika2/zeznania-roczne/Zeznanie-roczne-PIT-2011-o-czym-pamietac-92386-150x100crop.jpg)

![Kiedy sankcyjna stawka podatku PCC od umowy pożyczki? [© designcreator - Fotolia.com] Kiedy sankcyjna stawka podatku PCC od umowy pożyczki?](https://s3.egospodarka.pl/grafika2/pozyczki/Kiedy-sankcyjna-stawka-podatku-PCC-od-umowy-pozyczki-105993-150x100crop.jpg)

![Karta podatkowa w 2013 r.: stawki wyższe o 4%? [© PhotoGTS - Fotolia.com] Karta podatkowa w 2013 r.: stawki wyższe o 4%?](https://s3.egospodarka.pl/grafika2/karta-podatkowa/Karta-podatkowa-w-2013-r-stawki-wyzsze-o-4-110353-150x100crop.jpg)

![20 lat VAT-u w Polsce [© Becky Stares - Fotolia] 20 lat VAT-u w Polsce](https://s3.egospodarka.pl/grafika2/VAT/20-lat-VAT-u-w-Polsce-111211-150x100crop.jpg)

![Mały podatnik: preferencje w podatku VAT i PIT [© kwakier - Fotolia.com] Mały podatnik: preferencje w podatku VAT i PIT](https://s3.egospodarka.pl/grafika2/maly-podatnik-w-PIT/Maly-podatnik-preferencje-w-podatku-VAT-i-PIT-111362-150x100crop.jpg)

![Odliczenia od przychodu 2012: koszty podatkowe [© anna - Fotolia.com] Odliczenia od przychodu 2012: koszty podatkowe](https://s3.egospodarka.pl/grafika2/PIT-y/Odliczenia-od-przychodu-2012-koszty-podatkowe-111608-150x100crop.jpg)

![Ograniczone 50% koszty uzyskania przychodu w 2013 r. [© serq - Fotolia.com] Ograniczone 50% koszty uzyskania przychodu w 2013 r.](https://s3.egospodarka.pl/grafika2/koszty-uzyskania-przychodow/Ograniczone-50-koszty-uzyskania-przychodu-w-2013-r-115182-150x100crop.jpg)

![Przychód wspólnika z najmu lokalu dla spółki cywilnej [© Picture-Factory - Fotolia.com] Przychód wspólnika z najmu lokalu dla spółki cywilnej](https://s3.egospodarka.pl/grafika2/najem-lokalu/Przychod-wspolnika-z-najmu-lokalu-dla-spolki-cywilnej-116500-150x100crop.jpg)

![Odliczenie składek ZUS przy ryczałcie ewidencjonowanym [© bzyxx - Fotolia.com] Odliczenie składek ZUS przy ryczałcie ewidencjonowanym](https://s3.egospodarka.pl/grafika2/ryczalt-od-przychodow-ewidencjonowanych/Odliczenie-skladek-ZUS-przy-ryczalcie-ewidencjonowanym-117655-150x100crop.jpg)

![Najem domku letniskowego na ryczałcie a wspólne rozliczenie [© Sergej Razvodovskij - Fotolia.com] Najem domku letniskowego na ryczałcie a wspólne rozliczenie](https://s3.egospodarka.pl/grafika2/PIT-y/Najem-domku-letniskowego-na-ryczalcie-a-wspolne-rozliczenie-117711-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025 [© wygenerowane przez AI] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-listopadzie-2025-269450-150x100crop.png)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

Elektromobilność dojrzewa. Auta elektryczne kupujemy z rozsądku, nie dla idei

Elektromobilność dojrzewa. Auta elektryczne kupujemy z rozsądku, nie dla idei

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Wystawienie faktury za usługi ciągłe (abonamentowe) [© apops - Fotolia.com] Wystawienie faktury za usługi ciągłe (abonamentowe)](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wystawienie-faktury-za-uslugi-ciagle-abonamentowe-183843-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Prawie połowa Polaków nie korzysta z promocji na Black Friday. Dlaczego nie wierzą w obniżki? [© wygenerowane przez AI] Prawie połowa Polaków nie korzysta z promocji na Black Friday. Dlaczego nie wierzą w obniżki?](https://s3.egospodarka.pl/grafika2/Black-Friday/Prawie-polowa-Polakow-nie-korzysta-z-promocji-na-Black-Friday-Dlaczego-nie-wierza-w-obnizki-269642-150x100crop.png)

!["Mógłbym być Twoim tatą" - wyzwania młodych liderów z pokolenia Z [© wygenerowane przez AI] "Mógłbym być Twoim tatą" - wyzwania młodych liderów z pokolenia Z](https://s3.egospodarka.pl/grafika2/Gen-Z/Moglbym-byc-Twoim-tata-wyzwania-mlodych-liderow-z-pokolenia-Z-269641-150x100crop.png)

![Prezenty pod choinkę z drugiej ręki? Polacy wciąż tradycjonalistami [© wygenerowane przez AI] Prezenty pod choinkę z drugiej ręki? Polacy wciąż tradycjonalistami](https://s3.egospodarka.pl/grafika2/prezenty-swiateczne/Prezenty-pod-choinke-z-drugiej-reki-Polacy-wciaz-tradycjonalistami-269639-150x100crop.png)

![Emerytura i renta bez podatku - kiedy przysługuje i komu się opłaca? [© wygenerowane przez AI] Emerytura i renta bez podatku - kiedy przysługuje i komu się opłaca?](https://s3.egospodarka.pl/grafika2/ZUS/Emerytura-i-renta-bez-podatku-kiedy-przysluguje-i-komu-sie-oplaca-269638-150x100crop.png)

![Zachowek a dożywocie - jak przekazać nieruchomość bez sporów rodzinnych? [© wygenerowane przez AI] Zachowek a dożywocie - jak przekazać nieruchomość bez sporów rodzinnych?](https://s3.egospodarka.pl/grafika2/dozywotnik/Zachowek-a-dozywocie-jak-przekazac-nieruchomosc-bez-sporow-rodzinnych-269637-150x100crop.jpg)