-

![JPK wyłapie fikcyjne faktury i nieuprawnione odliczenie VAT [© Andrey Popov - Fotolia.com] JPK wyłapie fikcyjne faktury i nieuprawnione odliczenie VAT]()

JPK wyłapie fikcyjne faktury i nieuprawnione odliczenie VAT

... wartościowym jak i informacyjnym (sprawdzanie poprawności unijnych NIP-ów kontrahentów, a tym samym prawa do zastosowania preferencyjnej stawki podatku przy WDT). Taki sam test zgodności można wykonać także pomiędzy JPK_VAT a informacją VAT-27 (czyli krajowych transakcjach rozliczanych w ramach odwrotnego obciążenia). Od 2017 r. więcej transakcji ...

-

![Odwrotne obciążenie w VAT na usługi budowlane [© Africa Studio - Fotolia.com] Odwrotne obciążenie w VAT na usługi budowlane]()

Odwrotne obciążenie w VAT na usługi budowlane

... budowlanego), podlegają opodatkowaniu według zasad ogólnych (a więc VAT rozlicza od nich główny wykonawca a nie inwestor). Nie należy tutaj stosować mechanizmu odwróconego VAT. Na fakturze dokumentującej wykonane usługi powinien znaleźć się podatek VAT wyliczony wg odpowiedniej stawki. Z kolei każde dalsze zlecenie usług kolejnym podatnikom ...

-

![Rozliczenie w deklaracji odwróconego VAT na usługi budowlane [© nd3000 - Fotolia.com] Rozliczenie w deklaracji odwróconego VAT na usługi budowlane]()

Rozliczenie w deklaracji odwróconego VAT na usługi budowlane

... VAT oraz dodatkowo usługodawca musi je świadczyć jako podwykonawca. Szerzej na ten temat pisaliśmy w artykule: Odwrotne obciążenie w VAT na usługi budowlane. Faktury dokumentujące takie usługi różnią się jednak od „zwykłych” faktur VAT. Nie wykazuje się bowiem na nich stawki ...

-

![JPK_VAT u podatników zwolnionych podmiotowo z podatku VAT [© hin255 - Fotolia.com] JPK_VAT u podatników zwolnionych podmiotowo z podatku VAT]()

JPK_VAT u podatników zwolnionych podmiotowo z podatku VAT

... przedmiotu opodatkowania, kwota podatku zostanie ustalona przy zastosowaniu stawki 23% Dodajmy, że obowiązku prowadzenia takiej ewidencji nie mają podatnicy, którzy wykonują czynności zwolnione przedmiotowo z VAT (a więc określone w art. 43 ustawy). Podsumowując podatnicy zwolnieni podmiotowo z VAT nie muszą rozliczać się z tego podatku, ale są ...

-

![Split payment 2018 w VAT czyli dochodowy interes dla budżetu państwa [© adrian_ilie825 - Fotolia.com] Split payment 2018 w VAT czyli dochodowy interes dla budżetu państwa]()

Split payment 2018 w VAT czyli dochodowy interes dla budżetu państwa

... VAT (art. 112b i 112c ustawy VAT) – do wysokości kwoty podatku odpowiadającej kwocie VAT wynikającej z otrzymanej faktury i opłaconej za pomocą rachunku VAT; odstępuje się od stosowania podwyższonej stawki odsetek za zwłokę w wysokości 150% do zaległości w podatku VAT ...

-

![Odliczenie VAT od zakupu nieruchomości w budowie [© S. Engels - Fotolia.com] Odliczenie VAT od zakupu nieruchomości w budowie]()

Odliczenie VAT od zakupu nieruchomości w budowie

... dotyczącej zakupu lokalu niemieszkalnego. W chwili rezygnacji ze zwolnienia z VAT i zarejestrowania jako podatnik VAT czynny wnioskodawca będzie obowiązany rozliczać dotychczas uzyskiwane przychody z najmu jako przychody opodatkowane (wynajem lokalu użytkowego opodatkowany wg stawki 23% i lokalu mieszkalnego na cele niemieszkaniowe) oraz przychody ...

-

![Sprzedaż VAT marża w nowym JPK_VAT z deklaracją [© sosiukin - Fotolia.com] Sprzedaż VAT marża w nowym JPK_VAT z deklaracją]()

Sprzedaż VAT marża w nowym JPK_VAT z deklaracją

... VAT od marży jednakże ich się nie ujmuje. Nowy JPK_VAT Jakie do tej pory wartości z tytułu takiej transakcji były deklarowane w deklaracji VAT oraz pliku JPK? Wartość netto: 3.252,03 zł VAT: 747,97 zł Brutto: 4.000,00 zł - w części dotyczącej stawki ... i podatku należnego według odpowiednych stawek VAT - wykazać poszczególne podstawy opodatkowania, tj ...

Tematy: kody GTU, oznaczanie towarów i usług, podatki, podatki w firmie, system podatkowy, jednolity plik kontrolny, Ordynacja podatkowa, rok 2020, kontrola podatkowa, postępowanie podatkowe, JPK, podatek vat, rozliczenie vat, ewidencje vat, deklaracje vat, procedura marży, dostawa towarów używanych, samochody używane, opodatkowanie vat, zakup aut używanych, rozliczenie vat -

![Dwie faktury VAT i jeden numer [© anna - Fotolia.com] Dwie faktury VAT i jeden numer]()

Dwie faktury VAT i jeden numer

... dokonania sprzedaży oraz datę wystawienia i numer kolejny faktury oznaczonej jako "FAKTURA VAT"; podatnik może podać na fakturze miesiąc i rok dokonania sprzedaży w przypadku sprzedaży ... (wartość sprzedaży netto); stawki podatku; sumę wartości sprzedaży netto towarów lub wykonanych usług z podziałem na poszczególne stawki podatku i zwolnionych ...

-

![Usługi transportowe: faktura VAT za przestój? [© FikMik - Fotolia.com] Usługi transportowe: faktura VAT za przestój?]()

Usługi transportowe: faktura VAT za przestój?

... ściśle związaną ze świadczeniem usługi transportowej (stanowi integralną część tej usługi) i podlega opodatkowaniu według stawki właściwej dla usługi zasadniczej, udokumentowała obciążenie zleceniodawcy fakturą VAT . W związku z powyższym należy stwierdzić, że Wnioskodawca postąpił prawidłowo wystawiając przedmiotową fakturę. Zgodnie bowiem z art ...

-

![7% VAT na mieszkania a 22% na garaże i lokale użytkowe [© FikMik - Fotolia.com] 7% VAT na mieszkania a 22% na garaże i lokale użytkowe]()

7% VAT na mieszkania a 22% na garaże i lokale użytkowe

... wystarczy dla wszystkich nabywców mieszkań. Zadano pytanie, jaką stawkę podatku VAT należy zastosować przy sprzedaży lokali mieszkalnych, a jaką do pozostałych pomieszczeń (garaży, ... których powierzchnia użytkowa przekracza 150 m2. Z powyższego wynika, że o możliwości zastosowania 7% stawki podatku od towarów i usług na podstawie art. 41 ust. 12 i ...

-

![Wpłata na poczet robót to zaliczka opodatkowana VAT [© FikMik - Fotolia.com] Wpłata na poczet robót to zaliczka opodatkowana VAT]()

Wpłata na poczet robót to zaliczka opodatkowana VAT

... podatkiem od towarów i usług, a jeśli tak to wg jakiej stawki ją opodatkować? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) W myśl art. 5 ust. 1 ... tej transakcji za pomocą faktury VAT. Tut. Organ pragnie podkreślić, iż zgodzić się należy ze stanowiskiem Strony w zakresie stawki podatku właściwej dla dokonanej wpłaty ...

-

![Sprzedaż mieszkania i miejsca postojowego a stawka VAT [© FikMik - Fotolia.com] Sprzedaż mieszkania i miejsca postojowego a stawka VAT]()

Sprzedaż mieszkania i miejsca postojowego a stawka VAT

... VAT w wysokości 7%. Obniżoną stawką podatku VAT właściwą dla ... stawki mają bowiem charakter wyjątkowy i winny mieć zastosowanie do towarów i usług wskazanych przez ustawodawcę w ustawie o podatku od towarów i usług lub w przepisach wykonawczych do tej ustawy. Wyłączenie sprzedaży lokali użytkowych spod działania przepisu art. 41 ust. 12a ustawy o VAT ...

-

![Podatnik zwolniony z VAT a nota korygująca [© whitelook - Fotolia.com] Podatnik zwolniony z VAT a nota korygująca]()

Podatnik zwolniony z VAT a nota korygująca

... ust. 1 pkt 6-12 (tj. danych dotyczących jednostki miary, ilości, ceny jednostkowej, stawki podatku, kwoty podatku, wartości brutto itp.), może wystawić fakturę ... VAT. Jak wynika z powyższego, jedynie czynni podatnicy VAT są upoważnieni do wystawienia faktur VAT. Natomiast podatnicy zwolnieni z VAT są uprawnieni do wystawiania faktur, a nie faktur VAT ...

-

![Pokój hotelowy: zakup a podatek VAT Pokój hotelowy: zakup a podatek VAT]()

Pokój hotelowy: zakup a podatek VAT

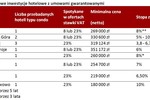

Ceny pokoi hotelowych mogą zawierać różne stawki VAT - 8% lub 23%. Wynika to m.in. z różnego przeznaczenia gruntu i samego budynku. Zapłacony VAT można jednak "odzyskać". Jednym z warunków jest wynajmowanie pokoju za pośrednictwem firmy, która zajmuje się poszukiwaniem najemców. Dodatkową korzyścią z takiego rozwiązania ...

-

![Podatek od wartości dodanej lepszy niż polski VAT? [© anna - Fotolia.com] Podatek od wartości dodanej lepszy niż polski VAT?]()

Podatek od wartości dodanej lepszy niż polski VAT?

... ustalaniu wartości nie wlicza się kwoty VAT należnego lub zapłaconego na terytorium państwa, z którego towary są wysyłane lub transportowane. Zysk na niższym VAT W niektórych jednak przypadkach – gdy przedsiębiorca nabywa towary z państw członkowskich, w których stawka VAT jest wyższa od stawki obowiązującej w Polsce – rejestracja w zakresie VAT-UE ...

-

![Nowe faktury, obowiązek podatkowy i odliczenie VAT? [© Comugnero Silvana - Fotolia.com] Nowe faktury, obowiązek podatkowy i odliczenie VAT?]()

Nowe faktury, obowiązek podatkowy i odliczenie VAT?

... , iż właściwe regulacje unijne nie przewidują możliwości wystawiania tego rodzaju faktur. Część danych obligatoryjnie umieszczanych na fakturze VAT pozostanie niezmieniona (np. nazwa (rodzaj) towaru lub usługi, stawki podatku). Bez zmian pozostanie również sposób wykazywania i zaokrąglania kwoty podatku. Niewielkim zmianom ulegną przepisy dotyczące ...

-

![Używane środki trwałe w 2014 r.: brak zwolnienia z VAT [© mattz90 - Fotolia.com] Używane środki trwałe w 2014 r.: brak zwolnienia z VAT]()

Używane środki trwałe w 2014 r.: brak zwolnienia z VAT

... U czynnych podatników VAT sprzedaż środka trwałego podlega opodatkowaniu wg stawki właściwej dla danego towaru. Obecnie istnieje jednak możliwość (po spełnieniu kilku warunków) zastosowania zwolnienia z podatku od towarów i usług dla towarów używanych. W myśl obowiązującego do końca 2013 roku art. 43 ust. 1 pkt 2 ustawy o VAT ...

-

![Sprzedaż stali: odliczenie podatku VAT przez nabywcę [© Ruff - Fotolia.com] Sprzedaż stali: odliczenie podatku VAT przez nabywcę]()

Sprzedaż stali: odliczenie podatku VAT przez nabywcę

... sprzedawca na zasadach ogólnych, stosując do tej dostawy podstawową stawkę podatku VAT. Sprzedawca też będzie zobowiązany do zapłaty tego podatku fiskusowi. Zgoła ... miało miejsce to zdarzenie (pomijamy kwestie zaliczek i przedpłat), na której zamiast stawki i kwoty podatku umieszcza informację „odwrotne obciążenie”. Nabywca zaś podatek od takiej ...

-

![Sprzedaż VAT marża: towar musi być używany! [© adam88xx - Fotolia.com] Sprzedaż VAT marża: towar musi być używany!]()

Sprzedaż VAT marża: towar musi być używany!

... osoby trzeciej. Od podstawy opodatkowania liczy się należny podatek wg właściwej stawki, a suma podstawy opodatkowania (którą jest wartość netto) oraz należnego ... zastosować, towar musi zostać nabyty od (art. 120 ust. 10 ustawy o VAT): osoby fizycznej, osoby prawnej lub jednostki organizacyjnej niemającej osobowości prawnej, niebędącej podatnikiem, ...

-

![Odliczenie VAT z faktury wystawionej w euro [© apops - Fotolia.com] Odliczenie VAT z faktury wystawionej w euro]()

Odliczenie VAT z faktury wystawionej w euro

... , że zgodnie z obecnym brzmieniem art. art. 86 ust. 2 pkt 1 ustawy o VAT kwotę podatku naliczonego stanowi suma kwot podatku wynikających z faktur otrzymanych przez podatnika z ... naliczonego. A zatem, nie oceniając prawidłowości zastosowanej przez kontrahenta Spółki stawki podatku VAT należnego dla wykonanych przez niego usług, o których mowa we ...

-

![Podział i sprzedaż działek budowlanych bez podatku VAT? [© Matze - Fotolia.com] Podział i sprzedaż działek budowlanych bez podatku VAT?]()

Podział i sprzedaż działek budowlanych bez podatku VAT?

... przez producentów, handlowców i usługodawców w rozumieniu art. 15 ust. 2 ustawy o VAT, co skutkuje koniecznością uznania go za podmiot prowadzący działalność gospodarczą w ... , prowadzącego działalność gospodarczą w rozumieniu art. 15 ust. 2 ustawy o VAT. W tej sytuacji brak jest podstaw do określania stawki podatku lub zwolnienia od podatku dla tych ...

-

![Odwrócony VAT a współczynnik proporcji [© kanachaifoto - Fotolia.com] Odwrócony VAT a współczynnik proporcji]()

Odwrócony VAT a współczynnik proporcji

... złomu dla podmiotów innych aniżeli czynni podatnicy VAT) jak i ze sprzedażą w ramach odwróconego VAT, nasz przedsiębiorca może w pełni odliczyć podatek naliczony. ... wykazuje podatku należnego (jak też stawki podatku) powinna być tutaj uwzględniana. Organy podatkowe potwierdzają jednak, że sprzedaż na odwrócony VAT na proporcję wpływa. Dyrektor Izby ...

-

![Zestawy towarów z różnymi stawkami VAT na cenzurowanym [© Andrey Armyagov - Fotolia.com] Zestawy towarów z różnymi stawkami VAT na cenzurowanym]()

Zestawy towarów z różnymi stawkami VAT na cenzurowanym

... różne stawki VAT, zachęca bowiem do stosowania wyższej ceny tam, gdzie stawka ta jest niższa, a niższej tam, gdzie stawka taka VAT jest wyższa. ... zł, a gadżet rehabilitacyjny 100 zł (który w przypadku zestawu dostaliśmy w gratisie). Tutaj zatem podatek VAT wygląda następująco: garnki: 2 500 - (2 500 / 1,23) = 467,48 zł gadżet rehabilitacyjny: 100 - ( ...

-

![Oskarżenie o wyłudzenie VAT nie musi oznaczać domiaru podatku [© veronikasmirnaya - Fotolia.com] Oskarżenie o wyłudzenie VAT nie musi oznaczać domiaru podatku]()

Oskarżenie o wyłudzenie VAT nie musi oznaczać domiaru podatku

... korzysta z zerowej stawki VAT. Dalej produkt ten przechodzi z firmy na firmę i końcowo znów trafia do Polski. Jednocześnie podmioty zobowiązane do zapłaty podatku VAT nie płacą ... ten system, istotą planowanego rozwiązania jest stworzenie osobnego rachunku bankowego do rozliczeń VAT. Jak to działa? Zapłata za nabyty towar bądź usługę dokonywana ...

-

![Rolnik na VAT zapłaci podatek od sprzedaży działek budowlanych [© Budimir Jevtic - Fotolia.com] Rolnik na VAT zapłaci podatek od sprzedaży działek budowlanych]()

Rolnik na VAT zapłaci podatek od sprzedaży działek budowlanych

... materialne. Nie każda czynność stanowiąca dostawę, w rozumieniu art. 7 ustawy, podlega opodatkowaniu VAT. Żeby dana czynność podlegała opodatkowaniu tym podatkiem, musi być wykonana przez ... odstępstwo od zasady powszechności i równości opodatkowania, zastosowanie obniżonej stawki podatku lub zwolnienia od podatku od towarów i usług możliwe jest ...

-

![Montaż windy czy ruchomych schodów w bloku z odwróconym VAT? [© markobe - Fotolia.com] Montaż windy czy ruchomych schodów w bloku z odwróconym VAT?]()

Montaż windy czy ruchomych schodów w bloku z odwróconym VAT?

... nie istnieje stosunek podwykonawstwa w ramach obowiązującej umowy o roboty budowlane. W związku z tym transakcja jest opodatkowana według zasad ogólnych z zastosowaniem właściwej stawki VAT. Odnosząc się natomiast do usług świadczonych przez Wnioskodawcę sklasyfikowanych według PKWIU 33.12.15 tj. „Usługi naprawy i konserwacji urządzeń dźwigowych ...

-

![Brak numeru VAT UE nie zmienia miejsca opodatkowania usług [© pixs4u - Fotolia.com] Brak numeru VAT UE nie zmienia miejsca opodatkowania usług]()

Brak numeru VAT UE nie zmienia miejsca opodatkowania usług

... nie złożył informacji podsumowującej VAT UE. Powiadomił natomiast urząd skarbowy odrębnym pismem o przyczynie braku wykazania tej transakcji w informacji podsumowującej VAT UE. Wnioskodawca zadał pytanie czy takie postępowanie było prawidłowe, czy też powinien opodatkować tę transakcję w Polsce wg właściwej stawki? W przedmiotowej sprawie organ ...

-

![Usługi budowalne w VAT: Świadczenia kompleksowe nadal budzą wątpliwości [© khunaspix - Fotolia.com] Usługi budowalne w VAT: Świadczenia kompleksowe nadal budzą wątpliwości]()

Usługi budowalne w VAT: Świadczenia kompleksowe nadal budzą wątpliwości

... być opodatkowana stawką podstawową 23% albo korzystać z preferencyjnej stawki 8%. Od 1 stycznia 2017 roku do takiej transakcji może również znaleźć zastosowanie reżim odwrotnego obciążenia jeżeli roboty budowlane były wykonywane na zasadzie podwykonawstwa przez podatników VAT czynnych. Taki pogląd możemy jeszcze znaleźć w interpretacjach przepisów ...

-

![Bony towarowe z nowym opodatkowaniem VAT [© Andrey Popov - Fotolia.com] Bony towarowe z nowym opodatkowaniem VAT]()

Bony towarowe z nowym opodatkowaniem VAT

... należny podatek VAT, jak również jego kwota, która jest kalkulowana wg stawki 23% i wynosi 115 zł. Bony różnego przeznaczenia Inaczej jest w przypadku bonu różnego przeznaczenia, tj. bonu, który nie spełnia chociaż jednego warunku charakteryzującego bon jednego przeznaczenia. Przekazanie takiego bonu nie będzie rodziło skutków w VAT ...

-

![VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas [© Gajus - Fotolia.com] VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas]()

VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas

... czynnych nie miałoby wpływu na ocenę dopuszczalności rezygnacji ze zwolnienia. Odpowiadając zatem wprost na pytanie Wnioskodawcy Spółka nie zastosowała prawidłowej stawki podatku VAT dla sprzedaży nieruchomości. (…)” Pełną treść interpretacji można przeczytać na stronie Ministerstwa Finansów

-

![Przy karuzelach VAT podatek często płacą niewinne firmy [© Nuthawut - Fotolia.com] Przy karuzelach VAT podatek często płacą niewinne firmy]()

Przy karuzelach VAT podatek często płacą niewinne firmy

... W ocenie NUS podatnik nie miał prawa zastosować przy przedmiotowej dostawie zerowej stawki VAT. Stwierdził, a za nim powtórzył także Dyrektor Izby Administracji Skarbowej w ... 30 sierpnia 2019 r. na stronie Ministerstwa informatorem nt. wyłudzeń VAT, wyjaśniającym jak działa karuzela VAT, znalazły się wskazówki „Jak uniknąć oszustwa podatkowego. Co ...

-

![Termin wprowadzenia JPK_VAT ponownie przesunięty. Kiedy pakiet quick fixes? [© Jo Panuwat D - Fotolia.com] Termin wprowadzenia JPK_VAT ponownie przesunięty. Kiedy pakiet quick fixes?]()

Termin wprowadzenia JPK_VAT ponownie przesunięty. Kiedy pakiet quick fixes?

... jak najszybciej zostanie uchwalony, co zakończy obecny stan niepewności prawnej dla polskich podatników VAT. Nowy JPK_VAT Rewolucyjne zmiany w zakresie sprawozdawczości VAT, polegające na tym, że składane obecnie oddzielnie deklaracje VAT i pliki JPK miały być zastąpione jednym, znacznie bardziej rozbudowanym i szczegółowym plikiem JPK, zostały ...

-

![Licytacja komornicza działki zabudowanej z 23% podatkiem VAT? [© Matthias Stolt - Fotolia.com] Licytacja komornicza działki zabudowanej z 23% podatkiem VAT?]()

Licytacja komornicza działki zabudowanej z 23% podatkiem VAT?

... jest do przestrzegania przepisów ustawy o podatku od towarów i usług oraz do uwzględnienia w trakcie sprzedaży towarów okoliczności decydujących o jej opodatkowaniu podatkiem VAT. Stosownie do treści art. 5 ust. 1 pkt 1, opodatkowaniu podatkiem od towarów i usług podlegają odpłatna dostawa towarów i odpłatne świadczenie usług na terytorium ...

-

![Czy SLIM VAT uprości rozliczenia podatkowe z fiskusem? [© chrupka - Fotolia.com] Czy SLIM VAT uprości rozliczenia podatkowe z fiskusem?]()

Czy SLIM VAT uprości rozliczenia podatkowe z fiskusem?

... . Eksport Firmy, które prowadzą działalność związaną z eksportem, będą mogły skorzystać z dość istotnego ułatwienia wprowadzonego w ramach SLIM VAT. Ministerstwo Finansów wydłuży bowiem termin stosowania 0 % stawki od zaliczki w eksporcie towarów poza UE z 2 do 6 miesięcy. Taki zabieg bardzo ułatwi prowadzenie biznesów tym przedsiębiorcom, którzy ...

-

![Handel mieszkaniami z rynku wtórnego w podatku VAT [© BartekMagierowski - Fotolia.com] Handel mieszkaniami z rynku wtórnego w podatku VAT]()

Handel mieszkaniami z rynku wtórnego w podatku VAT

... co do zasady – grunt będący przedmiotem dostawy podlega opodatkowaniu według takiej stawki podatku od towarów i usług, jaką opodatkowane są budynki, budowle lub ... opodatkowanych, czyli w przypadku ich wykorzystania do czynności zwolnionych od podatku VAT oraz niepodlegających temu podatkowi. Ponadto podkreślić należy, że ustawodawca zapewnił ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![JPK wyłapie fikcyjne faktury i nieuprawnione odliczenie VAT [© Andrey Popov - Fotolia.com] JPK wyłapie fikcyjne faktury i nieuprawnione odliczenie VAT](https://s3.egospodarka.pl/grafika2/podatki/JPK-wylapie-fikcyjne-faktury-i-nieuprawnione-odliczenie-VAT-187514-150x100crop.jpg)

![Odwrotne obciążenie w VAT na usługi budowlane [© Africa Studio - Fotolia.com] Odwrotne obciążenie w VAT na usługi budowlane](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Odwrotne-obciazenie-w-VAT-na-uslugi-budowlane-190716-150x100crop.jpg)

![Rozliczenie w deklaracji odwróconego VAT na usługi budowlane [© nd3000 - Fotolia.com] Rozliczenie w deklaracji odwróconego VAT na usługi budowlane](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Rozliczenie-w-deklaracji-odwroconego-VAT-na-uslugi-budowlane-198421-150x100crop.jpg)

![JPK_VAT u podatników zwolnionych podmiotowo z podatku VAT [© hin255 - Fotolia.com] JPK_VAT u podatników zwolnionych podmiotowo z podatku VAT](https://s3.egospodarka.pl/grafika2/podatki/JPK-VAT-u-podatnikow-zwolnionych-podmiotowo-z-podatku-VAT-198554-150x100crop.jpg)

![Split payment 2018 w VAT czyli dochodowy interes dla budżetu państwa [© adrian_ilie825 - Fotolia.com] Split payment 2018 w VAT czyli dochodowy interes dla budżetu państwa](https://s3.egospodarka.pl/grafika2/wyludzenia-VAT/Split-payment-2018-w-VAT-czyli-dochodowy-interes-dla-budzetu-panstwa-202491-150x100crop.jpg)

![Odliczenie VAT od zakupu nieruchomości w budowie [© S. Engels - Fotolia.com] Odliczenie VAT od zakupu nieruchomości w budowie](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Odliczenie-VAT-od-zakupu-nieruchomosci-w-budowie-226151-150x100crop.jpg)

![Sprzedaż VAT marża w nowym JPK_VAT z deklaracją [© sosiukin - Fotolia.com] Sprzedaż VAT marża w nowym JPK_VAT z deklaracją](https://s3.egospodarka.pl/grafika2/kody-GTU/Sprzedaz-VAT-marza-w-nowym-JPK-VAT-z-deklaracja-233598-150x100crop.jpg)

![Dwie faktury VAT i jeden numer [© anna - Fotolia.com] Dwie faktury VAT i jeden numer](https://s3.egospodarka.pl/grafika/faktury-VAT/Dwie-faktury-VAT-i-jeden-numer-skVsXY.jpg)

![Usługi transportowe: faktura VAT za przestój? [© FikMik - Fotolia.com] Usługi transportowe: faktura VAT za przestój?](https://s3.egospodarka.pl/grafika/faktura-VAT/Uslugi-transportowe-faktura-VAT-za-przestoj-ZKDwv5.jpg)

![7% VAT na mieszkania a 22% na garaże i lokale użytkowe [© FikMik - Fotolia.com] 7% VAT na mieszkania a 22% na garaże i lokale użytkowe](https://s3.egospodarka.pl/grafika/stawki-VAT/7-VAT-na-mieszkania-a-22-na-garaze-i-lokale-uzytkowe-ZKDwv5.jpg)

![Wpłata na poczet robót to zaliczka opodatkowana VAT [© FikMik - Fotolia.com] Wpłata na poczet robót to zaliczka opodatkowana VAT](https://s3.egospodarka.pl/grafika/zaliczka/Wplata-na-poczet-robot-to-zaliczka-opodatkowana-VAT-ZKDwv5.jpg)

![Sprzedaż mieszkania i miejsca postojowego a stawka VAT [© FikMik - Fotolia.com] Sprzedaż mieszkania i miejsca postojowego a stawka VAT](https://s3.egospodarka.pl/grafika/stawki-VAT/Sprzedaz-mieszkania-i-miejsca-postojowego-a-stawka-VAT-ZKDwv5.jpg)

![Podatnik zwolniony z VAT a nota korygująca [© whitelook - Fotolia.com] Podatnik zwolniony z VAT a nota korygująca](https://s3.egospodarka.pl/grafika/nota-korygujaca/Podatnik-zwolniony-z-VAT-a-nota-korygujaca-JbjmWj.jpg)

![Podatek od wartości dodanej lepszy niż polski VAT? [© anna - Fotolia.com] Podatek od wartości dodanej lepszy niż polski VAT?](https://s3.egospodarka.pl/grafika/rozliczenie-VAT/Podatek-od-wartosci-dodanej-lepszy-niz-polski-VAT-skVsXY.jpg)

![Nowe faktury, obowiązek podatkowy i odliczenie VAT? [© Comugnero Silvana - Fotolia.com] Nowe faktury, obowiązek podatkowy i odliczenie VAT?](https://s3.egospodarka.pl/grafika2/przekazanie-towarow/Nowe-faktury-obowiazek-podatkowy-i-odliczenie-VAT-98582-150x100crop.jpg)

![Używane środki trwałe w 2014 r.: brak zwolnienia z VAT [© mattz90 - Fotolia.com] Używane środki trwałe w 2014 r.: brak zwolnienia z VAT](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Uzywane-srodki-trwale-w-2014-r-brak-zwolnienia-z-VAT-128890-150x100crop.jpg)

![Sprzedaż stali: odliczenie podatku VAT przez nabywcę [© Ruff - Fotolia.com] Sprzedaż stali: odliczenie podatku VAT przez nabywcę](https://s3.egospodarka.pl/grafika2/sprzedaz-zlomu/Sprzedaz-stali-odliczenie-podatku-VAT-przez-nabywce-133617-150x100crop.jpg)

![Sprzedaż VAT marża: towar musi być używany! [© adam88xx - Fotolia.com] Sprzedaż VAT marża: towar musi być używany!](https://s3.egospodarka.pl/grafika2/procedura-marzy/Sprzedaz-VAT-marza-towar-musi-byc-uzywany-159744-150x100crop.jpg)

![Odliczenie VAT z faktury wystawionej w euro [© apops - Fotolia.com] Odliczenie VAT z faktury wystawionej w euro](https://s3.egospodarka.pl/grafika2/faktura-VAT/Odliczenie-VAT-z-faktury-wystawionej-w-euro-164522-150x100crop.jpg)

![Podział i sprzedaż działek budowlanych bez podatku VAT? [© Matze - Fotolia.com] Podział i sprzedaż działek budowlanych bez podatku VAT?](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Podzial-i-sprzedaz-dzialek-budowlanych-bez-podatku-VAT-178084-150x100crop.jpg)

![Odwrócony VAT a współczynnik proporcji [© kanachaifoto - Fotolia.com] Odwrócony VAT a współczynnik proporcji](https://s3.egospodarka.pl/grafika2/proporcja-VAT/Odwrocony-VAT-a-wspolczynnik-proporcji-182039-150x100crop.jpg)

![Zestawy towarów z różnymi stawkami VAT na cenzurowanym [© Andrey Armyagov - Fotolia.com] Zestawy towarów z różnymi stawkami VAT na cenzurowanym](https://s3.egospodarka.pl/grafika2/uslugi-gastronomiczne/Zestawy-towarow-z-roznymi-stawkami-VAT-na-cenzurowanym-199296-150x100crop.jpg)

![Oskarżenie o wyłudzenie VAT nie musi oznaczać domiaru podatku [© veronikasmirnaya - Fotolia.com] Oskarżenie o wyłudzenie VAT nie musi oznaczać domiaru podatku](https://s3.egospodarka.pl/grafika2/mikrofirmy/Oskarzenie-o-wyludzenie-VAT-nie-musi-oznaczac-domiaru-podatku-202376-150x100crop.jpg)

![Rolnik na VAT zapłaci podatek od sprzedaży działek budowlanych [© Budimir Jevtic - Fotolia.com] Rolnik na VAT zapłaci podatek od sprzedaży działek budowlanych](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Rolnik-na-VAT-zaplaci-podatek-od-sprzedazy-dzialek-budowlanych-203006-150x100crop.jpg)

![Montaż windy czy ruchomych schodów w bloku z odwróconym VAT? [© markobe - Fotolia.com] Montaż windy czy ruchomych schodów w bloku z odwróconym VAT?](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Montaz-windy-czy-ruchomych-schodow-w-bloku-z-odwroconym-VAT-204411-150x100crop.jpg)

![Brak numeru VAT UE nie zmienia miejsca opodatkowania usług [© pixs4u - Fotolia.com] Brak numeru VAT UE nie zmienia miejsca opodatkowania usług](https://s3.egospodarka.pl/grafika2/rejestracja-VAT/Brak-numeru-VAT-UE-nie-zmienia-miejsca-opodatkowania-uslug-210394-150x100crop.jpg)

![Usługi budowalne w VAT: Świadczenia kompleksowe nadal budzą wątpliwości [© khunaspix - Fotolia.com] Usługi budowalne w VAT: Świadczenia kompleksowe nadal budzą wątpliwości](https://s3.egospodarka.pl/grafika2/rozliczenie-VAT/Uslugi-budowalne-w-VAT-Swiadczenia-kompleksowe-nadal-budza-watpliwosci-214739-150x100crop.jpg)

![Bony towarowe z nowym opodatkowaniem VAT [© Andrey Popov - Fotolia.com] Bony towarowe z nowym opodatkowaniem VAT](https://s3.egospodarka.pl/grafika2/bony-towarowe/Bony-towarowe-z-nowym-opodatkowaniem-VAT-215723-150x100crop.jpg)

![VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas [© Gajus - Fotolia.com] VAT od sprzedaży nieruchomości: oświadczenie musi być złożone na czas](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/VAT-od-sprzedazy-nieruchomosci-oswiadczenie-musi-byc-zlozone-na-czas-222590-150x100crop.jpg)

![Przy karuzelach VAT podatek często płacą niewinne firmy [© Nuthawut - Fotolia.com] Przy karuzelach VAT podatek często płacą niewinne firmy](https://s3.egospodarka.pl/grafika2/mikrofirmy/Przy-karuzelach-VAT-podatek-czesto-placa-niewinne-firmy-228027-150x100crop.jpg)

![Termin wprowadzenia JPK_VAT ponownie przesunięty. Kiedy pakiet quick fixes? [© Jo Panuwat D - Fotolia.com] Termin wprowadzenia JPK_VAT ponownie przesunięty. Kiedy pakiet quick fixes?](https://s3.egospodarka.pl/grafika2/transakcje-wewnatrzwspolnotowe/Termin-wprowadzenia-JPK-VAT-ponownie-przesuniety-Kiedy-pakiet-quick-fixes-229790-150x100crop.jpg)

![Licytacja komornicza działki zabudowanej z 23% podatkiem VAT? [© Matthias Stolt - Fotolia.com] Licytacja komornicza działki zabudowanej z 23% podatkiem VAT?](https://s3.egospodarka.pl/grafika2/czynnosci-zwolnione-z-opodatkowania/Licytacja-komornicza-dzialki-zabudowanej-z-23-podatkiem-VAT-232009-150x100crop.jpg)

![Czy SLIM VAT uprości rozliczenia podatkowe z fiskusem? [© chrupka - Fotolia.com] Czy SLIM VAT uprości rozliczenia podatkowe z fiskusem?](https://s3.egospodarka.pl/grafika2/rozliczenia-podatkowe/Czy-SLIM-VAT-uprosci-rozliczenia-podatkowe-z-fiskusem-232215-150x100crop.jpg)

![Handel mieszkaniami z rynku wtórnego w podatku VAT [© BartekMagierowski - Fotolia.com] Handel mieszkaniami z rynku wtórnego w podatku VAT](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/Handel-mieszkaniami-z-rynku-wtornego-w-podatku-VAT-236535-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane? [© Andrey Popov - Fotolia.com] Co dalej z KSeF? Od kiedy Krajowy System e-Faktur będzie obowiązkowy i jakie zmiany są planowane?](https://s3.egospodarka.pl/grafika2/KSeF/Co-dalej-z-KSeF-Od-kiedy-Krajowy-System-e-Faktur-bedzie-obowiazkowy-i-jakie-zmiany-sa-planowane-258476-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Ferie zimowe 2026: pod lupą ceny noclegów i skipassów [© pixabay] Ferie zimowe 2026: pod lupą ceny noclegów i skipassów](https://s3.egospodarka.pl/grafika2/ferie-zimowe/Ferie-zimowe-2026-pod-lupa-ceny-noclegow-i-skipassow-270439-150x100crop.jpg)

![Rynek pracy prawników: mniej rekrutacji, więcej specjalizacji, a jakie zarobki? [© pexels] Rynek pracy prawników: mniej rekrutacji, więcej specjalizacji, a jakie zarobki?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-prawnikow-mniej-rekrutacji-wiecej-specjalizacji-a-jakie-zarobki-270432-150x100crop.jpg)

![Prognozy Banku Światowego 2026. Globalna gospodarka wykazuje odporność, ale wzrost spowolni do 2,6% [© wygenerowane przez AI] Prognozy Banku Światowego 2026. Globalna gospodarka wykazuje odporność, ale wzrost spowolni do 2,6%](https://s3.egospodarka.pl/grafika2/prognozy-gospodarcze/Prognozy-Banku-Swiatowego-2026-Globalna-gospodarka-wykazuje-odpornosc-ale-wzrost-spowolni-do-2-6-270428-150x100crop.jpg)

![Wynagrodzenia w firmach handlowych jesień/zima 2025. Jakie płace, podwyżki i benefity oferowali pracodawcy? [© wygenerowane przez AI] Wynagrodzenia w firmach handlowych jesień/zima 2025. Jakie płace, podwyżki i benefity oferowali pracodawcy?](https://s3.egospodarka.pl/grafika2/zarobki-w-branzy-handlowej/Wynagrodzenia-w-firmach-handlowych-jesien-zima-2025-Jakie-place-podwyzki-i-benefity-oferowali-pracodawcy-270427-150x100crop.jpg)