-

![Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT? [© sitthiphong - Fotolia.com] Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT?]()

Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT?

... niezapłaconych fakturach VAT (a dłużnik skorygować podatek naliczony). A jak powinien się zachować ... podatku. Istotą przedawnienia uregulowanego w art. 70 Ordynacji podatkowej jest to, że na skutek upływu czasu zobowiązanie podatkowe ... zatem w związku z zapłatą należności, co do której wcześniej skorzystano z ulgi. Jest ono samoistne i powstaje w ...

Tematy: ustawa o podatku od towarów i usług, VAT, ustawa o VAT, rozliczenie VAT, opodatkowanie VAT, obowiązek podatkowy VAT, deklaracje VAT, ulga na złe długi, ulgi, ulga, korekta podatku należnego, podatnik VAT, VAT należny, podatek od towarów i usługi, zobowiązania podatkowe, ordynacja podatkowa, przedawnienie zobowiązań podatkowych -

![Umowa deweloperska nie korzysta z ulgi mieszkaniowej [© apops - Fotolia.com] Umowa deweloperska nie korzysta z ulgi mieszkaniowej]()

Umowa deweloperska nie korzysta z ulgi mieszkaniowej

... podatek dochodowy wynosi 19% podstawy obliczenia podatku. Podstawą obliczenia podatku, o której mowa w ust. 1, jest ...

-

![Leasing operacyjny i finansowy - jak rozliczać każdy z nich? [© Piotr Adamowicz - Fotolia.com] Leasing operacyjny i finansowy - jak rozliczać każdy z nich?]()

Leasing operacyjny i finansowy - jak rozliczać każdy z nich?

... podatek naliczony (w całości lub części), nieodliczony VAT przypadający na część kapitałową będzie składnikiem wartości początkowej środka trwałego. Jeżeli wartość początkowa samochodu osobowego wprowadzonego do ewidencji środków trwałych przekracza limit 20.000 euro, to ...

-

![Czy faktury VAT mogą być wystawiane ręcznie? [© Andrey Popov - Fotolia.com] Czy faktury VAT mogą być wystawiane ręcznie?]()

Czy faktury VAT mogą być wystawiane ręcznie?

... okresy miesięczne (nawet jeżeli podatek ten rozlicza kwartalnie) - co z kolei wynika z ... Co z tymi fakturami? Faktura nie jest księgą podatkową w myśl przepisów Ordynacji podatkowej. Jest jednak dowodem księgowym, a art. 193 §1 Ordynacji podatkowej mówi o elektronicznym przekazywaniu nie tylko ksiąg podatkowych ale i dowodów księgowych. Czy to ...

-

![Wydobycie kryptowaluty - skutki podatkowe [© Wit - Fotolia.com] Wydobycie kryptowaluty - skutki podatkowe]()

Wydobycie kryptowaluty - skutki podatkowe

... takich jak Euro, czy Polski Złoty. Jedną z najpopularniejszych kryptowalut jest Bitcoin. Konsekwencje podatkowe wydobywania kryptowalut Pozyskiwane kryptowalut odbywa się, co do zasady, w formie wydobycia (z ang. mining). Następuje ono przy użyciu sprzętu komputerowego. Jest to tzw. sposób pierwotny. Dana osoba otrzymuje Bitcoiny za udostępnienie ...

Tematy: formy opodatkowania, podatki, podatek od firmy, działalność gospodarcza, przychody podatkowe, zbycie praw majątkowych, Bitcoin, Ethereum, kryptowaluty, inwestowanie w kryptowaluty, kryptowaluta, sprzedaż kryptowaluty, handel kryptowalutą, waluty wirtualne, wydobywanie kryptowalut, kopanie kryptowaluty, podatek CIT, podatek dochodowy od osób prawnych -

![Nowelizacje w VAT 2018: korekty deklaracji, faktury do paragonów [© Jérôme Rommé - Fotolia.com] Nowelizacje w VAT 2018: korekty deklaracji, faktury do paragonów]()

Nowelizacje w VAT 2018: korekty deklaracji, faktury do paragonów

... uzyskania przychodu w podatku dochodowym oraz odliczać podatek naliczony dla potrzeb rozliczenia podatku od towarów ... w omawianym projekcie zmienił spójnik „lub” na „ani”, co oznacza, że wykreślenie z rejestru VAT możliwe będzie w ... podatkowych, jest możliwość złożenia korekty deklaracji podatkowej po wszczęciu kontroli celno-skarbowej. To rozwiązanie ...

-

![Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne? [© adam88xx - Fotolia.com] Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne?]()

Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne?

... przenieśli się na obczyznę. Co innego, gdy jeden z członków ... podatek dochodowy. Jednakże zobowiązani podatnicy mogą starać się o ograniczenie poboru zaliczek. Stosowny wniosek należy złożyć przed upływem terminu płatności pierwszej zaliczki, a zatem przed 20 stycznia 2019 r. Jest to niewątpliwie dodatkowe utrudnienie dla osób, które z uwagi na to ...

-

![Twój e-PIT: nie każdy może i powinien korzystać z automatycznego rozliczenia [© chalermchai - Fotolia.com] Twój e-PIT: nie każdy może i powinien korzystać z automatycznego rozliczenia]()

Twój e-PIT: nie każdy może i powinien korzystać z automatycznego rozliczenia

... jest jedyną dopuszczoną przez prawo i organy skarbowe formą rozliczeń PIT za rok 2018. - W wielu sytuacjach pozostawienie PIT-a bez kontroli może skutkować różnymi konsekwencjami. Najbardziej błahą, ale bardzo bolesną dla podatnika będzie, gdy ten nie zmodyfikuje swojego PIT-a i zapłaci wyższy podatek ...

-

![Twój e-PIT popularny do rozliczeń podatkowych przez internet [© thodonal - Fotolia.com] Twój e-PIT popularny do rozliczeń podatkowych przez internet]()

Twój e-PIT popularny do rozliczeń podatkowych przez internet

... podatek PIT w miejscu zamieszkania W tegorocznej edycji badania o 2 punkty procentowe do 85% wzrosła liczba Polaków, którzy rozliczają się w miejscu zamieszkania będącym jednocześnie miejscem zameldowania, a 10% respondentów deklaruje, że rozlicza się w miejscu zamieszkania, ale nie jest ...

-

![Wypadek komunikacyjny: odszkodowanie i odsetki w podatku dochodowym [© benjaminnolte - Fotolia.com] Wypadek komunikacyjny: odszkodowanie i odsetki w podatku dochodowym]()

Wypadek komunikacyjny: odszkodowanie i odsetki w podatku dochodowym

... jest z opodatkowania, to kwota odsetek powinna też być zwolniona z opodatkowania. Potwierdza to orzecznictwo sądów, m.in ... wskazywał też na szczególną funkcję odsetek, co dodatkowo powinno przemawiać za zwolnieniem podatkowym. W ... dochodowym od osób fizycznych. Zgodnie z art. 27 ust. 1 podatek dochodowy, z zastrzeżeniem art. 29-30f, pobiera się ...

-

![Likwidacja ogrodu działkowego: odszkodowanie z podatkiem PIT? [© David Espin - Fotolia.com] Likwidacja ogrodu działkowego: odszkodowanie z podatkiem PIT?]()

Likwidacja ogrodu działkowego: odszkodowanie z podatkiem PIT?

... powodem wywłaszczenia jest przywrócenie przez Skarb Państwa prawa własności poprzedniemu właścicielowi, musi zapłacić podatek dochodowy? W przedmiotowej sprawie organ podatkowy ... działka. Odszkodowanie stanowi - co do zasady - przychód w rozumieniu art. 11 ust. 1 ustawy o podatku dochodowym od osób fizycznych. Nie oznacza to jednak, że wszystkie ...

-

![Od sprzedaży nieruchomości w spadku z długami trzeba zapłacić PIT [© Gajus - Fotolia.com] Od sprzedaży nieruchomości w spadku z długami trzeba zapłacić PIT]()

Od sprzedaży nieruchomości w spadku z długami trzeba zapłacić PIT

... wszystkich ochronie prawnej” (Dz.U. 1997 nr 78, poz. 483). Przychodem jest tylko to, co zostaje po odliczeniu ciężarów należnych wierzycielom Nie sposób nie zgodzić się z tezą ... zrobił przeciwnie. Generalną zasadą zgodnie z art. 22 ust. 1 ustawy o PIT jest to, że kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub ...

-

![Wydawanie interpretacji indywidualnych przepisów prawa podatkowego [© Alexander Lupin - Fotolia.com] Wydawanie interpretacji indywidualnych przepisów prawa podatkowego]()

Wydawanie interpretacji indywidualnych przepisów prawa podatkowego

... lokalnych (np. podatek od ... jest odpowiednie sformułowanie pytania do fiskusa, w taki sposób, aby organ interpretacyjny udzielił możliwie precyzyjnej i szczegółowej odpowiedzi. To bowiem w interesie wnioskodawcy jest ... co oznacza, że skargę może sporządzić wyłącznie pełnomocnik profesjonalny (również doradca podatkowy). W interesie przedsiębiorcy jest ...

-

![Nie prowadziłeś ewidencji, nie skorzystasz z ulgi IP BOX [© apops - Fotolia.com] Nie prowadziłeś ewidencji, nie skorzystasz z ulgi IP BOX]()

Nie prowadziłeś ewidencji, nie skorzystasz z ulgi IP BOX

... o podatku dochodowym od osób fizycznych (Dz. U. z 2019 r., poz. 1387, z późn. zm.), podatek od osiągniętego przez podatnika w ramach pozarolniczej działalności gospodarczej kwalifikowanego dochodu z ... prawem, a nie obowiązkiem podatnika. Jest to o tyle istotne, gdyż z korzystaniem z ulgi wiążą się, bądź co bądź, dodatkowe obowiązki po stronie ...

-

![Faktura z VAT przy imporcie usług [© apops - Fotolia.com] Faktura z VAT przy imporcie usług]()

Faktura z VAT przy imporcie usług

... podatek VAT. Niemniej, od czasu do czasu, tego rodzaju faktury się zdarzają, co powoduje u podatników wątpliwość, jak rozliczyć taką transakcję. Polski przedsiębiorca, który dokonuje importu usługi, co do zasady, jest z tego tytułu podatnikiem podatku od towarów i usług. Wskazuje na to ...

-

![Usługi budowlane za granicą a kwartalne rozliczanie VAT [© Kadmy - Fotolia.com] Usługi budowlane za granicą a kwartalne rozliczanie VAT]()

Usługi budowlane za granicą a kwartalne rozliczanie VAT

... podatek VAT nie co miesiąc, a co kwartał. Dodatkowo są też uprawnione do korzystania z metody kasowej. Niektóre czynności, pomimo zachowania statusu małego podatnika, mogą jednak pozbawić prawa do kwartalnego rozliczenia VAT. Są to ... to, na czyją rzecz takie usługi są wykonywane czy ich wartość. To, co jest przedmiotem opodatkowania VAT w Polsce, ...

-

![Samochody służbowe: Od firmowego paliwa nie ma dodatkowego podatku [© Kenishirotie - Fotolia.com] Samochody służbowe: Od firmowego paliwa nie ma dodatkowego podatku]()

Samochody służbowe: Od firmowego paliwa nie ma dodatkowego podatku

... pobierać w ciągu roku zaliczki na podatek dochodowy od osób, ... jest każde zdarzenie prawne i zjawisko gospodarcze, których następstwem jest uzyskanie korzyści kosztem innego podmiotu, lub te wszystkie zdarzenia prawne i gospodarcze, których skutkiem jest nieodpłatne, to jest ... świadczenia, zgłaszane są problemy co do prawidłowego określenia skutków ...

-

![Podstawa opodatkowania w PIT-28 za 2020 r.: odliczenia i ulga na złe długi Podstawa opodatkowania w PIT-28 za 2020 r.: odliczenia i ulga na złe długi]()

Podstawa opodatkowania w PIT-28 za 2020 r.: odliczenia i ulga na złe długi

... roczne za 2020 r. Podatek jest tutaj płacony wprawdzie od przychodu, ale ten może być pomniejszony o wybrane odliczenia. Część ... określonym terminie nie zostanie uregulowana (lub zbyta), to wierzyciel może co do zasady pomniejszyć swoje przychody o wartość tej wierzytelności, a dłużnik jest obowiązany doliczyć ją do swoich przychodów. Zwiększenia i ...

-

![Czy zakup samochodu wymaga mechanizmu podzielonej płatności? [© Studio Mike - Fotolia.com] Czy zakup samochodu wymaga mechanizmu podzielonej płatności?]()

Czy zakup samochodu wymaga mechanizmu podzielonej płatności?

... to specjalny sposób regulowania zobowiązań polegający na tym, że zapłata za nabyte towary/usługi jest rozdzielana na dwie odrębne kwoty: netto oraz VAT, które trafiają na odrębne konta bankowe. Kwota netto trafia na rachunek bieżący sprzedawcy, zaś podatek ...

-

![Dzierżawa pola na pastwisko dla koni bez podatku dochodowego [© pixabay.com] Dzierżawa pola na pastwisko dla koni bez podatku dochodowego]()

Dzierżawa pola na pastwisko dla koni bez podatku dochodowego

... powinna płacić podatek dochodowy? W przedmiotowej sprawie organ podatkowy zajął następujące stanowisko: „(…) ... biologiczny wzrost, wynoszą co najmniej: 1. miesiąc – w przypadku roślin, 2. ... 4 ustawy o podatku dochodowym od osób fizycznych, ilekroć w ustawie jest mowa o gospodarstwie rolnym, oznacza to gospodarstwo rolne w rozumieniu przepisów ustawy ...

-

![Zorganizowanie przedstawicielstwa handlowego z podatkiem u źródła [© Kurhan - Fotolia.com] Zorganizowanie przedstawicielstwa handlowego z podatkiem u źródła]()

Zorganizowanie przedstawicielstwa handlowego z podatkiem u źródła

... . Wynagrodzenie za pośrednictwo określane byłoby jako procent zrealizowanej sprzedaży. Co do zasady przedstawiciele handlowi mieliby być podmiotami zagranicznymi. W związku z ... ” oraz „usług doradczych”, dlatego powszechną praktyką jest odwoływanie się do językowej definicji tych pojęć, która to wykładnia ma zasadniczo pierwszeństwo przed wykładnią ...

-

![Sprzedaż wewnątrzwspólnotowa dla podmiotów zwolnionych z VAT [© pixabay.com] Sprzedaż wewnątrzwspólnotowa dla podmiotów zwolnionych z VAT]()

Sprzedaż wewnątrzwspólnotowa dla podmiotów zwolnionych z VAT

... r. jest zgłoszona do procedury szczególnej OSS. Sprzedawane towary są wysyłane kurierem z Polski do krajów nabywcy, co jest ... z jednego państwa członkowskiego (nie musi to być Polska) do innego państwa członkowskiego, a dostawa ... w których dokonywane są dostawy. Zamiast tego podatek VAT należny od tych transakcji mogą zadeklarować i zapłacić ...

-

![Problemy z ryczałtem. Przedsiębiorcy nie wiedzą, jakich stawek używać [© Robert Kneschke - Fotolia.com] Problemy z ryczałtem. Przedsiębiorcy nie wiedzą, jakich stawek używać]()

Problemy z ryczałtem. Przedsiębiorcy nie wiedzą, jakich stawek używać

... %. Ze względu na to wielu specjalistów IT decyduje się więc przejść na ten podatek. Jednak dla ... prowadzi również szkolenia, za co otrzymuje odrębne wynagrodzenie, to stawka wyniesie 8,5%. Dla czynności niezwiązanych z programowaniem ... , tak jak jest to na przykład przy matrycy stawek VAT? Przykładowo: określenie stawek ryczałtu nie jest problemem w ...

-

![Eksperci ostrzegają: Twój e-PIT nie uwzględnia wszystkich ulg i odliczeń [© taramara78 - Fotolia.com] Eksperci ostrzegają: Twój e-PIT nie uwzględnia wszystkich ulg i odliczeń]()

Eksperci ostrzegają: Twój e-PIT nie uwzględnia wszystkich ulg i odliczeń

... co w efekcie może prowadzić do pominięcia niewykorzystanej kwoty ulgi. Twój e-PIT przy pierwotnej kalkulacji uwzględnia tylko tę część ulgi z tytułu wychowania dzieci, która obniża podatek ... , a jednocześnie potwierdzała jej dostarczenie do organu. Niewątpliwie jest to kłopot przy załatwianiu wielu formalności, przy których musimy przedstawić ...

-

![Organ odwoławczy nie może wydać decyzji na niekorzyść podatnika [© M. Schuppich - Fotolia.com] Organ odwoławczy nie może wydać decyzji na niekorzyść podatnika]()

Organ odwoławczy nie może wydać decyzji na niekorzyść podatnika

... to, by ustalić wysokość spornego zobowiązania w wyższej kwocie, przekraczającej 37 tys. zł. Zdaniem dyrektora, zebrane dowody nie budziły wątpliwości, co do wysokości otrzymanego przez podatnika odszkodowania oraz odsetek. Organ odwoławczy stwierdził jednak, że naczelnik prawidłowo w swojej decyzji obliczył podatek ... naruszenia prawa. Stąd nie jest to ...

-

![Kasowy PIT z wyższym limitem przychodów. Czy przedsiębiorcy rzeczywiście skorzystają? [© wygenerowane przez AI] Kasowy PIT z wyższym limitem przychodów. Czy przedsiębiorcy rzeczywiście skorzystają?]()

Kasowy PIT z wyższym limitem przychodów. Czy przedsiębiorcy rzeczywiście skorzystają?

... , czyli na 2025 r., metodę kasową do 20 lutego wybrało zaledwie 1673 przedsiębiorców, co stanowi około 0,001 proc. wszystkich prowadzących JDG. Tak niewielkie ... nie rozwiązuje podstawowych wad kasowego PIT. Kluczowym problemem nadal jest to, że po 2 latach podatek trzeba zapłacić niezależnie od otrzymania zapłaty, a do tego przedsiębiorca ...

-

![Leasing samochodu: opłata wstępna a koszty podatkowe [© FikMik - Fotolia.com] Leasing samochodu: opłata wstępna a koszty podatkowe]()

Leasing samochodu: opłata wstępna a koszty podatkowe

... co najmniej 10 lat, jeżeli jej przedmiotem są podlegające odpisom amortyzacyjnym nieruchomości, oraz suma ustalonych w niej opłat, pomniejszona o należny podatek od towarów i usług, odpowiada co ... leasingu określonej kwoty jest warunkiem skuteczności tej umowy (jej zawarcia), to – z uwagi na tę właśnie rolę – należy przyjmować, że jest to koszt ...

-

![PIT-40 "drogi" dla pracodawcy [© whitelook - Fotolia.com] PIT-40 "drogi" dla pracodawcy]()

PIT-40 "drogi" dla pracodawcy

... założeniu średniego wynagrodzenia na poziomie 3 tys. zł, daje to podatek w skali roku na poziomie ok. 6840 zł. Oznacza to, że pracodawca otrzymuje – 20,52 zł od rozliczonej ... . Skorzystały z niej 9 901 352 osoby, co daje 40% całości). Przyjmując, iż grupa osób mających jedno źródło dochodu jest reprezentatywną grupą w całej populacji, można szacować, ...

-

![Stawki VAT: "bezbolesna" zmiana w 2011 r. [© whitelook - Fotolia.com] Stawki VAT: "bezbolesna" zmiana w 2011 r.]()

Stawki VAT: "bezbolesna" zmiana w 2011 r.

... W wielu przypadkach kontrahenci wpisują podatek VAT zgodnie z obowiązującymi przepisami prawa, a w ... jest jeszcze mniejsza. Rząd tym działaniem liczy bardziej na efekt skali.” – przekonuje Piotr Augustyniak. A co z użytkownikami kas fiskalnych? Czy mogą wykonać czynność zmiany stawki VAT samodzielnie bez wzywania serwisu? Okazuje się, że tak. Jest to ...

-

![Używany samochód z UE: zakup a rozliczenie VAT [© anna - Fotolia.com] Używany samochód z UE: zakup a rozliczenie VAT]()

Używany samochód z UE: zakup a rozliczenie VAT

... od zawartej transakcji podatnik jest obowiązany obliczyć i wpłacić podatek na rachunek właściwego urzędu skarbowego w terminie 14 dni od dnia powstania obowiązku podatkowego. Kiedy powstaje tutaj obowiązek podatkowy? – co do zasady jest to data wystawienia faktury przez kontrahenta unijnego (nieco inaczej jest przy nowych środkach transportu ...

-

![Wczasy pracownicze a opodatkowanie VAT [© FikMik - Fotolia.com] Wczasy pracownicze a opodatkowanie VAT]()

Wczasy pracownicze a opodatkowanie VAT

... to świadczy usługi krótkotrwałego zakwaterowania. Podatek VAT od towarów i usług nabytych w związku z funkcjonowaniem ośrodka jest odliczany ... co skutkowałoby ustaleniem dla nich „dodatkowej” podstawy opodatkowania w postaci kosztu ich świadczenia przez podatnika). Niedopełnienie któregokolwiek z warunków określonych w art. 8 ust. 2 ustawy, jest ...

-

!["Super" ulga - kredyt podatkowy? "Super" ulga - kredyt podatkowy?]()

"Super" ulga - kredyt podatkowy?

... na określony czas to czysty zysk. Zarobkiem są choćby odsetki od lokaty, na jakiej można zdeponować niezapłacony podatek. Kredyt taki faktycznie możliwy jest do otrzymania ... ze zwolnienia podatnik musi zatrudniać, na podstawie umowy o pracę, w każdym miesiącu co najmniej 5 osób w przeliczeniu na pełne etaty. w prowadzonej pozarolniczej działalności ...

-

![Ryczałt samochodowy w 2012 r.: będą zmiany? Ryczałt samochodowy w 2012 r.: będą zmiany?]()

Ryczałt samochodowy w 2012 r.: będą zmiany?

... tytułu wykorzystywania w celach służbowych swoich prywatnych pojazdów do jazd lokalnych. Drugi to maksymalne stawki za 1 kilometr przebiegu pojazdów, które po przemnożeniu z ... ono pracowników socjalnych, listonoszy i służby leśnej. Reszta podatek od takiego ryczałtu jest obowiązana płacić. Co ważne, przyznany ryczałt pokrywa wszelkie wydatki związane ...

-

![Odliczenia od dochodu 2011: darowizna na kościół [© whitelook - Fotolia.com] Odliczenia od dochodu 2011: darowizna na kościół]()

Odliczenia od dochodu 2011: darowizna na kościół

... to, że została ona wykorzystana na założony cel. I tak wskazany wyżej art. 55 ust. 7 przytoczonej ustawy mówi, że stosowna darowizna jest ... Odliczenie darowizny na działalność charytatywno-opiekuńczą co do zasady powinna mieć zastosowanie do wszystkich podatników rozliczających podatek dochodowy od uzyskanych dochodów/przychodów. Tak przynajmniej ...

-

![Wyższe limity podatkowe w 2012 roku [© whitelook - Fotolia.com] Wyższe limity podatkowe w 2012 roku]()

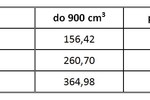

Wyższe limity podatkowe w 2012 roku

... To od nich zależy jaką formę rozliczenia można zastosować, co w konsekwencji skutkuje sposobem prowadzenia ewidencji w celach rozliczeniowych, jak również wysokością ... jest wartość pozwalająca na legitymowanie się statutem tzw. małego podatnika. Pozwala to na skorzystanie z wielu przywilejów, między innymi na kwartalne opłacanie zaliczek na podatek ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT? [© sitthiphong - Fotolia.com] Kiedy przedawnia się ponowna korekta w uldze na złe długi w VAT?](https://s3.egospodarka.pl/grafika2/ustawa-o-podatku-od-towarow-i-uslug/Kiedy-przedawnia-sie-ponowna-korekta-w-uldze-na-zle-dlugi-w-VAT-196717-150x100crop.jpg)

![Umowa deweloperska nie korzysta z ulgi mieszkaniowej [© apops - Fotolia.com] Umowa deweloperska nie korzysta z ulgi mieszkaniowej](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Umowa-deweloperska-nie-korzysta-z-ulgi-mieszkaniowej-201166-150x100crop.jpg)

![Leasing operacyjny i finansowy - jak rozliczać każdy z nich? [© Piotr Adamowicz - Fotolia.com] Leasing operacyjny i finansowy - jak rozliczać każdy z nich?](https://s3.egospodarka.pl/grafika2/leasing-finansowy/Leasing-operacyjny-i-finansowy-jak-rozliczac-kazdy-z-nich-201657-150x100crop.jpg)

![Czy faktury VAT mogą być wystawiane ręcznie? [© Andrey Popov - Fotolia.com] Czy faktury VAT mogą być wystawiane ręcznie?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Czy-faktury-VAT-moga-byc-wystawiane-recznie-202839-150x100crop.jpg)

![Wydobycie kryptowaluty - skutki podatkowe [© Wit - Fotolia.com] Wydobycie kryptowaluty - skutki podatkowe](https://s3.egospodarka.pl/grafika2/formy-opodatkowania/Wydobycie-kryptowaluty-skutki-podatkowe-202966-150x100crop.jpg)

![Nowelizacje w VAT 2018: korekty deklaracji, faktury do paragonów [© Jérôme Rommé - Fotolia.com] Nowelizacje w VAT 2018: korekty deklaracji, faktury do paragonów](https://s3.egospodarka.pl/grafika2/dostawa-towarow-uzywanych/Nowelizacje-w-VAT-2018-korekty-deklaracji-faktury-do-paragonow-206359-150x100crop.jpg)

![Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne? [© adam88xx - Fotolia.com] Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne?](https://s3.egospodarka.pl/grafika2/PIT-36/Konsekwencje-Konwencji-MLI-kto-rozliczy-dochody-zagraniczne-211896-150x100crop.jpg)

![Twój e-PIT: nie każdy może i powinien korzystać z automatycznego rozliczenia [© chalermchai - Fotolia.com] Twój e-PIT: nie każdy może i powinien korzystać z automatycznego rozliczenia](https://s3.egospodarka.pl/grafika2/PIT-y/Twoj-e-PIT-nie-kazdy-moze-i-powinien-korzystac-z-automatycznego-rozliczenia-217120-150x100crop.jpg)

![Twój e-PIT popularny do rozliczeń podatkowych przez internet [© thodonal - Fotolia.com] Twój e-PIT popularny do rozliczeń podatkowych przez internet](https://s3.egospodarka.pl/grafika2/PIT-y/Twoj-e-PIT-popularny-do-rozliczen-podatkowych-przez-internet-217737-150x100crop.jpg)

![Wypadek komunikacyjny: odszkodowanie i odsetki w podatku dochodowym [© benjaminnolte - Fotolia.com] Wypadek komunikacyjny: odszkodowanie i odsetki w podatku dochodowym](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Wypadek-komunikacyjny-odszkodowanie-i-odsetki-w-podatku-dochodowym-217773-150x100crop.jpg)

![Likwidacja ogrodu działkowego: odszkodowanie z podatkiem PIT? [© David Espin - Fotolia.com] Likwidacja ogrodu działkowego: odszkodowanie z podatkiem PIT?](https://s3.egospodarka.pl/grafika2/podatek-od-sprzedazy-nieruchomosci/Likwidacja-ogrodu-dzialkowego-odszkodowanie-z-podatkiem-PIT-220307-150x100crop.jpg)

![Od sprzedaży nieruchomości w spadku z długami trzeba zapłacić PIT [© Gajus - Fotolia.com] Od sprzedaży nieruchomości w spadku z długami trzeba zapłacić PIT](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Od-sprzedazy-nieruchomosci-w-spadku-z-dlugami-trzeba-zaplacic-PIT-221756-150x100crop.jpg)

![Wydawanie interpretacji indywidualnych przepisów prawa podatkowego [© Alexander Lupin - Fotolia.com] Wydawanie interpretacji indywidualnych przepisów prawa podatkowego](https://s3.egospodarka.pl/grafika2/ordynacja-podatkowa/Wydawanie-interpretacji-indywidualnych-przepisow-prawa-podatkowego-225734-150x100crop.jpg)

![Nie prowadziłeś ewidencji, nie skorzystasz z ulgi IP BOX [© apops - Fotolia.com] Nie prowadziłeś ewidencji, nie skorzystasz z ulgi IP BOX](https://s3.egospodarka.pl/grafika2/badania-i-rozwoj/Nie-prowadziles-ewidencji-nie-skorzystasz-z-ulgi-IP-BOX-228213-150x100crop.jpg)

![Faktura z VAT przy imporcie usług [© apops - Fotolia.com] Faktura z VAT przy imporcie usług](https://s3.egospodarka.pl/grafika2/import-uslug/Faktura-z-VAT-przy-imporcie-uslug-228849-150x100crop.jpg)

![Usługi budowlane za granicą a kwartalne rozliczanie VAT [© Kadmy - Fotolia.com] Usługi budowlane za granicą a kwartalne rozliczanie VAT](https://s3.egospodarka.pl/grafika2/VAT-naliczony/Uslugi-budowlane-za-granica-a-kwartalne-rozliczanie-VAT-230757-150x100crop.jpg)

![Samochody służbowe: Od firmowego paliwa nie ma dodatkowego podatku [© Kenishirotie - Fotolia.com] Samochody służbowe: Od firmowego paliwa nie ma dodatkowego podatku](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Samochody-sluzbowe-Od-firmowego-paliwa-nie-ma-dodatkowego-podatku-234859-150x100crop.jpg)

![Czy zakup samochodu wymaga mechanizmu podzielonej płatności? [© Studio Mike - Fotolia.com] Czy zakup samochodu wymaga mechanizmu podzielonej płatności?](https://s3.egospodarka.pl/grafika2/split-payment/Czy-zakup-samochodu-wymaga-mechanizmu-podzielonej-platnosci-238937-150x100crop.jpg)

![Dzierżawa pola na pastwisko dla koni bez podatku dochodowego [© pixabay.com] Dzierżawa pola na pastwisko dla koni bez podatku dochodowego](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Dzierzawa-pola-na-pastwisko-dla-koni-bez-podatku-dochodowego-241368-150x100crop.jpg)

![Zorganizowanie przedstawicielstwa handlowego z podatkiem u źródła [© Kurhan - Fotolia.com] Zorganizowanie przedstawicielstwa handlowego z podatkiem u źródła](https://s3.egospodarka.pl/grafika2/podatek-u-zrodla/Zorganizowanie-przedstawicielstwa-handlowego-z-podatkiem-u-zrodla-241742-150x100crop.jpg)

![Sprzedaż wewnątrzwspólnotowa dla podmiotów zwolnionych z VAT [© pixabay.com] Sprzedaż wewnątrzwspólnotowa dla podmiotów zwolnionych z VAT](https://s3.egospodarka.pl/grafika2/limit-sprzedazy-wysylkowej/Sprzedaz-wewnatrzwspolnotowa-dla-podmiotow-zwolnionych-z-VAT-242364-150x100crop.jpg)

![Problemy z ryczałtem. Przedsiębiorcy nie wiedzą, jakich stawek używać [© Robert Kneschke - Fotolia.com] Problemy z ryczałtem. Przedsiębiorcy nie wiedzą, jakich stawek używać](https://s3.egospodarka.pl/grafika2/ryczalt-ewidencjonowany/Problemy-z-ryczaltem-Przedsiebiorcy-nie-wiedza-jakich-stawek-uzywac-243317-150x100crop.jpg)

![Eksperci ostrzegają: Twój e-PIT nie uwzględnia wszystkich ulg i odliczeń [© taramara78 - Fotolia.com] Eksperci ostrzegają: Twój e-PIT nie uwzględnia wszystkich ulg i odliczeń](https://s3.egospodarka.pl/grafika2/Twoj-e-PIT/Eksperci-ostrzegaja-Twoj-e-PIT-nie-uwzglednia-wszystkich-ulg-i-odliczen-251675-150x100crop.jpg)

![Organ odwoławczy nie może wydać decyzji na niekorzyść podatnika [© M. Schuppich - Fotolia.com] Organ odwoławczy nie może wydać decyzji na niekorzyść podatnika](https://s3.egospodarka.pl/grafika2/decyzja-podatkowa/Organ-odwolawczy-nie-moze-wydac-decyzji-na-niekorzysc-podatnika-253693-150x100crop.jpg)

![Kasowy PIT z wyższym limitem przychodów. Czy przedsiębiorcy rzeczywiście skorzystają? [© wygenerowane przez AI] Kasowy PIT z wyższym limitem przychodów. Czy przedsiębiorcy rzeczywiście skorzystają?](https://s3.egospodarka.pl/grafika2/PIT-kasowy/Kasowy-PIT-z-wyzszym-limitem-przychodow-Czy-przedsiebiorcy-rzeczywiscie-skorzystaja-270003-150x100crop.jpg)

![Leasing samochodu: opłata wstępna a koszty podatkowe [© FikMik - Fotolia.com] Leasing samochodu: opłata wstępna a koszty podatkowe](https://s3.egospodarka.pl/grafika/samochod-w-leasingu/Leasing-samochodu-oplata-wstepna-a-koszty-podatkowe-ZKDwv5.jpg)

![PIT-40 "drogi" dla pracodawcy [© whitelook - Fotolia.com] PIT-40 "drogi" dla pracodawcy](https://s3.egospodarka.pl/grafika/ustawa-o-podatku-dochodowym/PIT-40-drogi-dla-pracodawcy-JbjmWj.jpg)

![Stawki VAT: "bezbolesna" zmiana w 2011 r. [© whitelook - Fotolia.com] Stawki VAT: "bezbolesna" zmiana w 2011 r.](https://s3.egospodarka.pl/grafika/zmiany-w-VAT/Stawki-VAT-bezbolesna-zmiana-w-2011-r-JbjmWj.jpg)

![Używany samochód z UE: zakup a rozliczenie VAT [© anna - Fotolia.com] Używany samochód z UE: zakup a rozliczenie VAT](https://s3.egospodarka.pl/grafika/wewnatrzwspolnotowe-nabycie-towaru/Uzywany-samochod-z-UE-zakup-a-rozliczenie-VAT-skVsXY.jpg)

![Wczasy pracownicze a opodatkowanie VAT [© FikMik - Fotolia.com] Wczasy pracownicze a opodatkowanie VAT](https://s3.egospodarka.pl/grafika/swiadczenia-zfss/Wczasy-pracownicze-a-opodatkowanie-VAT-ZKDwv5.jpg)

![Odliczenia od dochodu 2011: darowizna na kościół [© whitelook - Fotolia.com] Odliczenia od dochodu 2011: darowizna na kościół](https://s3.egospodarka.pl/grafika/PIT-y/Odliczenia-od-dochodu-2011-darowizna-na-kosciol-JbjmWj.jpg)

![Wyższe limity podatkowe w 2012 roku [© whitelook - Fotolia.com] Wyższe limity podatkowe w 2012 roku](https://s3.egospodarka.pl/grafika/ksiegi-rachunkowe/Wyzsze-limity-podatkowe-w-2012-roku-JbjmWj.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną [© shutterfil77 - Fotolia.com] Poradnik PIT-36 i PIT/ZG dla dochodów z Holandii z ulgą abolicyjną](https://s3.egospodarka.pl/grafika2/PIT-36/Poradnik-PIT-36-i-PIT-ZG-dla-dochodow-z-Holandii-z-ulga-abolicyjna-171703-150x100crop.jpg)

![Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r. [© psphotography - Fotolia.com] Poradnik PIT-37: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-37-jak-wypelnic-e-Deklaracje-za-2015-r-169634-150x100crop.jpg)

![Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku. [© zbg2 - Fotolia.com] Dla kogo PIT-37 za 2020 r., do kiedy złożyć i jak wypełnić. Wzór i instukcja krok po kroku.](https://s3.egospodarka.pl/grafika2/PIT-37/Dla-kogo-PIT-37-za-2020-r-do-kiedy-zlozyc-i-jak-wypelnic-Wzor-i-instukcja-krok-po-kroku-236660-150x100crop.jpg)

![Lotnisko Warszawa-Radom: nowe połączenia i plan rozwoju na 2026 rok [© pexels] Lotnisko Warszawa-Radom: nowe połączenia i plan rozwoju na 2026 rok](https://s3.egospodarka.pl/grafika2/prawa-pasazera-linii-lotniczych/Lotnisko-Warszawa-Radom-nowe-polaczenia-i-plan-rozwoju-na-2026-rok-270740-150x100crop.jpg)

![Lojalność pracowników pod lupą: dlaczego benefity już nie wystarczą? [© pexels] Lojalność pracowników pod lupą: dlaczego benefity już nie wystarczą?](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Lojalnosc-pracownikow-pod-lupa-dlaczego-benefity-juz-nie-wystarcza-270746-150x100crop.jpg)

![1,5 biliona dolarów na zbrojenia. Kto zarobi na rekordowym budżecie obronnym USA? [© wygenerowane przez AI] 1,5 biliona dolarów na zbrojenia. Kto zarobi na rekordowym budżecie obronnym USA?](https://s3.egospodarka.pl/grafika2/wydatki-na-obronnosc/1-5-biliona-dolarow-na-zbrojenia-Kto-zarobi-na-rekordowym-budzecie-obronnym-USA-270741-150x100crop.jpg)

![1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r. [© wygenerowane przez AI] 1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r.](https://s3.egospodarka.pl/grafika2/scam/1-na-10-reklam-w-social-mediach-to-oszustwo-Platformy-zarobily-na-nich-725-mln-zl-w-Polsce-w-2025-r-270733-150x100crop.jpg)