-

![Zwrot podatku dochodowego z zagranicy w zeznaniu podatkowym [© whitelook - Fotolia.com] Zwrot podatku dochodowego z zagranicy w zeznaniu podatkowym]()

Zwrot podatku dochodowego z zagranicy w zeznaniu podatkowym

... sprawie organ podatkowy zajął następujące stanowisko: Przydatne narzędzia: Formularze rozliczeń rocznych PIT „(…) Na wstępie zaznacza się, że przedmiotem niniejszej interpretacji jest ... do art. 15 ust. 1 ww. konwencji z uwzględnieniem postanowień artykułów 16, 18, 19, 20 i 21 uposażenia, płace i inne podobne wynagrodzenia, które osoba mająca miejsce ...

Tematy: PIT-y, zeznania podatkowe, rozliczenia podatkowe, zeznania roczne, zeznanie podatkowe, dochody z zagranicy, pit 2014, rozliczenie roczne 2014, PIT-36, rozliczenie podatku za 2014, PIT/ZG, praca za granicą, Holandia, praca w Holandii, rozliczenia z urzędem skarbowym, jak wypełnić pit, deklaracja podatkowa -

![Śmierć podatnika: rodzina nie składa zeznania podatkowego [© Leszek Czerwonka - Fotolia.com] Śmierć podatnika: rodzina nie składa zeznania podatkowego]()

Śmierć podatnika: rodzina nie składa zeznania podatkowego

... dyspozycją zawartą w treści art. 12 ust. 7 ustawy – oświadczenie, o którym mowa w ust. 6, składa się właściwemu naczelnikowi urzędu skarbowego najpóźniej do dnia 20 stycznia roku podatkowego, a w przypadku rozpoczęcia osiągania przychodów w trakcie roku podatkowego w terminie pierwszej wpłaty na ryczałt od przychodów ewidencjonowanych. Wybór zasady ...

-

![Praca wakacyjna w podatku dochodowym dziecka i rodzica [© Eléonore H - Fotolia.com] Praca wakacyjna w podatku dochodowym dziecka i rodzica]()

Praca wakacyjna w podatku dochodowym dziecka i rodzica

... czy uzyskiwania dochodów (przychodów) opodatkowanych w sposób zryczałtowany na zasadach określonych w ustawie PIT nie ma wpływu na prawo do ulgi. Skalą podatkową opodatkowane są m.in. ... o odliczenia w postaci chociażby składek na ubezpieczenie społeczne (por. wyrok WSA w Kielcach z dnia 20.12.2012 r., sygn. akt I SA/Ke 640/12 czy wyrok NSA z dnia 23 ...

-

![Podatek od najmu: oświadczenie tylko raz? - tak ale od 2016 r. [© p!xel 66 - Fotolia.com] Podatek od najmu: oświadczenie tylko raz? - tak ale od 2016 r.]()

Podatek od najmu: oświadczenie tylko raz? - tak ale od 2016 r.

... płacenie podatku od uzyskanych z tego tytułu dochodów. Trzeba jednak pamiętać, że w PIT rocznym dochody te łączy się z innymi opodatkowanymi skalą i należny ... bieżącym roku chcieli, aby przychody z najmu rozliczało tylko jedno z nich, winni do 20 stycznia 2015 r. złożyć w tym zakresie stosowne oświadczenie fiskusowi. Organ wydający interpretację ...

-

![Hotel ze śniadaniem dla pracownika mobilnego z podatkiem dochodowym? [© Creativa Images - Fotolia.com] Hotel ze śniadaniem dla pracownika mobilnego z podatkiem dochodowym?]()

Hotel ze śniadaniem dla pracownika mobilnego z podatkiem dochodowym?

... ust. 1 pkt 6, 9 i 10 w zakresie realizacji praw wynikających z pochodnych instrumentów finansowych, art. 19, art. 20 ust. 3 i art. 30f, są otrzymane lub postawione do dyspozycji podatnika w roku ... stosunku pracy, o którym mowa w art. 12 ust. 1 ustawy o PIT. Na podstawie art. 21 ust. 1 pkt 19 ustawy o PIT wolna od podatku dochodowego jest jedynie ...

-

![Koszty przywrócenia do pracy w kosztach uzyskania przychodu [© adam88xx - Fotolia.com] Koszty przywrócenia do pracy w kosztach uzyskania przychodu]()

Koszty przywrócenia do pracy w kosztach uzyskania przychodu

... Wypłata należności, o których mowa w art. 12 ust. 1 ustawy o PIT na rzecz pracownika związana jest z ogólną działalnością spółki i ... 57 ustawy o PDOP. Zaprezentowane stanowisko znajduje potwierdzenie w interpretacji indywidualnej Dyrektora Izby Skarbowej w Warszawie z 20.12.2011 r., znak IPPB3/423-797/11-2/GJ, w której organ uznał, iż: „(…) wypłata ...

-

![Podróż służbowa i oddelegowanie pracownika w podatku dochodowym [© ivanko80 - Fotolia.com] Podróż służbowa i oddelegowanie pracownika w podatku dochodowym]()

Podróż służbowa i oddelegowanie pracownika w podatku dochodowym

... pracodawcę odpowiednio do uzasadnionych potrzeb. Podróż służbowa jako przychód pracownika w PIT Otrzymując od pracodawcy należności z tytułu podróży służbowej, pracownik uzyskuje ... określonych w art.22 ust.2 pkt 3 i 4. Z kolei zgodnie z art.21 ust.1 pkt 20 ustawy o PDOF, wolna od podatku dochodowego jest część przychodów osób, o których mowa w ...

-

![Który podatek od nieruchomości wzrósł o 2250%? [© Karen Roach - Fotolia.com] Który podatek od nieruchomości wzrósł o 2250%?]()

Który podatek od nieruchomości wzrósł o 2250%?

... roku, 2006 roku, 2011 roku oraz 2017 roku. Po uwzględnieniu zmian dotyczących 20 lat okazuje się, że poszczególne stawki podatkowe nominalnie wzrosły o: 218% dla gruntów ... tego tytułu 1.133 zł (wynik bez uwzględnienia udziału we współwłasności gruntu i odliczenia w ramach PIT). Główny problem polega na tym, że koszt podatku od nieruchomości trzeba ...

-

![Fiskus nie może po latach zaskakiwać postępowaniem podatkowym [© Sebastian Duda - Fotolia.com] Fiskus nie może po latach zaskakiwać postępowaniem podatkowym]()

Fiskus nie może po latach zaskakiwać postępowaniem podatkowym

... Inne stanowisko prowadziłoby do akceptacji możliwości wszczynania postępowań podatkowych nawet po upływie 20 lat (lub dłużej) od daty, w której dane zobowiązanie już dawno ... 2015 r. organ podatkowy wezwał przedsiębiorcę do okazania dokumentów dotyczących rozliczeń z zakresu PIT za 2005 r. Podatnik w odpowiedzi wskazał, że cała mająca znaczenie dla ...

-

![Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne? [© adam88xx - Fotolia.com] Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne?]()

Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne?

... przychody także w Polsce). Wszystko dzięki uldze abolicyjnej przewidzianej w ustawie o PIT, która zwalnia osoby zarabiające za granicą z obowiązku ponoszenia dodatkowego ciężaru fiskalnego ... należy złożyć przed upływem terminu płatności pierwszej zaliczki, a zatem przed 20 stycznia 2019 r. Jest to niewątpliwie dodatkowe utrudnienie dla osób, które z ...

-

![Praca w Anglii: wynagrodzenie w polskim PIT-36 [© whitelook - Fotolia.com] Praca w Anglii: wynagrodzenie w polskim PIT-36]()

Praca w Anglii: wynagrodzenie w polskim PIT-36

... dwóch dopuszczalnych – korzystniejsza dla podatników. Metoda ta zwalnia z podatku w Polsce dochody zagraniczne. W polskim PIT trzeba je wprawdzie wykazać, niemniej podatku o nich podatnik nie zapłaci. ... : Przychód: 21 000 zł Koszty uzyskania przychodu: 556,25 zł Dochód: 20 443,75 zł Zaliczka na podatek: 1 525 zł Składki na ubezpieczenie społeczne: ...

-

![Ulga uczniowska: aport przedsiębiorstwa do spółki jawnej [© minicel73 - Fotolia.com] Ulga uczniowska: aport przedsiębiorstwa do spółki jawnej]()

Ulga uczniowska: aport przedsiębiorstwa do spółki jawnej

... pytanie, czy nadal będzie mógł rozliczać ulgę uczniowską w rocznym PIT, do której prawo nabył przed 1 stycznia 2004 r.? W przedmiotowej sprawie organ podatkowy ... tytułu wyszkolenia uczniów zawiera przepis art. 53 ust. 1 ustawy z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. ...

-

![Płatności za pośrednictwem rachunku bankowego a koszty podatkowe [© whitelook - Fotolia.com] Płatności za pośrednictwem rachunku bankowego a koszty podatkowe]()

Płatności za pośrednictwem rachunku bankowego a koszty podatkowe

... dodać, że zgodnie z przyjętym już stanowiskiem fiskusa, wyrażonym między innymi w interpretacji z dnia 20 grudnia 2016, nr 3063-ILPB2.4510.156.2016.1.PS, wyżej wymienione ... Podsumowanie Z pozoru prosty przepis art. 15d ustawy o CIT i odpowiednio art. 22p ustawy o PIT może spowodować powstanie wielu problemów po stronie przedsiębiorców. Biorąc pod ...

-

![Ulga rehabilitacyjna tylko na leki przepisane przez lekarza specjalistę [© motorlka - Fotolia.com] Ulga rehabilitacyjna tylko na leki przepisane przez lekarza specjalistę]()

Ulga rehabilitacyjna tylko na leki przepisane przez lekarza specjalistę

... zainteresowany ponosił też wydatki na leki. Ogólna kwota faktur wynosi 8 844,20 zł, z czego wydatki na leki związane z wydanym orzeczeniem o niepełnosprawności wynoszą ... nastąpiło z zakładowego funduszu … – ostatniego miejsca pracy wnioskodawcy. Wnioskodawca zadał pytanie, czy w PIT za 2019 r. może odliczyć ponoszone wydatki na leki oraz na pobyt w ...

-

![Do kiedy zmienić formę opodatkowania na 2021 rok? [© Rawpixel - Fotolia.com] Do kiedy zmienić formę opodatkowania na 2021 rok?]()

Do kiedy zmienić formę opodatkowania na 2021 rok?

... w danym roku podatkowym. I choć w zdecydowanej większości przypadków będzie to 20 luty, tak u niektórych moment ten może być dużo bardziej odwleczony – w ... Urealnienie tych zaliczek do rzeczywistej wartości należnego podatku następuje dopiero w składanym PIT rocznym. O wyborze zaliczek uproszczonych na 2021 r. podatnik informuje fiskusa dopiero ...

-

![Danina solidarnościowa a dochody zwolnione z podatku (SSE) [© olly - Fotolia.com] Danina solidarnościowa a dochody zwolnione z podatku (SSE)]()

Danina solidarnościowa a dochody zwolnione z podatku (SSE)

... tj. 12 lat od dnia wydania (zgodnie z art. 21 ust. 1 pkt 63b ustawy o PIT). Prawo do skorzystania ze wspomnianego zwolnienia po raz pierwszy pojawiło się ... strefy ekonomicznej na podstawie zezwolenia, o którym mowa w art. 16 ust. 1 ustawy z dnia 20 października 1994 r. o specjalnych strefach ekonomicznych (Dz. U. z 2019 r. poz. 482 2020 oraz 2020 r. ...

-

![Podatek od wygranych w konkursach i grach liczbowych [© pixabay.com] Podatek od wygranych w konkursach i grach liczbowych]()

Podatek od wygranych w konkursach i grach liczbowych

... złotych podatku. Gracz ze Śląska otrzymał natomiast wygraną pomniejszoną o należne fiskusowi 20 milionów złotych. Warto podkreślić, że nie będzie musiał wykazać wygranej w ... do szczepień, przyjęto nowe rozwiązanie prawne: nagrody otrzymane w Loterii nie będą opodatkowane PIT. Dotyczy to także tych, które przekraczają kwotę 2280 złotych. Wygrana w ...

-

![Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować. [© 39939170_bzyxx - fotolia.com] Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować.]()

Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować.

... pomożesz pomóc! Wystarczy pobrać program do rozliczania PIT, który pozwoli przekazać 1,5% podatku chorym dzieciom lub skorzystać z rozliczenia PIT online. KRS 0000024181 PYTANIA I ... na ubezpieczenia społeczne) w kwocie 138 000 zł. Drugi z małżonków otrzymał rentę w kwocie 20 000 zł. Czy we wspólnym rozliczeniu będą mogli zastosować ulgę dla klasy ...

-

![Podatek od kryptowalut. Rozliczenie w Polsce i w innych jurysdykcjach podatkowych [© sergeitokmakov - pixabay.com] Podatek od kryptowalut. Rozliczenie w Polsce i w innych jurysdykcjach podatkowych]()

Podatek od kryptowalut. Rozliczenie w Polsce i w innych jurysdykcjach podatkowych

... prawnych. Podlegają mu jedynie wypłacone ze spółki zyski. Podatek ten wynosi 20% z 20/80 wypłaconego zysku netto. Firma może więc nie płacić podatków dopóty, ... majątku, zezwalają państwu źródła na opodatkowanie dywidend i odsetek, w Portugalii nie jest należny żaden PIT w ramach systemu NHR. Natomiast w odniesieniu do zysków kapitałowych ze zbycia ...

Tematy: Bitcoin, Ethereum, kryptowaluty, inwestowanie w kryptowaluty, kryptowaluta, PIT-38, kapitały pieniężne, rozliczenie roczne, zeznanie podatkowe, rozliczenia z urzędem skarbowym, rozliczenia podatkowe, podatek od zysków kapitałowych, PIT-y, dochody kapitałowe, sprzedaż kryptowaluty, handel kryptowalutą, waluty wirtualne, przychody kapitałowe -

![3 kwestie, o których musisz pamiętać przy zmianie formy opodatkowania [© Elenathewise - Fotolia.com] 3 kwestie, o których musisz pamiętać przy zmianie formy opodatkowania]()

3 kwestie, o których musisz pamiętać przy zmianie formy opodatkowania

... do 2 maja 2023 roku. Dotychczasowi liniowcy będą składać zeznanie PIT-36 zamiast PIT 36L. Podobnie ryczałtowcy – będą musieli złożyć PIT-36, a nie jak dotychczas PIT-28. Gdyby ... roku 2023, musi pamiętać, aby osobno poinformować o tej decyzji organy podatkowe do 20 lutego 2023 roku (jeśli w styczniu osiągnie pierwszy przychód). Tylko taka deklaracja ...

Tematy: progi podatkowe, podatek dochodowy, podatek pit, podatek dochodowy od osób fizycznych, podatek od firmy, skala podatkowa, podatek liniowy, ryczałt ewidencjonowany, zmiana formy opodatkowania, forma opodatkowania, składka na ubezpieczenie zdrowotne, składka zdrowotna, odliczenia podatkowe, zmiany w podatkach, Polski Ład, rok 2022 -

![Podatek od prezentów - kto i kiedy musi go zapłacić? [© dušan zidar - fotolia.com] Podatek od prezentów - kto i kiedy musi go zapłacić?]()

Podatek od prezentów - kto i kiedy musi go zapłacić?

... Doradca Podatkowy w firmie inFakt. Inaczej wygląda sytuacja przy finansowaniu prezentów z ZFŚS. Ustawa PIT daje możliwość zwolnienia ich z podatku, jednak liczy się też wartość otrzymanego ... na konto w banku, SKOK-u lub nadana przekazem pocztowym. Przekazanie np. przez mamę 20 tys. zł w gotówce swojemu dziecku nie spełni tego warunku. W związku z ...

Tematy: prezenty, darowizna, darowizny od najbliższych, darowizna pieniężna, podatek od darowizny, podatek od spadków i darowizn, zgłoszenie darowizny, SD-Z2, kwota wolna od podatku, grupy podatkowe, zwolnienia podatkowe, obowiązek podatkowy, prezenty dla pracowników, przychód pracownika, świadczenia na rzecz pracowników, świadczenia rzeczowe, świadczenia w naturze, świadczenia z ZFŚS, świadczenia pozapłacowe, paczki świąteczne -

![Znamy kwoty dla OPP przekazane w 2023 r. Rekordzista otrzymał ponad 288 mln zł [© Magdziak Marcin - Fotolia.com] Znamy kwoty dla OPP przekazane w 2023 r. Rekordzista otrzymał ponad 288 mln zł]()

Znamy kwoty dla OPP przekazane w 2023 r. Rekordzista otrzymał ponad 288 mln zł

... którzy przekazali darowiznę, zmniejszyła się o 21%. Zmiana zwiększająca wysokość podatku należnego z PIT z 1% na 1,5% weszła w życie 1 lipca 2022 r. Była to odpowiedź na ... m.in. pracownicy i przedsiębiorcy. W tym roku najmniejsza przekazana kwota dla OPP wyniosła 1,20 zł, a przeciętna 121 zł. Z rozliczeń podatkowych za 2022 r. największe kwoty z ...

-

![Ulga IKZE. Ile można zyskać jeszcze w 2023 roku? [© contrastwerkstatt - Fotolia.com] Ulga IKZE. Ile można zyskać jeszcze w 2023 roku?]()

Ulga IKZE. Ile można zyskać jeszcze w 2023 roku?

... wypłaty po 60 rż. podatek wyniesie 10%. IKZE a płaca minimalna Zmiany w podatku PIT, mogą spowodować, że mniej podatników będzie chciało skorzystać IKZE. Kwota wolna od ... niż demograficzny, który się pogłębia, nie wiadomo jak będą wyglądały emerytury z ZUS za 20 lat. W konsekwencji należy już teraz podjąć próby żeby to Polscy dodatkowo lokowali ...

-

![Jak rozliczyć współpracę z freelancerem? Analiza przypadków [© Sergey Nivens - Fotolia.com] Jak rozliczyć współpracę z freelancerem? Analiza przypadków]()

Jak rozliczyć współpracę z freelancerem? Analiza przypadków

... dowody wpłat. Rozliczenie PIT – pracodawca jest odpowiedzialny za prawidłowe obliczenie i odprowadzenie zaliczek na podatek dochodowy od osób fizycznych (PIT). W przypadku umowy o dzieło ... jest zobowiązany do pobrania od niego ryczałtowego podatku dochodowego w wysokości 20 proc. bez uwzględnienia kosztów uzyskania przychodu. Ponadto, na zakończenie ...

-

![Świąteczne prezenty dla pracowników: limity, podatki i pułapki, o których musisz wiedzieć [© wygenerowane przez AI] Świąteczne prezenty dla pracowników: limity, podatki i pułapki, o których musisz wiedzieć]()

Świąteczne prezenty dla pracowników: limity, podatki i pułapki, o których musisz wiedzieć

... , które czekają na nieostrożnych pracodawców. Z tego artykułu dowiesz się: Jakie są limity zwolnień z PIT dla prezentów świątecznych dla pracowników w 2025 roku i kiedy można skorzystać z podwyższonego ... wartości to 100 zł netto rocznie na osobę przy prowadzeniu ewidencji lub 20 zł bez ewidencji. Po przekroczeniu tych kwot firma musi naliczyć VAT od ...

-

![Praca za granicą w polskim zeznaniu podatkowym [© Piotr Adamowicz - Fotolia.com] Praca za granicą w polskim zeznaniu podatkowym]()

Praca za granicą w polskim zeznaniu podatkowym

... otrzymany wskaźnik mnoży się wyłącznie przez kwotę dochodów uzyskanych w Polsce, czyli owe 20 tys. zł. Metoda „wyłączenie z progresją” została zapisana w umowach o unikaniu podwójnego opodatkowania, ... żadnego dochodu. Mało tego – w takim przypadku powinien po powrocie (do 20 dnia miesiąca przypadającego po miesiącu, w którym wrócił) wpłacić zaliczkę ...

-

![Kiedy można łączyć formy opodatkowania PIT-em? [© rogerphoto - Fotolia.com] Kiedy można łączyć formy opodatkowania PIT-em?]()

Kiedy można łączyć formy opodatkowania PIT-em?

... podstawie przepisów o swobodzie działalności gospodarczej. Jeżeli do dnia 20 stycznia roku podatkowego podatnik nie zgłosił likwidacji działalności ... którym mowa w ust. 2, dotyczy również lat następnych, chyba że podatnik, w terminie do dnia 20 stycznia roku podatkowego, zawiadomi w formie pisemnej właściwego naczelnika urzędu skarbowego o ...

-

![Samochody osobowe: propozycje zmian w podatku dochodowym 2019 [© FotolEdhar - Fotolia.com] Samochody osobowe: propozycje zmian w podatku dochodowym 2019]()

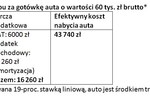

Samochody osobowe: propozycje zmian w podatku dochodowym 2019

... przypadku aut droższych (tj. których wartość początkowa przekracza przeliczone na złote polskie 20.000 euro i odpowiednio 30.000 euro w przypadku samochodów elektrycznych) ... gospodarczej. Prywatne samochody przedsiębiorcy w firmie Przedsiębiorca, podatnik PIT, który wykorzystuje w prowadzonej działalności gospodarczej swoje prywatne samochody ...

-

![Wynagrodzenie za bezumowne korzystanie z podatkiem dochodowym [© nenetus - Fotolia.com] Wynagrodzenie za bezumowne korzystanie z podatkiem dochodowym]()

Wynagrodzenie za bezumowne korzystanie z podatkiem dochodowym

... 1 ustawy o podatku dochodowym od osób fizycznych. Uwzględniając powyższe, również wypłacone odsetki stanowią dla Wnioskodawczyni przychód z innych źródeł, o którym mowa w art. 20 ust. 1 w zw. z art. 10 ust. 1 pkt 9 ustawy o podatku dochodowym od osób fizycznych, podlegający opodatkowaniu tym podatkiem. Podsumowując, otrzymana przez Wnioskodawczynię ...

-

![Zasady dokonywania odpisów amortyzacyjnych metodą degresywną [© Petr Kurgan - Fotolia.com] Zasady dokonywania odpisów amortyzacyjnych metodą degresywną]()

Zasady dokonywania odpisów amortyzacyjnych metodą degresywną

... środków trwałych mogących korzystać z tej metody. Zgodnie z art. 22k ust. 1 ustawy o PIT i odpowiednio art. 16k ust. 1 ustawy o CIT zastosowanie metody degresywnej zostało ... degresywnej na liniową i podatnik może zaliczyć w koszty kwotę amortyzacji w wysokości 20 tys. zł. W kolejnych latach amortyzacja następuje także metodą liniową. W efekcie ...

-

![Zryczałtowane formy opodatkowania prowadzonej firmy [© apops - Fotolia.com] Zryczałtowane formy opodatkowania prowadzonej firmy]()

Zryczałtowane formy opodatkowania prowadzonej firmy

... przedsiębiorców osiągane z: pozarolniczej działalności gospodarczej, umów najmu, podnajmu, dzierżawy i innych o podobnym charakterze, działalności osób duchownych, tytułu art. 20 ust. 1c ustawy PIT. Uprawnione do skorzystania z tej formy opodatkowania są osoby fizyczne, które osiągnęły przychody z działalności gospodarczej, nie większe niż 2 mln ...

-

![Forma opodatkowania - uwaga na terminy [© whitelook - Fotolia.com] Forma opodatkowania - uwaga na terminy]()

Forma opodatkowania - uwaga na terminy

... terminie podatnicy mogą zmienić podatek, z którego chcą się rozliczać (np. z ryczałtu na PIT lub odwrotnie). Termin ten ma zastosowanie także w sytuacji, gdy chcemy przejść ... za rok ubiegły. W tym celu muszą złożyć stosowne oświadczenie w terminie do 20 lutego 2008 r. Jeżeli natomiast chcą powrócić do zwykłego wpłacania zaliczek (z zaliczek ...

-

![Zakup samochodu firmowego tańszy od prywatnego Zakup samochodu firmowego tańszy od prywatnego]()

Zakup samochodu firmowego tańszy od prywatnego

... bowiem takie auta – mimo homologacji ciężarowej – jako pojazdy osobowe. W myśl ustawy o PIT, samochodem osobowym będzie bowiem także auto w karoserii osobowej z homologacją ciężarową ... samochodu: koszty paliwa, ubezpieczenia auta (w tym wypadku także obowiązuje limit 20 tys. euro), przeglądów serwisowych czy zakup lub wymiana opon z „zimówek” ...

-

![Ustalanie wartości różnic kursowych w praktyce [© Africa Studio - Fotolia.com] Ustalanie wartości różnic kursowych w praktyce]()

Ustalanie wartości różnic kursowych w praktyce

... od krajowego kontrahenta rodzi identyczny obowiązek wykazania różnic kursowych dla celów PIT lub CIT jak w przypadku faktur w obrocie zagranicznym. Różnice takie korygują odpowiednio ... poprzedniego dnia wynosił 4,16 zł/euro. Stąd przychód na dzień jego powstania wyniósł 20.800 zł (5.000 euro × 4,16 zł/euro). Należność wpłynęła na rachunek walutowy ...

-

![Podatek od najmu: jaka forma opodatkowania? [© Petair - Fotolia.com] Podatek od najmu: jaka forma opodatkowania?]()

Podatek od najmu: jaka forma opodatkowania?

... wpłaca co miesiąc (lub co kwartał) do urzędu skarbowego w terminie do 20 następnego miesiąca. Jeśli natomiast okoliczności najmu wskazują, na prowadzenie działalności gospodarczej ... miesięcznie, roczny dochód do opodatkowania przyjąłby wartość 1 380 zł. Podatek należny PIT od dodatkowych dochodów z tytułu najmu przy zastosowaniu zasad ogólnych (18 i ...

Strona główna

Strona główna- Wiadomości

- Firma

- Podatki

- Finanse

- Nieruchomości

- Przetargi

- Praca

- Prawo

- Zakupy

- Porady

- Kantor

Narzędzia

- Wyszukiwarki

- Znajdź pracę

- Znajdź przetarg

- Baza adresowa firm

- Kantor walut online

- Ważne adresy

- Urzędy skarbowe

- Adresy ZUS

- Urzędy Pracy

- Adresy banków

- Firmy zlikwidowane

- Centrum Webmastera

- Centrum Webmastera

- Newsy na Twoją stronę

- Artykuły

- Formularze podatkowe

- Urzędy skarbowe

-

Kalkulatory podatkowe

- Podatek dochodowy

- Zaliczka na podatek dochodowy, zasady ogólne

- Zaliczka na podatek dochodowy, podatek liniowy

- Zaliczka na podatek dochodowy, ryczałt ewidencjonowany

- Kalkulator wynagrodzeń (kalkulator płacowy)

- Kalkulator umów opodatkowanych ryczałtem

- Przelicznik walut

- Kilometrówka

- Ryczałt samochodowy

- Amortyzacja środków trwałych

- Umorzenie środków trwałych

- Kalkulator odsetek od zaległości podatkowych

- Kalkulator podatku VAT

- Zwrot podatku VAT w budownictwie

- Podatek od spadku i darowizny

- Podatek od sprzedaży nieruchomości

- VAT w rolnictwie: ryczałt czy VAT

- Więcej kalkulatorów

- Baza OPP - 1% podatku

- Rozliczenia roczne PIT

- Baza wiedzy

![Zwrot podatku dochodowego z zagranicy w zeznaniu podatkowym [© whitelook - Fotolia.com] Zwrot podatku dochodowego z zagranicy w zeznaniu podatkowym](https://s3.egospodarka.pl/grafika2/PIT-y/Zwrot-podatku-dochodowego-z-zagranicy-w-zeznaniu-podatkowym-151452-150x100crop.jpg)

![Śmierć podatnika: rodzina nie składa zeznania podatkowego [© Leszek Czerwonka - Fotolia.com] Śmierć podatnika: rodzina nie składa zeznania podatkowego](https://s3.egospodarka.pl/grafika2/smierc-podatnika/Smierc-podatnika-rodzina-nie-sklada-zeznania-podatkowego-154928-150x100crop.jpg)

![Praca wakacyjna w podatku dochodowym dziecka i rodzica [© Eléonore H - Fotolia.com] Praca wakacyjna w podatku dochodowym dziecka i rodzica](https://s3.egospodarka.pl/grafika2/praca-na-wakacje/Praca-wakacyjna-w-podatku-dochodowym-dziecka-i-rodzica-159172-150x100crop.jpg)

![Podatek od najmu: oświadczenie tylko raz? - tak ale od 2016 r. [© p!xel 66 - Fotolia.com] Podatek od najmu: oświadczenie tylko raz? - tak ale od 2016 r.](https://s3.egospodarka.pl/grafika2/najem-lokalu/Podatek-od-najmu-oswiadczenie-tylko-raz-tak-ale-od-2016-r-159643-150x100crop.jpg)

![Hotel ze śniadaniem dla pracownika mobilnego z podatkiem dochodowym? [© Creativa Images - Fotolia.com] Hotel ze śniadaniem dla pracownika mobilnego z podatkiem dochodowym?](https://s3.egospodarka.pl/grafika2/podroz-sluzbowa/Hotel-ze-sniadaniem-dla-pracownika-mobilnego-z-podatkiem-dochodowym-160413-150x100crop.jpg)

![Koszty przywrócenia do pracy w kosztach uzyskania przychodu [© adam88xx - Fotolia.com] Koszty przywrócenia do pracy w kosztach uzyskania przychodu](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Koszty-przywrocenia-do-pracy-w-kosztach-uzyskania-przychodu-183804-150x100crop.jpg)

![Podróż służbowa i oddelegowanie pracownika w podatku dochodowym [© ivanko80 - Fotolia.com] Podróż służbowa i oddelegowanie pracownika w podatku dochodowym](https://s3.egospodarka.pl/grafika2/podroz-sluzbowa/Podroz-sluzbowa-i-oddelegowanie-pracownika-w-podatku-dochodowym-183984-150x100crop.jpg)

![Który podatek od nieruchomości wzrósł o 2250%? [© Karen Roach - Fotolia.com] Który podatek od nieruchomości wzrósł o 2250%?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Ktory-podatek-od-nieruchomosci-wzrosl-o-2250-189718-150x100crop.jpg)

![Fiskus nie może po latach zaskakiwać postępowaniem podatkowym [© Sebastian Duda - Fotolia.com] Fiskus nie może po latach zaskakiwać postępowaniem podatkowym](https://s3.egospodarka.pl/grafika2/ordynacja-podatkowa/Fiskus-nie-moze-po-latach-zaskakiwac-postepowaniem-podatkowym-211433-150x100crop.jpg)

![Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne? [© adam88xx - Fotolia.com] Konsekwencje Konwencji MLI: kto rozliczy dochody zagraniczne?](https://s3.egospodarka.pl/grafika2/PIT-36/Konsekwencje-Konwencji-MLI-kto-rozliczy-dochody-zagraniczne-211896-150x100crop.jpg)

![Praca w Anglii: wynagrodzenie w polskim PIT-36 [© whitelook - Fotolia.com] Praca w Anglii: wynagrodzenie w polskim PIT-36](https://s3.egospodarka.pl/grafika2/PIT-36/Praca-w-Anglii-wynagrodzenie-w-polskim-PIT-36-217206-150x100crop.jpg)

![Ulga uczniowska: aport przedsiębiorstwa do spółki jawnej [© minicel73 - Fotolia.com] Ulga uczniowska: aport przedsiębiorstwa do spółki jawnej](https://s3.egospodarka.pl/grafika2/PIT-y/Ulga-uczniowska-aport-przedsiebiorstwa-do-spolki-jawnej-220496-150x100crop.jpg)

![Płatności za pośrednictwem rachunku bankowego a koszty podatkowe [© whitelook - Fotolia.com] Płatności za pośrednictwem rachunku bankowego a koszty podatkowe](https://s3.egospodarka.pl/grafika2/System-podatkowy/Platnosci-za-posrednictwem-rachunku-bankowego-a-koszty-podatkowe-222949-150x100crop.jpg)

![Ulga rehabilitacyjna tylko na leki przepisane przez lekarza specjalistę [© motorlka - Fotolia.com] Ulga rehabilitacyjna tylko na leki przepisane przez lekarza specjalistę](https://s3.egospodarka.pl/grafika2/PIT-y/Ulga-rehabilitacyjna-tylko-na-leki-przepisane-przez-lekarza-specjaliste-230508-150x100crop.jpg)

![Do kiedy zmienić formę opodatkowania na 2021 rok? [© Rawpixel - Fotolia.com] Do kiedy zmienić formę opodatkowania na 2021 rok?](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Do-kiedy-zmienic-forme-opodatkowania-na-2021-rok-235214-150x100crop.jpg)

![Danina solidarnościowa a dochody zwolnione z podatku (SSE) [© olly - Fotolia.com] Danina solidarnościowa a dochody zwolnione z podatku (SSE)](https://s3.egospodarka.pl/grafika2/optymalizacja-podatkowa/Danina-solidarnosciowa-a-dochody-zwolnione-z-podatku-SSE-239588-150x100crop.jpg)

![Podatek od wygranych w konkursach i grach liczbowych [© pixabay.com] Podatek od wygranych w konkursach i grach liczbowych](https://s3.egospodarka.pl/grafika2/poker/Podatek-od-wygranych-w-konkursach-i-grach-liczbowych-240182-150x100crop.jpg)

![Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować. [© 39939170_bzyxx - fotolia.com] Ulga dla klasy średniej. Kto na niej skorzysta. Jak i kiedy zrezygnować.](https://s3.egospodarka.pl/grafika2/ulga-dla-klasy-sredniej/Ulga-dla-klasy-sredniej-Kto-na-niej-skorzysta-Jak-i-kiedy-zrezygnowac-242811-150x100crop.jpg)

![Podatek od kryptowalut. Rozliczenie w Polsce i w innych jurysdykcjach podatkowych [© sergeitokmakov - pixabay.com] Podatek od kryptowalut. Rozliczenie w Polsce i w innych jurysdykcjach podatkowych](https://s3.egospodarka.pl/grafika2/Bitcoin/Podatek-od-kryptowalut-Rozliczenie-w-Polsce-i-w-innych-jurysdykcjach-podatkowych-244147-150x100crop.jpg)

![3 kwestie, o których musisz pamiętać przy zmianie formy opodatkowania [© Elenathewise - Fotolia.com] 3 kwestie, o których musisz pamiętać przy zmianie formy opodatkowania](https://s3.egospodarka.pl/grafika2/progi-podatkowe/3-kwestie-o-ktorych-musisz-pamietac-przy-zmianie-formy-opodatkowania-246208-150x100crop.jpg)

![Podatek od prezentów - kto i kiedy musi go zapłacić? [© dušan zidar - fotolia.com] Podatek od prezentów - kto i kiedy musi go zapłacić?](https://s3.egospodarka.pl/grafika2/prezenty/Podatek-od-prezentow-kto-i-kiedy-musi-go-zaplacic-249782-150x100crop.jpg)

![Znamy kwoty dla OPP przekazane w 2023 r. Rekordzista otrzymał ponad 288 mln zł [© Magdziak Marcin - Fotolia.com] Znamy kwoty dla OPP przekazane w 2023 r. Rekordzista otrzymał ponad 288 mln zł](https://s3.egospodarka.pl/grafika2/1-5-naleznego-podatku-dochodowego/Znamy-kwoty-dla-OPP-przekazane-w-2023-r-Rekordzista-otrzymal-ponad-288-mln-zl-255186-150x100crop.jpg)

![Ulga IKZE. Ile można zyskać jeszcze w 2023 roku? [© contrastwerkstatt - Fotolia.com] Ulga IKZE. Ile można zyskać jeszcze w 2023 roku?](https://s3.egospodarka.pl/grafika2/IKZE/Ulga-IKZE-Ile-mozna-zyskac-jeszcze-w-2023-roku-256676-150x100crop.jpg)

![Jak rozliczyć współpracę z freelancerem? Analiza przypadków [© Sergey Nivens - Fotolia.com] Jak rozliczyć współpracę z freelancerem? Analiza przypadków](https://s3.egospodarka.pl/grafika2/rozliczenie-umowy-o-dzielo/Jak-rozliczyc-wspolprace-z-freelancerem-Analiza-przypadkow-258539-150x100crop.jpg)

![Świąteczne prezenty dla pracowników: limity, podatki i pułapki, o których musisz wiedzieć [© wygenerowane przez AI] Świąteczne prezenty dla pracowników: limity, podatki i pułapki, o których musisz wiedzieć](https://s3.egospodarka.pl/grafika2/swiadczenia-na-rzecz-pracownikow/Swiateczne-prezenty-dla-pracownikow-limity-podatki-i-pulapki-o-ktorych-musisz-wiedziec-270086-150x100crop.jpg)

![Praca za granicą w polskim zeznaniu podatkowym [© Piotr Adamowicz - Fotolia.com] Praca za granicą w polskim zeznaniu podatkowym](https://s3.egospodarka.pl/grafika2/abolicja-podatkowa/Praca-za-granica-w-polskim-zeznaniu-podatkowym-151711-150x100crop.jpg)

![Kiedy można łączyć formy opodatkowania PIT-em? [© rogerphoto - Fotolia.com] Kiedy można łączyć formy opodatkowania PIT-em?](https://s3.egospodarka.pl/grafika2/spolka-cywilna/Kiedy-mozna-laczyc-formy-opodatkowania-PIT-em-209995-150x100crop.jpg)

![Samochody osobowe: propozycje zmian w podatku dochodowym 2019 [© FotolEdhar - Fotolia.com] Samochody osobowe: propozycje zmian w podatku dochodowym 2019](https://s3.egospodarka.pl/grafika2/samochod-firmowy/Samochody-osobowe-propozycje-zmian-w-podatku-dochodowym-2019-210512-150x100crop.jpg)

![Wynagrodzenie za bezumowne korzystanie z podatkiem dochodowym [© nenetus - Fotolia.com] Wynagrodzenie za bezumowne korzystanie z podatkiem dochodowym](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Wynagrodzenie-za-bezumowne-korzystanie-z-podatkiem-dochodowym-226857-150x100crop.jpg)

![Zasady dokonywania odpisów amortyzacyjnych metodą degresywną [© Petr Kurgan - Fotolia.com] Zasady dokonywania odpisów amortyzacyjnych metodą degresywną](https://s3.egospodarka.pl/grafika2/Amortyzacja/Zasady-dokonywania-odpisow-amortyzacyjnych-metoda-degresywna-232050-150x100crop.jpg)

![Zryczałtowane formy opodatkowania prowadzonej firmy [© apops - Fotolia.com] Zryczałtowane formy opodatkowania prowadzonej firmy](https://s3.egospodarka.pl/grafika2/podatek-dochodowy-od-osob-fizycznych/Zryczaltowane-formy-opodatkowania-prowadzonej-firmy-237699-150x100crop.jpg)

![Forma opodatkowania - uwaga na terminy [© whitelook - Fotolia.com] Forma opodatkowania - uwaga na terminy](https://s3.egospodarka.pl/grafika/podatek-dochodowy/Forma-opodatkowania-uwaga-na-terminy-JbjmWj.jpg)

![Ustalanie wartości różnic kursowych w praktyce [© Africa Studio - Fotolia.com] Ustalanie wartości różnic kursowych w praktyce](https://s3.egospodarka.pl/grafika2/podatek-dochodowy/Ustalanie-wartosci-roznic-kursowych-w-praktyce-106408-150x100crop.jpg)

![Podatek od najmu: jaka forma opodatkowania? [© Petair - Fotolia.com] Podatek od najmu: jaka forma opodatkowania?](https://s3.egospodarka.pl/grafika2/najem-lokalu/Podatek-od-najmu-jaka-forma-opodatkowania-106410-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025 [© wygenerowane przez AI] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-listopadzie-2025-269450-150x100crop.png)

![Jaki podatek od nieruchomości zapłacą w 2026 r. mieszkańcy największych miast? [© wygenerowane przez AI] Jaki podatek od nieruchomości zapłacą w 2026 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/wymiar-podatku-od-nieruchomosci/Jaki-podatek-od-nieruchomosci-zaplaca-w-2026-r-mieszkancy-najwiekszych-miast-269875-150x100crop.jpg)

![7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI] 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem [© pixabay - wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/inwestycja-w-mieszkanie/7-pulapek-i-okazji-zobacz-co-cie-czeka-podczas-kupna-mieszkania-na-wynajem-270018-50x33crop.jpg) 7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

7 pułapek i okazji - zobacz co cię czeka podczas kupna mieszkania na wynajem

![Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku? [© apops - Fotolia.com] Jak wystawiać faktury zaliczkowe i końcowe w 2015 roku?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Jak-wystawiac-faktury-zaliczkowe-i-koncowe-w-2015-roku-151024-150x100crop.jpg)

![Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać? [© olly - fotolia.com] Nota korygująca i faktura korygująca - kto i kiedy wystawia. Co powinna zawierać?](https://s3.egospodarka.pl/grafika2/faktura-VAT/Nota-korygujaca-i-faktura-korygujaca-kto-i-kiedy-wystawia-Co-powinna-zawierac-243633-150x100crop.jpg)

![Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania [© serq - Fotolia.com] Poradnik PIT-39: Rozliczamy dochód ze sprzedaży mieszkania](https://s3.egospodarka.pl/grafika2/PIT-39/Poradnik-PIT-39-Rozliczamy-dochod-ze-sprzedazy-mieszkania-217458-150x100crop.jpg)

![Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r. [© whitelook - Fotolia.com] Poradnik PIT-36: jak wypełnić e-Deklaracje za 2015 r.](https://s3.egospodarka.pl/grafika2/e-deklaracje/Poradnik-PIT-36-jak-wypelnic-e-Deklaracje-za-2015-r-171525-150x100crop.jpg)

![Europejski rynek IT 2026 wg Gartnera: Rekordowy wzrost wydatków na AI, chmurę i cyberbezpieczeństwo [© wygenerowane przez AI] Europejski rynek IT 2026 wg Gartnera: Rekordowy wzrost wydatków na AI, chmurę i cyberbezpieczeństwo](https://s3.egospodarka.pl/grafika2/trendy-technologiczne/Europejski-rynek-IT-2026-wg-Gartnera-Rekordowy-wzrost-wydatkow-na-AI-chmure-i-cyberbezpieczenstwo-270143-150x100crop.jpg)

![Czy rozmowa z chatbotem to zdrada? Nowa intymność w erze AI [© StockCake] Czy rozmowa z chatbotem to zdrada? Nowa intymność w erze AI](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Czy-rozmowa-z-chatbotem-to-zdrada-Nowa-intymnosc-w-erze-AI-270069-150x100crop.jpg)

![Niechlubne tradycje bożonarodzeniowe, czyli o marnowaniu żywności w liczbach [© pixabay] Niechlubne tradycje bożonarodzeniowe, czyli o marnowaniu żywności w liczbach](https://s3.egospodarka.pl/grafika2/marnowanie-zywnosci/Niechlubne-tradycje-bozonarodzeniowe-czyli-o-marnowaniu-zywnosci-w-liczbach-269984-150x100crop.jpg)

![Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów? [© Wojciech Krzemiński] Alpine A110 R: ekstremalnie lekkie, piekielnie szybkie. Dlaczego ten francuski sportowiec zachwyca purystów?](https://s3.egospodarka.pl/grafika2/Alpine-A110-R/Alpine-A110-R-ekstremalnie-lekkie-piekielnie-szybkie-Dlaczego-ten-francuski-sportowiec-zachwyca-purystow-270047-150x100crop.jpg)